美联储履职绩效相关问题研究

2015-05-30胡则宇

胡则宇

[摘要]美国联邦储备系统简称关联储,为美国最高货币政策主管机关,它负责履行美国的中央银行的职责,它的主要职责主要有三个方面。一是制定并实施相关货币政策,二是对银行等金融机构的监督管理,三是维持金融业的稳定并提供可靠服务。美联储的相关货币政策的制定与实施决定着美国经济的走向,更决定着世界经济的走向。

[关键词]关联储;货币政策;货币政策工具

[ DOI] 10. 13939/j. cnki. zgsc. 2015. 26. 064

1、美联储的建立

作为美国中央银行的美国联邦储备局(以下简称美联储)成立于1913年。美联储是由美国国会在通过欧文一格拉斯法案(又称联邦储备法案)的基础上创建的,主要目的是解决银行业恐慌,它是美国经济发展到一定阶段的产物,同时它的产生也适应了美国当时的基本国情,起到了稳定当时社会的作用。

早在美联储成立之前,美国发生了许多次大大小小的周期性的金融危机,欧洲的资本大量涌入一直对美国金融市场搅局,这种内外夹击的格局使得美国的金融业的发展阻力重重,内外斗争使美国损失了很多经济利益,导致美国货币供应量多次发生混乱。所以美国需要一个央行来调整各个大银行之间的利益,同时民众对于成立一个中央银行的期望日益加剧,美联储应运而生。

2、美联储的基本结构

美联储实行的是联邦储备制,与其他中央银行不同的是,它在地理位置上有着分散的优越性。这使得它在实施一些政策的时候可以迅速地扩展到全国范围。在美联储成立之前曾有位美国农民担心美联储建立在政治中心华盛顿或者经济中心纽约。这样的中央银行对于他们来说显得遥不可及,然而美联储的分散性恰好解决了人民的这种忧虑。

美联储是一个综合的复杂的组织,它的组成成分主要包括联邦储备委员会、联邦储备银行、联邦公开市场委员会、联邦储备系统的会员银行①和联邦咨询委员②会五部分。其中的联邦储备委员会、联邦储备银行和公开市场委员会是制定和实施货币政策的主要职能部门,本文主要对于这三个部门进行一下简单的介绍。

(1)联邦储备委员会。联邦储备委员会是美联储的最高决策机构,它由7名理事和其他成员组成。委员会的其他成员都是经过参议会的同意后由总统来任命。每两年必须有一名理事更换且同一联邦储备区不可以同时有两位理事。它的这一特性使得它保有一定的独立性,不受政府人选更换的影响。

它的主要职能有制定金融规章制度和相关货币政策;对于联邦储备银行正副行长的任命以及高级职员的决定;货币政策工具的决定;对联邦银行和有关部门财务报表的审核;对于金融机构有关业务的监督等。

(2)联邦储备银行。联邦储备银行是美联储货币政策的执行部门,同时它还肩负着银行监管、代理国库等重要职能。它在美国的十二个区域都设有一家,并在25个主要城市设置了分行。各联邦储备银行都是准公共机构(部分私有、部分政府所有),它们的股东来自联邦储备体系在各区的成员私人商业银行。美国联邦储备银行是世界上了最有实力的银行,也是含有储备美元黄金最多的银行。其目前的主要职责是抑制通货膨胀,提高就业率、保持物价稳定、国民经济高速增长和消费水平不断提升。

(3)联邦公开市场委员会。联邦公开市场委员会主要负责公开市场业务。它实质上是制定货币信贷政策的机构。主要负责调控美国的货币政策,通过调控货币储量,达到经济稳定增长。公开市场委员会由7名联邦储备委员和5名联邦储备银行行长组成。其中5名行长中有一名固定为纽约联邦储备银行的行长,另外4名则由余下的11家储备银行行长轮流担任。联邦公开市场委员会讨论会议各联邦储备银行均可以参加,但却没有投票权。

3、货币政策的制定与实施

3.1美联储货币政策的目标

美联储的货币政策从长期来看主要有三个目标:一是减少失业率,提高就业率,提高人们的收入水平。二是保持物价的稳定。三是维持正常的利率水平。

3.2美联储货币政策手段的演变及发展

(1)过去的货币政策手段——控制货币供应量。美联储在以前的很长一段时间里都是实行弗里德曼的货币主义,主要是对于货币供应量的控制,其中包括狭义的货币供应量和广义的货币供应量。然而随着经济的不断发展,金融体系的不断完善,原有的政策手段已经无法对现行的经济状况进行调控。

(2)新时期的货币政策手段。①调节利率。为了适应经济发展的市场化、电子化和国际化,美联储取消将货币供给量作为调控宏观经济的货币政策工具,仅仅将其作为监督和预测经济发展的一种统计工具,同时将利率作为宏观调控的主要手段。1998年秋天,亚洲经济危机爆发导致全球经济处于衰退状态。当时美联储的主席格林斯潘正是通过及时大幅度降低利率来挺高社会公众的信心,将危机带给美国的冲击降至最低。

②公开市场业务。美联储在使用利率进行宏观市场调控的同时也使用了另一种货币政策工

具——公开市场业务。美联储的公开市场业务主要包括两个方面,一方面是债券的买卖,另一方面是外汇的买卖。在债券市场上,当市场上美元的供给量过多时,美联储通过发行债券来吸收美元,维持美元的币值稳定。相反,如果市场上美元紧缺,美联储则会买回市场上发行的债券。在外汇市场上,当美元的供给量不足时,美元就会升值。这时美联储可以通过在外汇市场上买入外汇来减缓美元升值压力。当市场处于通货膨胀时,美联储通过卖出外汇来吸收美元,维持美元在国际上的竞争力。

③存款准备金。存款准备金是金融机构存放在美联储的资产,分为法定存款准备金和超额存款准备金。近些年来,美国的存款准备金率几乎没有变动,它将渐渐失去在宏观调控中的主要作用。

目前美国的宏观调控的政策工具主要有利率,公开市场业务和存款准备金。货币供给量已经不直接作为宏观调控的政策工具,但是通过这三个政策工具的作用机制来看,它们在进行宏观调控中仍是通过影响货币供应量来达到政策目标,所以说货币供应量仍能作为一种预测和监控的指标。

3.3美联储货币政策制定和实施的特点分析

(1)独立性。美联储在制定货币政策的过程中保持着一定的独立性。正是因为制定的独立性使得美联储在制定货币政策的同时不受外界因素的干扰,使得政策的决定更具有效率。

(2)高效性。美联储在实行货币政策时,仅仅是进行微小的调整,都会在美国引起相当大的反响。一方面是由于美国的经济市场已经比较完善,信息传递机制较健全。人们对于信息的反应比较灵敏。

(3)前瞻性。美联储对经济市场具有预测的功能。例如在通货膨胀发生之前,美联储就会出台一些相应的货币政策来防止通货膨胀的发生。这使得美国遭受经济波动的影响尽可能降低。

(4)协调性。美联储在实施货币政策的同时往往不是采用单一的货币政策工具。它会同时使用几种货币政策工具共同来实现政策目标。关于货币政策工具的协调使用需要进行进一步的研究。

4、美联储应对金融危机的非常规货币政策工具

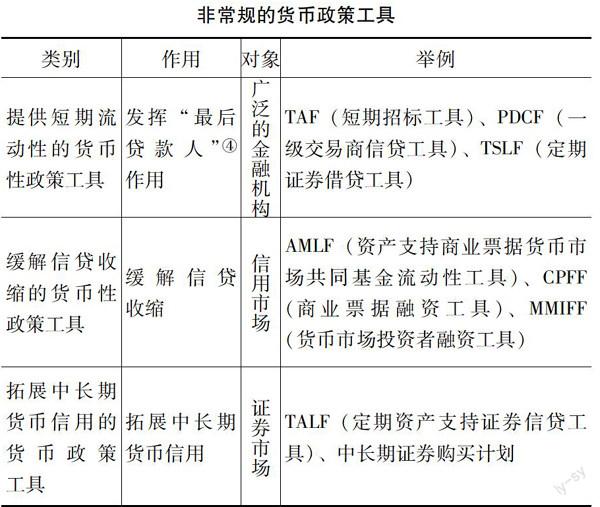

2007年爆发美国次贷危机。其本质是资产破灭引发的金融机构的信用危机,并逐渐从信用危机波及实体经济,最终爆发全球性的金融危机,美联储在应对危机的过程中先是使用一些常规的货币政策工具,但却无法实现政策目标,达到遏制效果。这使得美联储必须在传统的货币政策工具上进行创新,创造出了一些非常规货币政策来遏制金融危机蔓延,同时带来流动性。这些非常规的货币政策工具主要可分为三大类,如下表所示。

总的来看,对于这次危机美国提出了新的宽松的货币政策,使用了大量创新非常规货币政策,支持投资者去投资风险资产,从而给银行带来资金,增加存款量,减少了长期资本。美联储为了提高流动性,加大商业票据市场的支持力度,支持票据购买,货币的快速互换。美联储所采取的这些创新政策都为今后的金融危机的应对和货币政策工具的创新提供了借鉴意义。

5、结论

美联储会根据当时美国的基本国情制定相信的货币政策。通常情况下主要是公开市场业务,调整利率以及存款准备金来实现政策目标。但是在特殊时期,也会采取一些非常规的货币政策工具来进行有针对性的调整。但是无论使用什么货币政策都必须经过相关分析,来进行多种货币政策工具的配合使用,这样才能使货币政策的效果达到最大化。同时也要考虑实施货币政策会产生的一些消极影响,做好退出准备。