全球铜市场未来五年发展展望

2015-05-24童爱香王之泉

■ 童爱香/王之泉

(1.北京市科学技术情报研究所国际信息部,北京 100120;2.中国五矿集团公司,北京 100010)

全球铜市场未来五年发展展望

■ 童爱香1/王之泉2

(1.北京市科学技术情报研究所国际信息部,北京 100120;2.中国五矿集团公司,北京 100010)

全球铜市将进入再调整、再平衡阶段,供给面临前期新建/扩建项目产能释放及中国进入废铜回收高峰期的压力,需求端面临中国铜需求放缓以及铜产品被替代进程加快的压力。这一形势下,全球大型矿企生产成本将是铜价波动的下限支撑,铜铝比价则形成压力线,短期铜价低点料将穿破5000美元/吨。随着市场供需形势的反转,全球铜产业链集中度将进一步提高,资源+冶炼型企业竞争优势将逐步凸显,资源端竞争聚焦于成本控制与资源储备。面对行业发展趋势,中国企业海外铜资源开发应重点从运营管理及产业链协作方面寻求突破。

全球铜市场;竞争格局;铜价;产业链;海外铜资源开发

2011年之后,全球铜市场逐步由短缺转向过剩,铜价也在突破一万美元之后一路下行,目前已跌至5500美元/吨附近。由于资源端产能的不断释放,在需求端缺乏增量的形势下,未来铜市场下行压力将继续增大,市场将进入再调整、再平衡阶段,行业竞争格局变革也将随之开启。

1 铜市进入再调整、再平衡阶段

1.1 供给端主要面临两个方面压力

2013年之前,铜价持续高位运行加快了全球铜矿新建/扩建项目的步伐,目前产能已开始陆续释放。据英国商品研究所(CRU)对全球主要铜资源开发企业投资计划最新进展的统计,保守估计,2015年新建/扩建矿产新增铜矿产量为40万吨左右,2016年新增70万吨左右,到2019年累计新增产量将超过300万吨。2014年,全球铜矿产量接近1900万吨,参考目前各企业的开发计划,预计2020年产量将超过2200万吨,较2014年增长接近20%(参见图1)。

另一方面,在工业化大发展的拉动下,20世纪90年代之后中国铜消费需求增速明显加快,目前已逐步进入废铜回收高峰期。按照国家统计局公布的中国历年铜消费数据估算,20世纪90年代至今,中国累积的铜消费量在亿吨左右,废铜蓄积量超过8000万吨(回收率80%)。按照平均10-30年的使用年限,目前这些资源已陆续进入废铜市场。世界金属统计局(WBMS)数据显示,2014年中国废铜产量在200万吨左右,预计2020年自产废铜将超过300万吨。

图1 全球铜矿资源产量预测(万吨)

1.2 需求端主要面临两个方面压力

2014年,中国精炼铜消费量为940万吨左右,全球占比超过40%。随着产业结构调整与经济转型的推进,中国铜需求增速将明显放缓。参照CRU、Wood Mackenzie、EIU、ICSG、Bloomberg、Reuter等研究机构的数据,预计2015-2020年中国精炼铜消费年均复合增长率将由过去五年的6.5%降至3.3%左右,2020年消费总量约1150万吨,全球占比降至30%左右。受到中国需求放缓影响,预计2015-2020年全球精炼铜消费年均复合增长率将由过去五年的3.2%降至2.6%,2020年总量约2550万吨(参见图2)。

与此同时,多年来针对铜材的替代产品研究和创新不断推进,目前线缆、制冷、热交换、管道等领域已获得较大突破,下游铜需求替代逐步加快。以全球铜消费最大的电力电缆领域为例,目前中国高压领域铝电缆对铜的替代基本完成,中压领域的替代也正在发生,而无论是从成本的角度还是从应用的角度考虑,铝芯电缆替代铜芯电缆都有很大潜力,特别是居高不下的铜价及新兴市场国家大规模电网设施建设时代的到来,都将加快这一进程。

1.3 铜市短期下行压力继续增大

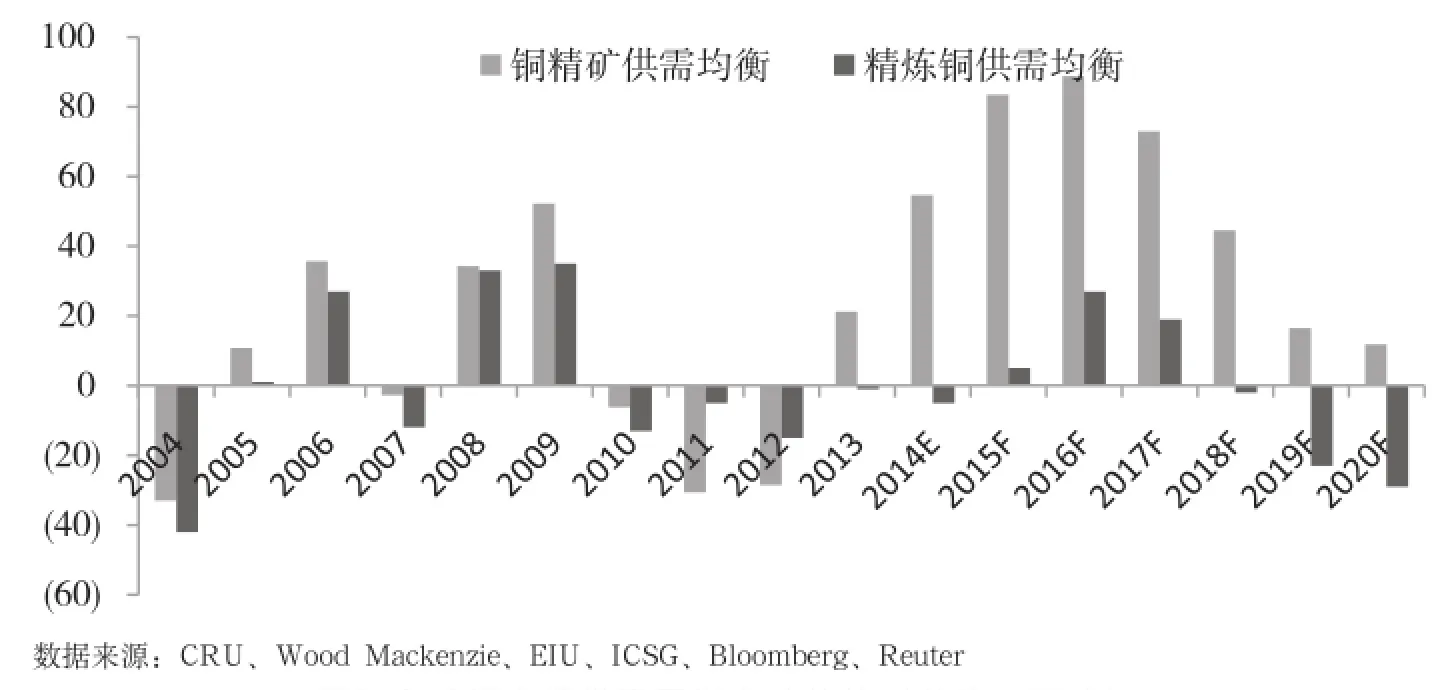

随着供需形势的根本性改变,未来全球铜市场“黄金期”将一去不复返,短期行业下行压力将显著增大。这一过程中,随着一些目前在产大型铜矿山资源陆续枯竭以及企业由于价格下降逐步调整新矿山开发节奏,将在一定程度上抵消供给端的压力。而在需求端,考虑到以印度为代表的南亚、东南亚地区经济增长进入加速阶段,对铜需求增长也将随之加快,或部分弥补因中国需求放缓对全球铜需求增长造成的空缺。综合来看,预计2016年全球铜精矿过剩量将超过70万吨,未来五年市场都将处于供给过剩的状态(参见图3)。在精炼铜方面,2016年全球市场过剩量可能达到30万吨左右的小高峰(不考虑政府收储),而受制于冶炼产能、需求加速等,2018年之后市场将可能再次走向短缺。

2 两大因素限定未来铜价波动区间

2.1 大型矿企生产成本是铜价波动下限的支撑

图2 全球铜需求预测

图3 全球铜市场供需平衡变动趋势(单位:万吨)

依据全球主要铜资源开发企业公布的数据测算,2014年全球重点大型铜矿采选企业(产量30万吨以上)单位铜矿山现金成本(副产品收益全部扣除)介于3000~4000美元/吨之间,按产量加权平均为3400美元/吨左右;发货成本介于3500~5000美元/吨之间,按产量加权平均为4200美元/吨左右。其中,安托法加斯塔、第一量子、五矿资源三家企业现金成本都在3000美元/吨之下,优势较为明显;而英美资源、波兰铜业两家现金成本都高于3600美元/吨,劣势相对突出。考虑到市场的压力,在未来两三年的生产计划中,主要矿商均提出至少10%的成本削减目标,并通过采取减少资本支出、业务部门整合、裁员降薪、信息化自动化推广等一系列举措快速实施。受此影响,未来全球铜矿生产成本将整体继续下降,铜价的成本支撑也将进一步减弱,预计4000美元/吨左右将是大型矿商发货的成本线,也将是极端情况下行业能够承受的价格底线。

2.2 铜铝比价将成为未来铜价波动的压力线

线缆消费占目前全球铜终端消费量的60%左右,线缆领域铝替代铜的进程,将对全球铜价产生重大影响。在相同截面流量的情况下,铜芯电缆的重量大约是铝芯电缆的2倍,而铝芯电缆直径是铜芯电缆的2倍。尽管使用铝替代铜可以减少电缆重量、降低安装成本、减少设备及电缆的磨损等,但也会引起相应的绝缘、护套及相关材料的增加,进而带来成本的上升。通过简单测算可知,对一般性电缆而言,当铜铝比价低于2.5倍,铝替代铜几乎没有成本优势;当铜铝比价介于2.5~3.5倍之间时,铝对铜替代的成本优势将随着比价抬升而扩大。当然,市场长期形成的“路径依赖”与“用户粘性”等是阻碍铝对铜线缆替代最为关键的因素,而在前几年铜铝比价一直大于3.5倍的压力下,这些因素的阻碍效应都在逐步弱化,市场环境正朝着利于铝替代铜的方向变革。

2.3 未来铜价低点预计将穿破5000美元/吨

2011年铜价突破万美元之后一直处于回落的趋势,2014年LME铜均价为6850美元/吨,较2011年高点回落接近过40%。目前来看,供需格局的反转、铝对铜的替代进程以及美元指数的不断抬升,将是判断未来全球铜价变化的关键考虑因素。2015年伊始,全球铜价一度跌至5400美元/吨的多年新低,这也集中反映出市场对未来形势的担忧。目前,市场普遍认为,在多重利空因素的压制下,未来两年全球铜价将进一步下滑,预计2016年均价可能降至5500美元/吨左右,低点或穿破5000美元/吨。不过,随着形势的变化,2018年之后市场将逐步好转,2019年均价有望回升至6000美元/吨以上。

3 未来产业链竞争格局将悄然变化

3.1 全球铜行业市场集中度将进一步提高

2014年,全球前十大铜矿、铜冶炼、铜加工企业累计产量(权益量)分别约为920万吨、930万吨、670万吨,市场占比分别在50%、43%、30%左右。就资源端而言,目前全球大型铜矿企业都在依托丰富、优质的资源储备加快项目开发步伐,其中,必和必拓新建/扩建项目合计产能超过20万吨,智利铜合计产能在30万吨左右,南方铜业合计产能超过40万吨,第一量子合计产能25万吨左右,自由港合计产能超过50万吨,且多数项目都将于2020年前达产。由于大型企业具有成本及规模优势,伴随市场供给过剩的加剧,未来中小型铜矿企业生存空间将遭受挤压,这将推动市场集中度的进一步提升。就冶炼端而言,智利铜、嘉能可、奥鲁比斯、自由港、江西铜业和铜陵有色等六家精铜(阴极铜)产量超过百万吨的企业,目前新建/扩建铜冶炼(电解)项目产能合计接近100万吨,随着项目的陆续投产,这些企业的市场地位将继续提升。

3.2 资源+冶炼型企业竞争优势将逐步凸显

从产业链布局来看,目前全球铜企主要分为三大类型:一是资源开发型,如必和必拓、力拓、英美资源等,以资源开发为核心业务,即使涉及冶炼环节也是基于资源开发(湿法冶炼)的需要;二是资源+冶炼型,如智利铜、自由港、南方铜业等,资源开发与金属冶炼(火法冶炼)均为核心业务;三是冶炼+加工型,如日本矿业、奥鲁比斯、江西铜业等,业务核心在冶炼、加工领域。从盈利能力的角度来看,前两类企业相差不大,过去几年平均息税折旧摊销前(EBIDTA)利润率主要介于30%~50%之间;第三类企业息税折旧摊销前利润率则普遍在4%以内,与前两类企业存在巨大差距。不过,随着铜精矿供给持续过剩、精铜供给逐步短缺以及TC/RC持续走高,未来资源端的高利润回报将部分向冶炼端转移。这种形势下,第二类企业的行业竞争优势将逐步凸显,第三类企业的盈利能力有望得到一定改善。

3.3 成本控制与资源储备是资源端竞争的核心

随着市场由短缺走向过剩,未来铜企在资源端的竞争将主要集中在生产成本控制与优质资源储备两个方面,其中,前者侧重于考察企业的生存及盈利能力,后者则侧重于衡量企业的可持续发展能20力11。从20生12产成本的角度考察,目前南方铜业、第一量子具有显著优势,2014年现金成本都在1.4美10元0/磅之下,而英美资源、波兰铜业劣势突出,2014年80现金成本均高于1.8美元/磅(参见图4)。从资源储60备的角度考察,目前第一量子、五矿资源劣势明显,40在产矿山及在建矿山的有效资源储采比均在30年以内20,而力拓与安托法加斯塔资源储采都超过百年,具备0绝对优势。综合来看,力拓、南方铜业与安托法加斯(20塔)在未来市场竞争中具有相对明显优势。(40)

4 中国企业需在困境中寻求突破(60)

4.1 中国企业大举进军海外铜矿资源开发

中国是全球铜资源内部市场供需最不均衡的国家之一。海关数据显示,2014年中国铜矿(铜矿砂及精矿)进口量达到1180万吨,资源对外依存度高达86%。多年来,为保障国内工业的发展和资源安全,在国家配套政策的支持下,大批中国企业纷纷走出国门,以股权收购、兼并重组等形式大量获取海外铜资源。特别是2006年之后,伴随全球铜价的快速上涨,国内一些非传统矿业企业也不断加入海外铜资源开发的队列。目前,由中国企业控制或主导开发的海外重大铜矿项目包括秘鲁特罗莫克铜矿、赞比亚谦比希铜矿、阿富汗艾娜克铜矿、秘鲁拉斯邦巴斯铜矿、刚果Sico铜钴矿等,合计铜资源量接近亿吨(参见表1)。按照最新的项目进展情况来看,预计特罗莫克铜矿、谦比希铜矿、拉斯邦巴斯铜矿2016年将全面达产。

4.2 部分海外铜矿资源开发项目将陷入困境

2011年之前,全球铜价一直处于上升通道,之后也20保13持在20相14E对高20位15,F致2使01中6F国2企01业7F海2外01资8F源2获01取9F成2本02居0F高不下。如拉斯邦巴斯铜矿,最终交割金额为70.05亿美元,铜未精来矿铜供矿需生均衡产将面临精高炼额铜供的需折均旧衡、摊销等费用。与此同时,走出去获得资源的急切性、盲目性,也使得中国企业忽视了项目开发难度,造成后期项目建设投资规模巨大。如Sico铜钴矿,由于基础设施等匮乏,项目建设总投资预计超过250亿元。整体来看,多数中国海外铜资源项目都是高成本获取、高投资建设。而全球铜市供需格局的改变,将直接导致一些高成本、高投资项目未来运营及生存出现困难。

4.3 重点从运营管理和产业链协作上寻求突破

图4 2014年全球主要铜矿企业竞争能力情况

表1 中国企业控制的大型海外铜矿项目情况

目前形势下,中国海外铜矿资源开发企业面临两条道路:一是选择退出,将项目转让以收回前期投资;二是选择继续开发,将项目建成投产以实现前期投资价值。就退出而言,由于行业处于下行周期,市场上愿意接盘的企业少之又少,出价也是低之又低,加之中国企业前期多是高价获取资源,一旦决定项目转让势必面临巨大的投资损失。如果企业选择继续投资开发,对于目前尚未有实质性工程建设的铜矿项目,可考虑放慢开发节奏,以最少的投资确保资源的控制开发权;而对于即将建成投产以及正在生产的项目,建议通过不断强化运营管理,采取精益生产、智能控制、机械化操作等一些列措施,提高运营管理效率,降低单位现金成本投入。此外,中国铜资源企业相对于国外企业的一个典型差异在于,多数企业拥有完整的产业链,在未来铜矿资源供给过剩的格局下,这种产业链的优势将逐步发挥。因此,强化产业链之间的协同,将有助于中国企业在海外矿山资源开发中赢得竞争优势。

[1] CRU.Copper Market Outlook April 2015[R].London: CRU International Ltd,2015.

[2] WOODMACKENZIE.Global copper long-term outlook Q3 2014[R].Wood Mackenzie,2014.

[3] EIU.World commodity forecasts: industrial raw materials[R].TheEconomist Intelligence Unit,2015.

[4] ICSG.Copper Market Forecast2015-2016[R].International Copper Study Group, 2015.

[5] THOMSON REUTERS.GFMS Base Metal One Year Forecast[R].Thomson Reuters, 2015.

[6] 邹建成.高铜价下铜消费替代研究[J].世界有色金属,2012(2):52-53.

The Outlook on the Global Copper Market Development for the Next Five Years

TONG Aixiang1, WANG Zhiquan2

(1.International Information Department of Beijing Institute of Science and Technology Information, Beijing 100120, China; 2. China Minmetals Corporation, Beijing 100010)

The global copper market will enter a readjustment and rebalancing phase. In this phase, production release of previous new projects and expansion projects, and the arrival of waste copper recycling peak season of China will put more pressure on the supply. At the same time, a slowdown in copper demand of China, and alternative to copper product expedited will also put pressure on the demand. Under this circumstance, the cost of production of the world's large mining companies will be the lower support for copper price fl uctuations, the price parities between copper and aluminum will form the pressure line; short-term copper prices low will expect to break $5000 / ton. As the reversal of the supply and demand conditions of the market, global copper industrial concentration will be further improved; resources plus smelting enterprises competitive advantage will gradually highlights; resource competition focuses on cost control and resource reserves. In the face of industry development trend, Chinese enterprises should enhance their efforts to seeking breakthrough in operations management and industrial chain collaboration with regard to copper resources development in foreign countries.

the global copper market; competitive structure; Copper prices; the industrial chain; copper resources development in foreign countries

F407.1;F062.1

A

1672-6995(2015)10-0023-05

2015-07-08;

2015-08-17

童爱香(1986-),女,安徽省舒城县人,北京市科学技术情报研究所助理研究员,经济学硕士,主要从事经济管理和科技情报研究。