IPO超募对我国上市公司非效率投资的影响

——来自创业板的经验证据

2015-05-20郑冠群

郑冠群,宋 林

(西安交通大学经济与金融学院,陕西西安 710061)

IPO超募对我国上市公司非效率投资的影响

——来自创业板的经验证据

郑冠群,宋 林

(西安交通大学经济与金融学院,陕西西安 710061)

基于投资现金流敏感性分析框架,利用中国创业板上市公司2009-2013年的数据进行实证研究后发现:中国创业板市场既存在过度投资行为也存在投资不足困境,但过度投资比投资不足更为严重;IPO超募进一步加剧了创业板上市公司的过度投资行为;信息不对称下的代理冲突是导致创业板上市公司过度投资的主要原因,内部监控、激励机制和外部监督对于改善代理冲突、抑制过度投资可起到一定作用。

IPO超募;非效率投资;过度投资;投资不足;代理冲突

近年来,上市公司首发超募在我国资本市场是一个常态。根据深交所数据显示,自2009年创业板推出到2012年IPO暂停之际,创业板上市公司整体计划募资873亿元,实际募资2 149.17亿元,超募金额为1 276.17亿元,超募比例高达146.18%。从理论上讲,IPO超募增强了上市公司的资金实力,应能够有效提高上市公司的经营业绩,但现实中创业板上市公司的整体经营业绩在上市之后却出现了显著下滑。根据上市公司年报披露的财务数据计算发现,创业板上市公司上市前高达30%的平均净资产收益率在IPO之后普遍下滑到平均8%甚至更低①笔者计算了创业板上市公司IPO前三年的平均净资产收益率和IPO后截止2013年底各年的平均净资产收益率,2009-2013年各年上市的公司平均净资产收益率分别从39.54%、35.50%、33.79%和36.31%下滑至9.62%、7.25%、9.32%和11.12%。。是什么原因导致了上述结果呢?本文拟从超募资金投资的角度对此问题进行探讨和解答。

从制度安排来看,IPO超募资金的使用除了需要遵守《创业板信息披露业务备忘录第1号——超募资金使用》进行必要披露外,实质性限制较少。在现实中,创业板上市公司在超募资金的使用方面的确比较混乱:一方面,超募资金被用于投资土地、房屋等不动产,或者偿还银行贷款、补充企业流动资金,甚至通过资金置换方式被变相挪用;另一方面,大量闲置超募资金长期“躺银行”、“趴账户”,吃息坐等无风险收益。由此,学界出现了指责创业板上市公司非效率投资的两种观点:“投资不足”和“投资过度”。前者将企业净资产收益率下滑归咎于大量超募资金长期闲置,放弃投资符合股东利益的正净现值(NPV)项目,而后者认为企业盲目、随意地投资NPV为负的项目,侵害了股东利益。

然而,忽视企业所处的经济环境和面临的投资机会,仅凭上市公司的超募资金投向来判定是否“过度投资”或者“投资不足”难免有失偏颇。出于这种考虑,本文利用实证研究方法控制了经营环境和投资机会之后发现:我国创业板上市公司既存在投资不足也存在投资过度行为,但投资过度更为严重;IPO超募加剧了创业板上市公司过度投资问题。本文还从非对称信息的视角验证了企业内部的激励机制、治理机制以及外部监督机制对创业板上市公司投资行为的影响,这对完善我国创业板市场投融资效率具有重要的政策含义。

一、文献回顾

现代公司金融研究领域的一个核心问题是:在何种程度上资本被配置到了合适的投资项目上?[1]这在传统的“MM理论”描述的完美市场中并不存在问题,因为投资决策与公司资本结构无关。而在现实中,由于信息不对称和代理成本等市场扭曲的存在,投资往往达不到最优水平,投资不足和投资过度是非效率投资的两种重要表现形式。

投资不足的重要原因之一是由信息不对称造成的融资成本升水。詹森(Jensen)等[2]发现,由于公司股东只承担有限责任,他们有激励投资比借款合约中规定的风险更大的项目。为了应对这一“资产替代”问题,贷款人会提高借款利率、实施信贷配给或者提出附加条件,从而限制了公司的投资能力。在外部债务融资成本升水的情况下,一方面,公司股东存在逆向选择的动机,可能宁愿放弃部分正NPV项目,也不愿对外借款[3];另一方面,公司股东认为债权人侵占了他们创造的价值,道德风险也会导致正NPV项目的投资不足[4]。同样,信息不对称也会通过抬高股权融资成本造成公司投资不足。格林沃尔德(Greenwald)等[5]提出,公司管理层有动机利用内部信息在公司股票价值被高估时对外发行新股融资,从而提高了潜在投资者的投资成本。考虑到这种可能性,潜在投资者的投资意愿会被削弱,这使得公司在面临好的投资机会时往往难以获得所需资本。

过度投资动因通常指向管理层与股东间的代理冲突。詹森(Jensen)[6]指出,在构建企业帝国的偏好下,管理层会使用所有可得资金扩大投资规模。经典公司治理模型假设管理层的个人利益同其控制的资产规模、投资规模[7]以及投资总回报[8]正相关,这使得管理层有强烈的动机进行过度投资。除了通过打造企业帝国之外,多元化投资也是管理层实现个人利益和自我保护的主要方式之一[9],这使得公司陷入过度投资或错误地投资负NPV项目的风险之中。

关于过度投资和投资不足的经验证据最早来自投资现金流敏感性检验。法扎里(Fazzari)等[10]发现公司投资规模与内部自由现金流具有显著的正相关关系,特别是面临较强融资约束的公司显现出更大投资现金流敏感性,这意味着非对称信息造成的融资成本会引起投资不足问题。相反,卡普兰(Kaplan)等[11]认为投资现金流敏感性也可能意味着过度投资,他们发现,在面临融资约束的公司样本中,那些资金相对最充裕的公司反而表现出最强的投资现金流敏感性,而这正是过度投资的表现。进一步的,沃格特(Vogt)[12]发现了投资机会在甄别两类非效率投资中的重要作用:当公司面临较好的投资机会时,显著的投资现金流敏感性意味着潜在的融资约束和投资不足;相反,当投资机会较差时,显著的投资现金流敏感性表明公司可能存在过度投资。

国内学者早期关注的焦点集中于公司治理机制与过度投资行为,最近几年投资不足的问题也得到了应有重视。从公司治理的角度来看,潘敏等[13]发现早期存在的同股不同权、流通股比例偏低等股权制度安排会导致过度投资行为发生。李维安等[14]证实我国上市公司中存在过度投资行为,通过股东行为、董事会治理、现金股利、债务监督等合理的治理机制能够一定程度制约过度投资行为。刘昌国[15]发现,法人持股公司的经理人激励机制能够有效地制约过度投资,而机构持股并未体现出应有的监督效力,相反会加剧过度投资问题。张纯等[16]从非对称信息的角度入手研究发现,上市公司信息披露水平提高和信用中介的发展能够抑制过度投资行为,提高投资效率。与以上的研究不同,连玉君等[17]在控制了托宾Q衡量偏误后发现,我国上市公司不仅存在过度投资也存在投资不足,并将投资不足的原因解释为信息不对称问题。进一步的,周伟贤[18]认为,我国上市公司中投资不足更为严重。

而对于IPO超募资金使用效率的研究目前还比较少见,陈见丽[19]衡量了我国创业版上市公司的超募资金使用非效率程度,但未进一步将其甄别为投资不足或过度。夏芸等[20]发现我国上市公司IPO超募资金的使用存在过度投资行为,尤其在非国有控股上市公司中最为严重。

从现有研究成果来看,非对称信息理论和代理成本理论是研究非效率投资的两条理论主线,投资现金流敏感性分析框架依然是经验研究的主流工具,在国内外实证研究中已经形成了许多卓有见地的研究成果。但是,由于我国新兴资本市场中特有的IPO超募现象在国外成熟资本市场并不存在,国外研究成果中几乎没有关于IPO超募资金投资效率的可查文献。即使在国内,针对IPO超募资金投资不足或投资过度的学术研究(大量新闻报道、上市公司个案分析除外)也刚刚起步。在仅有的几篇文献中,采用资本性投资比例或投资于主营业务的资本比例来衡量投资效率的方法与主流研究范式存在一定差异,得到的结果还有待进一步证实。

二、理论分析

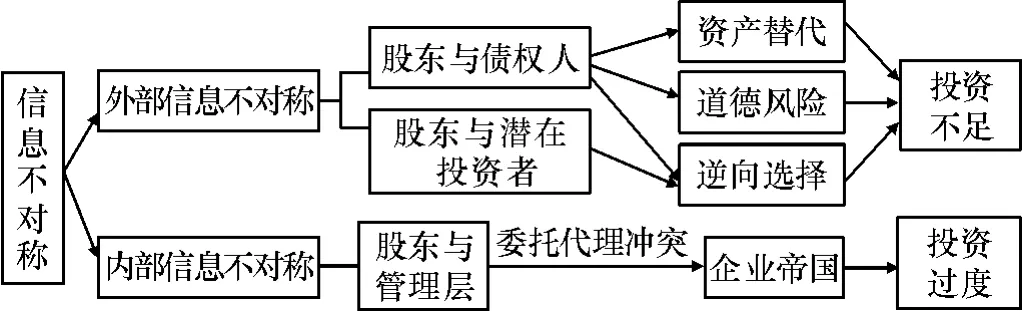

如前所述,非对称信息理论和代理成本理论是研究非效率投资的两条理论主线,随着信息经济学研究领域的拓展,越来越多的委托代理冲突研究也都尝试建立在信息不对称的统一框架下。由于公司内部信息不对称,公司股东无法完全掌握管理层拥有的信息,从而赋予了管理层自由决断的空间。由于股东和管理层利益冲突恒常存在,过度投资风险几乎难以避免。在融资成本和内部人控制收益存在的某些区间内,即使是非对称信息条件下的完美合约也可能诱使管理者通过虚报投资机会而进行过度投资[21]。而外部信息不对称,包括股东与债权人间信息不对称以及股东与潜在投资者间信息不对称则会通过资产替代、道德风险以及逆向选择等导致投资不足。图1描绘了信息不对称是如何导致非效率投资行为的理论框架。

图1 投资过度与投资不足的理论分析框架

从大量的研究结论和市场数据表现来看,信息不对称的问题在我国资本市场和上市公司内部都广泛存在。我国创业板市场的信息不对称对非效率投资的影响可能更为突出:一方面,由于创业板上市规则设立的资本规模准入门槛较低,创业板上市公司通常规模较小,因而会面对较高的外部融资升水,这使得公司的投资难以达到最优规模;另一方面,创业板上市公司通常成立时间较短,公司内部治理机制也不尽健全,这给委托代理冲突留下了较大空间,管理层为实现个人利益目标而进行的盲目扩张和多元化战略会导致过度投资问题。因此,投资不足和投资过度风险都可能普遍存在于我国创业板上市公司。

相较而言,创业板作为新兴资本市场所具有的一些特质可能会使得过度投资问题更为严峻。首先,创业板上市公司大多处于快速成长阶段,对于自身价值和盈利能力的认知还处于初级阶段,一旦现金流发生较大改变(融资或盈利),它们的投资决策会受到较大影响。吉尔克里斯特(Gilchrist)等[22]发现,创业板公司上市最初几年容易出现投资规模急剧放大,甚至错误地投资于一些负NPV项目,这正是典型的过度投资表现。其次,我国创业板上市公司股东对公司经营的管理控制能力较弱,机构持股比例较低削弱了对公司管理层的监督能力,从而难以遏制管理层追求私利的道德风险。此外,与英美等成熟资本市场相比,我国上市公司所处的大陆法系对投资者保护比英美法系更弱,侵占小股东权益的情况更为严重,这使得管理层拥有更大的投资自主权和过度投资的倾向[23]。因此,我国创业板上市公司投资过度可能比投资不足更为严重。

在IPO高超募的背景下,创业板上市公司普遍存在的过度投资和投资不足可能会产生变化。一方面,超募可能会加剧过度投资风险。詹森(Jensen)[6]提出,企业大量存在的自由现金流会使得股东和管理者间的利益冲突格外严重,自由现金会以过度投资的形式被用于实现管理者的控制收益。理论上,自由现金流的定义为:超过所有NPV为正的投资项目所需资金之外的现金,而实践中不可能完全识别上市公司所有NPV为正的项目,也无法确切地知道上市公司募投项目之外项目的NPV是否为正,本文认为能够较为明确地判定为正NPV项目会被列入募投项目,而募投项目之外的项目则是不能明确判定为NPV为正的项目,因此,在这个意义上IPO超募资金正是“超过所有NPV为正的投资项目所需资金之外的现金”。由于公司管理者和股东利益存在分歧,超募资金可能会加剧管理者打造企业帝国、多元化扩张以及兼并收购等代理问题出现,过度投资风险也会因此放大。另一方面,创业板上市公司IPO超募给企业带来了充足的可用内部资金,能够缓解其融资约束。法扎里(Fazzari)等[10]在研究制造业企业投资现金敏感性时的基本论点是,外部融资升水的存在使得公司会通过收益留存为可能出现的投资项目筹备资金,因此投资与公司内部现金流存在显著的正相关关系,这种关系被解读为投资不足。而创业板公司通过公开上市发行正是为投资项目融资,尤其是IPO超募为公司提供了充裕的可用资本,这使得上市公司不必过度依赖留存收益,一些原本因资金约束而放弃的正NPV项目得以投资。因此,从法扎里(Fazzari)等[10]的角度来看,公司的投资现金流敏感性会大大降低,投资不足的困境会得到缓解。基于上述论断,本文认为IPO超募会加剧创业板上市公司投资过度行为,缓解创业板上市公司投资不足问题。

由于IPO超募可能会加剧我国创业板上市公司的过度投资问题,影响过度投资的内在因素是不可回避的问题。根据图1给出的理论分析框架,过度投资主要缘于企业内部非对称信息下的委托代理冲突,因此,能够缓解企业内部信息不对称下的委托代理冲突的公司治理相关因素能够降低过度投资风险,而加剧企业内部信息不对称下委托代理冲突的公司治理因素会放大过度投资风险。下文利用我国创业板上市公司相关数据对上述理论分析结果进行实证检验。

三、实验设计

(一)模型与变量

为了检验上述假设,本文在霍西(Hoshi)等[24]和德格里斯(Degryse)等[25]的研究基础上进行实验设计,其基本逻辑是:投资前景较好的上市公司面临投资不足的可能性更大,而投资前景较差的上市公司更有可能过度投资。本文认为Tobin′s Q大于样本中位数时公司具有较好投资前景,反之则视为投机前景较差。利用这一虚拟变量与上市公司内部现金流的交叉项,可以通过考察投资现金流敏感性及差异来检验是否存在投资不足或过度投资行为,以及哪种非效率投资行为更为严重。

为了控制其他因素对投资现金流敏感性的影响,本文考虑了国内外实证研究中三个主流投资理论中涉及的关键变量的作用:一是Tobin′s Q理论认为公司资产的市场价值是投资的主要决定因素;二是销售加速器理论认为销售额或产出的波动是公司投资的主要驱动因素;三是新古典投资理论认为资本边际成本是决定公司投资水平的主导因素。将上述三个理论中的核心要素纳入模型作为控制变量,可构建基准模型如下:

其中,INV代表投资水平;TQ是Tobin′s Q值,控制托宾Q理论中提出的投资前景;RN代表营业收入,控制销售加速器理论中提出的销售或产出影响;WC代表营运资本,控制新古典投资理论中的资本边际成本;CF为自由现金流;HQ、LQ分别是代表投资机会较好和较差的虚拟变量;Year是控制年份的一组虚拟变量。变量的具体定义和度量方法见表1。

需要注意的是,这里分别使用HQ和LQ两个虚拟变量代表投资机会较好和较差的样本,而不是使用一个合并的虚拟变量,其原因主要在于:可使得模型的估计结果更加直观易解读,同时将模型(1)作为下文模型(2)、(3)的基准模型,可保持一致性。当然,为了避免共线性问题,模型(1)中没有包含CF变量,使其在技术上是可行的。

表1 变量的定义与度量方法

模型(1)关注的焦点在于系数β4和β5。由于两者分别度量了投资机会较好和较差公司的投资现金流敏感性,可分别解读为投资不足和投资过度的程度。因此,若两个系数分别显著为正,则代表存在投资不足和投资过度;若β4>β5,则意味着投资不足比过度投资更为严重,反之则代表过度投资比投资不足严重。

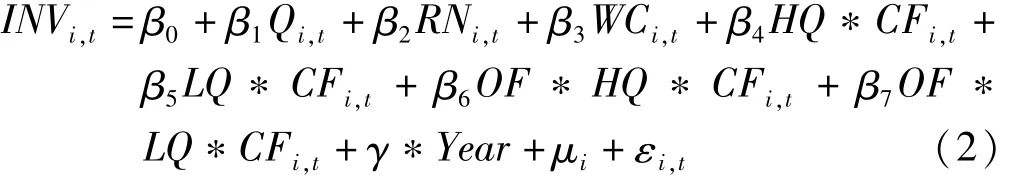

在基准模型(1)的基础上,通过引入IPO超募比例OF与HQ*CF和LQ*CF的交叉项构建模型(2)来检验超募对投资不足和投资过度的影响。若系数β6、β7显著为正,则意味着IPO超募会加剧投资不足或投资过度,反之则代表IPO超募会抑制投资不足或投资过度。

企业投资过度主要是内部信息不对称下的委托代理冲突所致,因此在上述检验的基础上,本文进一步考察相关公司治理变量对企业过度投资行为的影响,从公司治理机制的角度寻找缓解投资不足和投资过度的方法。利用股权集中度(C10)作为内部监控的代理变量,用高管持股比例(EXC)作为股权激励的代理变量,用负债率(LEV)、贷款率(LOAN)和机构持股比例(INS)作为外部监督的代理变量,本文预期内部监控和股权激励能够改善委托代理冲突,从而抑制过度投资行为,而外部监督不仅可以改善委托代理冲突,抑制过度投资行为,还可以降低外部信息非对称程度,缓解投资不足问题。因此,在引入交叉项的处理方法上,C10、EXC仅与LQ*CF交叉,而LEV、LOAN、INS分别与LQ*CF和HQ*CF交叉。具体模型如下:

其中,AC表示与代理冲突有关的变量,包括C10、EXC、LEV、LOAN以及INS;AI表示与信息不对称有关的变量,包括LEV、LOAN和INS。

(二)样本与数据

本文研究样本来自我国创业板上市公司,样本区间为2009-2014年,所需数据均来自Wind资讯数据库和RESSET金融研究数据库。数据筛选遵照以下原则:(1)剔除2012年以后发行上市的样本。为了确保公司在IPO之后至少经营一个完整的会计年度为研究提供所需财务数据,本文仅选择2009-2012年首次公开发行上市的355家创业板上市公司,其中2009年42家,2010年115家①已剔除苏州恒久(300060)。2010年6月31日,中国证监会依法作出《关于撤销苏州恒久光电科技股份有限公司首次公开发行股票行政许可的决定》,决定撤销2010年2月26日做出的关于公司首次公开发行股票的行政许可,并注销证监许可[2010]250号文件。,2011年125家,2012年73家。(2)剔除IPO当年及之前的观测值。由于本文仅关注公司IPO之后的投资现金流关系,可用观测值只包括从上市公司IPO之后的第二年至2013年的年度数据。(3)剔除并购重组首次披露日期在2009-2013年间的样本。拥有并购重组行为或意向的上市公司投资行为会显著区别于其他样本公司,故而剔除以防止并购重组的影响。(4)剔除Tobin′s Q大于10或小于0的异常观测值。在经过上述筛选之后,可用观测值共计720单位,其中2010年34个观测值,2011年133个观测值,2012年242个观测值,2013年311个观测值,因此构建的实证模型是一个非平衡面板模型。表2列示了主要研究变量的描述性统计数据。

四、实证结果与讨论

为了避免各解释变量间可能存在的共线关系对估计参数可靠性的影响,本文在参数估计之前利用方差膨胀因子(VIF)对其进行了检验。从表2的最后一列可以看出,各变量VIF均小于5,平均VIF为1.95。根据经验法则,当VIF小于10时可通过共线性检验,因此可以认为主要解释变量间不存在严重共线问题。

表2 主要研究变量的描述性统计

(一)投资现金流敏感性检验

表3列示了4组回归式的参数估计结果。回归式Ⅰ、Ⅱ、Ⅲ是对企业投资的三种经典理论(托宾Q理论、销售加速器理论以及新古典投资理论)的验证。在回归式Ⅰ中,自由现金流的系数估计值在1%水平显著为负,而Tobin′s Q系数不显著,这与国外经典理论结论不符。这可能是因为我国创业板上市公司的Tobin′s Q未能准确反映企业投资前景。吉尔克里斯特(Gilchrist)等[22]认为对于存续时间较短、规模较小且处于快速成长阶段的公司,Tobin′s Q包含的信息较少,因股价异常波动造成的“信噪比”较高,揭示投资前景的能力较弱,这也是国内部分研究者利用基准Q来替代Tobin′s Q的重要原因[17]。由于本文研究的创业板上市公司上市时间较短,无法获得计算基准Q的足够长的时间序列数据,只能使用Tobin′s Q作为投资前景的代理变量,不过,本文仍然可以利用构建基准Q的企业基本面数据来控制其对投资行为的影响(见回归式Ⅳ)。回归式Ⅱ、Ⅲ中,营业收入RN和营运资本WC的系数均在1%的水平显著为正,这与经典理论相符。回归式Ⅳ在控制了RN和WC的情况下,投资现金流敏感性在1%水平显著为正,得到了符合理论预期的结果。投资现金流敏感性反应了我国创业板上市公司存在投资非效率因素,但还无法区分是以投资过度形式还是以投资不足形式存在,也不足以判断是因为资本市场信息不对称的缺陷还是因为企业内部代理冲突所致。

表3 投资现金流敏感性检验

(二)投资不足与投资过度的甄别

表4对前述理论分析结论进行了检验。回归式Ⅴ引入了衡量投资机会的虚拟变量HQ、LQ与自由现金流的交叉项。与经典托宾Q理论中划分投资机会的方法不同,本文认为当Tobin′s Q大于样本中位数时判定为投资机会较好,小于等于样本中位数时判定为投资机会较差。根据这一规则,Tobin′s Q的分界值为2.5,大于经典理论中规定的1。但是考虑到在现实市场中,企业面临着向下倾斜的需求曲线,以及资本调整成本导致的边际规模报酬递减,实际决定企业投资机会的边际Q小于平均Q,因此选择一个大于1的平均Q作为分界点仍然是是可取的[25]。在引入交叉项HQ*CF和LQ*CF后,为避免完全共线性,解释变量中去掉了CF。关注交叉项的系数估计值可以发现,两者系数均在1%水平显著为正。根据霍西(Hoshi)等[24]的研究,投资前景较差的公司若表现出正的投资现金流敏感性则意味着投资过度,而投资前景较好的公司若表现出正的投资现金流敏感性则表明公司可能存在投资不足。因此可以判断,在我国创业板市场既存在过度投资,也存在投资不足问题。LQ*CF的系数(0.0401)显著大于HQ*CF系数(0.0217)①结论基于两者相等的F检验,p值为0.0058。,表明投资机会较差的公司表现出更强的投资现金流敏感性,换言之,在我国创业板市场,投资过度较投资不足更为严重。

表4 投资低效形式及超募对投资效率的影响

(三)IPO超募对投资过度和投资不足的影响

回归式Ⅵ在回归式Ⅴ的基础上引入了交叉项OF*HQ*CF和OF*LQ*CF,来检验IPO超募对公司非效率投资行为的影响。可以发现,OF*HQ*CF的系数估计值为负但并不显著,意味着IPO超募可能会略微降低我国创业板上市公司的投资现金流敏感性,即投资不足问题可能得到轻微缓解,但证据并不稳健。值得注意的是,OF*LQ*CF系数为0.0117,通过了5%水平的显著性检验,表明随着IPO超募比例的升高,投资前景不佳的公司投资现金流敏感性会进一步增强,因此,IPO超募会显著加剧创业板上市公司的过度投资行为。

上述实证结果显示,我国创业板市场上市公司中既存在投资不足问题,也存在投资过度问题,相较而言,投资过度问题比投资不足更为严重;IPO超募融资会加剧创业板上市公司的过度投资行为,但对于缓解投资不足问题并无显著效果。

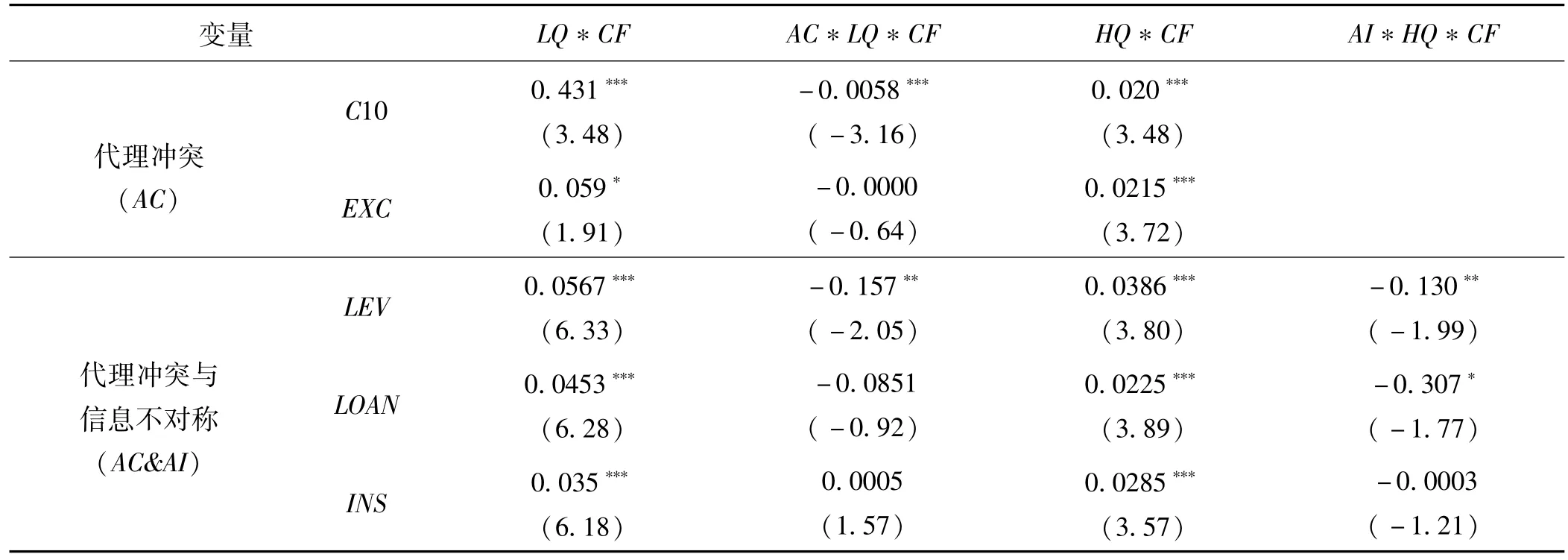

(四)公司治理相关因素对投资过度和投资不足的影响

针对我国创业板市场表现出的这种非效率投资行为特征,本文估计了一组回归方程来考察公司治理的相关因素如何影响非效率投资行为。

由于我国创业板上市公司表现出更为严重的过度投资行为,故本文侧重于考察投资机会不佳的上市公司的投资现金流敏感性。表5列示了相关回归方程中交叉项参数的估计结果。总体来看,在引入了公司治理变量后,我国创业板上市公司投资过度比投资不足更为严重的基本结论仍然稳健。与克服代理冲突有关的变量中,C10与LQ*CF的交叉项在1%水平显著为负,意味着股权集中一定程度上能够抑制创业板上市公司过度投资。既影响代理冲突又影响信息不对称的变量中,LEV与LQ*CF、HQ*CF交叉项系数均在5%水平显著为负,表明较高的负债水平有助于抑制过度投资和缓解投资不足;LOAN与HQ* CF交叉项在10%水平显著为负,意味着随着银行贷款水平提高,投资不足问题显著减轻,但银行贷款并未显著地表现出抑制投资过度的作用;机构持股INS与现金流的交叉项系数均不显著,表明在我国创业板市场机构持股在抑制过度投资或缓解投资不足方面无明显作用。

表5 公司治理变量对投资现金流敏感性的影响

五、结论与启示

我国创业板上市公司IPO超募资金投资低效率受到广泛批评,但对于究竟是投资不足还是投资过度的争论却一直流于表面。本文通过检验拥有不同投资前景的创业板上市公司的投资现金流敏感性发现:(1)我国创业板市场既存在投资不足,也存在过度投资,且过度投资比投资不足更为严重;(2)IPO超募并未显著缓解具有良好投资前景的上市公司的投资不足问题,相反,对于投资前景不佳的上市公司而言,超募进一步加剧了过度投资;(3)内部监控、股权激励和外部监督对上市公司过度投资行为有一定影响,股权集中和较高的债务率有助于抑制创业板上市公司的过度投资行为,而股权激励、机构持股的作用效果不显著。

由于IPO超募与我国股票市场发行审批和询价定价制度有着重要关联,因此继续规范发行定价、完善相关制度对于提升资本市场资源配置效率具有重要意义。除此之外,本文的研究结论对于市场监管者、上市公司本身和投资者都有一定的启示:(1)对于市场监管者而言,有必要加强对IPO超募资金使用的监管和强制披露。对于规模快速扩张、巨额收购兼并,以及过度多元化经营等可能存在过度投资的上市公司,要特别审查是否存在资金置换、变相挪用超募资金等违规行为;(2)对上市公司而言,提升公司治理水平,完善内部监控、激励条约,充分利用外部监督等手段来减轻委托代理冲突,对于抑制过度投资行为有重要作用;(3)对于投资者而言,要特别注意甄别利用IPO超募资金偿还银行贷款、补充流动资金的上市公司,以及大股东减持造成股权分散的上市公司,它们在后续经营中存在更大的过度投资风险和经营业绩下滑风险。

[参考文献]

[1] STEIN JC.Agency,information and corporate investment[J].Handbook of the Economics of Finance,2003(1):111-165.

[2] JENSEN M C,MecklingW H.Agency Costs and the Theory of the Firm[J].Journal of Financial Economics,1976,3(4):305-360.

[3] STIGLITZ JE,WEISS A.Credit rationing in markets with imperfect information[J].The American Economic Review,1981,71(3):393-410.

[4] MYERSSC.Determinants of corporate borrowing[J].Journal of Financial Economics,1977,5(2):147-175.

[5] GREENWALD B,STIGLITZ J E,WEISS A.Informational imperfections in the capitalmarket and macroeconomic fluctuations[J].The American Economic Review,1984,74(2):194-199.

[6] JENSEN M C.Agency costs of free cash flow,corporate finance,and takeovers[J].The American Economic Review,1986,76(2):323-329.

[7] GROSSMAN S J,HARTO D.One share-one vote and the market for corporate control[J].Journal of Financial Economics,1988,20(1):175-202.

[8] STULZR.Managerial discretion and optimal financing policies[J].Journal of Financial Economics,1990,26(1):3-27.

[9] AMIHUD Y,LEV B.Risk reduction as amanagerialmotive for conglomerate mergers[J].The bell Journal of Economics,1981,12(2):605-617.

[10] FAZZARIS,HUBBARD R G,PETERSEN BC.Financing constraints and corporate investment[R].National Bureau of Economic Research,USA,1988.

[11] KAPLAN S N,ZINGALES L.Do investment-cash flow sensitivities provide useful measures of financing constraints?[J].The Quarterly Journal of Economics,1997,112(1):169-215.

[12] VOGTSC.The cash flow/investment relationship:evidence from USmanufacturing firms[J].Financial Management,1994,23(2):3-20.

[13] 潘敏,金岩.信息不对称,股权制度安排与上市企业过度投资[J].金融研究,2003(1):36-45.

[14] 李维安,姜涛.公司治理与企业过度投资行为研究:来自中国上市公司的证据[J].财贸经济,2008(12):56-61.

[15] 刘昌国.公司治理机制,自由现金流量与上市公司过度投资行为研究[J].经济科学,2006(4):50-58.

[16] 张纯,吕伟.信息披露,信息中介与企业过度投资[J].会计研究,2009(1):60-65.

[17] 连玉君,程建.投资-现金流敏感性:融资约束还是代理成本?[J].财经研究,2007(2):37-46.

[18] 周伟贤.投资过度还是投资不足:基于A股上市公司的经验证据[J].中国工业经济,2010(9):151-160.

[19] 陈见丽.承销商声誉,融资超募与超募资金使用效率:基于我国创业板上市公司的经验证据[J].经济社会体制比较,2012(3):47-57.

[20] 夏芸,徐欣.IPO超募融资,产权与企业投资行为:来自中国证券市场的研究[J].山西财经大学学报,2013(2):35-43.

[21] KUMAR P,LANGBERG N.Overinvestment and corporate fraud in efficient capitalmarkets[J].Journal of Economics,2009,40(1):144-172.

[22] GILCHRIST S,HIMMELBERG C P.Evidence on the role of cash flow for investment[J].Journal of Monetary Economics,1995,36(3):541-572.

[23] CHIRINKO R,VAN EESH,GARRETSEN H,et al.Investor protections and concentrated ownership:Assessing corporate controlmechanisms in the Netherlands[J].German Economic Review,2004,5(2):119-138.

[24] HOSHI T,KASHYAP A,SCHARFSTEIN D.Corporate structure,liquidity,and investment:Evidence from Japanese industrial groups[J].The Quarterly Journal of Economics,1991,106(1):33-60.

[25] DEGRYSE H,De JONG A.Investment and internal finance:Asymmetric information or managerial discretion?[J].International Journal of Industrial Organization,2006,24(1):125-147.

(责任编辑:张 丛)

Study on the Im pact of IPO Over-Financing on Inefficient Investment Behavior of Chinese Listed Com panies—An Empirical Research of ChiNext Listed Companies

ZHENG Guanqun,SONG Lin

(School of Economics and Finance,Xi′an Jiaotong University,Xi′an,710061,China)

Based on the analysis framework of investment-cash flow sensitivity,employing data of ChiNext listed companies from 2009 to 2013,this paper empirically finds that there exist both over-investment and under-investment problems on ChiNextmarket,ofwhich the over-investment problem ismore serious.Additionally,IPO over-financing makes the over-investment problem even worse.As agency conflict under asymmetric information is amajor reason that leads to over-investment of ChiNext listed companies,internal control,incentive mechanism and external supervision might be helpful to ease agency conflicts and mitigate over-investment.

IPO over-financing;inefficient investment;over-investment;under-investment;agency conflict

F275

A

1008-245X(2015)06-0030-08

10.15896/j.xjtuskxb.201506005

2015-06-24

国家社科基金重大项目(12&ZD071);国家自然科学基金青年项目(71202076);中央高校基本科研业务费项目(SK2015005)

郑冠群(1989- ),男,西安交通大学经济与金融学院博士研究生;宋林(1969- ),男,西安交通大学经济与金融学院教授,博士生导师。