我国结构性减税的总体规模、方向选择与效果评价思考

2015-04-27庞凤喜张丽微

庞凤喜++张丽微

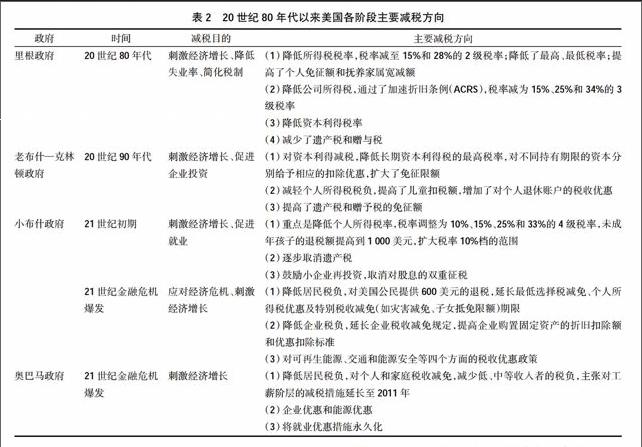

摘要:20世纪80年代以来,美国分别于20世纪80年代、20世纪90年代、21世纪初及本轮世界性金融危机之后连续实施了逾30年的减税政策,该政策在刺激国内需求、扩大投资等方面发挥了重要作用,是美国政府极为倚重的重要的财政政策工具。通过对以上多次大规模减税政策的分析可以发现,在美国减税政策的实践中,其所具有的减税规模的确定性、主要减税方向的针对性以及美国减税政策的实施效果等都对我国当前仍在实施的结构性减税政策的完善有着重要的参考与借鉴意义。

关键词:结构性减税;减税规模;减税方向;减税效果评价;金融危机;滞胀;财政预算赤字;社会公平

中图分类号:F812.42 文献标识码:A 文章编号:1007-2101(2015)03-0058-08

为应对2008年席卷全球的国际金融危机,我国适时推出了反周期操作的积极财政政策。与1998年遭遇东南亚金融危机后实施的积极财政政策不同的是,本次积极财政政策的实施,在大幅增加财政支出的同时,中央首次提出了实施结构性减税的政策举措。实际的运用中,最初的两年,积极财政政策主要是以“四万亿投资”的“积极财政支出”为重点,继而转为以实施增值税转型、房产税改革及“营改增”等为导向的减税政策,这无疑为我国经济状况的较快好转及稳定发展奠定了一定的基础。在当前国内外形势错综复杂、国内经济尚未复苏、经济结构战略性调整仍需继续的情况下,近年中央特别强调积极财政政策的实施,这就必然要继续完善结构性减税政策。但问题是,我国迄今尚未对结构性减税政策应具有的减税规模做出明确说明,减税方向亦始终较为笼统,具体措施缺乏详细计划,对减税效果的评估等方面也未做出具体解释,由此也直接制约了结构性减税政策的实施效果。笔者通过分析20世纪80年代以来美国各阶段的减税政策,希冀能对我国结构性减税政策的进一步有效实施提供一定的借鉴与建议。

一、20世纪80年代以来美国的减税政策回顾

20世纪80年代以来,为应对不同时期美国经济社会面临的各种问题与矛盾,美国实施了持续30多年的减税政策,从时间上划分,大致包括四个阶段,即20世纪80年代、20世纪90年代、21世纪初及本轮世界性金融危机之后。

(一)20世纪80年代实施的减税计划

1981年里根上台,在执政期间实施了两项大规模的减税方案:一是《经济复兴法案》,1981年由美国国会通过颁布;二是1986年通过的税制改革法案。这两大减税方案出台的背景及主要内容如下。

1. 减税政策实施的背景

(1)美国国内经济处于持续“滞胀”状态。1973年底,受石油价格的冲击,主要发达国家几乎同时爆发了经济危机,美国也未能幸免,被卷入二战后最严重的一次经济危机之中。1975年危机逐渐消退,各国经济开始回升,美国却未能实现步入以往迅速转入高速发展的正常轨道,而是长时期内生产率增长缓慢,生产规模大幅下降,导致失业率不断攀升,同时伴随着高通货膨胀率,而美国政府巨额财政预算赤字对经济更是雪上加霜。

(2)经济政策主流理论由“有效需求管理”转向“供给管理政策”。面对陷入持续“滞胀”的美国经济,传统的凯恩斯“有效需求管理”理论失去指导作用。此时,以拉弗为代表的供给学派登上了历史舞台,主张实行以减税为主要手段的“供给管理政策”。他们认为:只有解决资本和劳动力投入的数量和质量及其使用效率等“总供给”问题,才能使资本主义经济恢复活力,而减税是增加社会储蓄、投资和劳动的有效工具,它使经济中的劳动投入和资本投入增加,从而增加总供给。①供给学派的“供给管理政策”以描述税收与税率关系的著名“拉弗曲线”为理论指导依据,以最终实现刺激经济增长的目标。

(3)美国税制本身也存在诸多问题。主要表现为:一是税制过于复杂,且纳税报表繁杂,不利于征收管理,易刺激人们的逃税避税意愿。二是过高的边际税率严重抑制了人们储蓄与劳动的积极性,还导致了“地下经济”的猖獗。三是税收优惠繁多,造成纳税负担不均衡,并且阻碍经济资源的合理利用。四是通货膨胀影响税制公平。如税收减免、储蓄利息等都未实行指数化,纳税人往往会因通货膨胀而无法进入更高的纳税档次,相应损害其实际收入。

2. 减税政策的主要内容

(1)1981年“经济复兴法案”的重点是降低税收负担。主要减税内容有三:一是降低个人所得税税率。其个人所得税的最高税率和最低税率由70%和14%分别降至50%和11%;提高个人所得税免征额;全面实行税收指数化,以避免通货膨胀引起的“税级爬升”。二是降低公司所得税税负。为增加企业流动资金、鼓励投资,美国通过了折旧年限最短的加速折旧条例(ACRS)以降低企业税收负担,这一条例允许企业以“重置成本”来计提折旧,提高了折旧计提额度,缩短了各类资产的折旧年限。三是降低资本利得税负。通过提高遗产税、赠与税征税标准,降低投资所得的实际税率。

(2)1986年通过的税制改革法案的减税重点基本延续了“经济复兴法案”的主线,仍以个人及公司所得税为减税重点方向。在个人所得税方面,减税主要措施为减少税率级次、降低边际税率。如将最高边际税率由原来50%降低了17个百分点,最低边际税率由原来11%提高了4个百分点,税率级次由15级减至2级;提高了个人免征额和抚养家属减免额,允许二者随物价指数调整。在公司所得税方面,税率级次减少、边际税率降低幅度远不及个人所得税,最高边际税率由原来的46%降至34%,税率级次减少一档;为减少对股息的重复征税,允许公司在支出项目中以费用名义列支所分配股息的10%等。税制改革法案的推出还简化了当时过于繁杂的美国税制。除减少税率级次外,这一法案的实施取消了税法中的一些免税项目,简化了对这些减免项目的申报和审核。

(二)20世纪90年代实施的减税计划

里根执政结束后,经济全球化、国际间税收竞争及战争等新因素给美国带来了巨额财政赤字,其经济也再度出现下滑迹象。为此,老布什和克林顿两届政府继续开始了新一轮的减税方案。endprint