基于收益率与改善生态环境效率视角的碳金融风险研究

2015-04-27裴辉儒

裴辉儒,张 颖

(陕西师范大学 西北研究院,陕西 西安 710062)

【统计应用研究】

基于收益率与改善生态环境效率视角的碳金融风险研究

裴辉儒,张 颖

(陕西师范大学 西北研究院,陕西 西安 710062)

金融市场一般包括市场自身运行风险和外部性效率风险。运用EGARCH-GED -CVaR和Panel Data方法,分析中国碳金融市场自身存在的风险以及对改善环境的效率问题。以2014年5月至2015 年3月的7个试点城市碳金融交易所日成交量和日成交额数据、日空气质量指数数据进行检验。分析结果表明,中国碳金融市场面临市场价格风险,碳金融市场在短期内没有对生态环境产生明显的改善效率,但会在长期中有效改善生态环境。因此,中国碳金融发展需要增强抗风险能力,提升改善环境的效率水平。

碳金融;市场风险;改善环境效率

现代金融理论认为,金融市场风险一般表现为市场价格偏离均衡价格波动风险和市场价格与宏观政策预期背离的风险。市场价格偏离价值分析侧重市场内在价值的市场潜风险分析,一般通过构造GARCH、VaR、EGARCH-CVaR等模型进行分析。金融市场效率与经济预期风险主要分析金融市场价格波动与经济发展预期背离产生的潜在风险,也称之为金融市场外部性效率风险,可以应用相关分析、协整检验、Granger因果关系检验、虚拟变量回归、SWARCH、Panel Data模型等进行分析,以揭示市场潜在风险。中国碳金融作为新型金融市场,同样面临市场价格偏离均衡价格风险和价格背离改善生态环境这一宏观政策预期的风险,所以分析也相应从这两个角度展开。

2013年11月以来,全国陆续成立了深圳、北京、上海和湖北等七家碳交易所试点单位。自启动碳排放交易至2015年4月10日,七家碳交易所总成交量已突破1 961.05万吨 ,总成交额突破6.94亿元,这标志着中国碳金融改革取得了新突破。但是,中国碳金融刚刚起步,发展不均衡、交易规模小、定价不合理、市场风险大,尤其存在收益率波动的市场风险和改善生态环境的外部性效率风险问题。基于此,本文拟从碳金融收益率波动风险以及改善生态环境的外部性效率入手,利用EGARCH-GED-CVaR和Panel data方法展开研究,以便为中国深化碳金融市场改革提供有益理论参考。

一、理论回顾

20世纪90年代末,英国经济学家首先提出买卖碳排放量配额理念。2002 年,英国最先将碳排放权在市场上交易。此后,德国、澳大利亚、美国、日本等相继付诸于碳金融实践。与此同时,相关风险研究也开始在国内外悄然兴起,主要内容大致分为两大类型:碳金融自身所面临的系统性和非系统性等风险问题;碳金融对改善生态环境保护外部性效率问题。

在碳金融自身价格和收益率波动风险的研究中,Timothy对低碳金融市场的风险、不确定性进行了系统阐述[1]。William Blyth等通过蒙特卡罗和回归分析,对欧盟碳排放交易体系的非系统风险和系统风险进行了定量分析,并比较了两种风险在不同碳交易市场价格下的转换与分散问题[2];Feng等基于动态 VaR,探讨了欧盟碳排放交易体系现货和期货价格的波动性等风险问题[3];郇志坚等分析了市场风险的产生原因及影响因素[4];刘志成总结了中国碳金融可能存在的风险[5]。从研究的方法看,主要包括VaR以及改进VaR后的均值-VaR、CVaR等方法。

发展碳金融市场目的在于改善生态环境,但又属于金融市场的新生事物,所以不仅存在自身运行的风险,而且也面临改善生态环境的外部性风险,前者是前提条件,后者是必要条件,二者缺一不可。在碳金融对生态环境外部性效率研究中,联合国可持续发展委员会提出的驱动力-状态-响应(DSR)模型被认为是研究碳金融-环境-经济-社会协调发展的基本框架。在国内,兰草等量化评估了中国碳交易体系效率,结果显示现阶段中国碳金融体系缺乏宏观效率,存在外部性效率风险[6]。李惠彬等基于Boltzmann分布的碳排放权初始分配模型,分析了中国碳金融试点省市的碳排放权初始分配问题,认为碳排放权初始分配后,试点省市之间暂时不会进行碳金融交易,造成各碳金融交易所在改善跨区生态环境方面的能力较弱,面临潜在的外部性效率风险问题[7]。陆敏等借助DSR 模型,基于系统聚类分析研究了中国碳金融市场,主张中国应分层逐步推进,构建跨区域碳金融市场和碳金融先行区[8]。

综上所述,中国已经开始关注碳金融,但对碳金融市场风险及其对生态环境外部性效率问题的实证研究显然不足,所以在中国大力发展碳金融的战略背景下,如何规避碳金融市场的自身风险,评估碳金融发展对环境保护的外部性效率成为亟待解决的问题。本文通过 EGARCH-CVaR方法和Panel Data模型,分析中国碳金融的收益率风险与改善环境的外部性效率,从中探索出规避碳金融市场自身风险和推进碳金融改善生态环境外部性效率的有效路径。

二、碳金融的市场风险分析

(一)数据来源与指标设定

碳金融市场面临两个主要市场风险:一是市场规模变动;二是碳排放权收益率价格的波动。目前,中国碳金融市场中,交易量最大的是现货市场,数据主要是7个碳排放试点单位的成交量和成交额。通过这些数据的分析,基本上可以了解碳金融市场的风险状况。由于中国最早的碳金融试点开始于2013年11月,交易时间较短,而且各交易开始试点的时间不一致,有些交易所在2014年7月才开始投入交易,所以考虑到数据可获得性、统一性以及各交易所挂牌开业交易的时间差异,本文统一选取各交易所 2014年5月至2015 年3月的日成交量和成交额数据,其中北京、深圳、上海、天津、湖北数据来源于各碳交易所官方网站主页,广州数据来源于其官方微信的信息公告以及上海交易所公布的各交易所周数据。由于重庆交易所交易频率和交易额都很低,故不纳入本文分析范围。

利用上述各碳排放交易所的日数据,拟建立碳金融市场的收益率指标,为了分析的便利,本文采用对数形式表示各碳交易市场的日收益率,公式如下:

(1)

其中Rt表示日收益率,Q表示交易量,M表示成交额,t为成交时间。

(二)模型设计[9]

对于一项资产或资产组合,GARCH模型的VaR定义是在一定的置信度和期限下,特定投资组合可能出现的最大潜在损失,即在正常市场条件下给定一定置信水平下资产或资产组合的预期价值与最低价值之差:

VaR=W0(E[R]-Ra)

(2)

其中W0为资产或资产组合的初始价值,E[R]为预期收益率,Ra为一定置信水平α下的最低收益率。如果已知收益率的分布,那么可以通过计算分布分位点求出相应置信水平α的Ra。考虑到实际碳金融市场中收益率的厚尾性会导致VaR对风险的低估,本文利用GARCH模型类中的条件方差来度量碳金融市场的VaR。GARCH的一般模型可以表示为:

Rt=μt+εt,t=1,2,…,T

(3)

(4)

但是,GARCH模型严格约束了系数参数的非负性,而且不能反映金融市场的杠杆效应,容易在金融市场中应用时出现偏差,而EGARCH模型有效地克服了这些缺陷,所以目前在金融研究领域应用得更广泛的是EGARCH模型。EGARCH模型的条件方差的表达式为:

(5)

EGARCH模型将自然对数作为条件方差说明杠杆效应的表现形式是指数型的,而且将参数γ引入模型,如果γ=0,说明价格对称后上涨信息与下跌信息所产生的波动相同;若γ>0,表明影响的波动上涨信息大于下跌信息;若γ<0,表明影响波动的上涨信息小于下跌信息。

GARCH族模型一般假定序列为标准正态分布,但是实证研究表明金融时间序列的分布往往具有比正态分布更宽的厚尾,可以分别用正态分布、广义误差分布(GED)与t分布来调整尾部的偏差。我们以θ代表参数向量,获得它们的对数似然函数分别为:

1.残差服从正态分布的GARCH(1,1)模型的对数似然函数为:

(6)

2.残差服从GDE的GARCH(1,1)模型的对数似然函数为:

(7)

其中Г(·)为Gamma函数,当参数r=2时,GED分布成为了正态分布;当r<2时,GED分布有较正态分布更厚的尾部;当r>2时,GED分布有较正态分布更薄的尾部。

3.残差服从学生t分布的GARCH(1,1)模型对数似然函数为:

(8)

式(8)的参数估计变成了自由度为k>2的约束下使对数似然函数最大化的问题。当k→∞时,学生t分布接近于正态分布。

因为GED分布比其它两种分布形态更复杂,而且模拟金融时序数据效果更好,所以用GED分布来推导基于GARCH模型的VaR计算公式。在收益率序列服从GED分布时,GARCH(p,q)的方差表达式为:

(9)

(10)

其中p是移动平均的ARCH项的阶数,q是自回归GARCH项的阶数,p>0并且βi≥0,1≤i≤p。

对于一个模型是否具有ARCH效应,一般采取ARCH LM检验,检验的统计量由一个辅助检验回归计算,公式如下:

(11)

VaR方法虽然可以给出在一定置信区间内的在险价值,却不能反映出置信区间之外的风险价值。CVaR风险度量方法则克服了VaR度量风险的缺点, 能够较好地满足凸性的要求,而且其线性规划的全局最优化结果可同时得到VaR值与CVaR值(CVaR>VaR),由此实现了对真实损失超过了VaR的度量。

CVaR风险测度原理如下:

假定随机收益率向量R的密度函数为p(R),对任意a∈R,对于每一个资产的权重组成的向量w,相应y的损失函数f(w,R)。假定p(R)是连续的,y是一已知分布的随机变量, 则f(x,y)是依赖于y的随机变量。用φ(w,a)表示损益函数f(w,R) 的概率分布函数为:

(12)

在p(R)连续的前提下, 显然φ(w,a)也是连续的。在给定 (0<β< 1)内, 投资组合风险的VaR值定义为:

(13)

由于CVaR为损失超过VaR的条件均值, 则连续型CVaR定义为:

p(R)dR

(14)

CVaR对损益分布的尾部损失度量是相对充分和完整的,尤其风险因子在非对称分布情况下,CVaR比VaR能够更全面有效地刻画损失分布的特征。

若用α表示相应分布形态下置信水平C的分位数,q表示大于α的分位数,则CVaR的计算公式为:

(15)

在GED分布条件下,CVaR值为:

(16)

(三)实证研究及结果分析

利用上述假定的GARCH模型,首先对6家碳金融交易所对数收益率的条件异方差进行ARCH效应统计检验。从对数效益时序图来看,这6家碳金融交易所的收益率序列波动性聚集现象十分明显,存在大幅度波动后紧跟着较大幅度的波动,而小幅度波动后紧跟着较小幅度波动的现象,表明这些时间序列的波动存在聚集性,即存在ARCH现象。

下面进一步用拉格朗日乘数法(LM)对6家碳金融交易所的均值方程的残差进行滞后ARCH效应检验,结果见表1。由LM统计量及相伴概率可知,各序列均存在明显的ARCH效应,因而对数收益率序列存在显著的异方差性,表明中国碳金融市场可能存在市场风险,有必要进行险值分析。

表1 各模型的ARCH LM检验

显然各交易所收益率残差平方在滞后一定阶数以后,概率值P值为0,拒绝原假设,认为各交易所回归模型的残差序列存在ARCH效应。再通过计算各回归模型残差的AC和PAC系数发现,各回归模型残差平方的AC和PAC显著不为0,而Q统计量非常显著,因此确定本文模型为GARCH(1,1) 。然后采用GARCH (1,1)和EGARCH (1,1)模型在GED分布下对6家碳金融交易所的收益率进行参数估计,估计结果见表2。

表2 收益率的GARCH(1,1)和EGARCH (1,1)模型参数估计

注: *、**、***分别表示在10%、5%、1%水平上的统计显著性,下同。

表2估计结果显示,从均值方程参数来看,在相同的置信水平下,上海的均值大于广州,北京的均值大于天津,这也符合组合证券风险一般大于单一证券的基本常识,所以上海和北京市场容量较大,面临的风险比较大,广州和天津市场容量相对较小,面临的市场风险就较小。另外,深圳交易所收益率的冲击衰减速度最慢,所有方差冲击都会在下一期存在,其收益率长期记忆性最大,天津碳金融市场的衰减速度次之。从方差模型来看,通过观察α和β值的统计量检验,在10%的显著性水平下,所有的α和β值都显著,说明这些模型都能较好地刻画各碳金融交易所收益率的波动聚集性特征,较大幅度的波动后面一般紧跟着大幅度的波动。α和β值的显著性也表明,碳金融收益率的波动都显示出一定的持续性,易受到意外信息的影响,对市场变化的反映较为迅速。所有碳金融交易所的αi+β都非常接近于1,说明收益率的波动性有一定时间长度的记忆性。所有的γ系数均为正,说明碳金融正收益率的冲击所带来的影响要大于同等程度负冲击所带来的影响。

由不同置信水平下三种分布的VaR值及其有效性检验结果可知,以EGARCH-GED模型估算VaR值效果最为理想,所以本文仅就EGARCH-GED模型求CVaR值,结果见表3。

表3 EGARCH-CED模型下的CVaR值

表3结果表明,所有的CVaR值都比VaR值大很多,说明CVaR的值可以更好地刻画尾部风险,能很好地反映多极端风险情况。

上述分析表明,中国碳金融市场自身存在诸多市场风险,要求我们必须采取相应措施来控制碳金融市场波动风险。但是,控制碳金融市场风险仅是建立碳金融市场的前提,而借助碳金融交易抑制温室气体排放和改善生态环境才是最终目的,所以促进碳金融市场发展,不仅要考虑市场自身风险,还要考虑碳金融市场改善环境的效率问题,二者是碳金融风险问题的两个方面,所以下文分析碳金融改善环境的效率问题。

三、碳金融改善生态环境的效率分析

借助碳金融来改善生态环境是建立碳金融交易体系的最终目标,所以碳金融改善的生态环境效率问题是我们重点考察的工作之一,因为它也是碳金融改善生态环境最重要的指标,其效率的大小将决定市场运行的成败,所以从这个角度而言,这也是一个风险问题。

(一)数据来源与指标设定

一般情况下,碳排放对城市空气质量的影响较大,所以碳金融的交易量与交易额必然与城市空气质量存在密切关系,那么接下来就分析各交易所碳金融交易状况与环境质量指数的关系。考虑到数据的同步性问题,一般采用年度数据和滞后项加以克服,但是中国碳金融市场最早起步于2013年11月,几个交易所甚至起步于2014年5月,所以在数据的可获得性上存在客观上的技术障碍,无法用碳金融交易的年度甚至月度数据进行模型分析,所以本文假设不存在同步性问题,并采用日度数据建模。另外,考虑到目前各试点交易所主要集中在几个城市,交易项目也主要集中在这些城市的低碳环保、抑制“双高”等产业,所以生态环境改善与否也与这些城市有关,因此假定碳交易项目具有地域特征,仅与所在的碳金融交易试点城市有关。这样一来,碳金融数据选取各交易所 2014年5月至2015 年3月的日成交量和成交额数据,生态环境数据选取深圳、湖北、北京、上海、天津和广州等城市环境空气质量数据,数据来自环境保护部网站2014年5月至2015 年3月城市日空气质量指数(AQI)。

(二)模型构建

考虑到计量单位的差异以及可能产生的共线性问题,首先对碳金融数据作拉氏指数变换,变换公式如下:

(17)

(18)

然后,建立碳金融交易拉氏指数(L1、L2)与城市日空气质量指数(AQI)的固定效应面板数据模型,模型设定如下:

AQIt=α+β1L1it+β2L2it+μit

(19)

其中AQI表示空气质量指数,L1、L2分别为两个碳交易的拉氏指数,t为交易时间,μ为残差,μit=μi+νit,其中μi是在时间维度恒定的一个变量,并不会随着观测期间的变化而变化。

(三)实证研究及结果分析

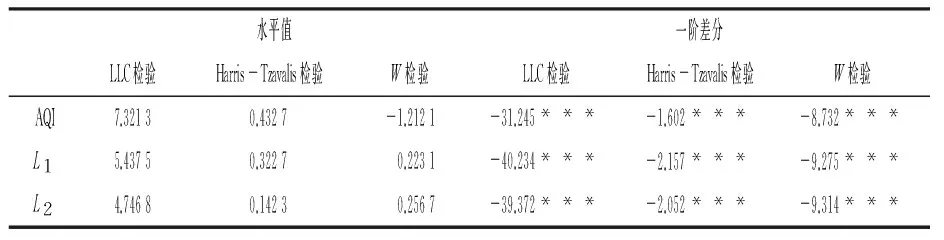

1.单位根检验。对空气质量指数(AQI)、碳交易的拉氏指数(L1、L2)三个变量分别进行LLC单位根检验、Harris-Tzavalis单位根检验和W检验(见表4)。经检验发现, AQI、L1、L2有时间趋势,所以对这三个变量进行LLC单位根检验和Harris-Tzavalis单位根检验时选用固定效应的面板数据模型。水平值经三种方法检验,均说明有单位根,一阶差分值经三种方法检验,其结果在1%的显著水平上表现为无单位根,说明这三个变量都是一阶单整I(1),因此三变量间存在协整关系的可能。

表4 面板单位根检验结果

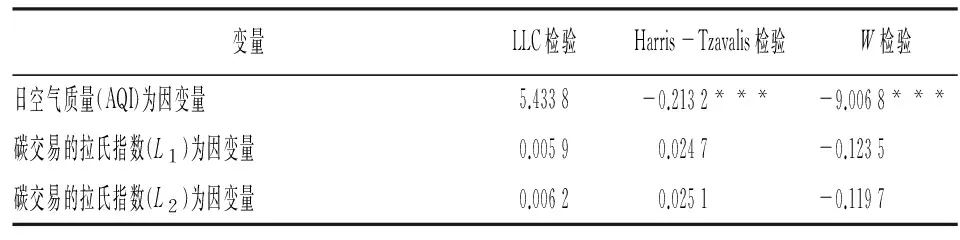

2.面板数据协整分析及长期因果关系检验。通过面板数据单位根检验,发现三变量间存在协整关系的可能。首先检验碳交易的拉氏指数(L1、L2)是否是日空气质量(AQI)的长期原因。由于残差序列无时间趋势,此处的回归模型仅含固定效应。再根据LLC检验和Harris-Tzavalis检验判断残差序列的平稳性,检验结果见表5。

表5 协整检验结果

检验结果显示,两种检验方法说明碳金融的拉氏指数L1和L2是日空气质量(AQI)的长期原因,其可能的原因是中国碳金融的数据时间跨度较短。 Harris 和Tzavalis已证明在时间跨度较小时,LLC法的检验能力较差,可以舍去LLC法检验结果。因此,碳金融拉氏指数(L1、L2)是日空气质量(AQI)的长期原因。用同样的方法检验日空气质量(AQI)不是碳金融的拉氏指数(L1、L2)的长期原因,检验结果见表4,三种检验结果都否定日空气质量(AQI)是碳金融的拉氏指数(L1、L2)的长期原因。由此,得到一个协整方程,详见表6。

表6 个体固定效应Panel Data模型估计结果

表5结果显示,碳金融指数每增加1单位,空气质量指数下降0.000 21或0.000 19个单位。结果表明,碳交易对这些地区的天气产生的影响还不明显,仍然需要进一步加大碳金融市场的交易额和交易量。

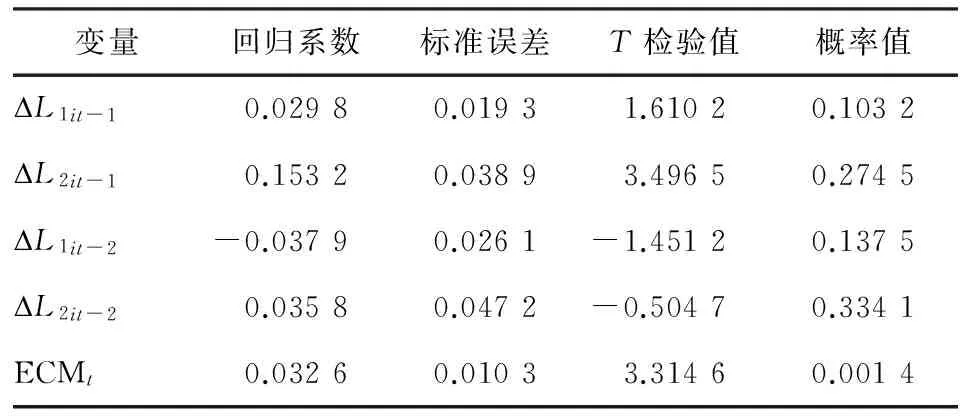

3.面板数据误差纠正模型及短期因果关系。通过面板数据协整检验,建立了一个协整方程。由于时间跨度较小,需要通过短期因果关系分析来进一步检验这三个协整方程的可靠性。由此,建立如下误差修正模型:

(20)

表7 面板数据误差修正模型检验结果

由于ECMt项回归系数为0.032 6,其概率值为0.001 4,显著不为0,所以误差纠正机制发生,碳金融的拉氏指数(L1、L2)是否为日空气质量(AQI)的长期原因进一步得到证实。而其它变量的回归系数在5%的水平上均不显著,所以碳金融拉氏指数(L1、L2)是日空气质量(AQI)的短期因果关系不成立。由此表明,当前的碳金融交易在短期内没有对改善环境产生效率,但是在长期中将发挥积极作用。

四、结 论

本文主要研究了中国碳金融市场自身存在的风险以及碳金融市场发展对改善生态环境的效率。研究发现,中国6个碳金融交易所面临的风险不尽相同,有系统性风险和非系统性风险,甚至有些碳交易所的风险尚不明朗。主要研究结论如下:

1.中国碳金融日收益率具有尖峰厚尾的特性,不服从正态分布,基于GED分布的GARCH-CVaR模型可以很好地刻画中国碳金融日收益序列的尖峰厚尾等特点。

2.中国碳金融交易存在明显的价格波动性冲击风险。市场容量较大的市场面临的风险比较大,市场容量相对较小的市场面临的市场风险就较小,但是各交易所收益率的冲击衰减速度有快有慢,不尽相同。

3.基于面板分析表明,在短期内碳金融市场还没有发挥出改善中国生态环境的作用,但是从长期看,必然会产生深远的影响。

分析其原因,主要在于中国碳金融市场才刚刚起步,交易时间较短,发展面临极大的风险和不确定性,在短期内尚无法发挥有效改善生态环境的作用。另外,中国碳金融属于新型金融市场,研究数据的获得性面临着诸多瓶颈,必然存在估计上的技术性偏差。但是,也应该看到中国碳金融市场正在向着我们预期的目标前进,非常需要相关研究给予技术支持和理论指导,以推进中国碳金融改善环境的长期促进作用。所以,要继续加大对碳金融的研究力度,挖掘相关数据信息,为中国碳金融的发展提供科学的理论指导。与此同时,相关部门应该继续深化改革、进一步完善碳金融制度、培育碳金融市场、健全市场参与主体,逐步建立起统一的多元化的融资渠道。

[1] Timothy J Foxon.A Co-evolutionary Framework for Analyzing Transition Pathways to a Low Carbon Economy[C].Paper for EAEPE (European Association for Evolutionary Political Economy), 2008.

[2] William Blyth, Derek Bunn.Coevolution of Policy,Market and Technical Price Risks in the EU ETS[J].Energy Policy, 2011, 39(8).

[3] Zhen-Hua Feng, Yi-Ming Wei, Kai Wang.Estimating Risk for the Carbon Market Via Extreme Value Theory: An Empirical Analysis of the EU ETS[J].Applied Energy, 2012, 99 (11).

[4] 郇志坚,李青.碳金融: 原理、功能与风险金融[J].金融发展评论,2010(8).

[5] 刘志成.中国发展碳金融面临的风险和对策[J].武汉金融,2012(6).

[6] 兰草,李锴.中国碳金融交易体系效率分析[J].经济学家,2014(10).

[7] 李惠彬,郝洲.中国碳交易试点省市碳排放权的初始分配研究——基于 Boltzmann分布[J].当代经济,2014(13).

[8] 陆敏,赵湘莲,李岩岩.基于系统聚类的中国碳交易市场初步研究[J].软科学,2013(3).

[9] Rockafeller T, Uryasev S.Optimization of Conditional Value-at-risk[J].Journal of Risk, 2000, 2 (3).

(责任编辑:崔国平)

Research on the Carbon Finance Risk Research of the Yield and Improving the Ecological Environment Efficiency

PEI Hui-ru, ZHANG Ying

(Northwest Institute of Historical Environment and Socio-Economic Development,Shaanxi Normal University, Xi'an 710062, China)

The paper analyzes the risk in the carbon financial markets themselves and to improve the efficiency of the environmental problems, by using the VaR and Panel Data method, and using the daily data of turnover, volume, and the urban air quality index of 7 cities of carbon financial exchanges from May 2014 to March 2015.The analysis results show that the carbon financial market in China's seven pilot units facing the risk is not the same, in the short term, carbon finance has not improved the efficiency of the eco-environment, in the long term, will effectively improve the ecological environment.Therefore, if we will develop carbon finance, we have to not only need to enhance the anti-risk ability, but also need to improve the efficiency of improving the environment.

carbon finance; market risk; the efficiency on improve environment

2015-04-17;修复日期:2015-05-21

国家社会科学基金项目《气候变迁背景下西部地区生物多样性保护管理中的价值识别、展示与捕获研究》(14BJL103);陕西省社会科学研究项目《西安霾污染健康损失计量及治理研究》(2014D28)

裴辉儒,男,甘肃民乐人,经济学博士,副教授,研究方向:环境经济学,碳金融,生态系统与生物多样性经济学; 张 颖,女,陕西西安人,硕士生,研究方向:金融学。

F224.0∶F830.9

A

1007-3116(2015)09-0048-07