BT项目对我国建筑企业的影响分析——以中国建筑工程总公司为例

2015-04-18王皓

王 皓

(北京工商大学,北京 100037)

一、引言

20世纪90年代到本世纪初,我国经济经历了高速发展的二十年,同时也是城市化发展最快的阶段。在这一轮经济扩张中,各级地方政府扮演了非常重要的角色,而土地财政无疑成为地方政府的最大经济来源。但随着经济逐步开始结构调整,原来粗放式的发展模式遇到了瓶颈,与此同时,各地的土地财政也慢慢遇到了困境,地方政府两大最重要的经济来源——土地出让金和依靠土地的融资大幅减少,财权与事权的不匹配程度进一步扩大,地方政府性债务的规模也随之日益加大。2008年,金融危机席卷全球,我国也随之出台了4万亿的财政刺激政策。这其中,作为投资重点的铁路、公路、机场、水利等重大基础设施建设,廉租住房、棚户区改造等保障性住房建设以及灾后的恢复重建工程,拉动了建筑业的强劲增长。但是与此同时,大量的政府投资也使得建筑行业的产能急剧扩大,尤其是在建筑行业占据主导地位的国有建筑企业。在全球经济日益放缓的今天,国有建筑企业面临着产能过剩的严峻现实,亟需新的业务作为支撑。

基于这样的背景,地方政府缺乏为基础设施建设筹措资金的能力和渠道,而国有建筑企业手握大量资金,同时本身也是良好的融资平台。国有建筑企业缺乏新增可持续发展的项目来消化过剩的产能,而地方政府需要大量的基础设施建设。在双方的优势互补及利益相适的背景下,“BT项目”应运而生。作为建筑行业的龙头企业,中国建筑工程总公司(以下简称“中国建筑”)从2009年开始,开展了一系列“BT项目”,投资金额从2009年的35.6亿元猛增到2013年的418亿元。而中国建筑的“BT项目”是否真的推动了公司成长、提升了公司价值?“BT项目”是否可持续,是否存在风险?本文将对中国建筑的“BT项目”进行深入分析。

二、案例介绍

BT(Build Transfer)即建设移交,是基础设施项目建设领域中采用的一种投资建设模式,是指根据项目发起人通过与投资者签订合同,由投资者负责项目的融资、建设,并在规定时限内将竣工后的项目移交项目发起人,项目发起人根据事先签订的回购协议分期向投资者支付项目总投资及确定的回报。

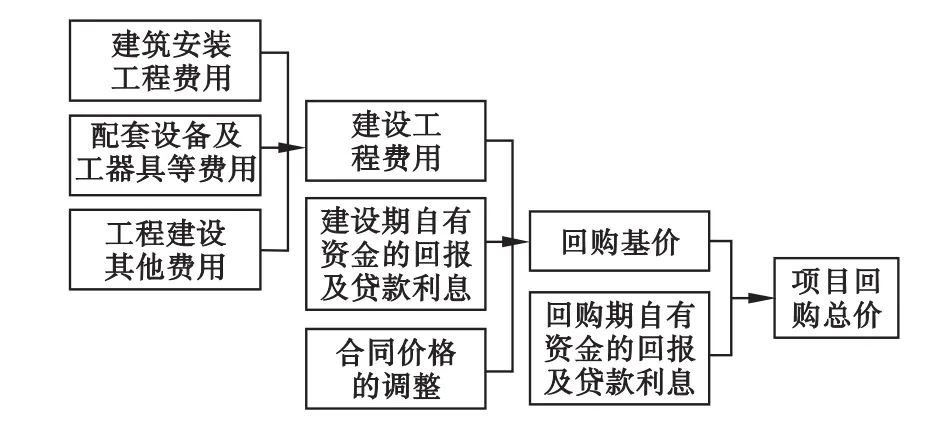

一个大型的BT项目从设计招标、开工建设、工程完工,到政府分期回购直至最终移交往往长达数年,这其中涉及到的多项影响因素,如回购方式、回购分期、贷款利息、原材料价格变动等均需在一开始的招标合同中规定清楚。“BT项目”本身是一种新的项目模式,与传统的工程招标相比,相同点是项目发起人(政府)与建筑承包方(企业)更多的依旧是一种垂直关系,即政府把项目交由企业施工、建造;不同点是,项目的建设基金并不是由政府即时支付,而是由建筑企业利用自己的融资平台和自由资金先行垫资,在项目完工后,政府连同建设工程费用、建设期企业自有资金的回报及贷款利息以及回购期企业自有资金的回报及贷款利息,分期支付给建筑企业(如图1所示)。

图1“BT项目”回购总价构成

中国建筑于1982年成立,2009年7月在上交所上市。公司业务范围包括房屋建筑工程、基础设施建设与投资、房地产开发与投资及设计勘察。同时,公司积极拓展海外业务,是中国最大的国际工程承包商之一。

公司融投资建造业务涉及市政、路桥、轨道交通、铁路、保障房及公共建筑等领域。截止到2013年末,公司此类投资项目共计108个,累计(自项目开拓以来)实现投资项目回购款253亿元。按照投资模式划分,公司融投资建造业务共有BT项目96个;BOT项目2个;融投资带动总承包项目10个。可以看出,其中BT项目投资占据了投资业务的绝对比例。

三、动机分析

(一)地方政府选择BT项目的动机

1.缓解财政压力,推进基础设施建设。地方政府性债务是一个对政府而言日益严重的问题。在2013年6月10日,审计署发布的36个地方政府本级政府性债务审计结果的报告中显示,“2012年,有9个省会城市本级政府负有偿还责任的债务率超过100%,最高的达188.95%,如加上政府负有担保责任的债务,债务率最高的达219.57%。有13个省会城市本级政府负有偿还责任债务的偿债率超过20%,最高的达60.15%;如加上政府负有担保责任的债务,偿债率最高的达67.69%。”

可见,地方政府的融资能力受限,加之近年来国家对房地产行业严厉的宏观调控,导致地方政府的财政资金减少,地方政府的资金压力日趋加大。BT项目的引入,显然能够在保证基础设施建设的同时,有效缓解地方政府的财政压力。

2.引入大型国有建筑企业,保证施工质量。BT项目本身由于耗资巨大,同时对于建筑企业的资质要求很高,是一个有着很高进入门槛的细分领域。只有少数本身集技术、融资及管理优势的大型国有建筑企业,才敢涉足于此。而这也恰恰为工程的施工质量提供了有力保障。

3.融资、建设全流程的移交,提高建设效率。国有建筑企业通过本身优质的融资平台、优秀的施工技术和丰富的管理经验,从融资到规划、勘测、设计、采购、施工、运营的全链条涉入,为地方政府提供了一体化的产品。通过企业内部各环节高效的衔接,不仅能够缩短建设周期,还能更好的对各环节进行风险把控,同时减少了人财物的浪费,提高了项目的建设效率。

(二)国有建筑企业选择BT项目的动机

1.通过增加投资带动过剩产能,扩大市场占有率。2008年政府4万亿的投资,导致建筑行业的产能急剧扩大,但随着全球经济的放缓,经济结构的转型与调整,国际、国内建筑市场规模日益萎缩,各大国有建筑企业亟需找到新的业务支撑点。通过投资BT项目,一方面能够转移过剩产能,同时还能扩大市场规模,从而确保企业的可持续发展。

2.延伸建筑产业链,寻找新的利润增长点。以往的建筑行业,凭借承包施工业务,处于全产业链的下游,主要仰仗规模优势。但随着“BT、BOT、PPP项目”等一系列新型的施工方式的兴起,建筑企业逐渐从施工建设这一产业链的低端延伸到工程项目的投资、融资、经营、管理等产业链的高端,这一转变,一方面提高了企业一体化服务的水平,增强了企业的核心竞争力;同时,也扩大了企业的利润空间,提升了企业的整体价值。

3.凭借BT项目的高进入门槛,降低企业经营风险。建筑业是一个受经济周期波动影响很大的行业,同时也是一个竞争十分激烈的行业。但BT项目由于本身对建筑企业的资金运用能力、技术水平和管理能力都要求很高,由此导致这是一个高进入门槛的细分领域,一般的建筑企业很难进入。也正鉴于此,国有建筑企业通过自身资源的整合,得以获得市场准入资格,在这一新兴市场,降低自身的经营风险。

四、影响分析

(一)投资收支和现金流分析

笔者追踪了公司近5年的投资支出和回款收入(如表1所示),由此发现:自2009年开始,投资支出在逐年递增,BT项目的业务规模在不断扩大。从2009年的35.6亿到2013年的418亿,规模扩张了十倍,可见BT项目在中国建筑的激烈式增长。但与此相对应的却是回款收入的疲弱走势,回款收入五年总计285.6亿元,仅占投资支出1122亿元的25.5%。究其原因,可能是由于BT项目自身的特点决定的,因为BT项目的投资初期,需要企业来垫支资金,只有当项目完工移交给政府时,才能有现金流入,但五年合计流出现金836.4亿元,可能对于任何一个企业来说都是一个很可怕的数字。收支比呈连年递增趋势,结合后面偿债能力的分析,可能是由于企业的资产负债率已经达到了国资委对国有企业规定的“红线”,企业不得不放弃了一些项目,放缓了自己的投资步伐。

表1 投资收支和现金流分析 单位:亿元

(二)盈利能力分析

我们对其2009年-2013年的净资产收益率、主营业务利润率、成本费用利润率和主营业务成本率进行了前后比较。如表2所示,从2009年开始对“BT项目”进行投资,公司的盈利能力略有增强。但与此同时,成本费用利润率和主营业务成本率也随之增加。可见,BT项目在对公司盈利能力提升的同时,也带来了成本的进一步增加。

表2 盈利能力分析

(三)营运能力分析

我们选取了总资产周转率和营业周期两个指标,来分析从2009年开始对BT项目进行投资后,企业营运能力发生的变化。如表3所示,公司的总资产周转率总体是呈现下降趋势的,2013年总资产周转率已经降低到0.95次,说明公司的营运能力有所下降。营业周期则与总资产周转率有一致的变化趋势,2012年显著增加且2013年更是达到了2009年的1.5倍。建筑行业的营业周期本来就比较长,而在对BT项目进行投资后,公司承受了更大的经营压力。

表3 营运能力分析 单位:次、天

(四)偿债能力分析

偿债能力分为短期和长期偿债能力,我们选取了流动比率和资产负债率、利息保障倍数分别分析公司偿债能力的变化。如表4所示,我们发现,公司的流动比率总体呈下降趋势,说明公司短期偿债能力逐渐下降。公司近5年的资产负债率逐年上升,从2009年的69.81%,到2013年已经接近80%。利息保障倍数则从2009年的16.54下降至2013年的8.18。说明公司面临较大的偿债风险。国资委对国有企业资产负债率的规定为:工业企业不得超过75%,非工业企业不得超过80%。中国建筑的资产负债率已经接近国资委的监管红线,今后企业的投资规模将受到杠杆无法继续提升的影响。可见,公司投资“BT项目”后,财务风险加大。

表4 偿债能力分析

(五)发展能力分析

如表5所示,笔者追踪了公司近5年的主营收入增长率和总资产增长率,均发现公司增长率在2009年-2013年呈现大幅下降。说明公司的发展能力在进行“BT项目”投资后下降,大量的投资“BT项目”,并没有推动公司的成长。

表5 发展能力分析

五、启示

中国建筑作为建筑行业的龙头企业,同时也是国企的排头兵,同样在BT项目投资中,遇到了一系列的问题,在一定程度上造成了公司业绩的下滑,财务风险的加大,后续发展能力堪忧。细究其原因,可能是“小马拉大车”的地方政府,盲目推进,举债融资规模迅速膨胀,到了项目回购期,无法支付回购款,造成中央建筑企业应收账款风险加大。地方融资平台的负债逐渐转嫁到中央建筑企业,增大了经营风险和财务风险。中国建筑对于BT项目的投资案例,应该对其它建筑企业有所启迪。

1.国有建筑企业在进行项目投资时,项目前期,应设定长期目标,做出科学规划,以合理的战略为指导,更谨慎的进行项目的筛选和投资。在项目的实施过程中,加强对项目合规的审查,验证相关建设程序,落实项目各个环节,确保项目顺利进行。

2.针对具体项目,特别是当进入新的领域时,企业应当平衡进入新领域的速度与可行性研究和评估的充分性,尤其针对经济指标的分析,确保企业资产的保值增值与投资收益的取得。针对新型的BT项目,在项目承揽前,就要先对项目回购款资金来源情况进行财务分析,保证回款担保的落实。要加强项目合同的管理,充分评估费用调整、征地拆迁等各环节点的风险水平。施工期间,加强对项目各环节进度、质量、成本等各环节的把控,保证按照合同约定履约,将项目的经营风险降到最低。项目施工完成后,按照企业的预先制定的收账政策,确定合理的收账程序,加强项目账款的管理与清收工作。

3.具体到建筑企业的财务及资金运营管理方面,首先,是尽力缩短投资项目的回款周期,提高资产周转率,保证企业的经营性现金流;其次,是合理利用杠杆,避免急剧扩张导致的资金及管理等方面的不匹配,反而阻碍企业的持续成长;最后,通过新型的金融、融资创新,例如引入产业基金、信托基金、民营资本等,合理调配、运用企业资金,努力降低企业财务风险。