上篇:信息化肇始

2015-03-23易珏

易珏

美国趋势学家杰里米?里夫金在《第三次工业革命》一书中写道:“经济和社会的变革总是源于新能源与信通信方式的交汇”。

1991年,第一个连接互联网的友好接口在Minnesota大学被开发出来,这个原本只是用来方便连接学校局域网的发明,改变了美国与全世界日后的社会走向。此后数年,互联网以神一样的速度蔓延至美国的各个角落。1994年,太平洋彼岸的中国有幸搭上这一轮科技的列车,被接入国际互联网络。第二年,中国的普通个人用户便获准进入互联网。

漂洋过海来中国

彼时,全球网民人数最多的国家是美国,拥有2500万网民,而中国的网民数量几乎可以忽略不计。就是在这样的大环境之下,中国的银行业却开启了信息化的前瞻行动。

一名资深IT工程师向《中国经济信息》记者感慨,20世纪末,就在个人电脑还没普及的时候,国内大型商业银行的科技部门都不约而同地引进美国科技公司的先进设备和系统,以期跟上信息化浪潮的步伐。惠普、IBM、ORACLE、日立的大型服务器业务都成为这一波浪潮的最大受益者。

上述工程师还能清晰地记得自己在10年前为中国光大银行电子银行效力的日子,领导的眼光很长远,但介于当时的IT大环境,信息化的很多产品延迟了好几年才真正铺向各个网点。2005年,银行业的信息化从网络银行、网络证券与保险的框架已经基本定型,接下来需要的只是借助互联网的东风将电子化金融吹向千家万户。

而上世纪末网络银行却已经在美国出现,美国第三方支付的领军企业PayPal 早在1998 年就已创立,金融行业信息化浪潮已经席卷美国境内。

美国的科技盛景,一度引发互联网泡沫,而金融行业的网络化步伐却在加速前行。而这些都让留美的中国人为之振奋。易宝支付创始人唐彬回忆起自己在美国毕业初期的互联网景象时说,“作为互联网第一波的参与者,见证了这一无比新奇、激动人心的时刻。”也正是美国的金融互联网化革命培育了此后数批奋力于互联网金融革命的先行者,有60后的快钱CEO关国光,宜信CEO唐宁,70后的易宝支付高级副总裁余晨,80后的人人贷三位创始人张适时、杨一夫、李欣贺,有利网的刘雁南、任用等,拍拍贷的张俊、胡宏辉等,以及积木盒子CEO董骏,等等。

中国的确是后起之秀,正是唐宁这样的海归派将P2P的舶来品引入到中国的经济生活当中,而此后的“集成式创新”却让这个舶来品在太平洋彼岸迸发出更绚烂的火花。

《互联网金融》作者汤浔芳指出,“互联网金融在美国没有中国那么狂热,这是因为美国金融自由化程度高。这就意味着,资金融通的渠道较为流畅,线上需求自然相对较低。”

技术派赢得首战

最早嗅到互联网金融商机的海归们,看到了金融行业信息化的短板。

唐彬说,当2002年他带着无线技术和满腔的创业热情回到国内时,却意外发现支付的缺陷。“煤气费、电费、电话费等每个月都要去银行排队交,每次都要半个小时、甚至超过一个小时,这简直是在浪费生命。在美国这些服务早已电子化了。”

唐彬指出的恰恰是这一轮金融机构信息化的盲区——其系统的优化只是自上而下地设计,并未考虑到终端消费者的实际需求。

唐彬发现中国的支付问题比想象的还要大,思考能不能通过互联网创新支付办法来解决这些问题。

2003年,一场突如其来的“非典”蔓延至全国。也正是这一场疫情,引爆了网上购物。杭州的淘宝火了,一个名叫“支付宝”的支付工具也在正在试运行。

唐彬看到了行业的机会和趋势,银联电子支付尽管早在2000年就已经推出,但还有太多领域没能覆盖,而支付宝的成功需依附于淘宝平台买卖双方。北京的易宝支付找到了自己的“专属”领地——行业支付。

2003年,位于改革开放前沿的深圳同样在第三方支付领域走在前列,腾讯的财付通悄悄进行测试。

2003年,不仅是电商崛起的元年,同样的互联网金融小试牛刀的元年,北京的易宝支付,杭州的支付宝与深圳的财付通形成了第三方支付最早的创业格局。与金融机构走向互联网不同的是,以上三家皆是技术派公司,从互联网技术创新角度,解决支付问题。

规模化魔咒

很快,2004年支付宝便正式上线,关国光留美归来创办快钱;2005年,孙陶然创办拉卡拉;2006年,复旦大学电子工程系出身的周晔创办汇付天下……2005年起,第三方支付呈现星火燎原之势。

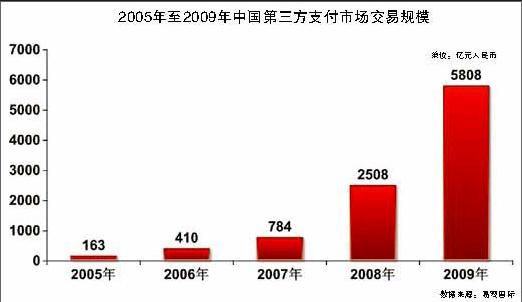

2005年,第三方支付市场交易总额达百亿元级,为163亿元,此后五年,平均年增速超过100%。第三方支付形成了两大类企业,一类是在线支付为主,捆绑大型电子商务网站的互联网支付企业,它们的代表是支付宝、财付通、盛付通;一类是以行业客户为开拓对象的金融型支付企业,银联电子支付、快钱、汇付天下则是其中的行业翘楚。

唐彬日后在接受媒体采访时,曾经谈到:“互联网对金融的改造,就是通过互联网思维和技术改变垄断低效的传统机构,让金融真正为所有人和所有企业所用。互联网在中国正在步入深水区,正在打破传统金融,给传统银行带来恐惧。”

第三方支付平台上,几乎所有的商业银行都被链接起来,在新形势下,银行需要更多的线上线下平台,为它带来现金流量。而第三方支付机构在业务上确实严重依赖合作银行,同时又与银行产生竞争。其间的矛盾随着第三方支付市场的壮大而越发明显。在互联网时代,最被看重的流量成为银行套在技术派头上的紧箍咒。他们越长大,紧箍咒就越发起作用。

除与传统支付的竞争外,第三方支付也出现了诸多弊端,如市场准入限制,政策真空,缺乏监管,部分第三方支付工具不需要实名制就可以完成交易,为某些人提供了洗钱的机会;信用体系缺乏,安全问题等。

银行可以通过解约控制第三方支付机构,却控制不了完全不依赖于他们的P2P平台。银行可以成为创新的阻力,但互联网金融的创新不会因为传统银行而停止。此后的第三方支付交易规模甚至达十万亿元级别。

所有的金融产品,都是不同数据的组合。这个数据通过互联网,通过支付系统再还原为金融产品。而金融的本质同样具有普惠性。这与互联网的本性形成了天然对接。

第三方支付的确在飞速发展,不过中国长期受压抑的金融需求依然没有解决,与此同时,诸多企业的融资难问题与日俱增。

传统商业银行在贸易壁垒的保护下依然活得很好,他们在政治正确理念的指导下,努力为不需要资金的大企业找资金,却无意为诸多成长中的中小企业与亟需贷款的个人用户提供资金。2006年,唐宁从华尔街回国,原本打算做教育投资,却在培训机构里出乎意料地发现了融资与投资的需求。2007年,唐宁带着一干人在北京成立了中国第一家P2PPeer to Peer lending)平台——宜信,张俊、胡宏辉在上海联合创立拍拍贷,开启了中国互联网金融的新模式。彼时,P2P并未进入中国大众与监管者的视野,但一场金融行业的范式革命正在酝酿时机。

由中国互联网络信息中心发布的《第21次中国互联网络发展状况统计报告》显示,截至2007年12月,中国网民数已增至2.1亿人,略低于美国的2.15亿元,位于世界第二位。信息化程度的大幅提升、银行长期负利率与投资渠道不完善,成为P2P平台生长的天然沃土。

此后,P2P平台延续第三方支付的崛起步伐。2009年,红岭创投上线运营;2010年,盛融在线正式上线;2011年平安集团旗下的陆金所正式运营……美国P2P平台的风声水起,让80后的海归派看到了引以为傲的前景。2010年,留美归来的张适时、杨一夫、李欣贺联合创立了人人贷,就连原本做担保公司的董骏也在2013年转行做起了P2P平台——积木盒子。

平台崛起如雨后春笋,机会的确在涌现,而竞争激烈程度可见一斑,加之传统银行的虎视眈眈,一场颠覆与融合的大戏正在拉开帷幕。endprint