房地产对经济增长和产业链的影响分析

2015-03-20邓雄

邓雄

摘 要:本文通过支出法和投入产出表测算表明,2013年房地产对GDP增长的贡献率和拉动率分别达到12.84%和1个百分点。房地产业通过产业链带动相关行业迅速发展,但其他行业却在投入和消费两端受到抑制,房地产业对其他行业固定资产投资的挤出效应始终存在,同时对劳动力的吸纳作用也有限。应树立正确的房地产投资观念,加速推进产业结构转型升级,加大措施降低实体经济融资成本,引导资金流向实体经济。

关键词:房地产;经济增长;产业链;经济结构

中图分类号:F830.31 文献标识码:B 文章编号:1674-0017-2015(2)-0014-05

房地产业本身不仅对投资和消费有重要意义,更在于房地产业联系着一长串的产业链条,通过这些产业链条可以间接影响宏观经济。同时,房地产业的高速增长会带动房地产相关行业的快速增长,也必然会对其他行业增长产生一定程度的冲击和抑制,这种增长差异对我国经济结构的影响是深远的。全面而清醒地认识房地产行业,对理解当前的经济“新常态”和坚定加快产业结构调整的理念具有重要的理论和现实意义。本文在文献回顾的基础上,通过支出法和投入产出表测算了房地产对经济增长的影响,并从产业链角度分析了房地产与其他行业的增长差异对产业链的影响。文章的结构安排如下:第一部分是文献回顾,第二部分是房地产对经济增长影响的测算,第三部分是房地产与其他行业的增长差异对产业链的影响,最后是结论和启示。

一、文献回顾

产业关联定量研究始于1941 年美国经济学家沃西里·列昂惕夫(Wassily W.Leontief)《美国的经济结构,1919-1929》,该书中建立了投入产出模型,并应用该模型对美国经济的结构进行了研究,列昂惕夫建立的投入产出模型标志着产业关联定量研究的开始。美国经济学家罗斯托于20世纪50年代提出的经济增长阶段论(即经济成长主导产业理论)是研究产业带动效应的理论基石。1989年钱纳里应用投入产出模型对日本、韩国等9个国家的经济发展进行了比较研究,揭示了随着国民收入的提高,中间产品需求的增长速度大于最终产品增长速度这一变化趋势。钱纳里这一研究结果为后来产业交换关联研究奠定了理论基础。房地产对经济增长的影响较大,Ehirinko、DeHaant 和 Sterken(2004)对13个发达国家的房地产对消费、产出等宏观经济变量的影响进行实证分析研究发现,房地产能显著影响消费、产出等宏观经济变量,房价每上涨1个百分点就能够带动消费增加0.75个百分点。一些研究结论表明,房地产业与其他产业的协调发展会带动国民经济的健康发展,否则,可能会对整个国民经济带来负面影响。如Mills(1987)认为政策鼓励使得美国房地产投资的回报率偏低,房地产投资水平不合理,长期以往不利于整体经济的发展,William.C和Denise(1998)对美国、英国等17个国家不同经济发展阶段房地产业增加值和国民经济增长速度的比较研究,认为房地产业增长速度与国民经济增长速度应保持1.4:1或者1:0.7的比率,这样可以保持经济增长的平稳发展。在分析房地产对其他产业链的影响时,研究者的结论则相对比较广泛。Coulson 和 Kim(2000)研究发现房地产投资对GDP的促进作用比非房地产投资更大,且促进作用会比其挤出效应更大,原因在于房地产投资能够带动消费和非房地产投资。Glaeser 和 Sacerdate(2004)认为房地产投资存在很多的正向外部效应,不能仅从投资回报率来判断房地产投资是否处于合理水平。Miles(2009)研究指出房地产投资对消费和非房地产投资的影响增强,而且由于金融市场的创新,非房地产投资对房地产投资的挤出效应减弱了。

随着房地产行业在我国经济中的地位愈加突出,许多国内学者也开始对房地产投资和宏观经济之间的关系进行相关的研究。国家统计局综合司课题组(2005)认为房地产投资对经济增长的影响日益增大,房地产行业的发展必须与经济整体发展相适应。在对需求的影响方面,一方面房地产投资的增加能够拉动国内需求,另一方面也可能会挤压其他消费支出。李雪松等(2005)基于 VECM 模型分析得出:1%的房地产投资增加能带动0.167%的经济增长,1997 -2003年间,房地产投资对GDP的贡献率大约为 2.3%。王国军、刘水杏(2004)通过投入产出模型,运用国内外数据,详细分析了我国房地产行业对于其他产业的拉动效应。夏明(2009)通过对投入产出表的研究发现,相比于其他需求,房地产投资对经济的拉动作用更大,此外房地产投资对于其他行业还具有结构性的影响。唐志军等(2010)研究认为房地产投资额的增长率上升1%将带动GDP增长率上涨0.181个百分点,房地产价格波动对社会消费品零售总额的波动有显著的负影响。李成武、李婷(2010)研究了1999-2008 年我国房地产市场价格的空间特征和财富效应,发现31个省市区的房地产价格呈现出空间聚集趋势,且全国的房地产市场呈现出负向财富效应。张洪等(2014)通过空间动态计量模型分析,发现房地产投资对经济增长还存在地区之间的空间溢出效应,且存在地区差异。

二、房地产对经济增长影响的测算

作为国民经济的重要组成部门,房地产业对GDP的增长影响较大,同时,房地产行业的关联性较强,无论是对产业链中上游的钢铁、水泥、有色、机械等行业,还是对产业链下游的家具、金融等行业都有较大影响。如何定量分析房地产对宏观经济的影响?一般来说常用的有三种方法:第一种方法是运用计量模型,将经济增长对房地产和相关产业的时间序列历史数据进行计量建模,但计量模型的结果受模型设定和样本选择的影响较大;第二种是支出法,即利用房地产投资数据估算其对资本形成的贡献,并推算其对GDP增长的影响;第三种方法是投入产出分析,依据投入产出表,追踪生产和分配过程中的定量相关关系,经过一定的处理后,可以得到房地产对产业链各行业增加值进而对整个GDP增加值的定量影响。本文主要采用支出法和投入产出表分析房地产业对GDP的影响。

(一)支出法分析房地产对GDP增长的影响

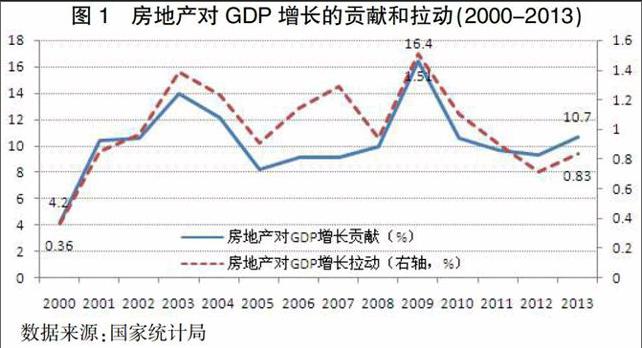

房地产对GDP增长的贡献和拉动可以通过房地产占固定资产投资比例和资本形成对GDP增长的贡献与拉动来估算,即房地产对GDP增长贡献=房地产占固定资产投资比重×资本形成对GDP增长的贡献;而房地产对GDP增长的拉动=房地产占固定资产投资比重×资本形成对GDP增长拉动。计算结果如图1所示。

由图1可以看出,在过去14年间(2000-2013年),房地产业对GDP增长的贡献率年均约为10.3%,平均每年拉动GDP增长1个百分点。最高点出现在2009年,房地产对GDP增长的贡献达到16.4%,对GDP增长的拉动达到1.51个百分点,最低点为2000年,分别为4.2%和0.36%。从趋势上看,房地产业对GDP增长的影响有所减小。2009年之前,房地产投资对GDP的贡献和拉动持续上升,危机以后,随着政府加强对房地产领域的调控,房地产对GDP的贡献和拉动有所降低。2013年,房地产投资对GDP增长的贡献已降至10.7%,对GDP增长的拉动降至0.83个百分点。

(二)投入产出表分析房地产对GDP增长的影响

关于房地产业对产业链和经济增长的投入产出分析,目前学术界和业界已经有一定的研究成果,但是这些研究成果,大都是基于2007年投入产出表的测算。我们知道,“4万亿”的经济刺激计划之后,中国的经济结构实际上与2007年前相比已经有了本质的变化,2010 年的投入产出延长表根据最新的调查统计数据对2007年的投入产出基准表做了调整和修正,更能反映“4万亿”之后的经济结构变迁,因此从这点意义上来说,基于2010年投入产出延长表来量化分析房地产对产业链和宏观经济的影响更为准确。

此部分我们采用完全消耗系数来估算房地产业对其它行业的带动作用,进而推算房地产对经济增长的影响。完全消耗系数反映的是某产业在生产过程中的直接和间接消耗之和对别的产业产生的拉动影响作用。其经济含义是,某产业或部门单位产值的最终产品对另一个产业或部门产品的完全消耗量。完全消耗系数越大,说明一个产业对另一个产业的需求拉动作用越大,产业之间的完全关联度越大。

由表1可以看出,根据2007年投入产出表,所有行业的完全消耗系数为1.18,而根据2010年投入产出表计算的结果是1.20,这意味其对GDP增长贡献会产生乘数效应,且经过“4万亿”之后的乘数效应增加了。根据支出法计算结果,2013年房地产投资对GDP增长的贡献和拉动分别为10.7%和0.83个百分点,考虑到房地产对其他行业会产生1.2倍的乘数效应,因此,房地产对GDP增长的贡献和拉动将达到12.84%和1个百分点。

三、房地产与其他行业的增长差异对产业链的影响

从产业链分析上看,房地产业除了带动上游的非金属矿物制造业,也推动了商贸业、租赁业等服务业,还增加了对装潢、家具、电器等的需求。此外,房地产业通过贷款与银行、信贷、利率等密切相关,通过房地产交易税增加了地方的财政收入,通过促进劳动力密集的建筑业来解决大量剩余劳动力的就业问题。房地产与其他行业增长差异的影响是长期的,这主要是由占行业投资比例最高的房地产投资的特性决定的:房地产投资占用资金规模巨大,其效应释放需要一定时间;房地产投资时间跨度较长,导致房地产投资的影响在其相关联行业作用的传导与扩散需持续时间较长。因此,我们要从长远的角度关注这种增长差异的效应。

(一)对产业结构的影响

分析房地产业对产业结构的影响可以结合三次产业的投入结构和产出结构来看,即分析各行业的固定资产投资额占比和产业增加值占GDP的比重。2007-2011年间房地产业行业增加值占GDP的比重平均为5.36%,固定资产投资比例达到了24.17%以上。期间第二产业投资比例逐年下降,但与房地产关联最密切的制造业却是上升的,且占比最大。从产出结构上看,第二产业中又以制造业增加值占GDP的比重占绝对优势。第三产业中批发零售业和交通运输仓储邮政业是两个主要的行业,自“4万亿”之后,房地产业后来居上,在三次产业中的占比从2007年的5.2%上升到2011年的5.7%,但占比依然不大。由此可见,房地业投资的快速增长,对行业增加值所占GDP比重带动作用有限,同时分析发现房地产业固定资产投资投入的快速增长反而严重抑制了产业中其它行业的发展,再加上房地产本身增加值占GDP比重比较小,所以第三产业中占GDP比重较大的仍然是传统的以劳动力投入为主的交通运输、仓储及邮政业和批发与零售业等。第三产业投资比重平均在53.97%,产业增加值仅为42.7%;而第二产业投资比重仅仅为43.19%,而产业增加值却占GDP的46.94%。造成这种巨大差异的原因在于占第三产业投资总额44.78%的房地产业增加值只占GDP的5.36%,固定资产投资效率低下,对第三产业内部其它行业GDP增加值带动作用也不明显,但是其对制造业和建筑业GDP增加值的带动作用巨大。这也是为什么近年来第二产业和第三产业固定资产投入与产出不匹配的原因。从上述分析可以得出,虽然房地产业投资额快速增长,但是其对第三产业的增加值比重提高贡献有限,房地产业投资比例的坚挺靠的是削弱其它行业投资为代价的,造成其它行业固定资产投资相对不足,这两种作用叠加,就是第三产业GDP增加值比重固步不前的原因所在。

(二)对就业结构的影响

2012年三次产业结构的劳动力结构比为2.22:47.57:50.21,全国房地产业就业人数仅占全社会总就业人数的1.8%,2007-2012年间房地产相关行业就业人数占总就业人数的比例从1.32%稳步上升到1.8%,上升速度缓慢,房地产相业就业人数如此之少的原因在于:房地产业对其它行业后向拉动能力较强,中间投入多,房地产业还是偏向于资本和原材料型产业,对就业的吸纳能力比较有限。在其它行业中除农业外,交通运输仓储及邮政业、批发与零售业、教育等传统行业,从业人数较多,而这几个行业都属于第三产业。一些发达国家第三产业内部就业结构演进的历史表明,随着第三产业的快速发展,传统服务部门的就业比重总体上保持下降趋势,代表工业化进程方向和市场发育程度的新兴部门的就业比重将逐步提高。但传统行业就业人员还在增加,而第三产业中的其它行业就业人员增加不明显。原因在于:一是房地产业的固定资本投入挤出效应,使得其它行业发展受到抑制,从而使劳动力向这些新型行业的转移速度受到限制。二是其它行业的就业门槛要高于传统行业。上述分析可以看到,虽然房地产业及其相关行业发展速度比较快,但是其对劳动力的吸纳能力比较有限。同时,由于房地产业投资挤出效应作用,其它行业未得到充分发展,劳动力吸纳的增长速度同样有限。可见,这种房地产相关行业的高速发展,对优化产业间就业结构以及优化第三产业内部就业结构并没有起到预期的作用。

(三)对其它行业发展的影响

房地产相关行业对其它行业发展有抑制作用,这种抑制作用除了前文所提出的通过固定资产投资的挤出效应来实现,还会通过其它行业产品消费增长的抑制作用来实现。居民购房能力和居民的收入是呈正相关关系,与商品房价格呈反向变化趋势。通过收入和房价的关系,就能分析出购房能力,例如房价收入比分析法。房价收入比是指一套商品房总价与家庭年收入的比值,该指标能够用来衡量居民的商品房购买力。按照世界银行的标准,发达国家的房价收入比一般在 1.8:1-5.5:1之间,发展中国家合理比值在3:1-6:1之间。

2007-2012年间,只有2008年房价收入比为5.89:1,其它各年房价收入比都超过了6:1的上限,2007年甚至达到6.77:1,这表明城市居民商品房购买力有限,这种购买能力由于居民可支配收入增长速度低于房价增长速度而导致购买能力较低。而在此期间的商品房销售面积及销售额度来看,无论哪个指标都大于人均支配收入的增长幅度。在不断上涨的高房价面前,城市居民的购买能力较为有限,按道理来讲商品房销售面积增长幅度应该小于城市居民人均可支配收入增长幅度。但是结果恰恰相反,商品房销售面积增幅大于城市居民人均可支配收入,其原因在于:一是商品房是居民生活的必需品,无论价格涨跌,刚需是长期存在的。商品房由于房价比较高,对普通城市居民来讲要花费普通家庭一辈子积蓄,或者借助银行按揭。但无论如何都要不断储蓄和还贷,这必然导致对其它行业产品消费的挤出效应;二是由于房地产业过快增长,致使房价快速上升,面对暴利,各路资本纷纷进入房地产行业,使得本应该对其它行业产品进行消费的资金转移到商品房或者与商品房有关产品的消费中,从而对其它行业产品消费的产生挤出效应。其它行业产品消费受到这样的长期抑制,这种抑制作用可能需要很多年才能消化,将会在相当长的一段时期内影响经济持续稳定增长。

四、结论及启示

近年来我国房地产业发展迅速,房地产业通过产业链带动相关行业迅速发展,但其它行业却在投入和消费两端受到抑制,其挤出效应长期存在。房地产业与其它行业发展差异会对国民经济结构造成影响。房地产业固定资产投资高速增长,但其增加值对GDP的贡献有限。同时房地产相关行业对劳动力的吸纳作用有限,由于对其它行业发展抑制,使得其它行业对劳动力的吸纳作用没有完全发挥。应正确对待房地产业投资,在促进房地产业健康发展的同时促进其他行业的顺利转型升级。

(一)房地产投资下滑影响短期难以弥补,中国经济探底和稳增长“新常态”循环

2012年以来,各行业去产能,金融机构去杠杆,地方政府去债务,各种因素相互叠加,造成经济恢复增长的过程大大延长。房地产投资增速下滑,其它投资很难完全弥补,对制造业投资和基建投资增速、投资和经济增长形成较大压力。目前经济主要还是靠基建投资,但短期难以完全抵销房地产投资的下滑,仅可部分缓解经济下行压力。中长期看,中国经济将会处在探底和稳增长的“新常态”循环中:政府为维持民生支出和其它支出,力保7%左右的增长速度。在房地产投资及相关行业投资下行的情况下,政府必须依靠基建投资来稳增长。但过度依赖基建投资会带来严重的挤出效应,既挤出民间投资又挤出民间消费,长期增长动力不断下降。未来较长时期,稳增长将使一段时间经济增速保持相对稳定,在新的经济增长点未形成之前,经济下行的压力依然持续存在。

(二)树立正确的房地产业投资观念,明确政府职能

首先应明确房地产业的属性,房地产业是要为城市经济发展提供基础性、先导性服务的,因此应合理控制房地产业投资,明确房地产业在经济增长中的基础性、先导性位置,将房地产业投资为经济增长服务作为其主要作用,保持与整体经济运行相协调的发展幅度。另外应明确政府在城市房地产业投资中的职能观念。当前市场主要的问题是房地产业固定资本投入过度而引发的房地产相关行业固定资本投入过度,这就要求政府首先在源头上控制固定资本投入规模,提高房地产及相关行业资本进入门槛。而对于作为引发问题的房地产市场投资和投机日益严重的现象,具体可以从规模与速度控制以及促进市场信息对称方面入手,解决市场信息不对称的矛盾,让市场机制的作用发挥出来,结合适当的政策、法规调控为房地产投资降温,进而为其相关行业投资降温。

(三)加快新兴产业的发展,加速推进产业结构的转型升级

中国制造是过去30年中国经济成长的基石。短期看,内部各种成本因素上升,外部双重竞争压力上升;长期看,成本优势不断减弱,核心技术缺失,跨国经营不足,知名品牌缺失,中国制造急需转型升级。目前来看,高端装备制造业等新的经济增长点已初露端倪,有的进展较快,但远未形成房地产和出口这样的对过去10年经济形成较强拉动的经济增长点。但我们也应该看到,2013年以来,在整体经济低迷的状况下,战略性新兴产业较快发展,部分产业增长速度为工业总体的两倍左右,成为经济的重要引领力量。因此,一方面我们要加大对战略性新兴产业投资,支持新兴产业创投基金的发展,另一方面还要加快传统行业向新兴行业转型升级,利用信息化、智能化等高新技术和先进适用技术改造提升传统行业,优化产业布局,提高技术水平和核心竞争力。

参考文献

[1]ChirinkoR.S.,DeHaanL., SterkenE. Asset Priee Shocks,Real Expenditures,and Financial Structure: A Multi-Country

Analysis[J]. De Nederlandsche Bank Working Paper,2004,14):72-74.

[2]C. William and D. Denise. Housing Problem and Housing Policy[J]. Journal of Social Policy.1998, 7: 388.

[3]Coulson.Edward.N,Myeong-Soo Kim,Reasidential investment,non-reasidential investment and GDP, Real Estate Economics,

2000,28:233-247.

[4]Glaeser Edward.L,Bruce Sacerdate.The social consequences of housing. Journal of Housing Economics,2004,9:1-23.

[5]Miles.Williams. Housing Investment and the US Economy: How Has the relationship changed?JRER Working papers,2009.

[6]Mills E.S. Has the United States Overinvested in Housing? Journal of the American Real Estate and Urban Economic

Association,1987,15:601-616.

[7]沃西里·列昂惕夫.美国的经济结构1919-1929[M].北京:商务印书馆,1993。

[8]国家统计局综合司课题组.关于房地产业对国民经济影响的初步分析[J].管理世界,2005,(11):30-33。

[9]李成武,李婷.基于空间面板数据的中国房地产市场财富效应研究[J].东北大学学报(社会科学版),2010,(12):5-10。

[10]李雪松等.中国经济增长动力的需求分析[J].数量经济技术经济研究,2005,(11):27-33。

[11]钱纳里.工业化和经济增长的比较研究[M].上海:上海三联书店,1989。

[12]唐志军,徐会军,巴曙松.中国房地产市场波动对宏观经济波动的影响研究[J].统计研究,2010,(2):15-22。

[13]王国军,刘水杏.房地产业对相关产业的带动性研究[J].经济研究,2004,(8):38-47。

[14]夏明.从投入产出数据看房地产发展对我国经济的影响[J].经济学动态,2009,(1):11-15。

[15]张洪,金杰,全诗凡.房地产投资、经济增长与空间效应[J].南开经济研究,2014,(1):42-58。

The Analysis on the Influence of the Real Estate on the Economic

Growth and the Industrial Chain

DENG Xiong

(Ningbo Municipal Sub-branch PBC, Ningbo Zhejiang 315040)

Abstract:Through the measurement by means of the expenditure method and input-output table, the paper estimates that in 2013, the real estates contribution to GDP growth and pull reached 12.84 percent and 1 percentage. The real estate industry drives the rapid development of the related industries through the industry chain, but other industries is restrained on both ends of investment and consumption, and there still exists the crowding out effect of the real estate industry on the investment in fixed assets of other industries, and at the same time the absorption effect for labor is limited as well. Therefore, we should establish a correct concept of the real estate investment, accelerate the transformation and upgrading of the industrial structure, strengthen measures to reduce the financing cost of the real economy, and guide the capital to flow to the real economy.

Keywords: real estate; economic growth; industrial chain; economic structure

责任编辑、校对:张德进