我国中央对地方财政转移支付的问题与对策

2015-03-18马海涛

马海涛 任 强

(中央财经大学 财政学院, 北京 100081)

我国中央对地方财政转移支付的问题与对策

马海涛 任 强

(中央财经大学 财政学院, 北京 100081)

财政转移支付是政府间财政关系的重要方面。伴随着分税制改革的不断深入,我国中央对地方财政转移支付体系逐步发展完善。总体来看,中央对地方转移支付种类繁多且占中央支出比重较大;一般性转移支付具有均等化效果但需要清理合并;专项转移支付亟待提高管理效率。当然,必须立足我国经济社会急速转型的现状客观看待目前的转移支付体系。未来,应降低中央对地方财政转移支付的比重;相对提高一般性转移支付在转移支付总额中的比重;建立分类转移支付体系;提高专项转移支付的效率。

转移支付; 一般性转移支付; 专项转移支付; 税收返还

转移支付是政府之间为解决财政失衡而通过一定的形式和途径转移财政资金的活动,是用以补充公共物品而提供的一种无偿支出,是政府财政资金的单方面无偿转移,体现的是非市场性的分配关系。按照主流财政学理论的解释,转移支付的作用主要是解决政府间的纵向不均等(Vertical fiscal imbalances)、横向不均等(Horizontal fiscal imbalances)和区域间的外部效应(Inter-jurisdictional spill-over effects)。

一、中央对地方转移性支付:分类及优劣评判标准

按照政府间的转移支付的资金是否有特殊用途,可以分为一般性转移支付(Non-earmarked grants)、专项转移支付(Earmarked grants)和分类转移支付(Block grants)。一般性转移支付指的是上级政府对资金的使用没有特殊规定的转移支付,转移支付额度按照公式法进行分配。专项转移支付指的是上级政府对资金的使用有特殊用途规定的转移支付。分类转移支付的特征介于上面二者之间。分类转移支付也是按照公式法进行分配,资金的用途按照大类区分,而不是按照具体项目进行。接受转移支付的下级政府有一定的自由度在大类中的各个项目间进行调剂。

按照世界银行专家Shah的理解,一个有效的政府间财政转移支付的制度设计应当满足以下几个标准①:(1)转移支付制度的设计应当能够满足下级政府完成指定公共服务的资金需要。(2)转移支付的制度设计不能使下级政府形成疏于筹集财政收入和预算软约束的习惯。也就是说,不能“养懒人”和向上级政府“甩包袱”。(3)转移支付的制度设计必须公平,即转移支付额必须与下级政府产生的真实财政缺口成反比。这也就意味着,转移支付的额度应当是有差别的,不能“撒胡椒面”。(4)转移支付制度必须是透明且稳定的。这就意味着,下级政府在制定本级预算额度的时候,能够及时地将上级政府对下级政府的转移支付额度反映进来。

二、中央对地方转移支付总体现状:种类繁多且占中央支出比重较大

我国1994年的分税制改革,奠定了适应社会主义市场经济体制的政府间财政关系的基本框架。中央政府选择采取了“存量不动,增量调整”的方针,旨在通过渐进性改革,逐步加大中央财政所控制的增量,用增量部分进行以公共服务水平均等化为目标的地区间财力再分配,以求逐步建立起科学、规范的财政转移支付制度。通过20世纪末及21世纪初的转移支付制度的改革,我国形成了一个庞大的转移支付体系(见表1)。

表1 2014年中央对地方转移支付和税收返还体系

注:2009年之前,一般性转移支付被称作“财力性转移支付”;均衡性转移支付被称作“一般性转移支付”。

资料来源:《关于2014年中央和地方预算执行情况与2015年中央和地方预算草案的报告》,http://www.mof.gov.cn/zhengwuxinxi/caizhengxinwen/201503/t20150317_1203481.html

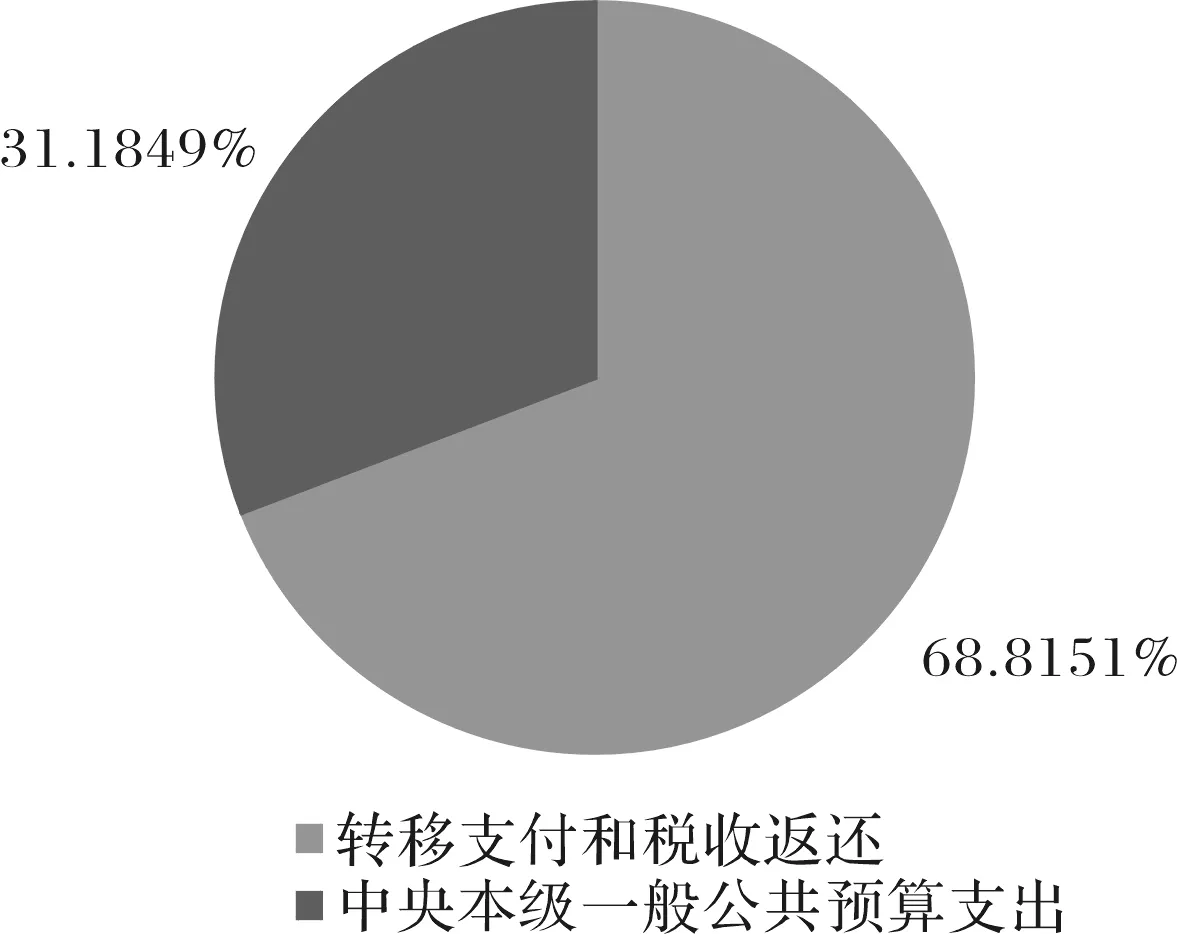

以2014年为例,中央一般公共预算支出(包含补充中央预算稳定调节基金,下同)为74990.01亿元。其中,转移支付和税收返还为51604.45亿元,占中央一般公共预算支出的近69%(见图1)。地方一般公共预算支出(包含补充地方预算稳定调节基金、结转下年支出和地方政府债券还本支出,下同)为131464.18亿元,从中央政府获得的转移支付和税收返还占地方一般公共预算支出的39%。可见,我国中央政府对下级政府转移支付和税收返还的规模非常大。这一方面反映出中央政府能够集中公共资源的能力比较强,从而有可能对这部分公共资源在区域之间进行再分配;然而,通过与其他国家的比较来看,也反映出中央直接支出的比重过小,中央政府将公共服务支出责任下放给了地方。如果中央再分配公共资源能够既公平又有效率,那么,会产生好的效果;如果中央再分配公共资源的过程中存在问题,则可能将结果推向另一面。从长期来看,这种格局的改变有赖于中央和地方事权和支出责任的重新调整(上收)来实现。

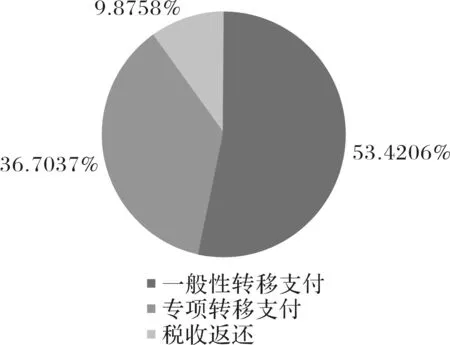

中央对地方财政转移支付比重过大,直接挤占了中央财政本级支出。从与世界上其他国家相比来看,我国中央财政本级支出是非常小的(见图2)。从与我国国土面积相差不大的美国的对比来看,美国在2006年联邦政府本级支出占比50%;到了2013年,联邦政府本级支出占比达到52%;对于面积较小的法国,中央政府本级支出达到80%;除了韩国中央政府本级支出小于30%之外,其他国家中央政府本级支出均大于40%。我国2013年中央财政本级支出仅为15%。这说明财政资金在政府间再分配后,中央政府直接控制能力在下降。

图1 两项支出占中央一般公共预算支出比例

三、中央对地方一般性转移支付:具有均等化效果但需要清理合并

理论上的一般性转移支付指的是上级政府对下级政府没有特殊指定用途的转移支付。这种转移支付应当按照规范的公式法来分配上级政府的财政资金。1995年由财政部地方司主要负责设计的过渡期转移支付开始实施,这成为一般性转移支付在我国的雏形。最初的过渡期转移支付包含客观因素转移支付(财政统计上有时又称之为“普通转移支付”)和政策性转移支付。客观因素转移支付主要按照公式法测算各地区财政收支缺口,然后乘以客观因素转移支付系数得出。政策性转移支付的对象是民族地区。为了使转移支付制度更加科学,其后财政部对标准财政支出和标准财政收入等具体测算标准进行了校准和修订。在之后的若干年内,“一般性转移支付”先后几易其名,从名称和包含的内容上几经变化。2002年,过渡性转移支付更名为一般性转移支付,专门指向依据标准财政收支缺口计算的转移支付。同时,鉴于转移支付种类的增加,使用“财力性转移支付”的概念涵盖新的“一般性转移支付”及没有明确规定具体使用用途的转移支付。从2009年开始,“一般性转移支付”又更名为“均衡性转移支付”;之前的“财力性转移支付”更名为“一般性转移支付”。

一般性转移支付主要应当是按照公式法测算的对于标准财政支出大于标准财政收入的地区给予一定程度上补助缺口的转移支付项目。目前来看,纳入一般性转移支付的主要应当是按照公式法计算的均衡性转移支付。这种转移支付资金不设具体用途,由接受转移支付资金的地方政府按照自己的意愿使用资金。

除此之外,还有其他几个类型的转移支付项目,这些项目如革命老区、民族和边境地区转移支付;调整工资转移支付;农村税费改革转移支付;资源枯竭城市转移支付;成品油税费改革转移支付;体制结算补助;工商部门停征两费等转移支付;基层公检法司转移支付;义务教育等转移支付;基本养老金和低保等转移支付;新型农村合作医疗等转移支付;村级公益事业奖补等转移支付;西部地区基层政权建设转移支付等。

后面几类项目又可以分为两大类,一类是出于中央政府某项政策调整导致地方政府收入减少或支出规模增大,进而由中央政府补助资金缺口的转移支付。这一类转移支付资金的使用没有比较严格的使用用途指向,或者用途非常宽泛。这一类转移支付如调整工资转移支付、农村税费改革转移支付。另一类是中央按照一定方法测算,转移给地方政府用于某一大类的支出,地方政府在使用过程中有一定的自由度,可以在这一大类中选择自己偏好的项目。后一类转移支付通常也被称为分类拨款(Block Grants)。如西部地区基层政权建设资金专门用于改善西部地区乡镇党委、政府、人大机关办公条件。

目前,一般性转移支付的问题是种类比较多,这种现象往往是财政体制转型时期频繁出台的中央政策导致的。从短期来看,种类繁杂的一般性转移支付在我国特殊转型时期有存在的客观原因。从长期来看,需要将种类复杂的一般性转移支付整合为种类有限的几种类别。

四、中央对地方专项转移支付:亟待提高管理效率

以2014年为例,一般性转移支付占转移支付和税收返还之和的53%,专项转移支付占比37%,税收返还占比约为10%(见图3)。专项转移支付设置的本身目的在于委托地方政府完成中央政府指定的支出责任及解决地区间公共服务提供的外溢性。对于专项转移支付的存在,应当从两个方面来看待。一方面,由于专项转移支付有特定用途,这可以使地方政府将财政资金用在指定方向上。

图2 中央财政本级支出占全国财政支出比重

另一方面,专项转移支付类别太多,导致很多管理性的问题出现。就我国目前专项转移支付的管理来看,存在以下几点问题。它们突出地表现在历年来审计署公布的《中央预算执行和其他财政收支的审计工作报告》中。

图3 各项目占转移支付和税收返还的比例

主要突出问题如下:

1.专项转移支付不透明

从公开渠道很难全面获取各转移支付具体子项目、额度和资金使用情况,同时也无法获取相关部门在专项转移支付审批环节的责任。这种不透明是滋生“跑部钱进”和财政管理低效率的重要原因。

2.专项转移支付管理的权责问题不清晰

据《国务院关于2013年度中央预算执行和其他财政收支的审计工作报告》披露,“以‘农林水事务’类专项为例,其中66个专项在中央本级由9个主管部门的50个司局、114个处室参与分配管理;下达到地方后仅省一级就涉及近20个主管部门,省以下也需层层审批,如广东省2013年分配的‘晚造水稻种植保险保费补贴’1.16亿元,经县、市、省逐级审核,最长的历时213天才到位。”类似于这种问题的低效率进一步导致年终突击花钱和支出效益不高的连锁反应。

3.专项转移支付明细项目过多且存在交叉重复现象

由于项目多头管理,转移支付资金支出方对补贴对象存在信息不对称的情况,接受专项转移支付的项目存在接受多种类似资金补助现象。据《国务院关于2013年度中央预算执行和其他财政收支的审计工作报告》披露,“经审计核实,具有专项性质的转移支付明细项目有363项,其中‘中央基建投资’1个明细专项又包含110个子项。有的专项设置交叉重复,如财政部管理的‘国家水土保持重点建设工程补助’等6个专项与发展改革委管理的‘水土保持专项资金’等6个专项之间,财政部管理的‘农业科技推广示范’、‘名优经济林’等21个专项之间,发展改革委管理的‘物流业调整和振兴’、‘农产品冷链物流’等13个专项之间,在资金投向、补贴对象等方面存在交叉现象。”

4.专项转移支付政策目标存在不协调现象

由于多头管理,各部门掌握的专项转移支付在目标上存在不协调。据《国务院关于2013年度中央预算执行和其他财政收支的审计工作报告》披露,“农业部管理的‘海洋捕捞渔民转产转业补助’主要用于海洋渔船的报废补助等,而财政部和农业部共同管理的‘渔业成品油价格补助’主要用于补助因成品油价格调整增加的渔业成本,由于保留渔船领取的成品油价格补助高于报废渔船获得的转产转业补助,渔民更倾向于保留渔船,造成减船转产工作陷于停顿。”同是农业部参与管理的专项转移支付在政策效果上出现相互矛盾的问题。

总之,目前转移支付依然存在不少问题。一方面上级政府希望通过专项转移支付的方式敦促地方政府完成上级政府指定的公共服务责任;另一方面,上级政府和部门又疲于面对烦琐的专项资金审批、管理和绩效考核。过长的委托代理链条,使得上级难以掌握地方政府个性化的真实公共服务需求,难以跟踪整合专项转移支付的支出信息。

五、客观看待改革过程中的转移支付体系

政府间转移支付制度是财政体制的重要组成部分。我国财政体制的完善“前无来者”,处处需要结合我国特殊国情。我国正处在转型时期。所谓“转型”,指的是经济社会在转型,制度在调整,很多事情都有待进一步观瞻及完善。就经济转型来看,经过之前经济增长的快速期,经济结构和生产方式发生巨大的转变,这进一步使得税源结构发生变化。就税制改革来看,目前尚有“营改増”处于扫尾阶段;房地产税尚探索如何开征;消费税和个人所得税改革在悄然进行。税制结构的调整持续不断地“倒逼”政府间财政关系调整这一问题。前者发生改变,后者必须要调整。就影响地方政府支出事项的问题及政策来看,这些问题和政策不定期频繁影响着地方政府的财政收支状况,并间接影响中央对地方政府的转移支付政策。在我国这样地方政府拥有很小的制度调整自由度的体制中,中央政策的调整更会影响地方财政运行。因而,不能仅仅局限转移支付制度本身研究问题,更应在经济社会转型的大背景下,从整个财政体制上着眼研究转移支付问题。

1.关于一般性转移支付和均衡性转移支付

就对一般性转移支付的性质来看,转移支付资金是一般性的为解决横向财政缺口和纵向财政缺口而产生。然而,由于国家政策尤其是中央出台的某些政策会导致地方政府支出增加或税收收入减少。鉴于此,中央必须通过转移支付政策来弥补由于中央政策导致地方政府产生的财政缺口。越是在政策调整频繁的时期,这种因政策调整导致的转移支付项目越多。这样,一般性转移支付各项目数额计算的先后套算关系也越来越复杂。不能否认一般性转移支付管理水平尚待提高,频繁出台的政策及转移支付项目确实给一般性转移支付的管理增加了很多难度。这些和我国转轨时期经济社会形势的剧变有密切关系。

2.关于专项转移支付

专项转移支付是资金使用具有指定用途的转移支付资金。从理论上看,中央财政专项资金使用范围应属中央政府应当提供(买单)的公共服务。但是,在财政资金的具体支出使用责任来看,专项转移支付的使用由地方政府来具体落实。进一步看,中央财政之所以使用专项资金是为了使地方政府完成中央政府的某项意图而落实的某项支出。如果中央不提供这种支出,地方政府就不会(不愿或不能)从有限的自有财政资源中拨付资金落实此项支出。转移支付资金的用途一般来说是非常明确且具体的。具体支出时可以采用项目法来进行管理。但在有些时候,对转移支付资金使用用途的规定还不能过于具体明确。因为从中央到最基层的信息存在不对称,过于具体明确的用途规定可能使得“资金所用未必是所需”,从而,造成资金浪费。专项转移支付种类过繁、参与管理方过多等问题同样与剧变时期,政府和财政治理未与变化保持同步所致。

3.关于税收返还制度

不少专家指出,税收返还是广义上中央对地方政府转移支付的一个组成部分。从长期来讲,税收返还制度应当取消。经过梳理上个世纪末我国财政体制改革的历史可以知道。税收返还实际上是为了推进1993年税制改革而在中央政府和地方政府之间达成妥协的产物。按照20世纪90年代时任国务院副总理的朱镕基同志的说法,“中央必须从地方多拿一点,但拿太多也不行。拿太多了,方案反而通不过,不能实行。……第一年不能改变原有的利益格局。……只能从第二年开始,拿那么多一点点;再过一年,稍微多拿一点;下一年,再多拿一点;越到后来拿的越多。……不能太着急。”②同时,对于增值税和消费税返还的基数年问题,实际上也是中央和地方博弈的结果。朱镕基同志提到,“关于基数年的问题。原方案主要是考虑1993年还有几个月,为避免人为扩大支出基础,确定1992年为基数年。……为了兼顾中央和地方的利益格局,减少改革阻力,建议改以1993年为基数年。由于上划税种单纯,今后几个月做手脚的可能性不大。”③从目前形势看,朱镕基同志关于税收返还制度设计的目标已经顺利实现。

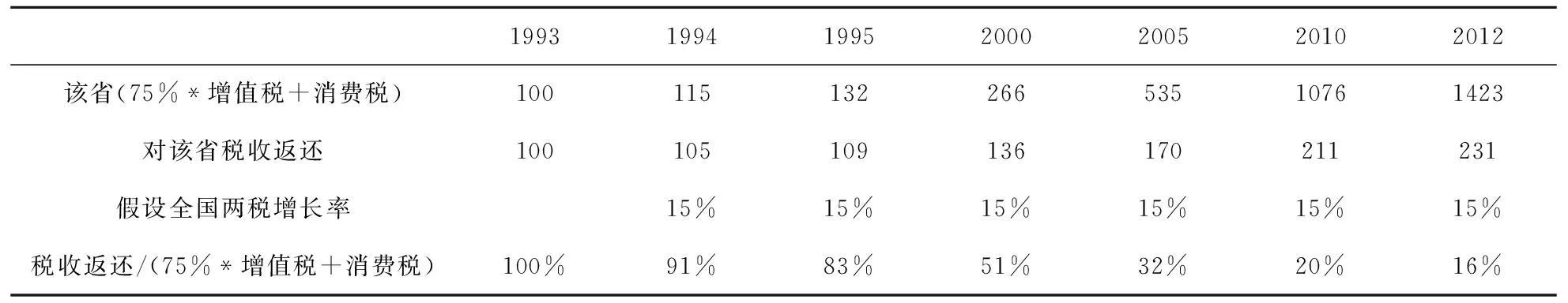

税收返还制度是一个巧妙的制度设计。假如中央财政在某省获取的75%的增值税和消费税为100,则1993年对该省税收返还为100;假如1994年全国两税增长率为15%,那么,1994年对该省税收返还为100*(1+0.3*15%),即105;假如1995年全国两税增长率为15%,那么,1995年对该省税收返还为105*(1+0.3*15%),即109。

按照这一势头,从1993年至2012年,具体情况见表2:

表2 税收返还的巧妙设计

注:1.倒数第4行代表从该省净拿走的;倒数第3行代表中央返还给该省的;最后1行代表从该省拿走的与返还给该省的比值。2.该案例仅仅是个模拟,表明:中央拿走的比例越来越大;返还的比例越来越小,以体现税收返还设计的精巧之处。

就实际情况看,从2003年至2011年中央财政收入中75%的增值税与消费税及税收返还实际数如表3所示。足见税收返还制度是一个“温水煮蛙”的制度设计。该制度在短期内不会影响地方实际财力太大,但从长期来看,这个政策在中央集中财力的作用中逐步显现。

从本质上讲,税收返还是分税制改革过程中中央和地方政府间达成“契约”的组成部分。税收返还本应是“契约”内达成的归属于地方政府的税收收入。因而,税收返还不能被赋予调节各省财力差异的职能。真正应被赋予调节财力差距职能的工具是一般性转移支付。专项转移支付是地方政府代替中央政府履行事权但自己承担支出责任的资金,也不能直接被视为调节财力差异的工具。

尽管如此,在某些年份,税收返还制度也客观上有调节各省财力差距的效果(见图4)。从2007年数据来看,各省人均一般预算收入的基尼系数是0.4334。各省一般预算收入和税收返还的人均数的基尼系数是0.4211;各省一般预算收入和一般性转移支付的人均数的基尼系数是0.3212;各省一般预算收入和专项转移支付人均数的基尼系数是0.3352。因而,2007年税收返还和各项转移支付均能对各省人均财力差异起调节作用。按照效果的差异程度,一般性转移支付效果最优,其次是专项转移支付,最后是税收返还。

图4 2001-2007年各省人均数据的基尼系数

六、未来我国转移支付制度的改革方向

未来我国转移支付改革的路径和时间是多个因素共同作用的结果。中央对地方转移支付体系首先是建立在中央和地方政府事权划分的基础上。事权意味着该公共服务事项根据政府间财政关系的基本原则,各级政府应该为何种公共服务买单。这就必须划清不同种类的公共服务在各级政府之前划分的内容。与美国等联邦制(政治及财政方面)国家不同,我国各级政府事权的划分尤为困难。中央对地方转移支付体系还建立在中央和地方财力划分的基础上。若中央财力多,地方财力少,地方为完成需要的公共服务责任,必须要求中央政府较大份额的转移支付;若中央财力薄,地方财政厚,要求中央政府大额的转移支付也困难。恰逢我国目前进行营业税转增值税的改革、个人所得税综合计征模式的改革和房地产税的改革,税种及其归属的改革必然引起财力在中央和地方政府分布的变化,这种变化客观上也会影响政府间转移支付制度的改革。以上这些因素必然会导致我国转移支付制度实体内容的建立和完善进程。

1.中央对地方转移支付体系实体内容的改革建议

我们所定义的中央对地方转移支付体系实体内容指的是转移支付应当占中央财政支出比重、转移支付各类别及比重等问题。总体上看,转移支付占中央财政支出比重不能太大。近年来,中央对地方转移支付和税收返还占中央一般公共预算支出70%左右。转移支付后,中央本级支出仅占全国财政支出的15%左右。与其他国家相比,这一比例确实低不少。另外,真正按照公式法计算出来的均衡性转移支付占中央对地方转移支付和税收返还的16%;均衡性转移支付占中央对地方转移支付的18%。④除均衡性转移支付之外的转移支付很多是具有使用用途指向的专项资金(即便是被纳入一般性转移支付的一部分资金)。由“一项政策、一项转移支付”现象导致类别过多过繁的情况给转移支付的行政管理带来了过多的负担。从长期看,应当提高一般性转移支付中均衡性转移支付的比重,合理归并各类均衡性的财政资金。

分类转移支付(Block Transfer)也是转移支付大类中应当突出的重要内容。分类转移支付的用途介于一般性转移支付和专项转移支付之间。该资金使用过程中只规定大体用途类别,不再规定非常具体的用途明细。这样能够在一定程度上解决“中央主观认为地方需求”和“地方实际具体需求”不一致的情况,从而提高资金的使用效率。

2.中央对地方转移支付法律、程序和行政方面的改革建议

中央对地方转移支付应当有法可依。对于转移支付制度法律层面的规定可以见目前我国最新修订的《预算法》⑤,“财政转移支付应当规范、公平、公开,以推进地区间基本公共服务均等化为主要目标。”“财政转移支付包括中央对地方的转移支付和地方上级政府对下级政府的转移支付,以为均衡地区间基本财力、由下级政府统筹安排使用的一般性转移支付为主体。”“按照法律、行政法规和国务院的规定可以设立专项转移支付,用于办理特定事项。建立健全专项转移支付定期评估和退出机制。市场竞争机制能够有效调节的事项不得设立专项转移支付。”除此之外,《国务院关于改革和完善中央对地方转移支付制度的意见》(国发〔2014〕71号)和《财政部关于印发〈中央对地方专项拨款管理办法〉的通知》(财预[2000]128号)及其他具体转移支付项目方面的部门规章对转移支付加以规范。就目前形势来看,这些法律、国务院行政法规和部门规章依然落后于财政转移支付制度实践的要求。应当适时出台《转移支付法》及其《实施细则》来约束转移支付的确立程序、合理标准、管理及信息透明问题。对于转移支付项目及金额的确立,甚至可以进一步加大人大专门委员会、地方政府和第三方人士介入该事项的责任,以提高转移支付的规范性。对于转移支付制度的透明性,应进一步扩大公开程度,从转移支付制度的公式(含参数)、立项、获批、资金流向都予以公开,总结并公布详尽的年度转移支付报告。

注释

①Shah, Anwar. “Principles and Practices of Intergovernmental Fiscal Transfer.” In Ahmad et al ed.ReformingChina’sPublicFinances. Washington, DC, International Monetary Fund.

②③朱镕基:《朱镕基讲话实录》(第一卷),北京:人民出版社,2011年,第372-375页,第367-371页。

④数据来源于2014年中央对地方税收返还和转移支付预算表,http://yss.mof.gov.cn/2014zyjs/201403/t20140325_1059171.html。在计算均衡性转移支付过程中,剔除掉了重点生态功能区转移支付、产粮大县奖励资金、县级基本财力保障机制奖补资金。

⑤见《全国人民代表大会常务委员会关于修改〈中华人民共和国预算法〉的决定》(2014年8月31日第十二届全国人民代表大会常务委员会第十次会议通过)。

责任编辑 张静

Discussions on the Improvements of Fiscal Transfer System in China

Ma Haitao Ren Qiang

(School of Public Finance, Central University of Finance and Economics, Beijng 100081)

Fiscal transfer is an important component in intergovernmental fiscal relationship. Since the beginning of Tax Sharing System, China has developed a complicated transfer system. Compared to many other developed countries, the amount of transfer makes up a large share of central expenditure in China; Although the general-purpose transfer equalize the fiscal capacity of sub-national governments to some extent, it is still need to be rearranged; For special-purpose transfer, an efficient system should be set up to supervise its running and administration. Of course, we should look at this objectively since China is in a transition period.

fiscal transfer; general-purpose transfer; special-purpose transfer; tax rebates

2015-09-01

北京高等学校青年英才计划项目(Beijing Higher Education Young Elite Teacher Project)“我国房产税改革的中长期战略”(YETP0954);2014年度国家社会科学基金项目“小学教育投入和受益的匹配机制及房产税问题研究”(14BJY166);2014年度北京市社会科学基金项目“基于‘经济公平’的小学教育融资机制研究:海淀区的案例”(14JYB019)