公债货币化对货币供应量的影响研究*——基于国际面板数据的实证分析

2015-03-15邓晓兰

邓晓兰 李 铮

公债货币化对货币供应量的影响研究*——基于国际面板数据的实证分析

邓晓兰 李 铮

(西安交通大学经济与金融学院 陕西西安 710061)

在发达经济体频繁采用大规模公债货币化操作和我国“地方债务置换计划”热议以及“中国式QE”呼之欲出之际,亟需弄清公债货币化对货币供应量有何影响。本文基于货币供给外生和内生理论提出假说,选取九个国家和地区的面板数据,实证分析发现:公债货币化对货币供应量影响有限且依赖于信贷资金,但发达国家的公债货币化操作由于具有更强的准备金调控效应、能够有效影响信贷需求且商业银行放贷更加积极,能够显著引起货币供应量增加。据此给出完善货币政策传导渠道、财政货币政策协调配合的建议和“中国式QE”可行性的初步回答。

公债货币化 货币供应量 财政政策 货币政策

一、问题提出和文献综述

公债货币化作为财政政策和货币政策配合的手段在宏观经济调控中具有重要的地位,近年来美国、欧元区等发达国家和地区为治理危机而采取的大规模公债货币化操作更引发各方面关注,而近期在我国引起热议的“地方债务置换计划”也涉及公债货币化操作问题。人们对此问题的关注点主要在于这一非常规的政策手段是否给宏观经济带来不稳定因素。具体地说,本应致力于维持物价水平稳定的中央银行大肆出手购买政府债务是否会造成货币超发,进而影响货币政策目标实现和宏观经济稳定?事实上,这种担心并不是多虑。美国学者Sargent和Wallace(1981)就指出,在财政主导的情况下,过高的政府债务会导致货币当局被迫妥协,造成货币增长和通货膨胀。为此他们建议货币当局应该保持独立性,按照单一规则决定货币供给量增速。然而,有学者指出货币当局和财政当局的独立和分离有可能导致两者目标冲突,以致造成社会福利净损失(Ribe,1980;Blinder,1982),从而建议货币政策和财政政策应当协调配合。以此次全球性的金融危机为例,美国实施的量化宽松政策就是财政政策和货币政策协调配合的一种体现,公债货币化同时支撑了扩张性的财政政策和宽松的货币政策,刺激美国经济在财政货币政策“双松”的搭配组合下慢慢复苏。

可见,公债货币化作为财政货币政策协调配合的手段在理论界饱受争议,货币当局本身对公债货币化的货币供给效应也暧昧不清。一方面,央行常规时期的主要货币政策工具公开市场操作本质上就是公债货币化操作,央行希望它能够有效影响货币供应量从而有效的调控宏观经济;另一方面,人们又担心非常规时期的大规模公债货币化操作会造成货币超发并引致通货膨胀等问题。因此,研究公债货币化对货币供应量的影响不仅能够检验公开市场操作这一工具的有效性,完善货币政策理论,更重要的是能够厘清公债货币化在财政政策与货币政策协调配合中的作用和地位,为更好的协调两大宏观政策调控手段提供支撑,同时还能为我国眼下解决地方债务问题和债务置换提供相关参考。

遗憾的是,与这一问题的重要性相比,已有的研究文献相对较少。一个重要的原因是,目前各国货币政策调控多采取价格型工具——利率,而非数量型工具——货币供应量。以近年来对各国和地区量化宽松政策有效性的研究为例,Oda和Ueda(2007)发现日本银行对政府债券的购买没有显著影响国债的风险溢价。而Ugai(2007)、Kimura和Small(2006)发现日本量化宽松政策影响了长期利率。Joseph et al.(2010)、Neely(2010)和Kozicki et al.(2010)运用不同方法均得出了美国的公债货币化操作有效降低了利率的结论。上述研究从利率角度分析了公债货币化的效应,但缺乏对货币供应量这一指标的关注。Daniel L. Thornton(2014)在《货币政策:为什么货币重要而利率不重要?》一文中指出,货币供应量对经济活动至关重要而联储对利率的控制能力被过分夸大了,并对学术界对利率工具的过度重视提出质疑。鉴于此,少数学者对公债货币化的货币供应效应进行了探讨,但仍仅限于近年来各国家和地区的大规模公债货币化操作。Seth Carpenter(2012)通过观察危机期间美联储储备金账户余额的变化,发现储备金余额从200亿美元增加到1000亿美元,而货币供应量M2却没有出现相应幅度的增加,因此对货币乘数的存在性产生了质疑。进一步的,Seth Carpenter(2014)通过研究欧元区和美国在危机期间的公债货币化操作,发现公债货币化显著改善了商业银行的借贷行为,并估算公债货币化增加了商业银行约3.5%的借贷水平,而这一增幅仍显著与准备金账户余额增幅不成比例。Matthieu和Santis(2014)基于欧元区的商业银行借贷调查(BLS)的微观数据,也得到了类似的结论。他们研究证明了欧元区的公债货币化操作增加了商业银行的借贷意愿和能力,避免了欧元区内部的信贷收缩。而国内方面,由于我国国债规模与国外相比较,长期处于较低水平,且央行公开市场操作多采用央行票据,因此公债货币化问题并不突出,目前尚未见相关的研究文献。

可见,国内外学者对公债货币化的货币供给效应还没有给予足够的研究,且现有的研究缺乏系统性的理论分析,研究样本和区间过于单一。面对发达经济体近年来在治理危机期间频繁推行大规模的公债货币化操作和我国近来热议的“地方债务置换计划”以及呼之欲出的“中国式QE”,研究公债货币化对货币供应量的影响效应问题迫在眉睫。鉴于此,本文在相关理论分析假说的基础上,选取美国、欧元区、英国、日本以及金砖五国2006年至2014年的月度数据进行实证分析,并检验不同传导渠道的相对重要性,全面深入的探讨公债货币化对货币供应量的影响效应。

本文余下部分安排如下:第二部分为理论分析和研究假说的提出,第三部分为数据说明和研究设计,第四部分为实证过程和分析,第五部分总结并提出相应的政策建议。

二、理论分析和研究假说

根据传统的外生货币供给理论,中央银行通过公开市场操作即同商业银行买卖国债,增加或减少商业银行在中央银行的储备金账户余额,从而改变准备金供给,这一过程的实质就是公债货币化操作。考虑一个简单的中央银行资产负债表,资产方仅包括政府债券和对金融机构贷款,负债方仅包括商业银行在中央银行存放的准备金和流通中的通货。一旦中央银行实施公债货币化操作,即从商业银行手中购买国债,①此时将造成中央银行资产方政府债券账户余额增加,对应的,负债方商业银行储备金账户余额增加。根据有借必有贷,借贷必相等的原则,央行公债货币化的规模变动与准备金余额的变动必然同向、等量。据此提出以下假说:

H1:公债货币化程度增加必然会导致准备金数量的增加。

沿着传统货币供给理论的思路,准备金作为一种高能货币,其变动将在货币乘数的作用下引起经济中货币供给量的倍增。一个关于货币乘数最简单的表达式为:=(1/)。式中,表示存款数量变化,表示法定存款准备金率,表示准备金余额变化,1/为货币乘数。央行的公开市场操作增加了准备金,进而增加了商业银行的可贷资金,可贷资金的增加会引起贷款的增加进而增加货币供应,因为增加的贷款部分会以存款的形式回流到金融体系中。然而,货币乘数的存在性却遭到了质疑(Seth Carpenter,2012)。究其原因,其一,存款准备金为法定准备金和超额准备金之和,即使保证法定准备金率不变,超额准备金率变动幅度较大;其二,部分国家的法定准备金率不适用于M2的全部构成,以美国为例,仅有十分之一的M2需要准备金支撑;②其三,银行可供借贷资金与银行存款之间没有必然联系,因为银行有除吸纳存款以外的其他融资方式,比如银行理财产品的发行等。上述因素都使得货币乘数存在波动性,弱化了基础货币和货币供应的联系,因此有以下假说:

H2:公债货币化程度的提高不会直接引起货币供应量的增加。

鉴于传统的货币供给理论与现实情况的不符,后凯恩斯主义学派提出了内生货币供给理论(Moore,1989;Howells,1995)。该学派认为货币供给是中央银行公债货币化行为、商业银行资产负债管理、非银行公众的投资组合决策以及对银行信贷的需求多重因素合力决定。在这一过程中,商业银行的投放贷款行为尤其重要。Pollin(1991)认为,准备金、存款、贷款三者之间的因果关系表现为贷款变动引起存款变动,存款变动再引起准备金变动。当商业银行贷款时,不是直接将现金交给借款人,而是在借款人的银行账户上增加一笔相应金额的存款。在这个过程中,贷款创造了存款,进而创造了货币供应。一个极端的情形是,商业银行将央行公债货币化注入的资金全部作为超额准备金存储,而不增加贷款,那么公债货币化对货币供应量的影响微乎其微。因此有:

H3:公债货币化对货币供应量的影响依赖于商业银行行为,银行信贷资金规模越大,公债货币化对货币供应量影响越大。

进一步讲,公债货币化通过影响信贷资金变动来影响货币供应量。McLeay(2014)指出传统的货币供给理论仅将商业银行作为将居民储蓄转化为贷款的中介机构的看法存在误区,即存款不会自动转化为贷款,贷款数量取决于供需两端的决策。首先,商业银行作为贷款的供给者和追求利润最大化的理性人,会按照既定风险下追求利润最大化的原则进行贷款供给决策。而公债货币化会对商业银行的风险和利润都造成影响,从而影响贷款创造和货币供应。其机制是:第一,公债货币化减少了商业银行资产负债表中的不良资产,取而代之的是无风险的货币,降低了商业银行的经营风险,增加商业银行放贷的激励;第二,公债货币化操作降低了利率水平和存贷利差,③压缩了商业银行的盈利空间,反过来抑制商业银行的放贷行为;第三,公债货币化可以缓解商业银行的流动性约束,以防商业银行受到法定准备金率的刚性约束,进而增加货币供应。

其次,公债货币化也可以对信贷资金的需求端产生影响。其机制是:第一,作为信贷资金的主要需求者,企业根据投资的未来盈利性和成本来决定是否进行借贷。而公债货币化作为宽松的货币政策手段会刺激经济增长,并且降低企业的融资成本——利率,从而增加对信贷资金的需求,通过影响信贷资金需求进而影响货币供应量。第二,对于个人投资者,公债货币化操作减少了金融市场可供投资的国债供给,考虑到金融资产的不完美替代性,投资者会增持其他金融资产使得投资组合达到再平衡,在这一过程中,投资者亦会增加现金资产需求。根据以上分析,提出假说4:

H4:公债货币化通过影响信贷资金的供给和需求影响信贷资金进而影响货币供应量。

考虑到各国家和地区公债货币化规模的不同、④经济金融环境的不同、商业银行市场结构、所有权结构等因素的不同,⑤本文认为公债货币化在发达国家和发展中国家的货币供应效应会有所区别。据此,提出假说5。

H5:公债货币化在发展中国家和发达国家的货币供给效应存在区别。

图1 公债货币化影响货币供应量的传导机理

三、模型与数据

(一)模型与估计方法

1. 基准回归模型。为了验证假说1和假说2,借鉴相关研究的模型设计,将实际产出和通货膨胀作为控制变量加入模型。于是有:

1=+11+22+33+u+(1)

2=+11+22+33+u+(2)

其中(1)式用于检验假说1,是准备金余额,是本文的核心解释变量即公债货币化程度,用中央政府对政府净债权这一指标度量,是工业增加值,⑥是通货膨胀率,u是个体虚拟变量,用于度量不同个体的异质性,是误差项。(2)式用于检验假说2,为货币供应量,采用通用的指标度量,其余变量同(1)式一致。

关于模型有两点说明。其一,注意到模型只含有个体虚拟变量而不含时间虚拟变量,原因在于本文实证使用的是长面板数据,设置时间虚拟变量会损失较多的自由度,影响模型的回归结果和解释能力。其二,在关于货币供应量等宏观经济变量的实证分析中,人们习惯将被解释变量的一阶滞后作为解释变量引入。本文之所以没有这么做的原因在于,实证过程中发现模型存在着严重的序列相关,此时被解释变量的一阶滞后将具有严重的内生性,且很难找到合意的工具变量。此外,模型(1)、(2)本身的拟合效果与解释力较好,为此摒弃这一解释变量。在估计方法的选取上,由于模型存在着严重的自相关,采用可行广义最小二乘法(FGLS)进行估计。

2. 渠道检验。为了验证假说3和假说4,我们需要选取合适的信贷资金和信贷资金供给指标。信贷资金处理比较容易,采用金融体系中的贷款余额即可刻画。信贷资金供给冲击则较难识别,因为信贷资金的增长可以是供给推动(即商业银行主导),也可以是需求拉动(即企业居民等贷款者主导),如何将信贷资金供给分离出来是一大难题(Bernanke & Gertler,1995)。已有的相关研究对信贷供给冲击的识别主要可以分为两种方法,基于对脉冲响应施加符号限制的向量自回归模型(Barnett,2013;Darracq et al.,2014;Martin Bijsterbosch,2015)和构造融资复合变量(Kashyap et al.,1993、1996;Halvorsen& Jacobsen,2009;Kim Abildgren,2012)。鉴于前一种方法过于繁琐且不适于构造变量,本文采用后一种方法。主要思想是,将资金需求视为不变,面临信贷资金供给的收缩,贷款者会从其他渠道进行融资,信贷资金供给变动表现为银行贷款在整个社会融资规模中的占比变动。考虑经济中存在直接融资和间接融资两种渠道,本文通过将各国信贷资金余额除以该国股票市场市值和信贷资金余额之和,构造变量来刻画信贷供给冲击。不过,考虑到美国股票市场作为世界各国企业融资平台,我们参照Kashyap(1993)的做法,将商业票据发行而不是美国股票市场市值视为银行借贷的替代渠道;欧元区的供给冲击识别则基于现有的银行信贷调查(Bank Lending Survey),计算出信贷政策紧缩的商业银行占比。该调查以欧元区内部的101家主要商业银行为调查对象,通过设计问题和发放问卷度量商业银行的信贷供给能力和意愿。

确定指标之后,借鉴Acemoglu(2003)的方法,识别传导机制的相对重要性。以识别信贷资金(文中记为)在公债货币化对货币供应量影响中的作用为例,将变量放入(2)式,然后观察系数显著性的变化,并根据如下规则判断该渠道的重要性。

(1)如果由显著变为不显著,或者其显著性和系数明显变小,而显著,那么信贷资金是公债货币化影响货币供应量的一个主要渠道。

(2)如果显著而不显著,那么信贷资金不是公债货币化影响货币供应量的一个渠道。

(3)如果和都显著,且的显著性或者系数没有明显变小,那么信贷资金不是公债货币化影响货币供应量的一个主要渠道。

上述分析建立在对模型(2)的估计中的系数显著的基础上。如果的系数不显著,那么我们的分析思路是:继续将放入(2)式,如果的系数变得显著,说明控制了信贷资金后,公债货币化能够影响货币供应量,但不能够说明公债货币化通过影响信贷资金影响货币供应;进一步的,我们将二者的交叉项*加入模型,如果该项显著,说明公债货币化对货币供应量的影响依赖于信贷资金,但依然不能证明信贷资金传导渠道的存在性。

(二)数据来源与变量说明

根据上文的理论分析和模型设计,鉴于数据的可获得性,本文选取的样本为美国、欧元区、日本、英国、中国、俄罗斯、巴西、印度、南非共计九个国家和地区2006年1月至2014年11月的月度数据。除中国的部分数据外,其余数据均来自CEIC Global Database 和WIND数据库,部分数据经过笔者整理计算得到。⑦中国的工业增加值数据统计局只公布至2006年12月,余下部分由笔者根据统计局公布的工业增加值同比增长率计算而得。本文的变量说明见表1:

表1 变量说明

四、实证过程及分析

(一)检验假说1和假说2的实证分析

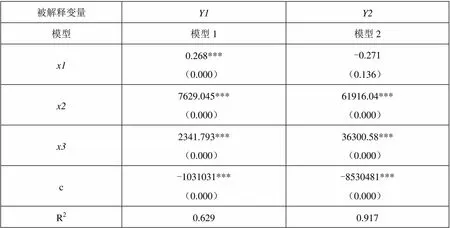

在实证分析之前,对序列进行了平稳性和协整检验,证明可以进行回归分析。碍于篇幅,此处从略。为了检验假说1和假说2,用FGLS方法对式(1)和(2)进行估计,回归结果见表2。据此有:

第一,模型1和模型2有力地验证了假说1和假说2,即公债货币化程度的增加必然会引起准备金数量的增加但没有显著引起货币供应量的变动。因为解释变量在模型1中显著为正而在模型2中没有通过显著性检验。第二,控制变量在两个模型中均通过显著性检验,说明模型设定较为合理。注意到其系数均为正值,这也是符合经济学直觉的,即产出、通货膨胀与货币供应量正相关。

表2 检验假说1和假说2的实证分析结果

注:***表示在1%的显著性水平下显著,**表示在5%的显著性水平下显著,*表示在10%的显著性水平下显著,无标记则为不显著。在使用FGLS法进行估计前,对模型的自相关性进行了检验,结果显示存在严重的自相关。另外,个体虚拟变量大多显著但碍于篇幅,此处没有汇报。下同。

(二)检验假说3和假说4的实证分析

表3中汇报的模型3、4是为检验假说3、4设计的。对比模型3和上文的模型2,在增加了变量即信贷资金后,的系数相当显著,且模型解释力较之前有所增加,说明信贷资金变动显著影响货币供应量变动。同时,的系数也变得显著,即在引入信贷资金作为控制变量后,公债货币化能够显著增加货币供应量,对比之前的模型2,的系数并不显著,说明公债货币化对货币供应量的影响取决于信贷资金规模。进一步的,观察模型4,引入的交叉项显著为正,印证了公债货币化对货币供应的影响取决于商业银行的借贷行为的论断,且信贷资金规模越大,公债货币化对货币供应量正向效应越大,即假说3得证。

假说4方面,由于在模型2中的系数并不显著,Acemoglu(2003)的检验方法前提条件不成立,据此认为,基于总体样本的回归结果显示公债货币化无法通过影响信贷资金影响货币供应量,信贷资金相对而言是一个外生变量。因此,总体而言,假说4并不成立。

表3 检验假说3、假说4的实证分析结果

注:所有估计模型均同模型1和模型2一样包含了个体虚拟变量,且大部分均通过显著性检验。篇幅所限,此处没有汇报具体结果。下同。

(三)分样本回归

为了检验假说5并深入检验假说1、2、3、4,将样本分为发达国家和发展中国家(金砖五国)进行分析。表4给出了发达国家的计量结果。可以看出:第一,公债货币化行为显著引起了准备金数量的增加,验证了假说1。模型7中的系数非常显著,且取值1左右,表明公债货币化会引起准备金余额同向、等量的变动。第二,对比模型6和之前的模型2,发现基于发达国家样本的实证结果显示,公债货币化程度的提高会显著增加货币供应,这与之前总体样本回归结果明显不同。可能的原因是,发达国家为应对金融危机采取了大规模的资产购买计划,比如美国的四轮QE。第三,模型7基于发达国家样本的渠道检验结果显示,公债货币化能够通过影响信贷资金进而影响货币供应,即假说4成立,这与总体样本回归结果也产生了差异。模型7在模型6的基础上加入变量的系数显著而的系数有明显减少,根据Acemoglu(2003)的方法,认为公债货币化通过影响信贷资金进而影响了货币供应。第四,模型8的结果表明公债货币化并不是通过信贷资金供给影响货币供应量,这间接证明公债货币化通过影响信贷资金需求进而影响货币供应量。模型8在模型6的基础上加入变量的系数显著为正但的系数没有减小,说明公债货币化没能增加商业银行的放贷激励。对此,可能的解释是,公债货币化虽然优化了商业银行的资产负债表,但低利率和高风险反向抑制了商业银行的供给意愿。第五,的系数显著为正表明发达国家商业银行信贷供给显著增加了货币供应量,说明商业银行并没有出现明显惜贷的现象,在货币创造环节发挥了积极的作用,保证了货币政策传导机制的通畅。

表4 分样本回归:发达国家

表5 分样本回归:金砖五国

根据表5给出的基于金砖五国样本的计量结果,并结合前文,可以得到以下结论:第一,公债货币化操作显著引起了准备金数量的增加,再次印证了假说1。但正向效应不及发达国家,模型9中的系数显著为正,但系数值只为0.184,比发达国家中该值1.163要小得多。对此的解释是,发达国家的国债市场较为发达,国债是央行公开市场操作的主要操作工具,而发展中国家的国债市场和金融体系不够成熟,通过买卖国债投放的流动性占比较少。比如我国近年来货币供应量增加的一个主要推手是外汇占款,且央行更多的用央行票据进行公开市场操作。第二,发展中国家的公债货币化操作没能显著引起货币供应量增加,模型10中的系数不显著,这符合笔者的预期,因为根据模型9的分析,发展中国家的公债货币化操作没能显著引起准备金的增加。第三,信贷资金在货币创造中的重要作用再次得到印证,加入后,模型11中的系数变得显著为正,说明了公债货币化对货币供应的影响严重依赖信贷规模。而且,交叉项系数显著为正,表明信贷资金规模越大,公债货币化对货币供应量正向影响越大。第四,观察到模型12中的系数很不显著,而模型8中的系数相当显著,可以认为:相比发达国家,发展中国家的商业银行在货币创造环节中起到的作用不够积极,可能是商业银行主观上惜贷行为限制了货币供应量的增加。最后,通过上文的对比分析可见,公债货币化对货币供应量的影响在发达国家和发展中国家存在着较大的异质性,假说5得证。

综合前文的研究假说和实证检验分析可以看出:(1)假说1、假说3得到有力的验证,在各个样本的回归中均得到同样的结论,即公债货币化操作影响存款准备金数量增加,并通过商业银行的信贷供给引起了货币供应量增长,且商业银行信贷资金规模越大,公债货币化对货币供应量的正向影响越大;(2)假说2得到部分验证,即整体来看,公债货币化不会直接引起货币供应量增长,但发达国家大规模的公债货币化操作还是引起了货币供应量增长。对此的解释是,一方面发达国家公债货币化规模较大,另一方面发达国家商业银行信贷相比发展中国家在放贷方面更加积极;(3)假说4得到部分验证,即发达国家的公债货币化操作通过影响信贷规模进而影响了货币供应量,而这一论断在发展中国家尚不成立;进一步的,发达国家的公债货币化操作主要通过影响信贷资金需求影响了货币供应量,而发展中国家的公债货币化操作对信贷供给和需求均未产生影响。对此可能的解释是,发达国家的公债货币化不仅规模巨大,而且操作伴随了一系列其他的货币政策工具,比如降准、降息、前瞻性指引等,这些工具的组合效果使得公债货币化有效刺激了货币需求。(5)假说5得到证明。公债货币化的准备金增长效应、货币供应效应以及传导渠道在发达国家和发展中国家均表现出明显的区别。而且,本文基于多个方程的回归结果大体一致,能够保证上述结果的稳健性。

五、结论与启示

第一,公债货币化操作导致存款准备金数量增加,并通过商业银行的信贷供给引起货币供应量增长,且商业银行信贷资金规模越大,公债货币化对货币供应量的正向影响越大。这意味着商业银行信贷资金在货币创造过程中举足轻重。同时,发达国家的商业银行主动放贷行为显著影响了货币供应,而发展中国家的商业银行在货币创造环节中作用不够积极。因此,我国央行在进行货币政策调控时,要注意盘活存量,增加商业银行的投放贷款积极性,避免过多的资金滞留于金融体系之内,减少商业银行“惜贷”的现象。在这一方面,我国央行近年来推出了常备借贷便利和中期借贷便利等新型货币政策工具,在一定程度上可以加强货币政策传导的有效性。

第二,公债货币化不会直接引起货币供应量增长,但发达国家的公债货币化操作对准备金调控更加有效且通过影响信贷规模进而影响了货币供应量。这个结论的政策启示是一方面作为数量控制型调控工具,公债货币化操作会增加银行准备金余额,而且发达国家的公债货币化操作对准备金的调控效果更加明显,这说明公债货币化工具的作用不可忽视,在常规货币政策失效的背景下进行公债货币化操作非常必要而且有效。另一方面,发达国家公债货币化操作能够增加货币供应量的重要原因在于其有效刺激了信贷需求。反观我国,在利率市场化程度不高的背景下,央行目前降息更多是通过设定存贷款基准利率及其浮动区间来体现,公债货币化对市场利率的影响有限,从而无法影响信贷需求。另外,我国信贷资金需求不足是结构性问题,国有企业、地方政府融资平台等非市场化的主体由于制度原因更容易获得信贷资源,且垄断地位和预算软约束等原因使得其能够承受较高的利率,从而产生“挤出”效应,造成中小企业融资难的困境。因此,应在公债货币化操作的同时配合降息的操作,增加信贷资金需求。完善差别准备金动态调整机制,实施定向宽松货币政策,优化信贷资源配置。最后,推进利率市场化,完善商业银行市场结构和所有权结构,鼓励民营资本进入,培育良性的金融市场才是保证货币政策传导渠道通畅的根本。

第三,公债货币化操作产生的准备金增长效应、货币供应效应以及传导渠道在发达国家和发展中国家均表现出明显的区别,这一区别最终体现为发达国家的公债货币化操作能够增加货币供应量,而发展中国家的公债货币化操作并没有显著引起货币供应量增长。因此,目前发展中国家与发达国家相比,公债货币化有很大的操作空间。尤其是在中国面临地方城投债偿还困难,财政部推出“地方债务置换计划”,缓解地方政府债务窘境之时,通过实施公债货币化操作,可促进财政政策与货币政策协调配合,实现财政政策货币政策“双松”的搭配,保证我国经济在新常态下平稳增长。而且,实证显示发达国家的大规模公债货币化操作的货币扩张效应有限(模型6中的系数为1.533),因此不必过度忧心大规模公债货币化的负面效应。可以预期一旦地方政府难以支付到期的城投债务,央行为守住不发生系统性、区域性金融风险的底线势必出手,通过注资商业银行等金融机构购买地方政府债券或者将地方债纳入抵押品范围,通过公债货币化操作为宏观经济纾困。

作为有效的货币政策工具,公债货币化在我国却应用较少。究其原因,我国近年来基础货币投放很大部分是由外汇占款引起,且适宜进行公开市场操作的短期国债的规模较少,央行不得不发行央行票据进行基础货币调控。因此,为增加公债货币化操作的有效性,应优化国债发行的品种结构和增发短期国债,抓住当下允许地方政府发债的契机,从大力发展国债、地方债市场入手推动债券市场快速发展,为货币政策提供良好的操作平台,保证货币政策传导渠道的通畅。

1. Abildgren K., “Financial Structures and the Real Effects of Credit-supply Shocks in Denmark 1922–2011”[J]., 2012, 16(4): 490-510.

2. Acemoglu D, Johnson S, Robinson J, et al. “Institutional Causes, Macroeconomic Symptoms: Volatility, Crises and Growth[J],2003, 50(1): 49-123.

3. Bernanke B S, Gertler M. “Inside the Black Box: The Credit Channel of Monetary Policy Transmission [J].1995, 9(4): 27-48.

4. Bijsterbosch M, Falagiarda M. “The Macroeconomic Impact of Financial Fragmentation in the Euro Area: Which Role for Credit Supply?”[J]., 2015, 54: 93-115.

5. Blinder A S. “Issues in the Coordination of Monetary and Fiscal Policy”[R]. National Bureau of Economic Research, Inc, 1982.

6. Carpenter S, Demiralp S. “Money, Reserves, and the Transmission of Monetary Policy: Does the Money Multiplier Exist?”[J].2012, 34(1): 59-75.

7. Ciccarelli M, Maddaloni A, Peydró J L. “Trusting the Bankers: A New Look at the Credit Channel of Monetary Policy”[J].2014.

8. Darracq-Paries M, De Santis R A. “A Non-Standard Monetary Policy Shock: The ECB’s 3-Year Filtros and the Shift in Credit Supply”[R], Europe Central Bank,2013.

9. Darracq-Paries M, Maurin L, Moccero D. “Financial Conditions Index and Credit Supply Shocks for the Euro Area[R]. European Central Bank, 2014.

10. Gagnon Joseph, Raskin M, Remache J, et al. “The Financial Market Effects of the Federal Reserve’s Large-scale Asset Purchases”[J],, 2011, 7(1): 3-43.

11. Halvorsen J I, Jacobsen D H. “Are Bank Lending Shocks Important for Economic Fluctuations?”[R]. Norges Bank, 2009.

12. Hiroshi Ugai, “Effects of the Quantitative Easing Policy: A Survey of Empirical Analyses” [J]..2007 (3):1-48.

13. Howells P G A. “The Demand for Endogenous Money”[J].1995: 89-106.

14. Kashyap A К, Stein J C, Wilcox D W. “Monetary Policy and Credit Conditions: Evidence from the Composition of External Finance”[J]., 1993, 83(1): 78-98.

15. Kashyap A K, Stein J C, “Wilcox D W. Monetary Policy and Credit Conditions: Evidence from the Composition of External Finance: Reply”[J].1996: 310-314.

16. Kimura, T., Small, D.H. “Quantitative Monetary Easing and Risk in Financial Asset Markets” [J]..2006, 6 (1): 1-54.

17. Kozicki S, Santor E, Suchanek L. “Central Bank Balance Sheets and Long-term Forward Rates”[J].2010.

18. McLeay M, Radia A, Thomas R. “Money Creation in the Modern Economy”[J]., 2014: Q1.

19. Moore B J. “A Simple Model of Bank Intermediation”[J]., 1989: 10-28.

20. Neely C J. “The Large-scale Asset Purchases Had Large International Effects”[J]., 2010.

21. Ribe F C. “Effects of Decentralization on the Efficiency of Stabilization Policy”[D]. Yale Univ., 1980.

22. Sargent T J, Wallace N. “Some Unpleasant Monetarist Arithmetic”[J]., 1981, 5(3): 1-17.

23. Thornton D L. “Monetary Policy: Why Money Matters (and Interest Rates Don’t)” [J],, 2014, 40: 202-213.

24. Oda, K. Ueda, “The Effects of the Bank of Japan’s Zero Interest Rate Commitment and Quantitative Monetary Easing on the Yield Curve: A Macro-Finance Approach”[J],2007,58(3):303-328

(Y)

本文为国家社科基金资助项目“财政货币政策协调配合中公共债务货币化问题研究”(项目编号:13BJY157)的阶段性研究成果。

①仅考虑中央银行从商业银行手中购买国债,原因在于现实中央行的公开市场操作均采取一级交易商制度,仅选取合格的金融机构作为交易的对手方。在此,不考虑央行从公众手中购买国债,引起流通中货币增加的情况。

②更具体的讨论见Carpenter和Demiralp(2008)。

③对这一问题的研究和证明,可参见前文文献综述中列举的部分文献。

④本文样本中的发达国家和地区均采取了大规模的公债货币化操作,即所谓的非常规货币政策。

⑤Barth et al.(2001)和 La Porta et al.(2002)研究表明政府具有所有权的商业银行通常业绩表现较差,且这一现象在发展中国家更为突出。

⑥GDP只有季度数据和年度数据,鉴于本文使用的是月度数据,在此用工业增加值表示实际产出。

⑦在根据欧元区BLS计算欧元区信贷资金供给冲击变量时,为了保持同其他国家和地区口径的一致性,计算方法为欧元区信贷供给冲击=信贷政策紧缩的商业银行个数/商业银行总数,其中商业银行总数为101。这样,同其他国家一样,该变量表现为占比形式,取值在(0,1)之间。