大麦进口对我国大麦产业的影响与应对措施

2015-03-09孙致陆李先德

孙致陆,李先德

(中国农业科学院农业经济与发展研究所,北京 100081)

近年来,我国大麦进口量一直保持在很高水平,本文着重分析了大麦大量进口对我国大麦产业的影响,并提出了应对政策建议。

1 我国大麦进口现状

1.1 我国大麦进口概况

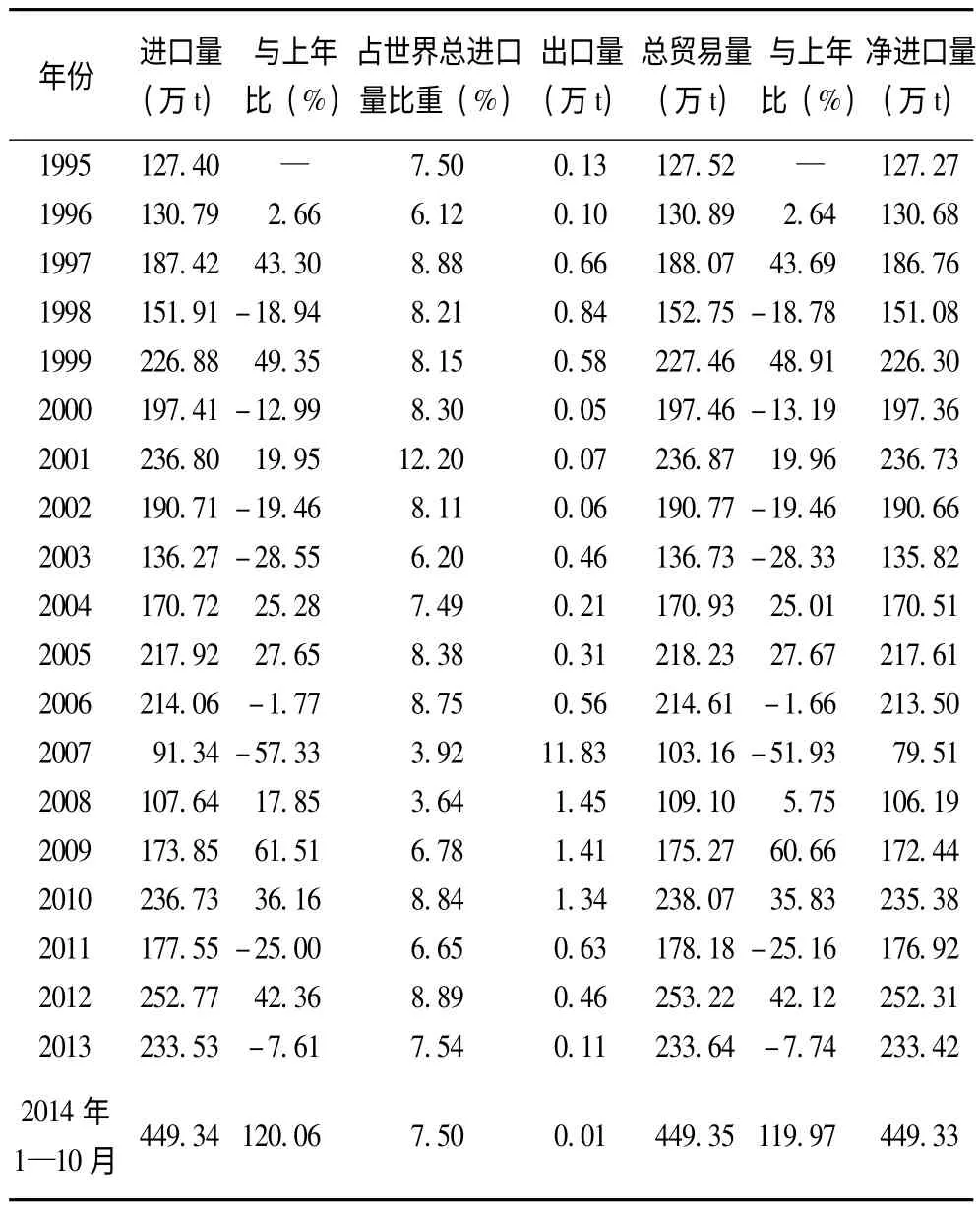

1995年以来,我国大麦进口量在除2007年外的其他年份里均保持在100 万t 以上;从变化趋势看,我国大麦进口量在1995—2003年和2004—2007年经历了两次较为明显的“先增后减”的变化过程,2008年以来则在总体上保持增长的势头,2014年1—10月大幅提高到449.34万t,同比增长了120.06%,要显著高于1995—2013年各年份的全年进口量。1995年以来,我国大麦出口量在除2007—2010年外的其他年份里均低于1 万t。因此,1995年以来我国大麦进口量始终大幅高于出口量,我国一直是大麦净进口国且净进口量的变化趋势与进口量一致,2014年1—10月大幅提高到449.33 万t。1995年以来我国大麦总贸易量的变化趋势也与进口量一致,2014年1—10月随着进口量的大幅增加提高到449.35 万t,同比增长了119.97%。与此同时,我国大麦进口量占世界大麦总进口量的比重一直在8%左右,2009年以来我国基本都是位处沙特阿拉伯之后的世界大麦第二大进口国(表1)。

从进口来源来看,我国大麦进口市场集中度一直非常高。1995年至今我国大麦进口来源地主要集中在加拿大、法国和澳大利亚,从这3 国大麦的进口量合计占我国大麦进口总量的比重均超95%;在早些年份里,美国、丹麦、南非、西班牙和英国也曾是我国大麦进口来源国,但近年来我国已不从这些国家进口大麦或进口量已非常少,阿根廷和乌克兰则成为我国大麦新的重要进口来源国。1995年加拿大是我国大麦最大进口来源国,澳大利亚从1996年起取代加拿大一直是我国大麦最大进口来源国,我国从澳大利亚大麦的进口比重大多年份高于50%,2011年起一直高于70%,2012年和2014年1—10月甚至分别高达82.23%和80.37% (表2)。

表1 1995年以来我国大麦贸易量

表2 1995年至今我国大麦主要进口来源国及进口比重(%)

1.2 我国大麦大量进口原因

改革开放以来我国啤酒产业发展迅速,全国啤酒产量从1990 的692 万kL 增加到2013年的5 061.50 万kL,年均增长9.11%,啤酒产业的快速发展带动了啤酒大麦需求的持续增长。近年来,伴随着居民收入水平持续提高,对畜禽产品的消费需求也在不断增长,从而促进了畜牧业的快速发展并带动了饲料大麦需求的较快增长,然而我国大麦产业特别是大麦生产却未能将迅速增长的啤酒大麦和饲料大麦需求转化为自身的发展机遇。

1.2.1 产业扶持政策缺乏且科研基础较为薄弱 长期以来,我国大麦产业缺乏政策扶持且科研基础较为薄弱,大麦生产一直以农户小规模分散种植为主,普遍存在种植面积小、单位生产成本较高、品质参差不齐等问题,难以满足国内啤酒产业快速增长和对原料高度均一的品质要求。而澳大利亚、加拿大等大麦主产国的大麦生产早已实现规模化,其大麦不仅生产成本低,而且品质好、均一性高,适合酿造啤酒,竞争优势非常强。

1.2.2 国内价格高于国际价格 1995年之前,国产啤酒大麦具有200~300 元/t 的价格优势,之后,特别是进入21 世纪以来,随着我国农业生产成本的全面持续大幅上升,国产大麦原有的价格优势不仅逐步丧失,而且已经高于国外价格,即使按照我国3%的大麦进口关税征税后,近年来国内价格也显著高于进口税后价格。2014年1月以来,大麦的国内价格持续高于进口税后价格,到10月底高出0.12 元/kg (图1)。

1.2.3 进口关税水平非常低 我国于1995年取消了大麦进口配额,2001年“入世”以来主要实行最惠国税率、协定税率、特惠税率和普通税率,而根据这些关税的适用对象并结合近年来我国大麦进口来源市场结构可知,目前实际上能起到进口关税保护作用的仅有3%的最惠国税率,进口关税水平非常低。

图1 2010年4月—2014年10月大麦国内外价格

因此,从国外大量进口优质低价大麦就成为了我国企业的必然选择,并且由于国内需求已具有刚性特征,近年来大麦进口规模一直保持在很高的水平。这虽然有利于满足我国近年来持续增长的大麦需求,但也对国内大麦产业特别是大麦生产形成了严重冲击。

2 大麦大量进口对我国大麦产业的影响

2.1 挤占了国产大麦市场空间,抑制了国内大麦生产发展

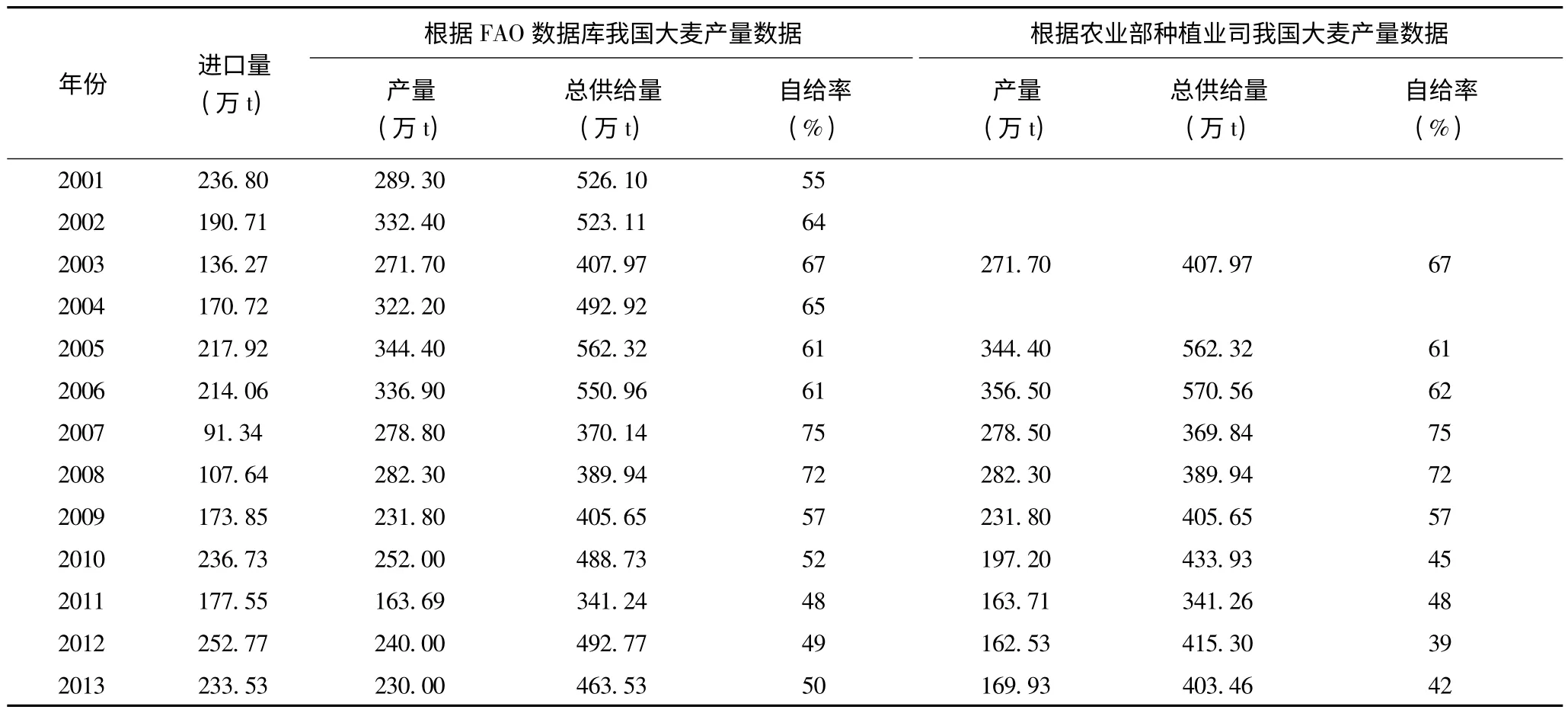

1995—2013年我国大麦生产前期大幅萎缩,近年来也发展缓慢,而大麦进口规模持续处在高位,抑制了国内大麦生产的发展,导致国产大麦和国产啤酒大麦市场份额均明显下降。按FAO 数据计算,我国大麦自给率在2002—2008年一直高于60%,其中2007年和2008年均超过70%,2009年以来显著下降,2010—2013年已降至50%左右(表3)。在我国海关统计中,进口大麦未按啤酒大麦和饲料大麦进行分类统计,但据有关专家分析和中国酒业协会啤酒分会数据,进口大麦以啤酒大麦为主[1]。2001年以来我国啤酒大麦自给率总体上有所提高,2007年和2008年分别达到79%和74%,此后明显下降,近年来基本在50%左右(表4)。

表3 2001—2013年我国大麦自给率

表4 2001—2013年我国啤酒大麦自给率

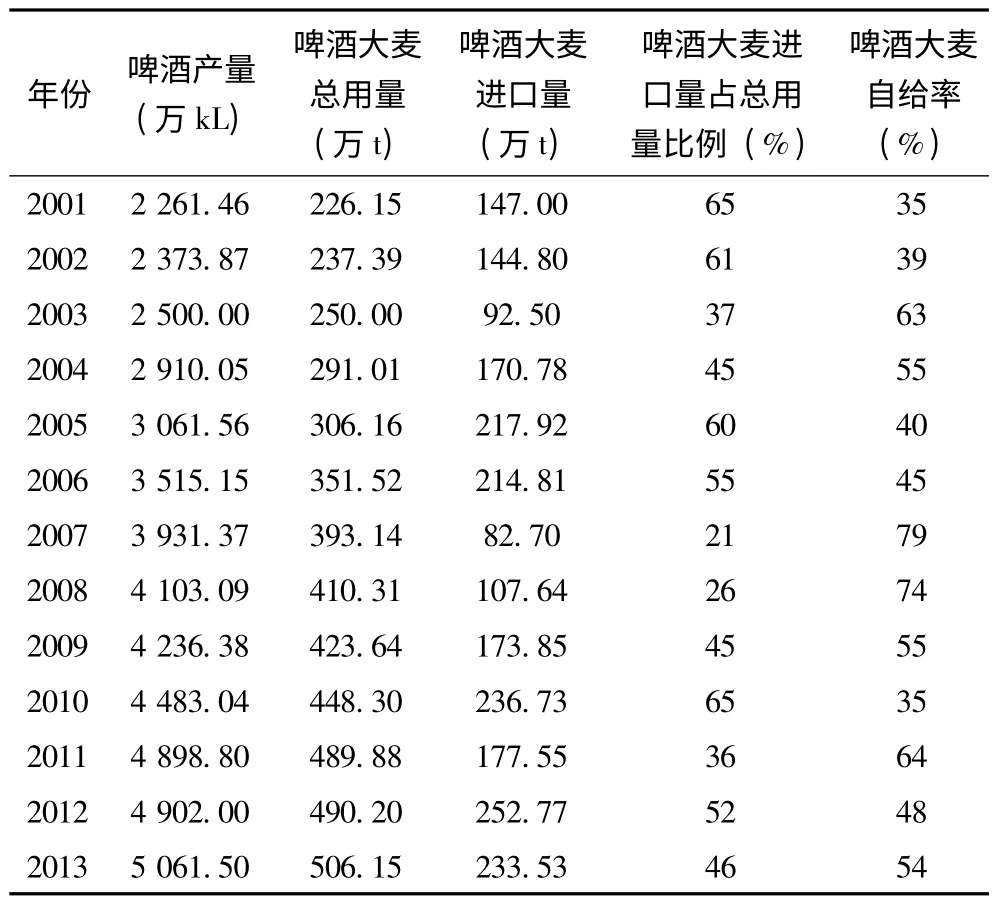

我国大麦收获面积自1995年以后大幅减少,2003—2006年有所增加,但近年来又不断减少。1995年我国大麦收获面积为170.00 万hm2,此后持续下降,从2001年起降至100 万hm2以下,2008年为77 万hm2,从2009年起进一步降至70 万hm2以下,近年来基本都在60 万hm2左右,比1995年减少了110.00 万hm2,下降了64.71%。伴随着大麦收获面积的减少,1995年以来我国大麦产量整体上也呈现不断下降的趋势。1995—1997年我国大麦产量还保持在400 万t 以上,而从1998年开始降至400 万t 以下,其中1998—2006年的多数年份仍高于300 万t,但从2007年起进一步降至300 万t以下,2011年甚至降到163.69 万t,此后有所增加,到2013年为230.00 万t,但仍比1995年减少了212.00万t,下降了47.96% (图2)。

图2 1995—2013年我国大麦收获面积与产量

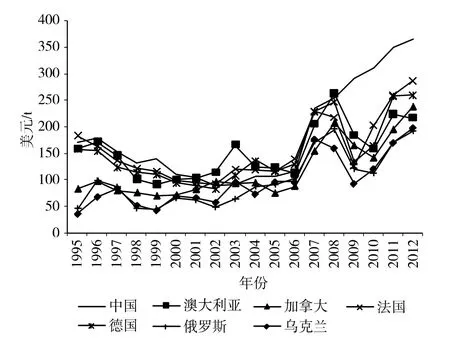

2.2 打压了国产大麦价格,影响了农户种植收益

我国大麦生产具有的经营规模小、单位成本高等特点决定了需要有较高价格来激发农户的种植积极性,但近年来我国大麦进口税后价格已全面低于国内价格,大量进口实际上抑制了国内价格提高到与其生产成本快速上升和国内需求较快增长相匹配的水平,部分年份甚至出现下跌,造成农户大麦种植收益损失。1995—2001年我国大麦进口量从127.40 万t 提高到236.80 万t,增加了85.88%,而大麦国内生产者价格则从1995年的169.70 美元/t 下降至2002年的88.30 美元/t,下跌了47.97%;此后由于主要出口国减产,国内价格有所回升,但增幅却有限;2005—2006年我国大麦曾连续丰产,但进口量仍居高不下,分别达到217.92 万t 和214.06 万t;2007年受国际市场价格大涨影响,进口量大幅下跌;2008年起进口量再度反弹,带来的却是国内大麦生产短暂黄金发展期的结束(图3)。

图3 1995—2012年我国及世界主要大麦出口国大麦生产者价格

2.3 加大了国内市场供需失衡风险,影响了国内产业健康发展

我国大麦集中进口和大量进口增强了国内与国外少数市场的联动性。1995年以来我国生产者大麦价格与澳大利亚、加拿大等国大麦生产者价格的整体变动趋势基本一致,国际市场大麦供需及价格变化极易传导到国内,加大了国内市场供需失衡的风险。近年来,全球气候变化加剧,极端天气增多,如果由于极端天气事件等原因造成主要进口来源国大麦出现大幅减产、价格攀升等情况,国内啤酒产业等大麦加工业将面临原料供应危机或成本危机;而当丰产或其他因素导致国际市场大麦价格出现大幅下跌时,国内大麦生产又会遭受严重冲击,农户种植收益也会遭受损失[2]。在大麦进口依存度和进口市场集中度均过高的情况下,主要进口来源国大麦产量及价格的变化,都会直接影响我国大麦产业链相关主体的利益,不利于大麦产业的健康发展。

特别值得注意的是,2014年11月17 日中国国家主席习近平与澳大利亚总理阿博特在澳大利亚首都堪培拉举行会谈,双方共同确认实质性结束中澳自贸协定谈判。而澳大利亚从1996年起一直是我国大麦第一大进口来源地,我国对澳大利亚大麦进口量占我国大麦进口总量的比重在1996年以来的多数年份里都保持在50%以上,2012年达到最高且为82.22%,2014年1—10月也达到了80.37%;我国也一直是澳大利亚大麦主要的出口市场,澳大利大麦对我国出口比重自1999年起基本保持在20%以上,我国在1999—2003年一直是澳大利亚大麦的第一大出口市场,在2004—2013年则基本都是其第二大出口市场。根据中澳自贸协定谈判的结果,在开放水平方面,澳大利亚对我国所有产品进口关税最终均降为零,而我国对澳大利亚绝大多数产品进口关税最终降为零,其中我国对澳大利亚大麦的3%进口关税将立即取消[3]。相较于加拿大、法国、阿根廷、乌克兰等其他我国大麦进口来源地,澳大利亚在运费方面本已具有一定优势,在中澳自贸协定正式签署并生效后,相较于上述国家,澳大利亚大麦对我国的出口竞争优势必然会进一步增强,因此,预计澳大利亚大麦对我国的出口规模特别是澳大利亚大麦在我国大麦进口中本已很高的份额很可能均会进一步提高。这种局面的出现,虽然有利于满足近年来我国因啤酒产业和畜牧业快速发展而持续增长的大麦需求,但也必然会进一步推高我国对澳大利亚本已极高的大麦进口市场集中度,导致我国大麦进口风险进一步增加,并且考虑到国内大麦产量继续下降的可能性较大,我国大麦供给受进口澳大利亚大麦的制约也会进一步增强。

3 应对大麦大量进口的政策建议

在我国,大麦一直被当作杂粮,由于产业扶持政策缺乏、科研基础较为薄弱等原因,国内大麦生产不断萎缩,大麦产量持续下降,而且,近年来大麦进口规模一直保持在很高水平并对我国大麦产业形成了严重冲击。从我国大麦种植面积、产量和质量来看,我国大麦严重依赖国际市场这一状态还会长期持续下去。为了应对大麦大量进口对我国大麦产业的影响和冲击,提出以下政策建议。

3.1 推动进口来源多元化,适时启动贸易救济措施

为了应对大麦进口市场过度集中特别是中澳自贸协定在未来正式生效后对我国大麦产业带来的不利影响,应着力引导国内大麦进口企业加强与欧洲特别是东欧地区、阿根廷等大麦主产区的大麦供应商建立稳定的贸易联系,以获得更加多元化的大麦国际采购渠道,逐步降低对澳大利亚、加拿大等少数国家大麦的过高进口市场集中度,强化利用进口来源国之间的竞争关系,提高大麦进口的可调控能力。考虑到进口澳大利亚、加拿大等国大麦以啤酒大麦为主,在推动大麦进口市场结构的调整与优化时,还应该积极加强与法国、德国、英国等啤酒大麦主要出口国以及乌克兰、俄罗斯等饲料大麦主要出口国的交流与合作,为企业间开展大麦贸易创造更多机会。充分利用WTO 赋予的权利,尽快全面深入地开展国内大麦产业贸易损害调查,适时启动“两反一保”贸易救济措施,降低大麦大量进口对国内大麦产业造成的冲击;完善大麦进口非关税壁垒措施,如制定更加严格的技术标准、卫生检验检疫措施等。

3.2 推进国内大麦进口企业整合,强化国内外大麦市场信息监测与发布

目前,大麦主要进口国的国际贸易定价能力要普遍弱于大麦主要出口国的定价能力。在当前世界大麦贸易格局下,澳大利亚、加拿大等主要大麦出口国对其大麦出口具有较强的控制力,国际大麦市场基本处于卖方市场,大麦出口国在大麦贸易价格制定中占据主导地位。尽管我国大麦进口总量排在世界第二,但由于进口企业规模偏小,缺乏强有力的龙头企业和协会组织,也没有具有影响力的大麦期货市场和有效的信息机制等因素,在国际市场大麦定价中也一直处于相对弱势的地位。因此,应尽快推进国内大麦进口企业整合并建立强有力的行业协会组织,加强研究并适时推出大麦期货,强化国内外大麦市场信息的监测、分析、研判等方面工作并及时发布相关信息,为国内大麦产业链各主体的决策提供更加可靠的市场信息。

3.3 立足国内保障并提高我国大麦合理产能

在继续合理利用好国际大麦市场的同时,必须充分考虑国内产业的发展需要,立足国内保障并提高大麦的合理产能,促进我国大麦产业的健康发展。首先,尽快建立健全大麦生产支持与保护政策体系,制定大麦良种补贴政策和保护价收购政策,并将主产省区大麦纳入到国家的粮食直补、农资综合补贴等粮食补贴政策,稳定并提高大麦种植的比较效益,提高农户种植大麦的积极性;对于使用国内啤酒大麦作为原料的麦芽厂、啤酒企业、大麦白酒企业等加工企业,在信贷、税收等方面给予政策优惠,鼓励企业建立优质大麦及啤酒大麦生产基地。其次,加强啤酒大麦和饲料大麦新品种选育与新技术研发及其综合利用,提高国产大麦特别是国产啤酒大麦的品质与产量,促进国内啤酒麦芽工业发展,并为畜牧业发展提供更加丰富的饲草料来源。再次,全面提升大麦产业化经营水平,加强对大麦产业发展的科学规划和合理布局,重点支持大麦优势产区的发展,鼓励农户发展大麦适度规模化种植,支持大麦产销合作社发展。最后,积极开发利用南方冬闲田发展大麦种植。随着农村劳动力非农转移和粮油作物种植比较效益降低,并且农田基础设施一直较为薄弱,导致近年来我国南方冬闲田面积越来越大。根据2013年全国农技中心对南方13个省份冬闲田分布情况的调研,2012年南方冬闲田总面积约为893.33 万hm2,其中,目前可以开发利用的冬闲田面积合计为476.27 万hm2,主要分布在湖南、云南、安徽、四川、浙江、湖北、江苏等省份。根据全国农技中心的开发利用建议并结合我国大麦的产区分布情况,加快云南、安徽、四川、浙江、湖北、江苏等省份冬闲田的开发利用,在加强路、渠、电、水、田改造与土壤改良及对农户的技术培训与指导的基础上,利用大麦早熟和耐低温的优良特性,大力发展大麦种植,解决当地畜牧业发展中的饲料和饲草短缺问题。

[1]李先德,等.中国大麦产业经济问题研究[M].北京:中国农业出版社,2012.

[2]徐明.世界大麦贸易格局及对我国大麦产业影响研究[D].中国农业科学院,2013.

[3]Key Outcomes [EB/OL].[2014-11-17].http://www.dfat.gov.au/fta/chafta/fact-sheets/key-outcomes.html.