中国消费市场双重奏

2015-03-04魏杰鸿郭又绮

文/魏杰鸿 郭又绮

中国消费市场双重奏

文/魏杰鸿 郭又绮

“双速并行”的消费经济将对面向消费者的企业产生深远影响。企业必须把重心放在最具消费潜力的收入群体、产品类别以及数字化渠道上。

中国经济增速放缓早已不是什么秘密,但中国消费者的整体信心仍旧保持“谨慎乐观”。更确切地说,谨慎的是低端消费市场,而乐观的则是蓬勃的高端市场。这是由波士顿咨询公司最近发起的一项调查得出的结论。

换言之,中国已成为一个“双速并行”的消费市场。乐观积极的“高速”市场主要由中产和上层中产阶级以及富裕家庭组成。他们同时也是热衷于网购的数字化消费阶层的主力军。在本次调查中,“高速”消费市场指的是由一二三线城市的上层中产阶级以及富裕家庭(月收入超过12000元人民币或1900美元),以及四五六线城市的中产、上层中产阶级和富裕家庭(月收入超过8000元人民币或1300美元)。

此次调查将中国家庭划分为五大收入等级:低收入与准中产阶级(月收入少于5000元人民币或800美元);新兴中产阶级(月收入为5000~8000元人民币或800~1300美元);中产阶级(月收入为8000~12000元人民币或1300~1900美元);上层中产阶级(月收入为12000~23000元人民币或1900~3700美元),以及富裕家庭(月收入超过23000元人民币或3700美元)。

目前,中国城市消费总额约为3.2万亿美元,其中1.7万亿美元来源于这些“高速”消费者。随着收入的不断增长,中产阶级及以上家庭的队伍日益壮大;从现在起至2020年,中国“高速”家庭的总数将从8,100万户增至1.42亿户。到2020年,这些家庭的总支出预计将达3.8万亿美元,在5.6万亿美元城市消费总额中占据主导地位。随着地位不断上升以及收入日益增长,这些家庭的消费支出增长将在当前至2020年期间的消费增长总额中占90%(见图1)。

收入增加以及消费者对未来收入增长的乐观态度,为中国的消费增长注入了源源动力。调查发现,过去一年内收入增长超过5%的家庭与收入增速相对缓慢的家庭相比,前者在下一年增加消费支出的可能性约为后者的两倍(根据波士顿的相关调查,中国股市回升与消费者乐观情绪的增长之间并没有明显的相互联系。在股民和非股民家庭中,消费者信心水平基本相同)。

在收入普遍增长浪潮下,收入较高的家庭获益更多。富裕家庭的收入增幅预计达到近11%,而准中产阶级家庭的平均增幅仅为6%。此外,由于富裕家庭和准中产阶级家庭的收入水平存在显著差异,这5个百分点意味着约20倍的实际收入增量差距。

尽管这些“高速”家庭的增长十分迅速,但消费者整体情况并不尽好。调查发现,半数消费者对现状颇感安心,同时认为其未来的经济状况将越来越好,并因此计划在来年增加消费支出或升级消费,而另一半消费者的信心则明显不足。不太富裕的城市消费者,即“低速”家庭的支出总额在2015~2020年期间每年仅增长3%;他们中半数以上的家庭预计自己在未来一年内收入持平或增速缓慢。

“双速并行”的消费经济将对面向消费者的企业产生深远影响。在庞大的中国消费市场中,“一把抓”的方法将无法为企

业带来预期成效。企业必须把重心放在最具消费潜力的收入群体、产品类别以及数字化渠道上。这一点比以往任何时候都更为重要。

01 走近“高速”家庭

企业必须拓宽实体分销渠道,才能有效拉近其与“高速”家庭之间的距离。中国各地现有8100万户“高速”家庭,其中4600万户位于小城市。到2020年,全国“高速”家庭总数预计将增至1.42亿,其中8400万户家庭将来自小城市。目前,企业的业务网络必须覆盖至少530个城市,才能接触到近80%的“高速”家庭。到2020年,它们需要覆盖至少615个城市,才能维持这一比例。

图1 中国消费经济呈现“双速并行”模式

企业还需采用全渠道的模式,借助不同的渠道走近“高速”消费者。此类消费者对数字化技术十分熟悉并热衷于网购,这一情况揭示了“网购族主要是学生和廉价消费者”的看法是错误的。40%的富裕家庭经常网购(意味着他们至少每周网购一次);而在准中产阶级家庭中,这一比例仅为20%。

频繁网购者大多更年轻、更富裕,并喜欢通过各种不同的渠道购物。在此次调查中,35%的频繁网购者表示其计划在来年增加消费;而在非频繁网购者中,这一比例仅为24%。此外,58%的频繁网购者认为其现有的用品不足并希望进一步购买和补充,而想法类似的非频繁网购者则约为44%。

最为显著的差异是,频繁网购者的在线消费额占其支出总额的27%,而非频繁网购者的在线消费额仅为其支出总额的11%。前者的年均网购消费额超过1,900美元,后者仅约为775美元。

02 消费者信心总览

“高速”和“低速”消费市场合为一体后,整体趋势依然积极但并不亮眼。整体而言,中国消费者信心略高于去年,但仍未恢复到全球金融危机前的水平。

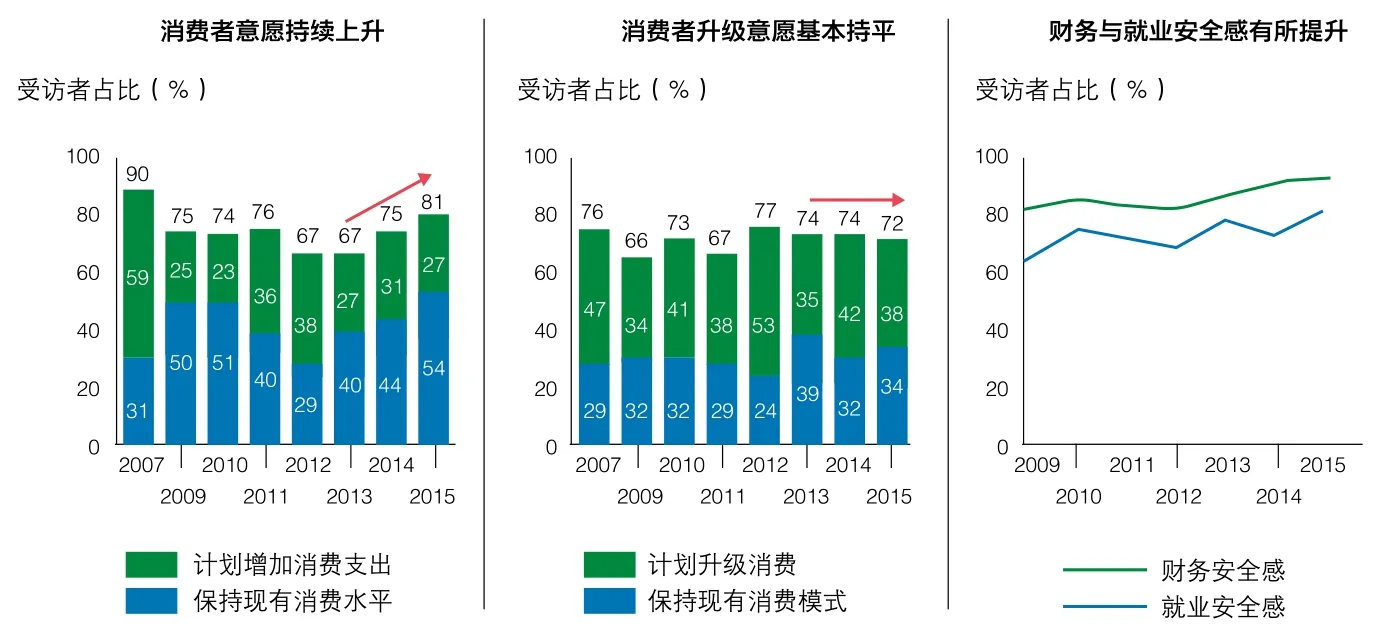

在衡量消费者信心的四项指标中,三项指标的表现优于去年:有意保持或增加支出的消费者比例有所增长。他们对个人财务与就业状况的安全感也有所提升;在中国就业需求持续强劲的大背景下,这一结果并不让人感到意外。计划升级消费的受访者比例则在去年的基础上小幅回落(见图2)。

在上述四项指标中,支出水平最为重要,因而有必要进一步细分研究。具体而言,计划在未来12个月内增加支出的消费者比例较去年减少了4个百分点,从31%降至27%;但计划减少支出的消费者比例降幅更大,从25%降至19%。位于两者之间的消费者群体,即计划在来年保持现有支出水平的消费者比例则显著增加,从44%迅速增至54%。换言之,中国消费市场整体上稳步向前发展,尽管不像上一个十年那样突飞猛进,但远胜于全球其它地区。

图2 消费者信心打到自金融危机以来最高水平

03 GDP与消费支出依旧脱钩

中国是毋庸置疑的全球经济巨头之一,但经济学家们想知道的是,个人消费支出何时才会在中国经济的发展过程中发挥更大的作用。在2014年至2015年初,中国消费者的支出增长已超过GDP增速。在2015年第一季度,中国城市家庭收入的名义增长率约为8.4%,明显高于5.6%的GDP增长。调查表明,这一趋势将会稳步持续。

在对消费增长进行衡量的过程中,GDP增长的参考意义始终不大。过去,GDP迅速增长的动力主要来源于投资,而非消费;现在,GDP增速放缓的主要原因也在于投资,而不是消费。

消费者的购买决定往往取决于其收入是否增加,他们对于经济增长是快是慢并不那么关注。今年,47%的受访者表示收入和福利增长是其计划增加消费支出的主要原因。在去年的调查中,这一比例仅为39%。

此次调查同时发现,影响收入和消费的主要指标之一—企业利润自2013年底开始持续下滑。这一情况足以引起我们的警觉。在人才市场供应紧张的影响下,就业者薪资尚未出现明显的波动;但如果利润继续下行,消费者的收入及其支出则势必会受到影响。

04 带来储蓄增长的更多因素

中国家庭的储蓄率在世界各大经济体中高居榜首。有人认为,“预防性储蓄”已成为中国消费者支出增长的绊脚石。中国消费者更愿意把钱存起来,而不是花出去,因为他们对未来发展感到担忧。从这个角度看,中国家庭储蓄率在2000年至2014年期间从20%增至32%,表明中国消费者的信心在这段时期内持续下滑,特别是对社会保障体系的发展与完善信心不足。

然而,本次调查为我们呈现了一个截然不同的视角:仅27%的中国家庭表示其储蓄是为了“防患于未然”,与两年前的46%相比大幅降低;为预防经济下滑而储蓄的受访者比例还不到10%。相比之下。40%的受访者表示其为了家人(包括父母)而储蓄;36%的受访者表示其储蓄是为了投资,以及为退休做好准备。

但这些理由并不能解释为何中国消费者的储蓄率(从富裕家庭的40%到准中产阶级家庭的29%不等)居高不下。调查表明,收入增加才是中国家庭储蓄率不断提升的原动力,而和悲观情绪并不相干。随着中产阶级及以上家庭的日益增多,他们的生活方式与支出习惯的改变速度尚未跟上收入增长的步伐。这一情况在小城市中尤为明显:在小城市的中产阶级及富裕消费者家庭中,25%的受访者表示其储蓄增加完全归因于收入增长。

消费品企业获得了前所未有的机遇:它们不仅有机会赢得这些消费者(特别是上层中产阶级及以上群体)的青睐,鼓励其少储蓄、多消费,还能因此推动经济加速前行。“高速”消费者的储蓄率每降低1%,就能带来高达300亿美元的支出增长,相当于0.3%的GDP增幅。如果能将“高速”城市消费者的储蓄率从38%降至32%的全国城市平均水平,那么中国将有望迎来高达1650亿美元的新增消费支出,GDP增长也会相应提高1.7个百分点。这一增幅相当于增加芬兰或葡萄牙一个国家的消费支出总额。

05 消费者支出模式及对企业的影响

在不同的产品类别上,消费增长的速度也不尽相同。由于食品安全问题,消费者日益关注健康和保健,以及愿意为子女花费更多等等,这一系列因素使得有机、新鲜蔬果和肉类及婴儿相关产品成为了今年消费支出的“重头戏”。消费者在服装、护肤品和维生素等个人产品类别上的消费意愿也呈现小幅增长态势。相比之下,消费者并不打算在奢侈品、家居护理和基础包装食品及饮料(如碳酸饮料和零食)上花费更多。

此次调查为消费品企业带来了以下三大启示:

一是应当扩大小城市及在线业务网络;

二是要锁定较高收入群体,推出具针对性的市场营销及促销活动,挖掘收入迅速增长的“高速”家庭的消费潜力;

三是需要设计并推出符合此类消费者需求的产品组合,并在合理可行的情况下把重心放在健康、保健及个人产品上。

企业必须踩准中国消费经济的高速增长点,才能有效摆脱经济减速的束缚,在“快车道”上勇往直前。

(本文第一作者为波士顿咨询公司合伙人兼董事总经理;第服作者为波士顿咨询公司董事经理)