现金持有、融资主体安排与企业集团过度投资——基于现金及债务在集团成员间分布的研究

2015-03-01单红娣

单红娣

(合肥工业大学管理学院,安徽 合肥 230009)

一、引言

近年来,世界各国的现金持有水平均在不断提高。国际评级机构标准普尔最新公布的报告表明,2010年至2013年,美国1100 家大企业的现金持有水平增加至1.23万亿美元,年均增长幅度高达20%;就国内而言,截至2013年底,我国A 股非金融类上市公司现金持有量占总资产的比重平均为19.53%,这一数值意味着,我国企业有1/ 5 的账面资产以现金形式存在。但进一步考察我国A 股制造业行业企业集团2013年的现金持有水平后,发现平均有46.65%的现金并非由母公司直接调度和持有,而是由其下级各子公司分散持有。而现金作为一种稀缺且易被代理人随意使用的资源(Fresard,2010),其分布反映了集团内部资源配置中各级代理方的寻租空间。由于我国处于经济转轨期,相关的法律及监管机制不够完善,企业集团内部子公司失控的现象大量存在。子公司经理通过非生产性活动争取和保持自由现金流的寻租动机是否会加剧企业集团整体的非效率投资?以及在企业集团内部存在多个独立法人主体情形下,如何安排其融资主体能缓解过度投资现象?本文基于以上疑问进行研究,旨在为加强我国企业集团母子公司管控,降低因代理人寻租引发的集团整体投资效率损失提供一定借鉴。

二、文献回顾与假设提出

(一)现金分布与企业集团过度投资

随着企业内部法人主体不断增多、企业组织边界不断扩大,基于委托—代理问题引致的低效率投资问题也逐渐复杂。在控股形式的集团企业中,多个独立法人主体和内部上下级企业间多层委托—代理关系的存在,使得集团型企业往往面临更高的代理成本。无论企业集团采取集权或分权的战略,子公司经理人作为次级代理人都不乏通过各种方式扩建自己“商业帝国”的动机,如向集团夸大自己的投资需求,投资于即使净现值为负的项目,从中谋取显性或隐性福利。下层分部经理的寻租行为可能会迫使总部管理层扭曲资源配置(Eisfeld and Rampini,2008),而子公司管理层对资金的过多占用,有可能引起子公司管理层强烈的寻租动机,进而导致集团公司整体的过度投资现象越严重(陆正飞、张会丽,2010)。

集团的金字塔层级越长,由内部人控制而引发的代理问题可能越严重,即下级企业可能存在更高的代理成本。因此,资源在母公司控制链中的位置越靠近末端,则现金资源配置的效率损失也可能越严重(张会丽、陆正飞,2012)。由此,本文提出假设:

假设1:企业集团中下级子公司持现越多,即集团企业现金越分布于下级各子公司,集团整体过度投资的可能性越大。

(二)现金分布、债务分布对应性与企业集团过度投资

为了缓解集团内各公司的融资约束,发展内部资本市场,越来越多的企业集团开始实施资金集中管理,即由母公司进行债务融资后再贷款给子公司。由于资金集中管理模式缺少外部债务融资硬约束,子公司不可避免地虚夸本公司拟投资项目盈利,以在内部资源配置中提高与上级管理层的谈判力(Wulf,2009;张会丽、吴有红,2011)。此外,公司借贷需要一定流动资金的支持,根据代理理论,通过让现金富裕的公司承担债务,可以增加公司资金使用的硬约束,从而约束其过度投资行为。同时可以在一定程度上防止集团内部个别部门或公司的财务风险蔓延到整个集团。因此,考虑由现金集中的一方融资,如若现金集中在母公司,则由母公司融资后再贷款给子公司;若现金集中在子公司,则由子公司自身融资。由此,本文提出假设:

假设2:集团整体过度投资水平受母子公司现金分布与债务分布对应性影响,在现金集中在下级子公司的集团中,债务分布的对应能缓解集团整体的过度投资行为。

三、研究设计

(一)变量设计

1.因变量。过度投资(Iover),借鉴Richardson(2006)的预期投资模型,用此模型的回归残差估算上市公司的非效率投资程度。以往大多数研究把由此得到的残差ε 作为非效率投资,即ε 大于0 代表投资过度,ε 小于0 代表投资不足,然而,模型计算的残差几乎非正即负,即假定所有企业投资均为非效率投资,这显然与现实不符。由此,学者们提出了不同的处理方法:如将残差大小按照四分位数分组,将最大组的观测定义为过度投资组(Biddle et al,2009),张会丽等(2012)、罗付岩(2013)在投资效率的研究中也沿用了上述思想,因此本文在研究中选取非负残差组,当残差大于非负残差的1/ 4 时,记为过度投资Iover。

2.自变量。(1)子公司持现水平(Cashdis)。本文以子公司的持现水平来反映企业集团整体的现金分布情况,子公司持现水平越高,表示现金越集中于集团下级子公司。本文利用公式“Cashdis=(合并报表现金-母公司报表现金)/ 合并报表现金”对子公司持现水平进行度量。

(2)现金分布与融资分布对应性(SS)。SS 代表拥有富裕现金流的子公司持现水平与融资水平的对应性,当Cashdis 与Bankdis 均大于行业中位数时,SS=1;否则SS=0。其中,Bankdis=(合并报表借款-母公司报表借款)/ 合并报表借款。

3.控制变量。本文主要控制了行业(Industry)和年度(Year)两个变量,其中:行业虚拟变量根据证监会颁布的2012年行业分类确定,制造业中共21 个细分行业,属于某行业,则赋值为1,否则赋值为0;从2009~2013年,共设置4 个年度虚拟变量,属于某年度,则赋值为1,否则赋值为0。

(二)模型构建

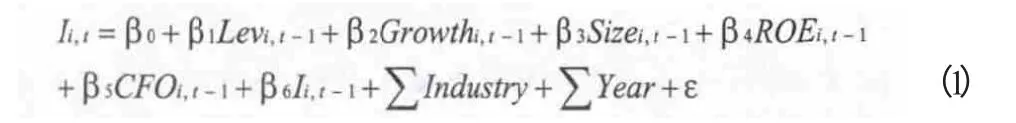

(1)预期投资水平的度量。由于企业适度投资水平受成长机会、现金流、公司规模等因素的影响,本文借鉴现有关于企业投资行为的研究文献(如Richardson,2006;辛清泉等,2007;张会丽、陆正飞,2012 等),构建如下测度集团企业正常投资水平的模型:

其中,因变量Ii,t表示公司i 第t年的实际新增投资支出;自变量为代表公司期初杠杆(Lev)、成长性(Grow th)、规模(Size)、收益性(ROE)、现金流量(CFO)以及滞后一期的实际新增投资支出的变量。公司的成长机会是公司投资需求的驱动因素,国内外大多采用托宾Q 度量成长机会(王彦超,2009;陈其安等,2013),由于我国资本市场的非有效性,股市投机氛围浓厚,托宾Q 值将不能很好地刻画公司的成长机会(李丽君等,2010;李云鹤等,2012),因此本文借鉴李湛等(2012)的研究,选择营业收入增长率作为公司成长机会的代理变量。

为了验证本文提出的两个研究假说,构建如下实证模型:

模型(2)用来考察子公司持现水平(Cashdis)对集团整体过度投资研究的影响,因变量为模型(1)估计得到的代表企业过度投资水平的变量,自变量Cashdis 的估计参考了张会丽等(2010;2012)的方法;模型(3)中变量SS 代表拥有富裕现金流的子公司持现水平与融资水平的对应性,若现金流集中在集团企业子公司时,债务也集中在子公司,则SS=1;否则,SS=0。模型中设置了Cashdis 与SS 的哑变量,结合研究假设2,预期该交叉项系数β2显著为负。

(三)样本选取及数据来源

研究样本选择2009~2013年我国制造业A 股上市公司数据,由于研究所需财务指标须使用合并报表与母公司报表差额,为保证计算口径的一致性,本文在研究区间选择在2007年后。数据主要来源于Wind 数据库及CSMAR 数据库,部分缺失值来自上市公司财务报告及新浪财经(http:// finance.sina.com.cn)网站。为了保证样本的有效性,本文按照同类研究的惯例和研究需要,删除了以下样本观测:(1)PT、ST、*ST、SST 及S*ST 的公司;(2)同时发行B 股或H 股的公司;(3)配股或增发的公司;(4)无子公司及存在重大资产重组的公司;(5)自身财务公司在合并范围的公司;(6)细分行业上市公司数少于5的行业;(7)存在相关变量值重大缺失及异常数据的公司。另外,本文在后续回归分析中对所有连续变量进行了1%~99%水平的w insorize 处理,以剔除极端值的影响,最后得到562 家样本公司。

四、实证结果及分析

(一)描述性统计

表1 给出了主要变量的数据统计特征,从中可以看出2008~2013年间我国制造业上市公司投资水平最小值为0,最大值为5.69,对比各公司间成长性最大值7.61,最小值为-0.69,可以看出公司间投资机会差异较大,由此导致公司间新增投资水平差异明显;公司资产负债率偏高,平均达0.50,部分企业资产负债率达0.99 以上,严重超出经验标准;同时,子公司整体持现水平由0.31%~99.93%不等,说明企业平均有45.74%的现金由子公司分散持有;子公司整体融资水平也存在较大差异,部分上市公司银行借款主要集中在子公司,而部分公司子公司不进行融资,集团主要融资由母公司承担。

表1 相关变量描述性统计结果

(二)回归分析

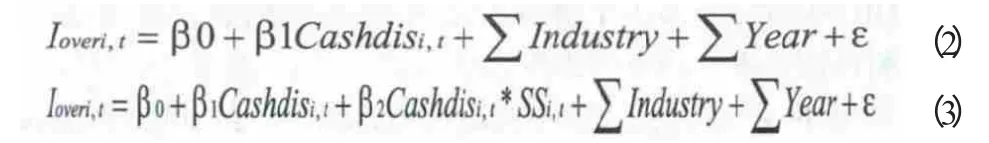

(1)预期投资水平的估计。表2 的回归结果显示,公司的投资水平与其规模、成长性、收益性以及现金流量显著正相关,且相比影响预期投资的其他因素而言,成长性及现金流量的回归系数分别为0.0274 和0.0343,说明较高的成长性和较充裕的现金流是企业增加投资支出的关键性驱动因素。企业财务杠杆与投资支出在5%水平下显著负相关,说明负债作为一种相机治理机制,其还款付息压力能够在一定程度上制约企业的新增投资。企业当期新增投资水平与其上期投资支出相关系数高达0.445,说明企业投资水平有很大的惯性。总体上看,表2 中变量与投资水平之间的关系与理论分析基本吻合,且与同类研究如辛清泉等(2007)、王彦超(2009)以及张会丽等(2012)的研究结果基本一致。

表2 预期投资水平的估计

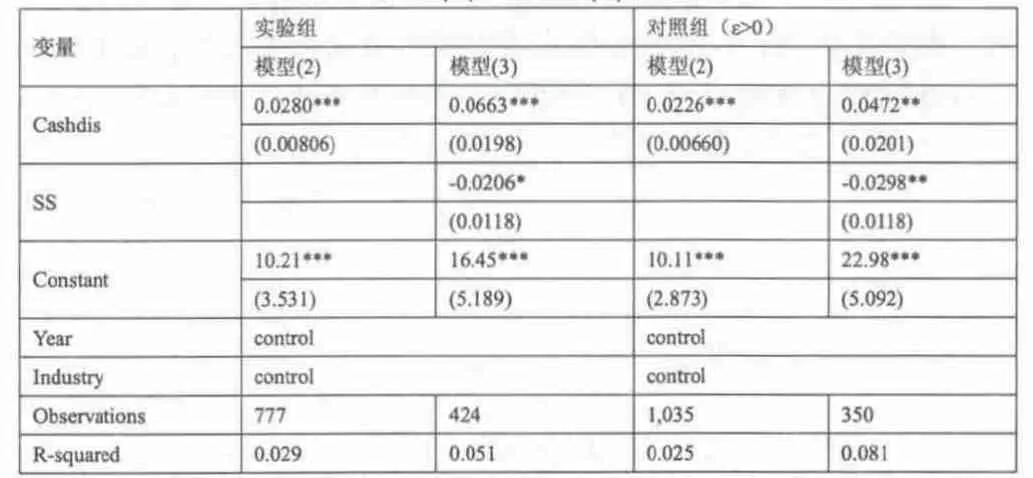

(2)假说验证结果及分析。表3 给出了模型(2)及模型(3)的回归结果,大部分学者在研究中以模型(1)中ε>0 度量过度投资水平,因此,本文将其作为对照组。无论从实验组和对照组中可直观看出Cashdis 与过度投资呈显著的正相关关系,且在1%水平下显著异于0,表明子公司持现比率(水平)越高,即企业集团的现金越分散在控制连的底端,集团整体越可能发生过度投资现象,从而验证了本文的研究假说1。

实验时对模型(3)的计量仅选取了现金集中在子公司(即Cashdis大于行业中位数)的过度投资组进行了分析,结果显示现金分布与融资分布对应性与过度投资水平在10%水平下显著负相关,这意味着,若子公司留存富裕的闲置资金时,通过让其自身进行借贷以满足其投资等需求,能在一定程度上缓解集团整体的过度投资水平。这一结果也验证了本文的研究假说2。

表3 模型(2)及模型(3)实证结果

五、研究结论

本文在考察现金在我国制造业上市公司母子公司间分布状况对企业集团整体投资水平影响的同时,考察了债务对过度投资的治理效应。实证结果表明,现金越分布于控制连的底端,企业集团整体过度投资现象越严重。这也在一定程度上反映,现代企业集团模式的运营在缓解融资约束、节约交易成本的同时,也存在着内部资本市场效率的损失。子公司现金分布、融资分布对应性能在一定程度上缓解因子公司经理寻租引发的集团整体过度投资行为,从而为企业集团母子公司管控及融资主体安排提供一定的借鉴。

本文的研究主要有以下两点实践性意义:其一,子公司经理层为追求个人利益最大化具有强烈的寻租动机以争取更多的内部资源,因此,企业集团在扩大子公司数量的同时应对子公司的投融资行为进行有效制约和监督,以提高内部资本市场资源配置效率,最终提升集团整体的投资效率;其二,企业集团在做出信贷决策时,不能一味地以集团名义借贷以扩大融资规模,还应考虑资源在集团内部各法人主体间的配置状况,对于有富裕现金流的子公司,应由其自身融资来满足其投资需求,有效的融资主体安排也能在一定程度上缓解集团整体的非效率投资现象。

[1]Fresard L.Financial strength and product market behavior:T he real effects of corporate cash holdings [J].T he J ournal of finance,2010,65(3):1097-1122.

[2]Eisfeld A L,Rampini A A.Managerial incentives,capital reallocation,and the business cycle[J].J ournal of Financial Economics,2008,87(1):177-199.

[3]陆正飞,张会丽.所有权安排,寻租空间与现金分布——来自中国A 股市场的经验证据[J].管理世界,2010,5:150-158.

[4]张会丽,陆正飞.现金分布,公司治理与过度投资——基于我国上市公司及其子公司的现金持有状况的考察[J].管理世界,2012(3):141-150.

[5]Wulf J.Influence and Inefficiency in the International capital Market[J].J ournal of Economic Behavior &Organization,2009,72(1):305-321.

[6]张会丽,吴有红.企业集团财务资源配置,集中程度与经营绩效——基于现金在上市公司及其整体子公司间分布的研究[J].管理世界,2011 (2):100-108.

[7]Biddle G C,Hilary G,V erdi R S.How does financial reporting q uality relate to investment efficiency? [J].J ournal of Accounting and Economics,2009,48(2):112-131.

[8]罗付岩.成长机会,自由现金流和企业投资效率[J].会计之友,2013(11):46-51.

[9]王彦超.融资约束,现金持有与过度投资[J].金融研究,2009(7):121-133.

[10]李丽君,金玉娜.四方控制权制衡,自由现金流量与过度投资行为[J].管理评论,2010,22(2):103-108.

[11]陈其安,李红强,徐礼.股权激励,银行债务约束,控制权私利与我国国有控股上市公司经营者过度投资行为[J].系统管理学报,2013,22(5):675-684.

[12]马明敏.母子公司债务融资选择与流动性分布的关系研究[D].北京:北京交通大学,2012.