中国公共债务与家庭债务变动的共同决定因素的统计考察

2015-02-18郭新华伍再华

郭新华,唐 荣,伍再华

(湘潭大学 商学院,湖南 湘潭 411105)

0 引言

20世纪80年代,西方发达国家大力推行赤字财政、借款消费的“债务依赖型”经济发展模式,债务高涨对各国经济的发展带来了严重的负面影响。1997年亚洲金融危机、2008年美国次贷危机以及2011年希腊主权债务危机,都表明公共债务与家庭债务快速增长所引发的债务风险,已经成为全球十分敏感的社会经济问题。近年来,中国政府及私人部门的债务水平也经历了一个迅速增长的过程。截至2013年底,中国公共债务规模达到91208.35亿元(约占GDP的16.03%),中国家庭在正规金融市场上的消费信贷余额达到129721.02亿元(约占GDP的22.8%)。实际上,由于缺乏我国民间消费借贷和地方政府融资的准确数据统计,中国公共债务和家庭债务总体规模被大为低估。那么,在全球金融危机频发的背景下,中国公共债务与家庭债务不断高涨的背后是否存在一些共同的影响因素?这些因素如何影响公共债务与家庭债务规模?因此,识别、判定出公共债务与家庭债务变动的共同决定因素,对于构建我国有效的公共债务和家庭债务风险预警机制与宏观调控机制,维护金融系统的稳定性具有重要意义。

1 中国公共债务与家庭债务的变动分析

1.1 公共债务与家庭债务的规模变动

20世纪90年代以来,公共债务规模不断扩大。截至2013年底,公共债务规模突破9万亿大关,达到91208.35亿元,相较于1997年的5508.93亿元,增长了近17倍。期间,为了有效应对金融危机的不利影响,2007年,政府出台了4万亿元经济刺激方案,公共债务规模达到52074.65亿元,约占GDP的19.59%,达到增速峰值。同期,我国家庭债务规模增长迅猛。1997年我国家庭债务为172亿元,2013年飙升至129721.02亿元,是1997年债务额的754倍。为了应对国内外经济环境的变化,政府出台了一系列刺激消费需求的政策,促使家庭债务增加,我国2000年的家庭债务为4235亿元,相当于1999年债务额的4倍,达到相邻年份增幅的最大值。

1.2 公共债务与家庭债务的增长率变动

我国公共债务与家庭债务的增长率变动不平稳,但在绝大多数年份的走势相仿。具体来看,我国公共债务的增长率基本维持在50%以下。1997~2013年间均增长率为19.2%,伴随着宽松财政政策的实施,2007年的增长率高达48.7%,达到增速峰值。家庭债务在1997~2013年间平均增长率为51.3%,其中,1997~2004年,家庭债务的增长速度很快,年均增长率达到112.2%,2000年更是高达286.1%,随着2005年国家宏观经济政策的调整及金融机构收紧银根等原因,2005~2006年的增幅缩小,年平均增长率仅为9.7%,2007年增长率又上升到35.7%,家庭债务的规模又开始迅速扩大。

2 变量选取、数据来源与模型设定

2.1 变量选取与数据来源

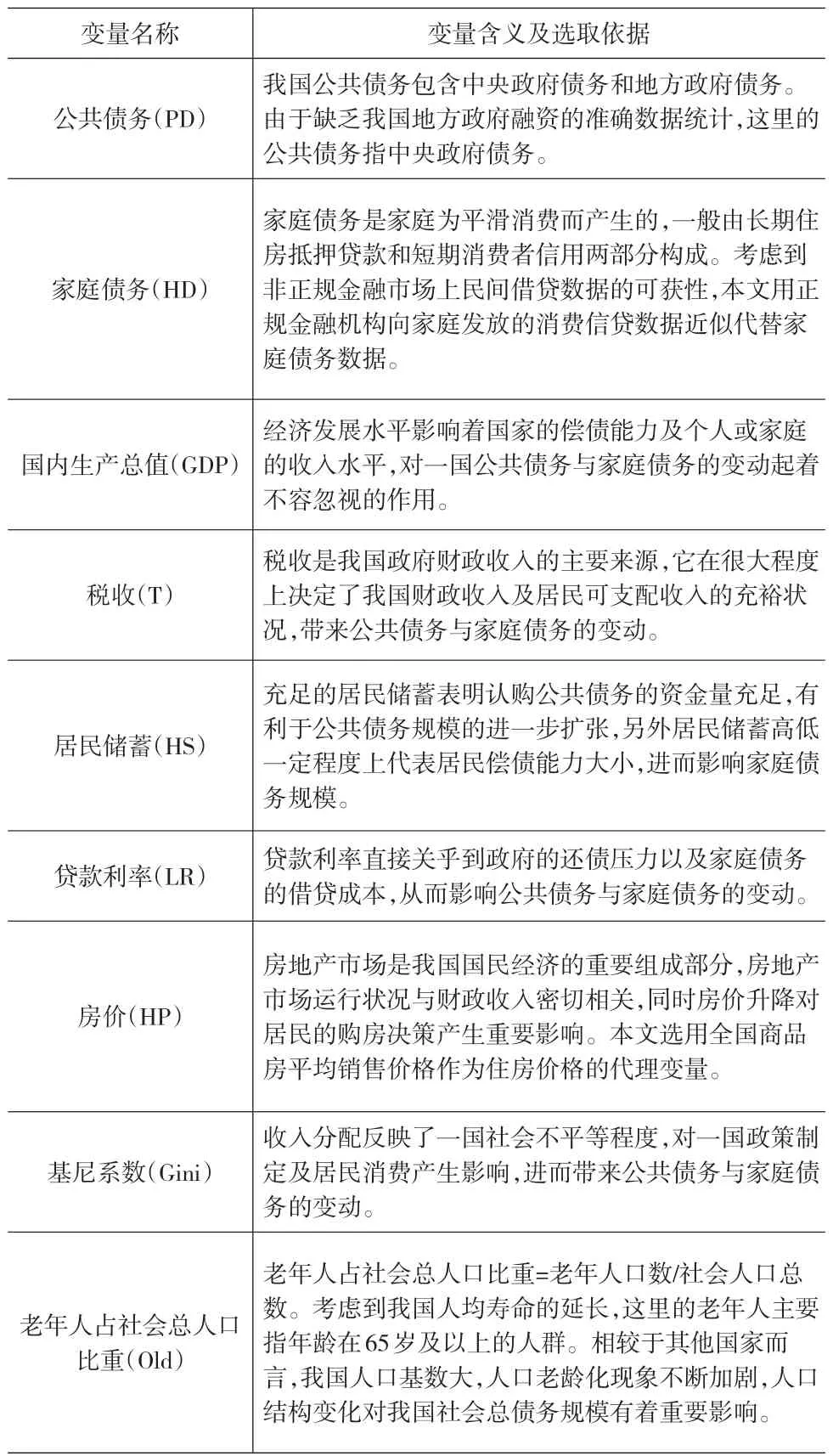

国内外研究表明:经济增长、通货膨胀、实际利率、财政政策、社会地位等是影响公共债务与家庭债务变动的重要因素。相较于其它国家而言,我国人口基数大,人口老龄化现象不断加剧,人口结构变化对我国社会总债务规模变动有着重要影响;另外,房地产市场是我国国民经济的重要组成部分,房地产市场运行状况与财政收入密切相关,同时房价升降对居民的购房决策产生重要影响,因此,本文特引入老年人占社会总人口比重、房价变量,考察它们对我国公共债务与家庭债务变动的影响。本文最终选择的变量为:国内生产总值、税收、居民储蓄、贷款利率、房价、基尼系数及老年人占社会总人口比重等。每个变量的样本期间为1997~2013年。本文采用Eviews6.0软件,把各变量的年度数据转化为季度数据,表1对上述变量做了具体描述:

表1 变量描述

其中,公共债务数据来源于历年《中国统计年鉴》、《中国财政年鉴》;国内生产总值、税收、居民储蓄、房价、基尼系数及老年人占社会总人口比重等变量的数据来源于《中国统计年鉴》(1998~2014);家庭债务的数据来源于中国人民银行官方网站(www.pbc.gov.cn);贷款利率的数据来源于世界银行官方网站(www.worldbank.org.cn)。

2.2 模型设定

本文采用向量自回归模型考察公共债务与家庭债务变动的共同决定因素。VAR(P)模型一般的数学表达式为:

式中,Yt=(Dit,Tt,HSt,GDPt,LRt,HPt,Ginit,Oldt),其中,Dit(i=1,2,D1,D2分别表示公共债务与家庭债务)为债务规模,Tt为税收,HSt为居民储蓄,GDPt为国内生产总值,LRt为贷款利率,HPt为房价,Ginit为基尼系数,Oldt为老年人占社会总人口比重;Xt=(X1t,X2t···Xdt) 为D维外生变量向量;P为模型滞后阶数,一般根据AIC、SC准则和 LR 检验来确定;A1,A2,···Ap和B为K×K和K×D维系数矩阵;εt为K维随机扰动向量,且满足cov(εt,εs)=0(t≠s),表示影响公共债务与家庭债务变动的其他因素。为避免数据的剧烈波动并消除时间序列中存在的异方差现象,在不改变原始变量间关系基础上,对变量进行自然对数变换,记为:LNPDt,LNHDt,LNTt,LNHSt,LNGDPt,LNLRt,LNHPt,LNGinit,LNOldt。

3 长期均衡关系分析

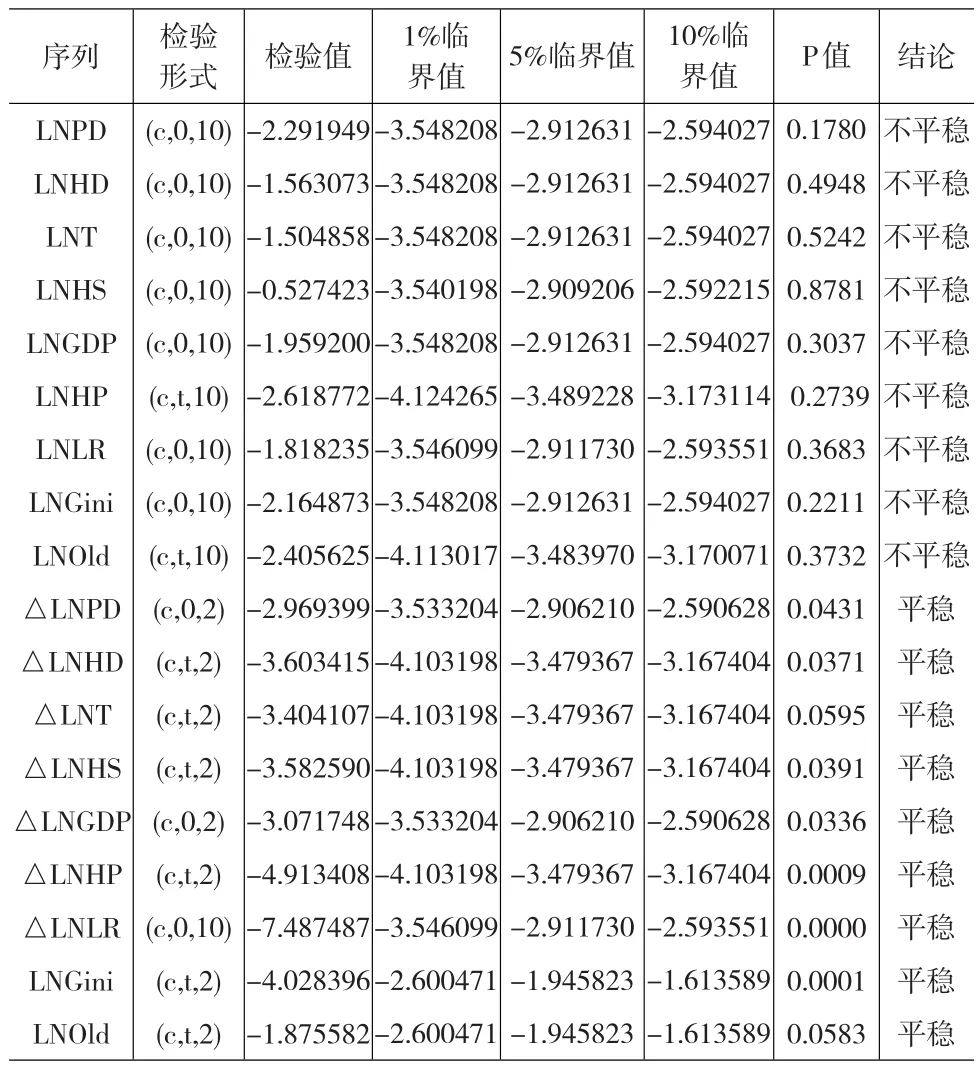

3.1 序列平稳性检验

本文采用ADF检验法对各变量进行单位根检验,据表2检验结果可知:所有变量序列在经过1阶差分后均拒绝有单位根的假设,为平稳序列。可以判定所有变量的时间序列都是1阶单整序列,各变量之间可能存在协整关系。

表2 各变量ADF检验结果

3.2 协整检验

JJ协整检验法适用于多变量的协整检验过程,因本文有9个变量,所以选用JJ考察各影响因素与公共债务(家庭债务)间的协整关系,根据AIC和SC信息准则确定的最优滞后阶数为2阶,因此,JJ检验采用的滞后阶数为1阶。JJ协整检验结果如表3所示:

表3 Johansen最大似然迹检验结果

Johansen最大似然迹检验结果表明:在5%的临界值水平上,各影响因素与公共债务之间存在8个协整向量,各影响因素与家庭债务之间存在5个协整向量,因此,各影响因素与公共债务(家庭债务)之间确实存在协整关系,各变量之间具有长期均衡关系。

3.3 格兰杰因果检验

由于协整检验只能说明变量之间至少有单向的因果关系,但不能具体反映出因果关系的方向,因此,本文采用Granger因果关系检验进一步考察变量间的传导机制,检验结果表明,在10%的显著性水平下,各影响因素与公共债务互为因果关系,居民储蓄、国内生产总值、贷款利率、房价、基尼系数及老年人占社会总人口比重与家庭债务之间存在双向反馈机制,而税收与家庭债务之间只存在单向因果关系,其中税收是带动家庭债务变动的格兰杰原因,而家庭债务不是税收的格兰杰成因。总之,税收、居民储蓄、国内生产总值、贷款利率、房价、基尼系数及老年人占社会总人口比重是影响公共债务与家庭债务变动的重要因素。

4 短期波动关系分析

4.1 向量误差修正模型

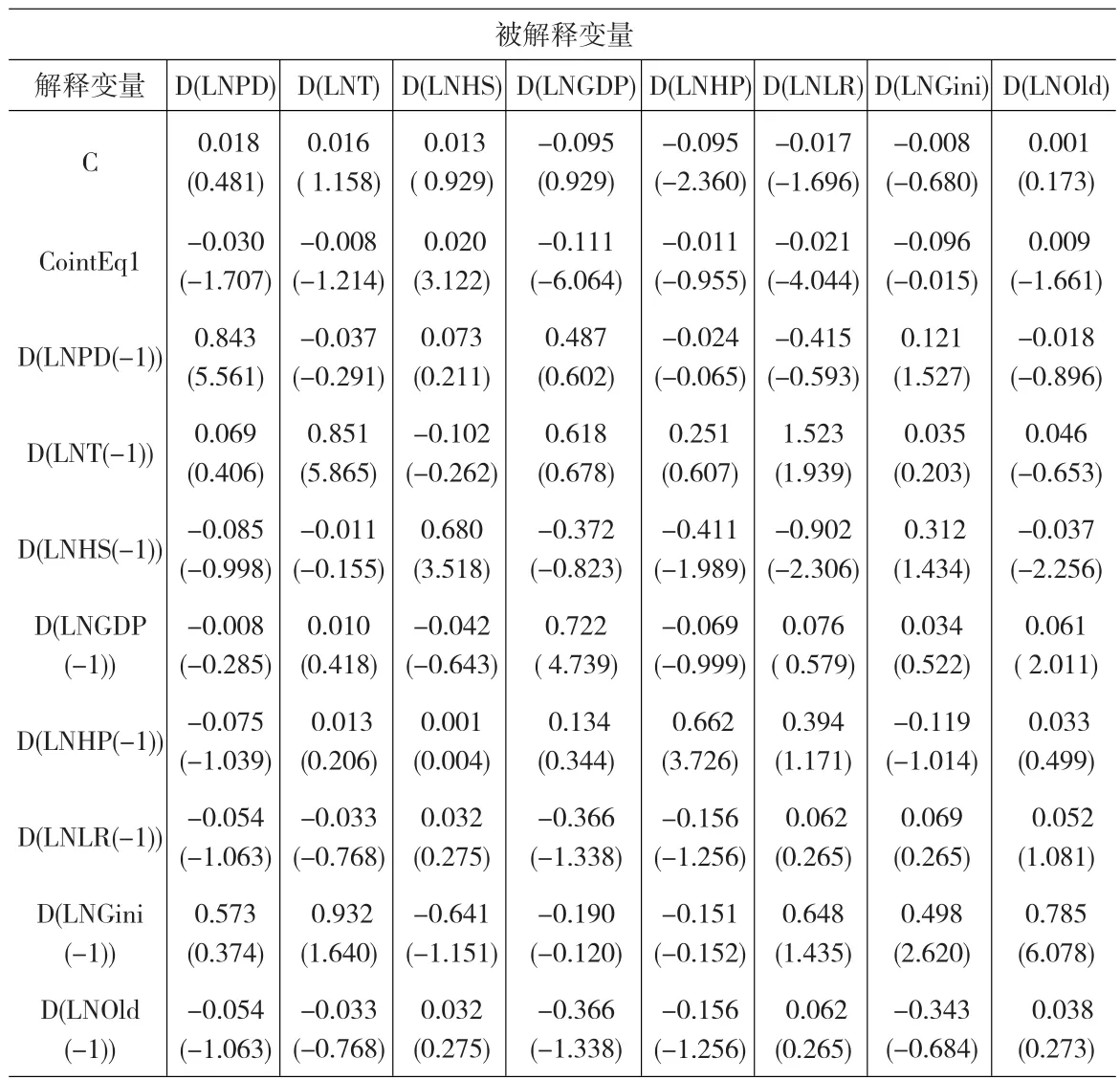

表4 各影响因素与公共债务VECM参数估计表

由协整检验可知,各影响因素与公共债务(家庭债务)之间存在协整关系。基于此,本文构建VAR模型进行VECM检验。具体结果见表4。

由表4可知,公共债务误差修正项的系数为-0.03,说明公共债务的短期波动与长期均衡的偏离有3%将会在下个季度得以修正,即各影响因素与公共债务之间具有长期均衡关系,使得短期内这些变量关系的非均衡状态逐渐向长期均衡状态趋近,-0.03的误差修正系数处于(-1,0)之间,符合反向修正机制。

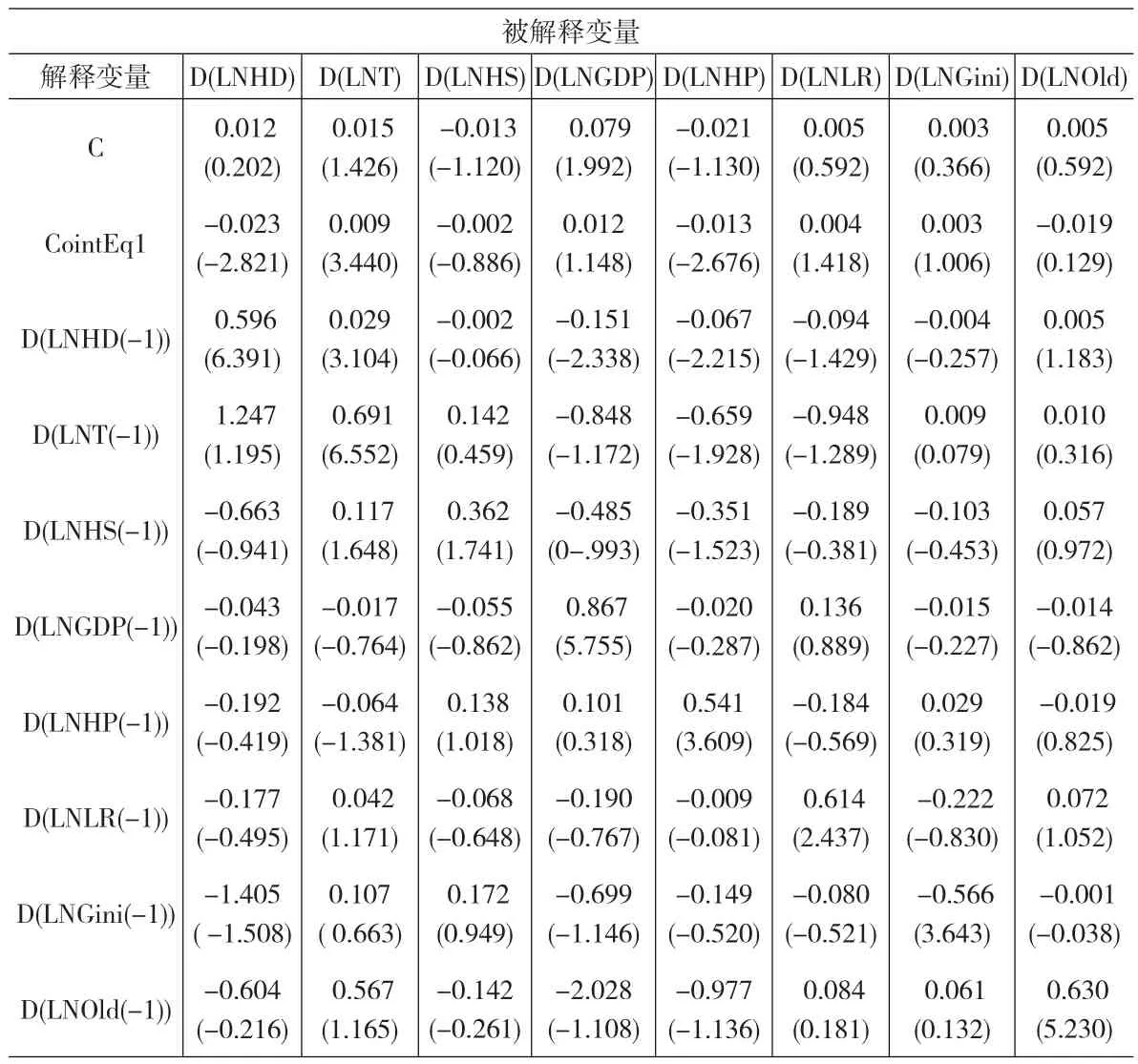

由表5可看出,家庭债务误差修正项的系数为-0.023,说明家庭债务的短期波动与长期均衡的偏离有2.3%将会在下个季度得以修正。即各影响因素与家庭债务之间具有长期均衡关系,使得短期内这些变量关系的非均衡状态逐渐向长期均衡状态趋近,-0.023的误差修正系数处于(-1,0)之间,符合反向修正机制。

4.2 脉冲响应分析

本文采用Generalized分解方法,分析了税收、居民储蓄、国内生产总值、贷款利率、房价、基尼系数及老年人占社会总人口比重对于公共债务与家庭债务的脉冲响应。

结果显示:

(1)公共债务、家庭债务对于税收一个标准差冲击的响应分别在19、25期前为正,之后为负。短期内税收的增加使政府的负债能力增强,促使政府扩大公共债务规模,但税收的长期增加将压低政府赤字水平,有利于降低政府对国债的依赖性。短期中税收的提升会使中低收入家庭通过借贷行为平滑消费,从而带动家庭债务的上升,但税收的不断增加削弱了中低收入家庭资产积累的能力,会阻碍长期中家庭债务规模的扩张。公共债务、家庭债务对于居民储蓄一个标准差冲击的响应均为正向。当居民的储蓄存款增加时,可用于购买国债的社会资金越多,国债的潜在购买力就越强,促使国债规模的上升。居民储蓄高低一定程度上代表居民偿债能力的大小,拥有高储蓄率的家庭,具有较高的借贷能力,他们更倾向于负债,致使家庭债务规模高涨。

表5 各影响因素与家庭债务VECM参数估计表

(2)给房价一个正向冲击后,公共债务在0~10期出现微弱的正效应,之后为负,并逐渐递增,而家庭债务在0~7出现微弱的负效应,之后转为正效应。中国的高房价提高了企业活动和商务活动的成本,成本的上升会降低企业的当期利润,导致企业纳税额的减少,在政府税收收入下降的同时,财政支出并未伴随着税收收入同步下降,致使公共债务规模扩大;长期来看,我国房价的高位运行并非长久,随着房价的日益增长,政府将出台相应措施,如2010的“新国十条”及2011年的“新国八条”等,随着上述政策的实施,经济发展稳步上升,政府逐渐降低对国债的依赖性。房价上升,家庭所居住的房屋价值增加,潜在抵押价值增加,从而促进家庭债务增长。公共债务对于国内生产总值一个标准差冲击的响应在25期前为正,之后为负,而家庭债务在0~5期出现微弱的正效应,之后为负,到第24期重新转为正效应。当经济长期持续增长的时候,会降低对公共债务的需求,使得公共债务发行量减少,而经济的持续发展,居民消费需求增加,家庭借贷随之上升。

(3)给贷款利率一个正向冲击后,公共债务在15期前并无明显响应,之后出现由弱到强,再由强到弱的正相关,而家庭债务的响应均为负向。国债利率越高,支付利息额增加,促使政府借更多的资金来弥补,公共债务规模增加。目前由于居民获得资金的渠道有限,家庭只能通过正规的金融市场获得借贷资金,利率的上升在一定程度上抑制了家庭的借贷需求。公共债务与家庭债务对于基尼系数一个标准差冲击的响应在25期前为负,之后为正。短期内收入不平等使资源集中,会对经济产生一定的推动作用,财政收入和居民可支配收入的增加,在一定程度上会降低政府与家庭的借贷冲动,但长期中收入差距的扩大将严重制约经济增长,进而增加公共债务与家庭债务规模。

(4)公共债务对于老年人占社会总人口比重一个标准差冲击的响应在24期前为负,之后为正,而家庭债务在23期前为正,之后为负。我国目前仍处于劳动年龄人口最丰富的时期,数量庞大的农村人口仍然能够在相当长的时间内为城镇提供劳动力资源,短期内不会出现人口老龄化造成的劳动力短缺问题。从长期看,中国总人口中劳动人口比重将减少,中国经济所享有的“人口红利”的黄金时代正在消失,劳动人口减少,人口抚养比逐渐提高,老龄化带来的社会保障支出的大幅上升,将提高赤字水平,扩大公共债务规模。从短期看,老年人比重的上升降低家庭收入水平的同时加重了居民家庭负担,老人赡养、医疗费用等支出越高,对借贷的需求越大;长期来看,随着人口老龄化不断加剧,老年人融资能力下降,家庭借贷规模随之缩小。何丽芬等(2012)也得出类似的结论。

4.3 方差分解

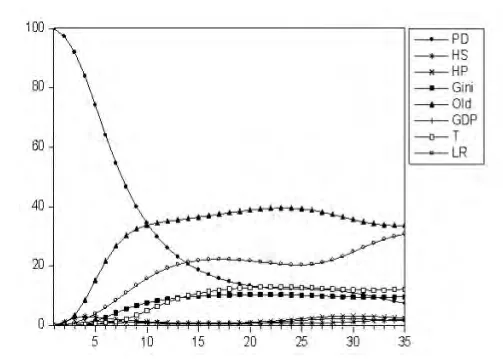

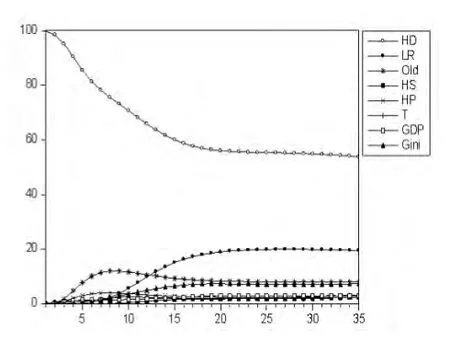

为了更好地考察各影响因素冲击对公共债务(家庭债务)变化的贡献度,需要进一步利用方差分解。方差分解的结果如下(其中横轴表示冲击作用的滞后期数,纵轴表示变量变化的贡献度):

图1 各变量冲击对公共债务的贡献度

图2 各变量冲击对家庭债务的贡献度

图1、图2分别反映了各变量冲击对公共债务与家庭债务影响的贡献度大小。方差变化趋势图表明:如果不考虑债务自身的增长贡献,老年人占社会总人口比重对公共债务的贡献度最大(贡献度约为38%),其次是贷款利率对公共债务的贡献(贡献度在20%左右),然后是税收和基尼系数(贡献度分别在16%、14%左右),国内生产总值、房价和居民储蓄对公共债务的贡献度相对于其他影响因素而言作用效应最小;贷款利率对家庭债务的贡献度最大(贡献度约为20%),其次是老年人占社会总人口比重对家庭债务的贡献(贡献度在15%左右),然后是基尼系数(贡献度在10%左右),国内生产总值、税收、房价及居民储蓄对家庭债务的贡献度相对较小。

不难看出,房价对我国公共债务与家庭债务变动的贡献度并不高。可能的原因是:由于缺乏我国地方政府融资的准确数据统计,本文的公共债务指中央政府债务,而房价主要影响地方政府的财政收入水平,对中央政府债务规模的积累影响有限;另外,近年来,我国住房价格涨幅大于收入涨幅,导致房价-收入比不断扩大,抑制了部分中低收入水平家庭购房的刚性需求,所以,住房价格的过快增长并没有导致家庭债务的剧增。

5 结语

本文采用1997~2013年统计数据,利用向量自回归模型,考察了我国公共债务与家庭债务变动的共同决定因素问题。实证研究结果表明:(1)税收、居民储蓄、国内生产总值、贷款利率、房价、基尼系数及老年人占社会总人口比重等是公共债务与家庭债务变动的共同决定因素;(2)房价的上涨将带来家庭借贷规模的扩大,而其对公共债务的影响是复杂的:短期内会扩大公共债务规模,长期会降低公共债务的增长;老年人比重的上升,短期内有利于缩小公共债务规模而扩大家庭债务规模,但长期却促进公共债务的增长而缓解家庭借贷;(3)抛开债务自身的增长贡献,老年人占社会总人口比重对公共债务变动的贡献度最大(贡献度约为38%),贷款利率对家庭债务变动的贡献度最大(贡献度约为20%),而房价对我国公共债务与家庭债务变动的贡献度并不高。

基于以上分析结果,本文建议:①政府应放宽计划生育政策,有效缓解老龄化为经济发展带来的冲击,同时制定合理的财政政策,完善各项配套措施,保证“适度”税收水平的同时努力缩小收入差距,并保持对房地产市场的平稳调控,警惕和防止资产价格泡沫,合理控制房价上涨速度;②政府及金融机构应不断完善金融制度,继续推动借贷利率市场化改革,落实利率市场化改革措施,保持公共债务与家庭债务规模的合理增长,达到扩大内需与实现经济增长的目的;③居民应合理配置家庭资产结构,强化家庭债务管理风险意识,提高抵御外部风险的能力。

[1]Browning M,Lusardi A.Household Saving:Micro Theories and Micro Facts[J].Journal of Economic Literature,1996.

[2]Philip-Davis E.The Financial Crisis,Private and Public Debt[J].Brunel University Working Paper,2009.

[3]Jan-Kvasnicka.Public Debt and Household Debt[D].Charles University in Prague,2010.

[4]Matteo P.Arena.The Corporate Choice Between Public Debt,Bank-Loans,Traditional Private Debt Placements,and 144A Debt Issues[J].Finance Faculty Research and Publications,2010.

[5]贾康,赵全厚.国债适度规模与我国国债的现实规模[J].经济研究,2000,(10).

[6]马拴友.中国公共部门债务和赤字的可持续性分析——兼评积极财政政策的不可持续性及其冲击[J].经济研究,2001,(8).

[7]何丽芬,吴卫星,徐芊.中国家庭负债状况、结构及其影响因素分析[J].华中师范大学学报(人文社会科学版),2012,(1).