市政债券:破解城镇化融资困境的路径研究

2015-01-22王立平

■ 王立平

(1.陕西师范大学西北历史环境与经济社会发展研究院,陕西 西安 710062;2.西安邮电大学 经济与管理学院,陕西 西安 710121)

一、文献回顾

地方政府投资是国家经济发展的重要推动力,而融资难是摆在我国各级地方政府的一个共性问题。当前我国正处于城镇化建设的关键时期,面临着巨大的融资需求,但地方政府当前主要融资方式具有较大的局限性。在此背景下,大力发展市政债券,探索成为地方政府融资有效方式,为城镇化建设提供资金支持,对于全面建成小康社会、实现现代化具有重要的现实意义。

国内外经济学家主要从三个方面论述地方政府融资债务问题:一是关于融资债务的理论研究。国外地方政府债务理论最早追溯1933年经济危机后的 “政府债务新理论”。Stgler(1957)、Oates(1972)所倡导的西方联邦主义的财政理论,支持财政分权思想,为当时地方政府债务研究者所广泛接受。[1-2]David Rosen(1994)开创性的引入资产与负债管理视角,探讨政府的有形资产与隐性债务负担,为政府融资债务理论作出了突出贡献。[3]Hana Polackova&Allen Schick (2002)、Barry Eichengreen&Ashoka Mody(2003)提出了政府或有负债的概念,建立了财政风险矩阵的分析范式,有力推动了政府融资债务理论的发展。[4-5]二是融资债务的成因研究。Mikesell(2002)认为补充财政赤字、筹集项目建设资金、缓解某个财政年度资金不足是地方政府举债三方面理由。[6]Richard&Almos(2001)指出地方政府借款用于道路、公交、医疗等社会公共基础设施是合理的。[7]Vander Ploeg和Casey(2004)认为加快的城市化建设需大规模的资金投入,单纯的地方政府本身财政收入是远不能满足需求的,因而要依赖贷款、租赁、发债等方式来融资。[8]魏加宁和唐滔 (2010)认为筹集资金能力越强,地方政府取得中央政府或者国际组织基金重大建设项目或者资助项目的机会越多,因而地方政府债务融资的动力越强烈。[9]三是融资债务管理与风险防范研究。Carlsen(1994)利用博弈论方法,提出中央政府应该对地方政府借债行为进行一定限制和制度规范。[10]马金华和王俊 (2011)提出要建立较为全面的规制地方政府债务的管制体系,增强地方债发行和交易透明度,便于投资者掌握地方政府的信用程度。[11]在对地方债务管理基础上,众多学者提出了对其风险防范问题。Hana Polackova(1998)介绍美国俄亥俄州建立的预警体系,不仅起到了事前预警效果,而且有效抑制债务增加从而避免地方政府破产的发生。[12]财政部财政科学研究所 (1998)提出中央、地方政府协调构筑债务预警、预防财政风险的体系, 按照公共财政原则,形成地方政府与事务、财力以及相应发债权责相适应的省级分税制度。[13]纪敏和孙彬 (2012)认为我国上海、浙江等省市进行的地方政府债券发行试点,是我国规范地方政府融入资金制度的一个重要探索。[14]张磊和杨金梅 (2010)、安立伟 (2012)、邓淑莲和彭军 (2013)等总结美国、日本、加拿大等发达国家的做法和经验,根据我国实际提出防范地方政府债务风险的政策建议。[15-17]

既有文献的研究成果,对于正确理解我国地方政府融资状况具有很好的启发性。但是现有研究文献很少从城镇化视角来考察地方政府融资问题。本文从城镇化加速发展的大背景,研究地方政府融资需求,尝试提出破解地方政府融资困境的有效路径,试图弥补已有文献不足,也利于和促进后续研究。本文共分五个部分,第一部分是文献综述,第二部分是城镇化发展与融资需求,分析我国处于加速的城镇化时期,亟须地方政府大规模资金投入。第三部分对地方政府城镇化融资模式面临的现实困境进行解析,探讨融资困境的根源,并进行实证检验。第四部分论述市政债券作为有效资金保障具有理论上、现实上、操作上的可行性,提出市政债券应作为地方政府规范融资的突破口。最后,提出完善现行市政债券制度、加强财税体制、金融体制配套改革等方面的政策建议。

二、城镇化发展与融资需求

(一)中国城镇化进入中期加速发展阶段

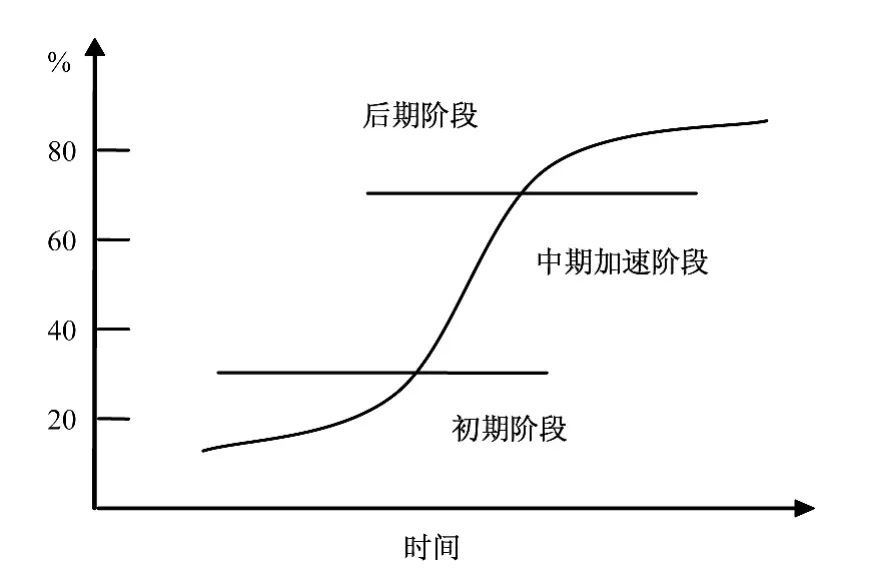

美国经济地理学家纳瑟姆 (RM.Northam)提出了Northam曲线 (见图1),揭示了城镇化发展的一般规律,该理论将城镇化过程分为三个阶段:一是初期阶段,该国处于农业社会,经济发展较慢,城镇化率在30%以下;二是中期加速阶段,该国步入工业社会,经济增速较快,工业吸纳农业人口能力增强,城镇化水平加速上升,城镇化率处于30%~70%;三是后期阶段,该国已是后工业社会,城镇化水平增速放缓,城镇化率在70%以上 (见图2)。

(二)城镇化融资需求

图1 城镇化的Northam曲线

图2 中国城镇化水平

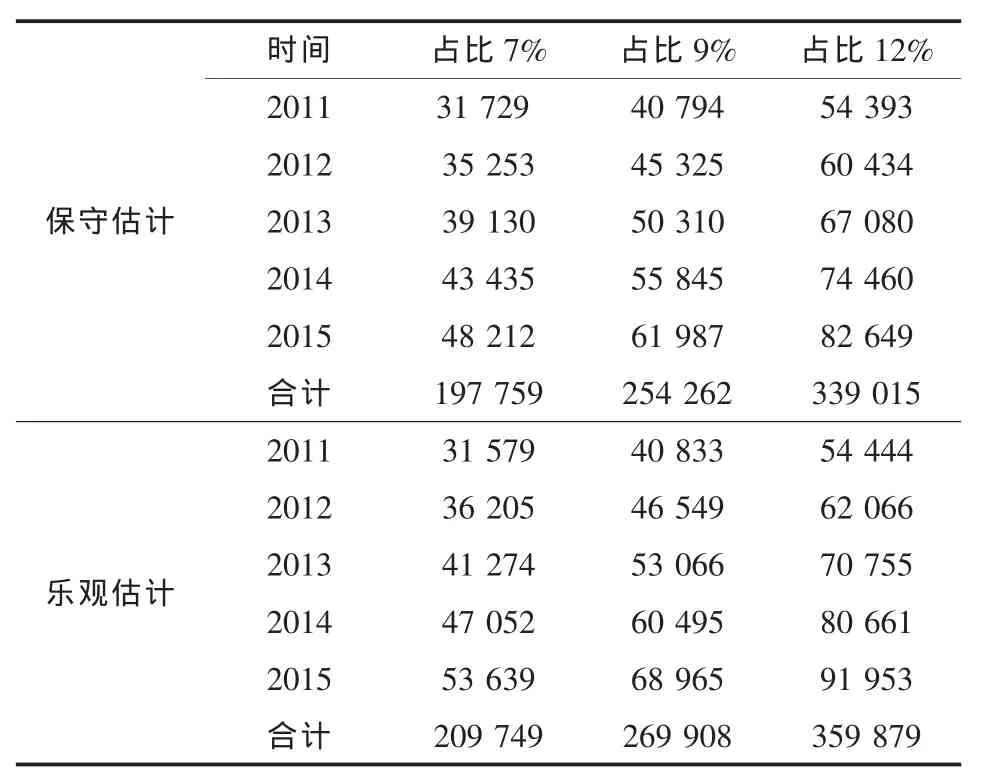

我国进入了城镇化发展的中期加速阶段,此阶段的突出特点就是基础设施和公共事业的社会需求快速增长,亟须大规模资金投入。世界银行2008年 《可持续增长战略与包容性发展》调研报告指出,经济增长较快国家一个共同特性就是社会公共投入较大,达到或高于GDP的7%。按此,假设我国公共投入占GDP的7%、9%、12%三种情况,在GDP增长速度7%、10%的保守和乐观两种水平基础上,测算 “十二五”期间我国公共投入大约为20万~36万亿元 (见表1)。

表1 公共投资规模预计 单位:亿元

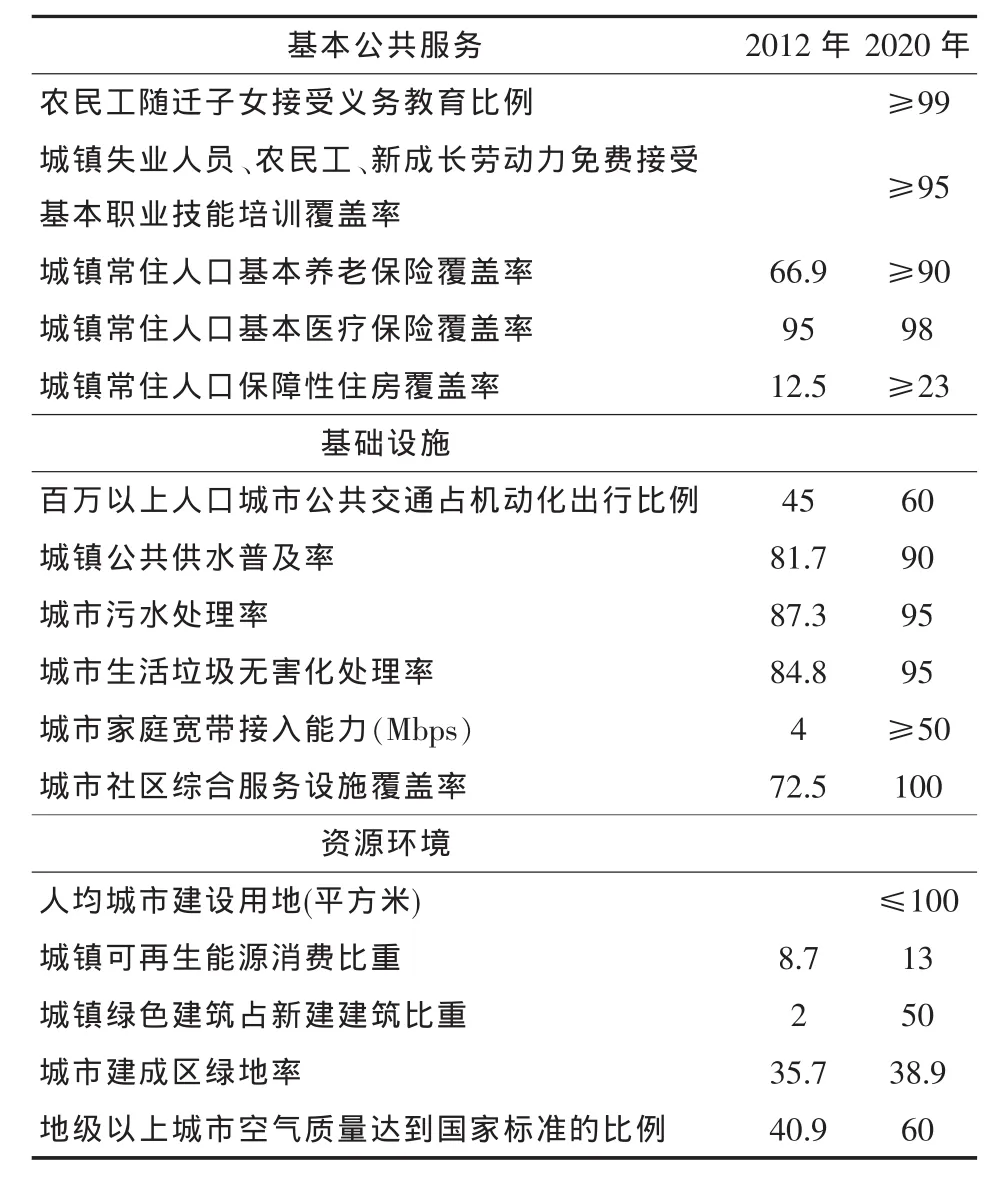

《国家新型城镇化规划 (2014-2020年)》,指出到2020年我国城镇化率将达到60%左右,户籍人口城镇化率将达到45%左右 (其他指标见表2)。国家统计局课题组测算,城镇化率每上升1%,将有1000万以上的农村人口进入城镇。除基础设施外,新增人口就学、医疗、养老等所需的公共服务投入也很大 (见表2)。

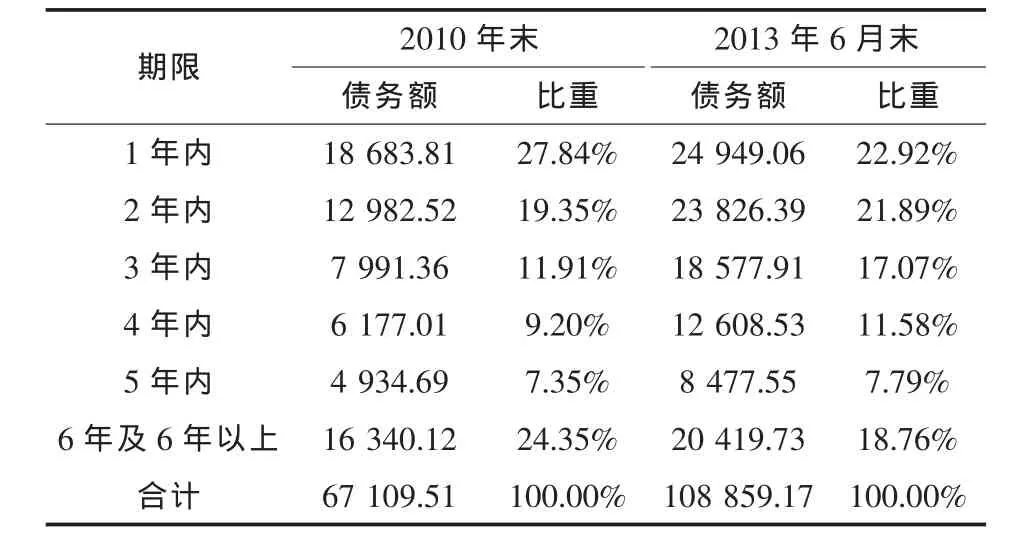

巨额的公共投资若仅由地方政府财政来解决,杯水车薪。要发展经济推进城镇化,是地方政府举债的重要成因。从用途看,地方政府举债主要投向了社会公共服务方面。2010年、2013年6月末,用于市政、交通、土地储备、教科文卫、保障房、农林水利、生态环保等公共服务支出分别占全部地方政府债务余额的89.1%、86.8% (见表3)。

表2 新型城镇化主要指标 单位:%

表3 地方政府债务资金投向表 单位:亿元

城镇化资金投入,市级以下政府财力更是欠缺,导致市级以下政府债务呈上升趋势。从政府层级分析,2013年6月末,市级以下政府负有偿还责任债务余额91078.3亿元,较2010年末增加36668.1亿元,占地方政府负有偿还责任债务总额的83.7%,占比较2010年末提高2.6个百分点 (见表4)。

三、地方政府城镇化融资模式的局限性

(一)现实困境解析

地方政府开展城镇化的经费,主要来自地方财政收入、土地出让收入、政府融资平台等。目前,相对巨大的城镇化融资需求量,地方政府当前主要融资方式存在很大局限性,呈明显的现实困境。从以下三方面进行论述:

表4 负有偿还责任债务的政府层级分布 单位:亿元

1.地方财政收入

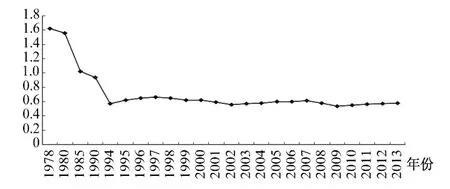

地方政府财政自给率低,地方政府财政支出远大于财政收入,入不敷出。1994~2013年财政自给率一直在60%以下,期间最低为2009年的53.4%,2013年财政自给率为57.8% (见图3)。

图3地方政府财政自给率

地方财政收入对中央转移支付依赖程度较大。2008~2013年,转移支付占到了地方财政收入的70%以上,转移支付就成为支持地方财政正常运转,提高公共保障程度的重要方式。

但是,转移支付存在较大缺陷。一是对基层政府转移支付力度不够。从政府层级看,中央政府对省级政府的转移支付大致能够满足其支出需要,但省级政府对市、县、乡基层政府的转移支付力度不足,基层政府财政缺口较大。二是转移支付无规范标准。无论是中央政府对省级政府,还是省级政府对市级以下基层政府的转移支付;无论是一般转移支付,还是专项转移支付,分配方案都没有规范标准,操作中存在人情、随意性大的缺陷,导致上下级政府间相互讨价、 “跑‘部’钱进”现象普遍存在。转移支付的不确定,使得地方政府财政支出不稳定性强,只能为城镇化建设提供部分资金 (见表5)。

2.土地出让收入

政府性基金收入是地方政府进行城镇化建设的重要资金来源,其中土地出让收入是政府性基金收入的绝大部分。2012年,地方政府性基金35383.03亿元,其中土地出让收入27010.66亿元,占地方政府性基金的76.3% (见表6)。

表5 中央对地方的转移支付 单位:亿元

表6 地方政府性基金构成 单位:亿元

土地出让收入,为城镇化提供了资金支持,但其不具有可持续性。一是土地出让收入已经趋于下降。2010~2012年,土地出让收入同比增速分别为101.9%、10.4%、-13.3%,呈现下降趋势。土地出让收入占地方政府性基金收入的比重分别为82.1%、81.5%、76.3%。当前,土地出让收入扣除各种费用后,地方政府可以支配使用的金额大约仅有2%,土地出让取得富裕资金的余地趋于减少。二是土地供给的有限性。保护耕地、粮食安全是国策,18亿亩红线不可逾越。随着城镇化的推进,土地需求量将大幅上升,加大了土地供应压力。三是威胁社会稳定。土地出让中的招拍挂政策,客观地引发地价、房价上涨,不但降低低收入群体生活水平,而且导致违规占地频发,引发群体性事件,将严重影响社会和谐。

3.政府融资平台

政府融资平台,是地方政府借债融资的最主要载体。2013年6月,政府融资平台举债余额40755.5亿元,比2010年末增长29.9%,占地方政府负有偿还责任债务余额的39.0%,虽然比2010年末下降7.7个百分点,但政府融资平台仍居举债主体的首位 (见表7)。

但是,政府融资平台的弊端也日益显现。一是政府融资平台内部管理存在问题,财务纪律不严、操作不规范,易产生政府信用滥用,违规融资,地方政府集聚较大的隐性债务风险。二是政府融资平台与银行等金融机构业务紧密,其债务风险易转化为金融风险,将影响国家的总体稳定。三是对政府融资平台的管理与清理,融资平台高速增长将不会延续。财政部、发改委、人民银行、银监会等部委加强了已有融资平台的重点整治,纠正地方政府违规担保、违规融资行为;对新建立的融资平台制定了更为严格的管理制度。

表7 地方政府负有偿还责任债务举债主体分布 单位:亿元

(二)地方政府融资困境的根源及实证检验

1994年后实行分税体制,一方面中央政府调低了地方政府税收比例,另一方面,中央政府增加了地方政府更多的事务,事权与财权的不匹配是地方政府融资困境的根源。这样,当地方财政收入无法满足事权支出需要时,地方政府只能寻求土地出让收入、政府融资平台筹资。地方政府事权与财力不匹配,可从以下两方面进行实证检验:

命题1:纵向不匹配。纵向不匹配是指,随着时间的推移,地方政府承担了较多的事务,但却未享有相对等的财权。根据事权与财权相匹配原则,通常情况下,事权与财权应该是正相关的。“地方政府财权”用地方财政收入占全国财政收入比重 (LFRR)指标来衡量, “地方政府事权”用地方财政支出占全国财政支出比重 (LFER)指标来衡量,数据选取1978~2013年,数据来源Wind数据库。利用Eviews软件,实证检验LFRR、LFER两变量相关系数为-0.647,二者呈负相关,验证了命题1的正确性 (见表8)。

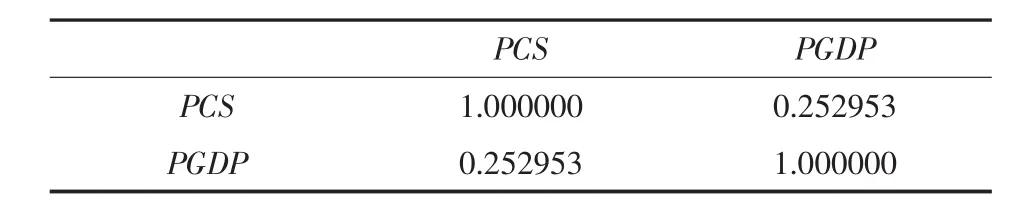

命题2:横向不匹配。横向不匹配是指各地区经济差异较大,经济越不发达的地区,地方政府不得不承担的事务也就越多,但却未享有相对等的财权。为剔除人口多少影响, “地方政府事权”用人均生产总值 (PGDP)指标表示,用于衡量各地区的经济发展程度、需要承担的事务的多少。 “地方政府财权”用一般预算支出 (PCS)指标表示,因为地方政府财政支出是财权运用的最终表现,而且符合财政收支平衡准则。由事权与财权相匹配原则,通常情况下,事权与财权应该是正相关的,即PGDP与PCS应该负相关,以保证社会公众公共服务均等化。笔者利用SPSS软件,数据如表10所示,实证检验PGDP、PCS两变量相关系数为+0.253,二者呈正相关,表明地方政府的事权与财力横向不匹配,验证了命题2的正确性 (见表9、表10)。

表8 地方财政收支比重相关性

表9 人均预算支出与人均生产总值相关性

表10 2012年31省市的人均生产总值与人均预算支出 单位:元

四、市政债券:地方融资的突破口

今后较长一段时期,中央和地方政府的分税体制将保持不变。在此背景下,十八届三中全会提出地方政府可通过发债来拓展城市建设融资渠道。这样,市政债券,就成为地方政府融资、推进城镇化建设的突破口。

市政债券,又称地方政府债券,由地方政府或委托机构发行的有价凭证,一般用于交通、住房、教育、医疗和环保等地方性的公共基础设施和公共事业项目。市政债券,作为地方政府进行城镇化建设的有效资金保障,具有理论上、现实上、操作上的可行性。

(一)理论上的可行性

1.需求者角度

资产组合理论 (Portfolio Theory)。资产组合理论认为,投资者目标是实现投资利益最大化。债券需求者,按照自身的风险承受能力和收益取向,为投资利益最大化,在金融市场中能够找到适合的金融资产组合:一是有不同的品种和信用层次的债券。具有各种风险与收益搭配的市政债券,有一般责任债券与收入债券之分;不同地方政府,会发行不同资信、风险层级的市政债券。二是丰富的债券期限结构。市政债券与国债、央行票据、中期票据、短期融资券等形成了长、中、短期互补的结构。三是满足投资者的不同需求。市政债券不仅具有高信用、流动性强优势,而且其最大特点是收益免税,豁免企业所得税和个人所得税,可较好地满足投资者的差异化需求。

2.供给者角度

信息不对称理论 (Information Asymmetry Theory)。信息不对称理论认为,市场存在着大量的信息不对称现象,获取信息优势的当事人,会有产生逆向选择和道德风险的动机和行为。地方政府作为供给者,市政债券运行规则,会显著降低其发生逆向选择和道德风险的概率。市政债券充分发挥市场配置资金的作用,信息透明度高,市场约束力强。在债券发行前,就确定好本息偿付的硬性条件,借债资金有指定的用途,并且需要准确掌握地方政府的已有债务规模、未来的收益等资产负债状况,市场 “无形的手”能够抑制地方政府盲目举债行为。在债券发行后,地方政府要定期披露相关信息,广泛接受投资者监督;若市政债券偿付有问题,其风险很快被暴露,投资者将 “用脚投票”,势必影响后续发行,形成了良性的社会监督格局。

(二)现实上的可行性

一是债券市场发展为市政债券提供了有力的市场基础。随着经济金融快速增长,债券市场取得了突破性进展。债券市场规模不断扩大,1997~2013年全国债券市场规模由4121亿元增长到299503亿元,年均增长30.7%,占GDP比重由5.2%上升至52.7%。市场债券种类丰富,有国债、央票、同业存单、金融债、公司债、定向工具、国际机构债等近十大类、几千只债券。市场参与主体日趋广泛,有政策性银行、商业银行、保险公司、证券公司等金融机构 (见图4)。

图4 中国债券市场发展状况

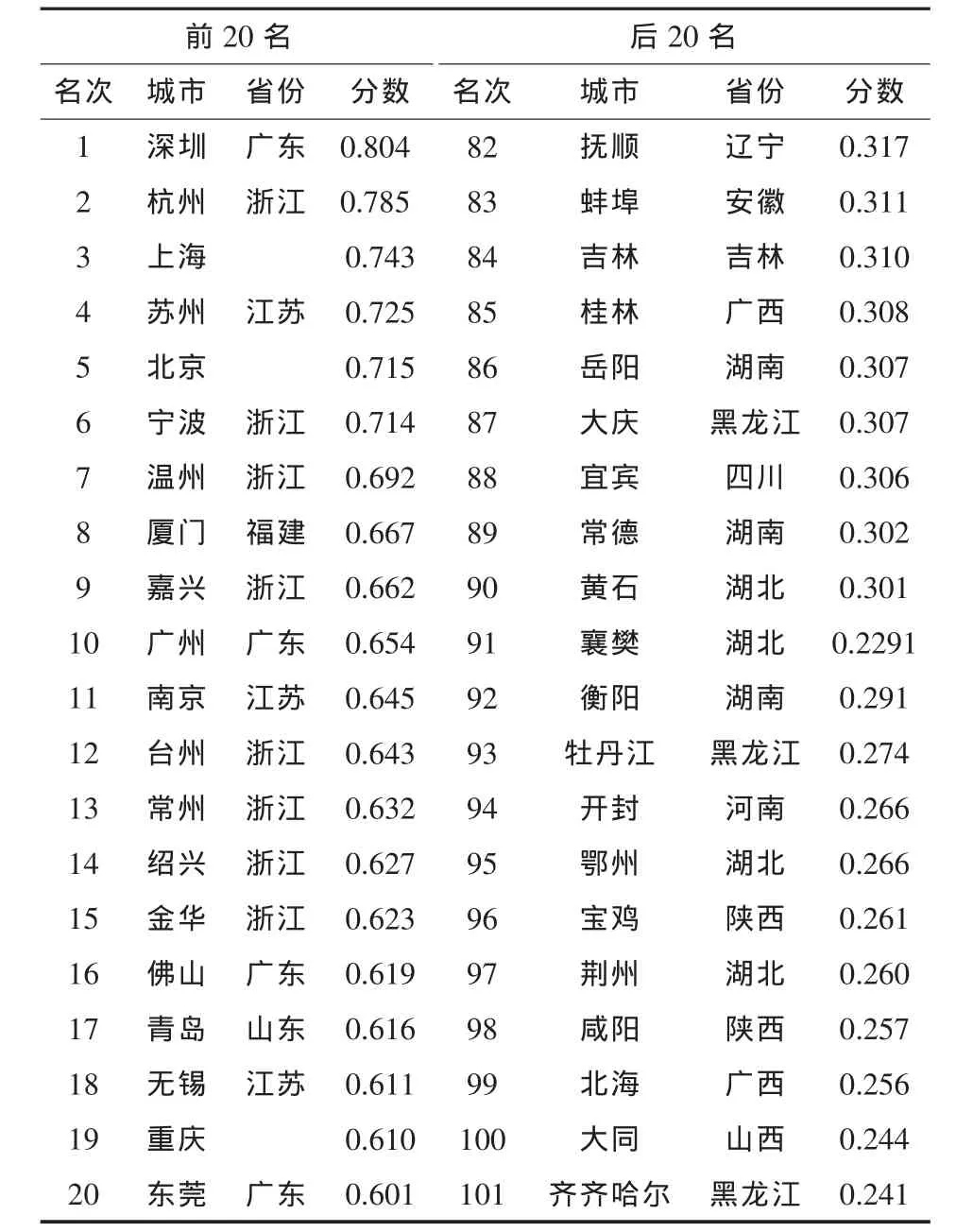

二是地方政府良好的金融生态环境为市政债券提供了信用保障。市政债券以地方政府税收为担保,举债的信用程度高。从已有市政债券来看,债券的本息偿还正常,没有债务违约行为。 “中国金融生态环境研究”课题组对我国101个大中城市的金融生态信用环境评价显示,排名前20位的城市所在省市,金融生态环境较好,大都进入了市政债券自行发行范围 (见表11)。

表11 2010年中国城市金融生态环境综合排名

三是民间资本为市政债券提供了广阔的空间。国强民富,大量财富在民间积聚。 《中国经济周刊》报道,2011年全国民间资本达到30万亿元的规模,占当年GDP的64%。2013年末,人均储蓄额已经达到了3.46万元。然而,除了存款、国债、股票、企业债券之外,公众投资途径匮乏。市政债券,作为我国新型金融产品,其凭借高于存款的收益率和低于企业债券、股票的风险而将受到投资者的青睐。

(三)操作上的破冰之旅

在我国,市政债券发行主要分为两个阶段:

第一阶段为2009~2010年的代理发行。2009、2010年中央政府代理地方政府每年发行了2000亿元市政债券,纳入省级预算管理。中央政府代理发行市政债券,增加了地方政府项目配套资金与投资能力,缓解金融危机负面效应,保持国民经济稳定增长,发挥了积极作用。

第二阶段为2011年至今的自行发债。2011年10月,中央政府批准上海市、浙江省、广东省、深圳市作为第一批进行地方政府自行发债试点改革地区,规定其可在中央政府核定的发债限额内,自己组织发行本省市的市政债券,我国地方政府实现了市政债券发行的阳光化,是一次历史性突破。2012年,延续上年4省市自行发债试点。2013年增加江苏省、山东省,自行发债试点已经扩至6个省市。以上海市为例,2011~2013年市政债券发行规模分别为71亿元、89亿元、112亿元,为记账式固定利率附息债券,期限为3年、5年和7年。2013年末,全国市政债券余额为8616.0亿元,占整个债券市场规模的2.88%。可见,未来市政债券具有非常大的发展空间 (见图5)。

图5 中国债券市场余额构成

市政债券由代理发行到自行发债,不仅减轻了地方政府的财政支出压力,而且为探索出可复制和推广的市政债券发行制度,满足城镇化融资的长期化、阳光化需求,具有重要的现实性(见表12)。

五、推进市政债券改革的政策建议

(一)完善现行市政债券制度

一是完善市政债券的种类。目前,我国地方政府自行发行的市政债券,多是一般责任债券。以市政债券最为发达的美国为例,市政债券分为一般责任债券和收入债券,主要区别如表13所示。借鉴国际经验,我国可以适时发行收入债券。根据地方经济发展需要,选择合适时间发行,具体方案为:一般责任债券、收入债券每年发行额度按7∶3的比例暂定;之后,随着基础设施、公共服务逐步完善,可以动态调整二者比例,增加收入债券发行比重,满足重点项目资金需求。

表12 地方政府负有偿还责任债务偿还期限 单位:亿元

表13 美国市政债券的比较

二是优化债券的期限和定价机制。从2011~2013年的地方政府自行发债来看,市政债券期限结构相对单一,仅有3年、5年和7年期,以上三种期限的市政债券都是固定收益。为了满足城镇化建设融资和投资者的需求,需要增加不同期限的债券品种,可以延长债券期限至10、15年;定价机制上,兼顾偿还周期与偿付能力因素,采取固定利率、浮动收益相结合,体现市场化原则;在发行机制上,鉴于市政债券的准公共物品性质,应公募发行,所有投资者都有权购买公债,在此基础上应采取拍卖形式,代表了市政债券发行的规范方向。

三是扩大自行发债的试点范围。目前,市政债券自行发行为6省市,以后可以继续扩大试点地区。在东部地区,试点范围可扩大到地级以上政府,例如苏州、宁波、青岛、厦门等经济金融发达、信用程度高的城市。在中西部欠发达地区,试点应在副省级以上政府,避免欠发达地区地方政府财务和信用的违约风险。

(二)对财税体制配套改革的要求

一是明确地方政府与事权相匹配的财权。针对地方政府的事权大于其享有的财权,在规定地方政府事权的时候,明确地方政府的财权,应详细界定中央与地方政府财税职权归属。厘清中央与地方政府的财权职责,不仅为地方政府发行市政债券的权利提供依据,而且中央政府可以加强对市政债券的发行规模和资金用途进行必要的监督和管理。

二是培育市政债券偿还的税源基础。扩大物业税范围,吸收已开征物业税的上海、重庆两地经验,先是对新建住宅征收,再对存量住宅征缴,按照住宅面积差别计算税率,由经济发达向欠发达地区分步实行,将物业税培育成未来地方政府主要税收来源。加大资源税改革力度,提高中西部资源税税基和税率。加快研究推出环境税、财产税等地方税种,拓宽地方政府收入渠道,为市政债券提供稳定的偿债基础。

三是优化公共财政体制。加强地方政府财务预算管理,将市政债券发行计划纳入一般公共预算,建立公开、透明的财务报告制度和信息披露制度。建立市政债券偿还准备金制度,成立市政债券偿债基金,专款专用,不能挪作他用。建立市政债券监测、风险评估和预警体系,用法律法规明确地方政府首长的市政债券责任追究制。

(三)对金融体制配套改革的要求

一是加强市政债券市场建设。完善市政债券一级市场和二级市场,构建以银行间市场为主、沪深交易所为辅的市政债券运作平台,规范市政债券的发行、转让、偿付和监管等。支持有条件的地方政府发行不同种类的市政债券,丰富债券市场,完善市政债券与其他金融产品在定价、期限、交易等的协调关系。

二是增强市政债券的流动性。市政债券的较高变现能力可以提振市场信心,因此要增强其流动性,可采取以下方式:第一,扩大投资主体,允许个人投资者、私募基金等购买市政债券,提高市政债券转让交易的基础。第二,信用评级高的省市可联合发行市政债券,强强联合,提高信用等级,增加市场流动性。第三,中央银行增强市政债券流动性。当个人和机构投资者要转让变现时,允许其将市政债券向金融机构贴现;当金融机构需要转让变现时,允许其将持有的市政债券向中央银行再贴现,满足金融机构的流动性需求。

三是加强信用评级体系建设。培育第三方信用评级机构,建立之初,中央政府委托机构,加大信用评级机构的指导、培训力度,接受行业归口部门管理,逐渐增强其中立性,为信用评级提供权威性的服务。培育多家信用评级机构,量化评估市政债券风险,供市场自由选择。加快评级制度改革和地方信用体系建设,完善信息披露制度和信用评级体系,为市政债券发展提供良好的市场环境,使市政债券市场步入良性循环轨道。

[1]Stigler G.Tenable Range of Functions of Local Government[M].Washing D.C,1957.

[2]Oates W.Fiscal Decentralization[M].Harcourt,Barce and Jovanovich,1972.

[3]David Rosen.Understanding the Federal Debt and Deficit[M].Federal Research Bank of New York,1994.

[4]Hana Polackova,Allen Schick.Government at Risk:Contingent Liabilities and Fiscal Risk[M].World Bank and Oxford University Press,2002.

[5]Barry Eichengreen,Ashoka Mody.Is Aggregation a Problem for Sovereign Debt Restructuring[J].American Economic Review,2003(93):80-84.

[6]Mikesell JL.Fiscal Administration:Analysis and Applications for the Public Sector[M].Wadsworth Publishing(6 edition),2002:50-101.

[7]Richard MB,Almos TT.Constraints on Provincial and Municipal Borrowingin Canada:Markets,Rulesand Norms[J].Canadian Public Administration, 2001,44(1):84-109.

[8]Vander Ploeg,Casey.No Time to be Timid:Addressing Infrastructure Deficits in the Western Big Six[R].Calgary:Canada West Foundation,Feb.2004.

[9]魏加宁,唐滔.国外地方政府债务融资制度综述[J].国家行政学院学报(比较与借鉴),2010(6):113-117.

[10]Carlsen F.Central Regulation of Local Government Borrowing:a Game Theoretical Approach[J].Environment and Planning C:Government and Policy, 1994,12(2):213-224.

[11]马金华,王俊.地方政府债务问题研究的最新进展[J].中央财经大学学报,2011(11):16-22.

[12]Hana Polackova.Contingent Government Liabilities:a Hidden Risk for Fiscal Stabilities[R].Policy Research Working Paper,World Bank,Washington D.C.,1998.

[13]财政部财政科学研究所.我国地方政府债务风险和对策[J].经济研究参考,2010(14):2-27.

[14]纪敏,孙彬.地方债务体制改革的突破口[J].中国金融,2012(4):34-37.

[15]张磊,杨金梅.美国市政债券的发展经验及其借鉴[J].武汉金融,2010(1):34-37.

[16]安立伟.美日加澳四国地方政府债务管理做法对我国的启示[J].经济研究参考,2012(55):83-88.

[17]邓淑莲,彭军.地方政府债务风险控制的国际经验及启示[J].财政研究,2013(2):71-74.