中小企业管理层权力与在职消费研究

——以浙江中小板上市公司为例

2015-01-21浙江农林大学计划财务处郑开玲

●浙江农林大学计划财务处 郑开玲

中小企业管理层权力与在职消费研究

——以浙江中小板上市公司为例

●浙江农林大学计划财务处 郑开玲

企业高管在职消费过度膨胀问题日益引起社会各界的广泛关注。本文以2010—2012年浙江中小板上市公司为研究样本,实证检验了中小企业管理层权力对高管在职消费的影响。结果发现,上市公司管理层权力与在职消费显著正相关,表明当公司管理层掌控着较大的权力时,在职消费成为其谋求更多隐性收益的寻租方式。

管理层权力 在职消费中小板

一、引言

2011年,中石化的天价酒单和天价吊灯事件被相继曝光,高管的在职消费成为公众关注的焦点。从目前国内研究来看,学者们关注较多的是货币薪酬与在职消费之间是否存在替代关系,而较少对在职消费影响因素的深刻探讨,即管理层权力是否以及如何影响在职消费。同时,主板上市公司中国有企业管理层职务消费问题的研究相对较多,而中小板上市公司高管在职消费的文献较为少见。中小板上市企业以民营控股为主,其中相当一部分存在家族制,大股东与董事长甚至是高级管理人员的身份常常重叠,再加上政府对中小企业监管不力,管理层可能会滥用控制权来获取私有收益。浙江省有着家族制民营企业的典型代表,本文以浙江中小板上市公司为样本检验管理层权力与在职消费之间的关系。

二、文献述评与研究假说

管理层权力与薪酬的一个理论基点是 Bebchuk和Fried(2002)提出的管理层权力理论。该理论将管理层权力定义为管理层对公司治理体系的影响能力,并认为这种权力会决定管理层的薪酬契约,使其偏离最优状态,管理层能够运用权力来寻租。Faulkender和Yang(2010)通过对薪酬同侪团体的调查,发现在管理薄弱的企业,任期较长的CEO们可能有更多的权力主宰自己的薪酬。卢锐(2008)发现管理层可能利用其权力影响甚至自定薪酬,最终降低了薪酬的激励效果。权小锋等(2010)认为管理层权力是制度转型的产物,其权力在企业弱化的公司治理机制下又进一步膨胀,这种权力膨胀的直接指向就是自定薪酬。张丽平和杨兴全(2013)认为外部薪酬差距因引导管理层行为而具有一定的激励作用,管理层权力又是影响薪酬激励有效性的重要因素。

“在职消费”的定义最早由Jensen和Meckling(1976)提出,他们将其定义为经理对过度豪华的办公室和私人飞机等非货币性福利的消费,他们只需要承担该成本中的一小部分,通过增加其非货币福利来实现自身效用最大化,而且其消费中自身负担的部分越少,就越会倾向于享受更多的非货币福利。Yermack(2006)认为应将公司是否向高管提供专机服务作为在职消费的度量,他发现高管的在职消费与他们的薪酬或持股比例并无显著关联,但与高管的某些个人特征有关。陈冬华等(2005)实证检验表明由于薪酬管制的存在,在职消费成为中国国有企业管理人员的替代性选择。陈冬华和梁上坤(2010)发现随着市场化进程的深入,在激励契约中,货币薪酬契约对在职消费契约呈边际替代的趋势。李宝宝和黄寿昌(2012)的研究显示,在职消费现象在国有企业普遍存在,公司治理机制基本上未能有效地约束国有企业管理层的在职消费。

卢锐(2008)指出只要存在权力,在职消费就会如影随形,与其他企业相比,权力型企业管理层的在职消费更大,在职消费作为隐性收益对拥有控制权的高管进行自我激励行为的效用巨大。再加上在职消费的披露没有统一的标准,在职消费水平又具有明显的活动空间,高管为谋求在职消费所承担的经营风险较低,加大了高管运用职权获得“租金”的可能性。近年来,以民营企业为代表的非国有控股上市公司在迅速增加。相比于国有企业,民营上市公司控股股东具有明显的侵占效应,因此有可能存在更高的在职消费。身兼最大股份持有人的高级管理人员具有极大获取在职消费的动机,其所在公司的在职消费问题可能会更加严重。另外,民营上市公司控制权特征造成公司治理中的权利配置失衡,拥有控制权的实际控制人往往连任董事长或兼任总经理,在公司中掌控着高度集中的权力。余澳和黄雯(2011)认为公司剩余控制权即对契约中没有约定的决策权完全归属于拥有实际控制权的管理层。管理层有极大的可能性会抢占先机充分利用剩余控制权,来掌管控制权收益。

基于上述分析,无论是在国有控股还是非国有控股的中小板上市公司,都存在管理层权力影响在职消费的较大弹性空间。为此,提出本文的研究假设:中小板上市公司管理层权力与在职消费水平正相关。

三、研究设计

(一)样本与数据。本文以深圳证券交易所2010—2012年中小板浙江上市公司作为研究样本。对初始样本作了如下处理:剔除金融类上市公司;剔除前三名高管员工薪酬差距小于1的异常样本;剔除ST企业;剔除年报中公司治理数据没有披露的样本。经上述步骤,最终共得到301个观测值。研究中的数据部分取自CSMAR和WIND数据库,部分取自深圳证券交易所网站上公布的公司年报。管理层权力相关数据全部手工收集于上市公司的年报,并进行了相应的校对整理。研究中使用EXCEL和SPSS统计软件,样本的年度及行业分布状况如表1所示。可见,中小板浙江上市公司中,制造业占了近九成。

表1 样本分年度、行业分布

1.主要变量说明

(1)在职消费。在职消费的计量是个难题,目前学者们大致有两种做法。一是采用绝对数替代值测度法。陈冬华和陈信元等(2005)将年报附注中可能与企业高管人员在职消费有关的费用项目分为办公费等八类,各明细项目加总得到公司高管的在职消费数据。罗劲博(2013)等直接以现金流量表中“支付其他与经营活动有关的现金”作为其代理变量。二是采用相对数替代值测度法。罗宏和黄万华(2008)采用由上述八项费用指标之和与本年收入之比来度量。卢锐等(2008)认为企业管理层的在职消费大多计入管理费用,因此剔除管理费用中当年计提坏账准备、存货跌价准备以及当年无形资产摊销,并经主营业务收入调整来衡量在职消费。树友林(2011)则是采用销售管理费用率这个相对数指标作为高管在职消费的替代变量。

由于绝对数测度法没有考虑企业规模的因素,规模不同的上市公司在职消费不具有可比性,因此本文采用相对数测度法,以现金流量表中“支付其他与经营活动有关的现金”与主营收入之比来度量在职消费。

(2)管理层权力。管理层权力泛指高管人员对公司治理机构的影响能力。对于管理层权力的计量,会计实证研究领域也尚未达成一致的意见,但一般采用多个单一变量来计量。卢锐(2008)借鉴Hu和Kumar(2004)的方法,以董事长是否兼任总经理、股权分散、高管长期在位三个单一维度变量分别定义管理层权力,并将这三个虚拟变量进行合成,构造一个综合维度定义下的管理层权力的虚拟变量和积分变量。权小锋和吴世农(2010)将CEO兼职董事、CEO任期、董事会规模、董事会中内部董事比例、国企金字塔控制链条的深度这五方面指标进行主成分合成管理层权力综合指标。张丽平和杨兴全(2013)用主成分分析法通过结构权力、专家权力、声望权力和所有制权力构造管理者权力综合得分。结合我国年报披露的实际情况,本文以董事长总经理两职兼任的公司、股权分散的公司和高管长期在位的公司为单维度变量,从不同侧面反映企业的管理层权力程度。另外,引入综合维度定义,以减少多重共线性对回归结果的影响。

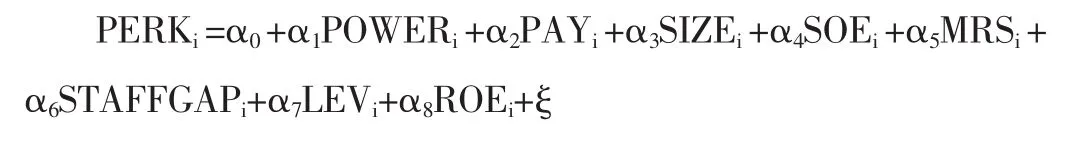

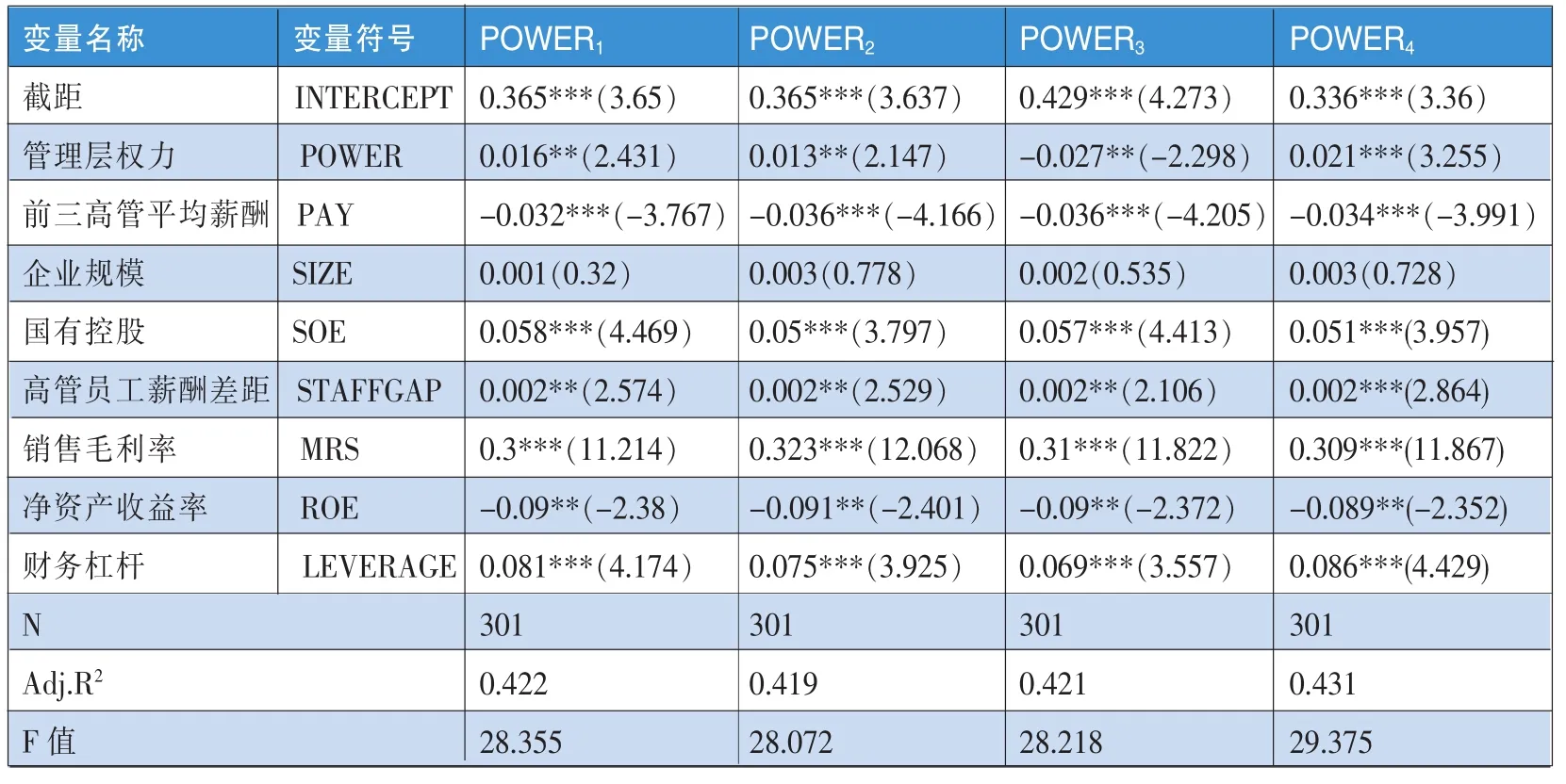

2.模型构建。以卢锐(2008)的在职消费模型为基础,本文加入与在职消费相关的变量作为控制变量,构建如下模型检验管理层权力与在职消费之间的关系:

模型中被解释变量PERK是指高管在职消费水平。POWERi是解释变量,分别用POWER1、POWER2、POWER3、POWER4表示,α1预期符号显著为正。控制变量包括销售毛利率、净资产收益率、财务杠杆、高管薪酬、高管员工薪酬差距、企业规模、国有控股。其中,员工平均薪酬为现金流量表中“支付给职工以及为职工支付的现金”与当年员工总人数的比值。模型中各变量的定义具体说明见表2。

四、实证结果

(一)描述统计分析。表3为变量的描述性统计结果。在职消费的均值为0.096,中位数为0.076,样本有明显的右偏,最小值0.006与最大值0.445相差较大,说明中小板浙江上市公司的在职消费水平存在较大差异。单维度变量POWER1、POWER2和POWER3值分别为0.389、0.385和0.927,POWER1和POWER2的均值小于0.5,POWER3的均值大于0.5,表明样本企业董事长不兼任总经理的情况更多,股权较为集中,且董事长或总经理长期在位的情况非常多见。事实上,大部分中小板浙江上市公司的高管是在IPO之前就任的,他们多数是以公司创始者的身份掌控着公司。变量POWER4的均值为0.598,大于0.5,说明较多样本企业存在管理层权力较大的情况。高管员工薪酬差距的标准差为5.626,财务杠杆的均值和中位数均小于50%,见表3。

表3 变量的描述性统计

(二)回归分析。表4是回归检验结果。总经理兼任董事长的企业以及股权分散的企业的回归系数均为正,且在5%的水平上通过了显著性检验,这说明中小企业中管理层权力越大,高管在职消费水平也越高,假设得到支持。然而,在高管长期在位的情况下,管理层权力对在职消费的影响却是显著为负,可能的原因是,长期在位的高管较多数是以董事长为主,他们持有公司较大比例的股份,而且往往也是以公司创始者的身份掌控着公司的权力,这种双重身份使他们会通盘考虑公司当前及长远的利益考虑,因此会严格控制在职消费水平。变量POWER4的回归系数在1%的显著性水平上为正,说明管理层权力越大,在职消费程度更加严重,再次验证了假设。因此,无论是在单维度变量下的管理层权力,还是在综合维度变量下的管理层权力,假设得到支持,见表4。

控制变量方面,前三名高管人员的平均工资系数显著为负,说明货币报酬越低,高管人员以在职消费替代货币报酬的倾向性则显著越强。在职消费与高管员工薪酬差距显著正相关,是因为在中小板上市公司中,其规模比主板上市的企业要小,公司内部权力并未得到有效的制衡,第一持股比例的大股东身份又经常与总经理或董事长的身份重合,代理问题更多的是表现为大股东侵占中小股东的利益。因此,中小企业的管理层不仅有权力来拉大与员工的薪酬差距,同时也可以通过管理者的身份来进行更大的利益侵占。其他变量系数均符合常理,如企业的自由现金流伴随着财务杠杆的提高而上升,导致高管能支配的现金流增加,进一步加大了管理层追求在职消费的可能性。

(三)稳健性检验。为验证上述结果的可靠性,本文引入综合维度定义的积分变量POWER5来反映管理层权力的具体情况,并进行回归检验。POWER5=POWER1+POWER2+ POWER3,该变量分别取值0、1、2、3,数值越大代表管理层权力越大。将得到的数据再代入模型进行检验,管理层权力POWER5的回归系数为正且在5%的水平上通过了显著性检验。说明当管理层满足两职兼任或股权分散或高管长期在位的条件时,权力越大的高管,可以占有更多的在职消费,再次验证了管理层权力与在职消费之间的正相关关系。具体结果见表5。

五、结论

管理层权力导致的过度在职消费,不仅亵渎了管理层的受托责任,同时也造成了对公司资源的极大浪费。本文采用浙江省中小板上市公司的相关数据检验中小企业管理层权力与在职消费之间的关系。研究发现,上市公司管理层权力与高管在职消费水平有明显的正相关关系。除高管长期在位的上市公司外,总经理兼任董事长的公司、股权集中度有限的公司以及综合维度下管理层权力型上市公司的在职消费要显著更多些。总经理兼任董事长,不仅集中掌控着公司的权力,同时会充分利用权力实施机会主义行为,谋求个人高额的在职消费。股权分散的情况下,大股东处于相对控股的地位,高管会衡量个人收益与企业盈利之间的关系,因此会从事对个人有利而侵占公司财产的行为。而长期在位的高管由于考虑到自身创始者的身份,会兼顾企业的利益,因此在职消费水平不高。本文的实证结果意味着对中小板上市公司管理层在职消费行为实施监督和有效控制的紧迫性,必须要重视中小板上市公司内部权力治理,使得管理层权力能够得到相应监督和制衡,进而严格控制过度在职消费。

表2 变量定义

表4 回归结果

表5 POWER5的回归结果

本文的局限性是关于在职消费的计量问题,尽管同时用几种不同的方法试图尽量客观地度量在职消费的水平,但仍有可能包含着较大的噪音,从而导致结果的偏差。未来可以进一步考虑的研究方向有:(1)管理层权力滋生的过度在职消费是否影响企业绩效以及在多大程度上影响企业绩效?(2)管理层权力型企业的过度在职消费是否更有可能导致盈余管理?■

1.Bebchuk,L.A.,Fried,J.M..2002.Managerial Power and Rent Extraction in the Design of Executive Compensation.University of Chicago Law Review,69.

2.Jensen,M.C.,Meckling,W.H..1976.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure.Journal of Financial Economics,4.

3.Yermack,D..2006.Flights of Fancy:Corporate Jets,CEO Perquisites,and Inferior Shareholder Returns.Journal of Financial Economics,80:211-242.

4.陈冬华、陈信元、万华林.2005.国有企业中的薪酬管制与在职消费[J].经济研究,2。

5.陈冬华、梁上坤、蒋德权.2010.不同市场化进程下高管激励契约的成本与选择:货币薪酬与在职消费[J].会计研究,11。

6.权小锋、吴世农、文芳.2010.管理层权力、私有收益与薪酬操纵[J].经济研究,11。

7.卢锐.2008.管理层权力、在职消费与产权效率——来自中国上市公司的证据[J].南开管理评论,5。

8.罗宏、黄文华.2008.国企分红、在职消费与公司业绩[J].管理世界,9。

9.余澳、黄雯.2011.基于控制权特征的民营上市公司治理研究[J].经济体制改革,4。

10.张丽平、杨兴全.2013.管理者权力、外部薪酬差距与公司业绩[J].财经科学,4。

11.张维迎.1998.控制权损失的不可补偿性与国有企业兼并中的产权障碍[J].经济研究,7。