行政处罚中的“违法所得”认定探究——基于相关判例的整理与研究

2015-01-17汪家元

汪家元

(中共马鞍山市委党校,安徽 马鞍山 243099)

行政处罚中的“违法所得”认定是长期困扰行政执法的一个难题。由于《行政处罚法》对其没有作出具体统一的规定,相关主管或行业部门针对具体执法部门在实际中遇到的违法所得认定问题,不得不以“通知”、“批复”、“答复”、“复函”和“函”等形式制定大量的规范性文件,以力求解决这一问题。相关部门从其行业或职权范围对行政处罚中违法所得认定进行规范进而导致违法所得的认定标准多样、内容不一以及处罚结果易引起争议的现象早已被学者所关注。笔者结合中国裁判文书网(http://www.court.gov.cn/zgcpwsw)所公布的相关案例,在分析相关部门关于违法所得的不同认定及其在司法裁判中的具体应用的基础上,对相关问题进行探究,并就行政处罚中违法所得认定的立法完善提出建议。

一、行政处罚中违法所得的不同认定及其在司法裁判中的具体应用

(一)违法所得的不同认定

实践中,基于法律标准缺乏、违法行为的社会危害程度差异以及相关行业或部门对有关法律的认识、理解不同等原因,不同行业或部门对行政处罚中的违法所得认定存在明显差异。目前,对我国有关行政处罚中违法所得的认定情况可以作如下归纳:

1.将全部收入认定为违法所得

《工商行政管理机关行政处罚案件违法所得认定办法》(工商总局令第37号)(以下简称《认定办法》)第六条“违反法律、法规的规定,为违法行为提供便利条件的违法所得按当事人的全部收入计算”、卫生部法监司《关于对〈医疗机构管理条例〉中“非法所得”含义解释的答复》关于《医疗机构管理条例》第四十四条中的“非法所得”认定等规定,都将从事相关违法活动所取得的全部收入认定为违法所得。

2.将销售收入认定为违法所得

农业部办公厅《关于认定违法所得问题的函》(农办政函(〔2012〕38号)关于《农产品质量安全法》第四十九条、第五十条第一款和第五十一条所规定的“违法所得”、农业部办公厅《关于认定蚕种违法所得问题的函》(农办政函〔2014〕15号)关于蚕种违法案件中的“违法所得”和农业部办公厅《关于如何认定违法所得问题的函》(农办政函〔2014〕34号)关于《兽药管理条例》第五十六条、第六十一条、第六十六条、第六十七条所规定的“违法所得”等都被认定为违法从事相关生产、经营活动所取得的销售收入。此外,卫生部《关于对如何认定食品生产经营违法所得的批复》(卫监督发〔2004〕370号)规定,在食品生产经营领域,食品售出后尚未收到的货款计入被认定为违法所得的销售收入。

3.将收入扣除合理支出后的部分认定为违法所得

《认定办法》第二条、第三条、第四条、第五条和第七条关于“工商行政管理机关认定违法所得的基本原则”的规定以及关于“违法生产商品的违法所得”、“违法销售商品的违法所得”、“违法提供服务的违法所得”和“违法承揽的案件”违法所得的计算规定等,均将收入扣除合理支出后的部分认定为违法所得。

4.对违法所得分别认定

如《关于〈药品管理法〉〈药品管理法实施条例〉“违法所得”问题的批复》(国食药监法〔2007〕74号)明确规定,“一般情况下,《药品管理法》、《药品管理法实施条例》中的‘违法所得’,是指‘实施违法行为的全部经营收入’。《药品管理法》第八十二条、第八十七条规定的‘违法所得’是指‘实施违法行为中收取的费用’。《药品管理法实施条例》第八十一条规定的‘违法所得’是指‘售出价格与购入价格的差价’。”

5.将被指定的经营者通过销售质次价高商品或者滥收费用所获取的非法收益认定为违法所得

国家工商行政管理局《关于〈反不正当竞争法〉第二十三条滥收费用行为的构成及违法所得起算问题的答复》(工商公字〔1999〕第310号)规定,滥收费用所得属违法所得。该局《关于〈反不正当竞争法〉第二十三条和第三十条“质次价高”、“滥收费用”及“违法所得”认定问题的答复》(工商公字〔1999〕第313号)第一条明确规定,“‘违法所得’是指被指定的经营者通过销售质次价高商品或者滥收费用所获取的非法收益,主要包括下列情况:……(3)应当收费而超过规定标准收费所多收取的费用;(4)不应当收费而收取的费用。”

“滥收费用”违法所得认定在地方性规范性文件中亦有体现。如《重庆市国土房管局关于开发商在未取得商品房预售许可证情况下向购房户收取的定金等应认定为违法所得的批复》(渝国土房管发〔2008〕346号)第二条明确规定,开发商违法预售商品房中收取的任何费用(向购房户收取的商品房预定定单定金、商品房预约协议履约保证金和收取的与预售房屋相关的其他费用等)均属于违法所得。

6.贿赂所得为违法所得

国家工商行政管理局《关于〈反不正当竞争法〉第二十三条滥收费用行为的构成及违法所得起算问题的答复》(工商公字〔1999〕第310号)第三条明确规定,“保险公司为达到被指定为公积金贷款的保险人而借此销售其保险服务的目的,以‘手续费’等名义给付住房基金管理部门财物,构成《反不正当竞争法》第八条第一款规定的商业贿赂行为,应当依照该法第二十二条予以查处。”《反不正当竞争法》第二十二条规定对贿赂所得的违法所得予以没收。

(二)司法裁判中的具体应用

1.违法所得——全部违法收入

武汉春林门诊部诉武汉市武昌区卫生和计划生育委员会行政处罚二审案①中,被上诉人武汉市武昌区卫生和计划生育委员会基于上诉人武汉春林门诊部具有非法施行计划生育手术……等事实对其作出行政处罚。为法院支持的处罚决定中的“违法所得0.38万元”即武汉春林门诊部两次向邓某收取的手术费合计。与该案相同,在安某诉安徽省庐江县卫生局卫生行政处罚纠纷二审案②中,法院支持了被上诉人安徽省庐江县卫生局基于上诉人安某非法进行胎儿性别鉴定的违法行为对其作出的行政处罚决定,其中,“违法所得600元”即孕妇朱某的丈夫付给安某的全部费用。

在余姚市建设工程检测协会诉宁波市工商行政管理局行政处罚案③中,被告宁波市工商行政管理局基于原告余姚市建设工程检测协会利用其对建筑检测市场的影响力、使各检测企业为获得交易机会或竞争优势而给予其财物之事实,认定其违法所得2 103 988.13元并处罚予以没收为法院所支持。该案中的违法所得2 103 988.13元即贿赂所得,也即全部违法收入。

2.违法所得——违法销售收入

在台州市东升医疗器械有限公司诉三门县食品药品监督管理局行政处罚案④中,三门县法院对原告台州市东升医疗器械有限公司违法所得的认定就是依据原告的销售额,即“原告经营……1 095盒,已销售1 056盒,平均销售价格217.78/盒,未售出39盒。按照平均销售价格计算,销售所得为229 975.68元。”

在依法将违法当事人的销售收入认定为违法所得时,当事人关于违法经营/销售行为中所涉成本、税金应予扣除的主张由于缺乏法律依据而不应当得到支持。

在楚雄世强房地产开发有限公司诉楚雄市开发区规划建设管理局行政处罚二审案⑤中,被上诉人云南楚雄经济技术开发区规划建设管理局基于上诉人楚雄世强房地产开发有限公司存在“未按规划许可面积”、“超出了规划许可建筑面积1 899.98m2”违法建设行为,参照住房和城乡建设部《关于规范城乡规划行政处罚裁量权的指导意见》第十一条以及全国人大常委会法制工作委员会法工委发〔2011〕1号复函之规定,认定其违法所得3 388 131.34元。二审法院判决维持原判,认为“被上诉人根据规划许可的面积与实际建筑面积为依据,计算出的超规划许可建设面积正确。根据上诉人超规划许可建筑的实际销售价格,被上诉人以超规划许可建筑的均价计算违法收入并没有损害上诉人的利益,上诉人认为应该扣除建安成本、税金后的价格计算违法收入的主张没有法律依据。”

但是,笔者通过对相关案例的整理与比较发现,在实质相同、甚至适用的法律依据也基本相同的情况下,由于法官对法律依据的理解不同,对于违法所得的认定差别巨大。

如原告张家界湘西国际旅行社有限公司诉被告南京市旅游委员会请求撤销行政处罚决定一案⑥中,为南京市建邺区法院所支持、南京市旅游委员会认定湘西国旅在本市设立的办事处违规从事旅行社业务经营活动中的违法所得为团款,即汇通国旅收取并以转账汇款方式支付给湘西国旅的丁某某等二人的5 160元旅游款。

与上案关于违法所得认定不同的是,在珠海星际国际旅行社有限公司诉珠海市文体旅游局行政处罚一案⑦中,被告珠海市文体旅游局基于原告珠海星际国际旅行社有限公司未取得出境旅游业务经营许可证经营出境旅游业务对其行政处罚,认定原告的违法所得并非其违法经营所取得的旅游款,而是其违法经营所取得的利润1 160元,即原告负责人谢某在“接受被告询问时承认所获得的利润1 160元。”

3.违法所得——违法收入扣除合理支出后的部分

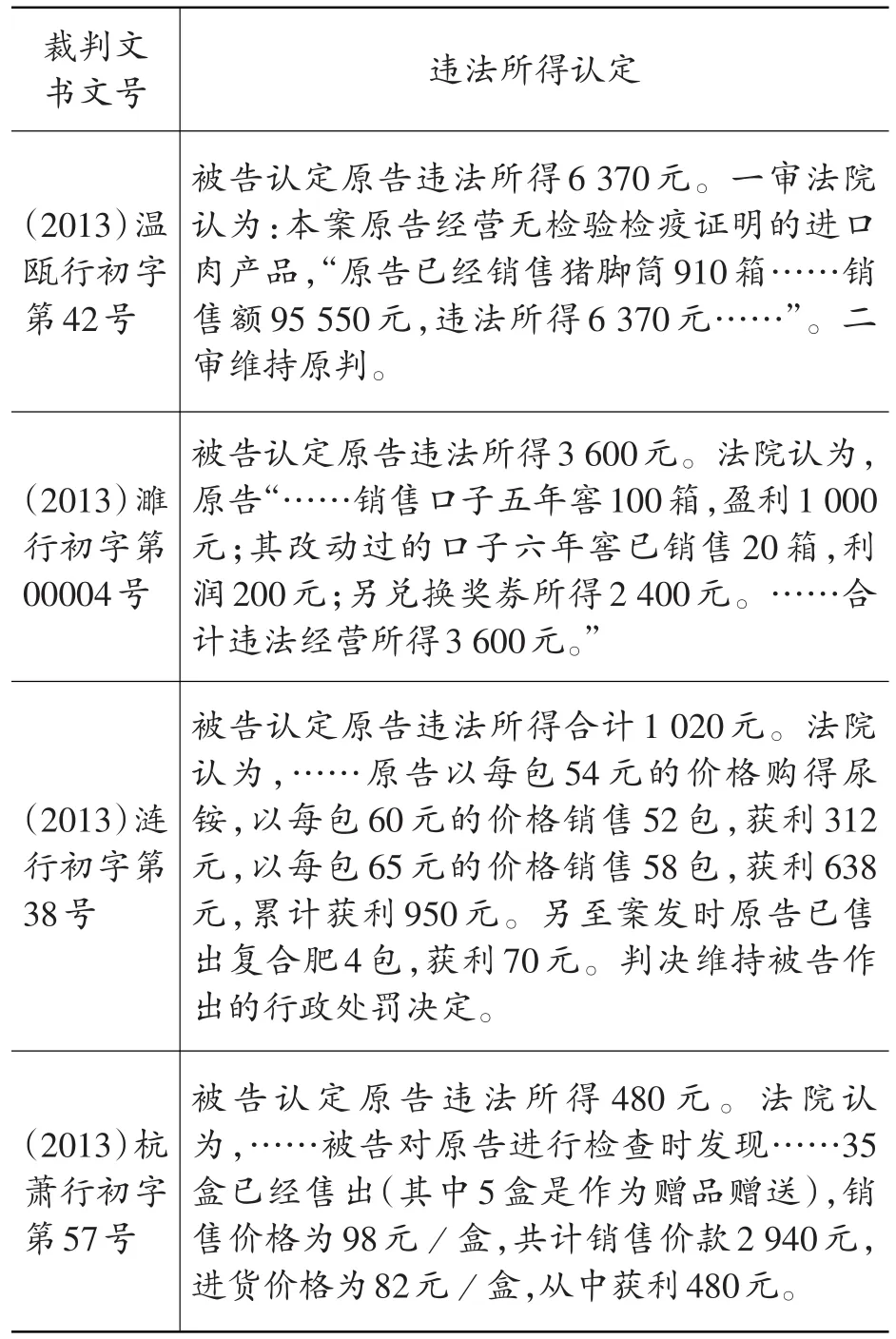

(1)不涉及税金情形。据笔者对中国裁判文书网公布的2013年7月至2014年5月涉及行政处罚将收入扣除合理支出(不涉及税金)后的部分认定为违法所得的8个行政诉讼案例的整理与分析,工商行政处罚案件占5件。分别是:陈某诉温州市工商行政管理局瓯海分局行政处罚案⑧(一审和二审⑨)、潘某诉濉溪县工商行政管理局工商行政处罚案⑩、朱某诉淮安市涟水工商行政管理局工商行政处罚案⑪和杭州宁泰药房有限公司诉杭州市工商行政管理局萧山分局行政处罚案⑫。各案关于违法所得的认定见表1。

表1 部分案件关于违法所得认定

从表1可以看出,在不涉及税金情况下,工商行政处罚中违法所得的认定基本上遵循着全部收入扣除当事人直接用于经营活动的适当的合理支出后的余额即“获利”的思路,这与《认定办法》第二条的原则规定和其他相关条文的具体规定有关。在佛山市顺德区恒意石油化工有限公司诉佛山市顺德区市场安全监管局行政处罚二审案⑬、广西暨阳丝绸工贸有限公司诉贵港市质量技术监督局质量监督行政处罚纠纷二审案⑭、龙岩市质量技术监督局与苏建洋质量监督行政处罚纠纷一案⑮中关于违法所得的认定都遵循着这一思路并为法院裁判所支持。

(2)涉及税金情形。依据《认定办法》第九条之规定,工商行政管理机关认定违法所得时,“对当事人在工商行政管理机关作出行政处罚前依据法律、法规和省级以上人民政府的规定已经支出的税费,应予扣除。”

钟祥市众信机动车综合性能检测站诉荆门市工商行政管理局工商行政处罚案⑯中关于“2012年3月至2013年3月期间,原告收取车辆综合性能技术等级评定费、二级维护竣工检测费2 087 690元,减去缴纳税金159 938.02元,实际非法所得1 927 751.98元”、京山县机动车综合性能检测站诉荆门市工商行政管理局工商行政处罚案⑰中“原告在2012年3月至2013年3月期间,收取车辆综合性能技术等级评定费、二级维护竣工检测费2 051 561.57元,减去缴纳税金71 226.35元,实际非法所得1 980 335.22元”以及无锡康嘉福生物科技有限公司诉无锡市滨湖工商行政管理局行政处罚二审案⑱中关于上诉人无锡康嘉福生物科技有限公司违法所得283 989.75元(销售额为588 000元、购进成本237 600元,已缴税金66 410.25元)等的认定,都遵循着《认定办法》第九条的具体规定。

(3)无违法所得情形。当违法当事人没有销售额或由于其他原因扣除适当的合理的支出后的净利润为负数的情况下,依据《认定办法》,只能认定为无违法所得。

在上海陆仕食品有限公司诉上海市工商行政管理局闸北分局工商案⑲中,第三人上海联华快客便利有限公司所售食品的标签上均未标注生产许可证编号,构成了销售未标注生产许可证编号的食品的行为。被告上海市工商行政管理局闸北分局基于第三人“净利润为-371 306元”而认定其无违法所得并被法院所认可。同样,龙岩市质量技术监督局与苏永宁质量监督行政处罚纠纷一审行政裁定案⑳中,申请执行人龙岩市质量技术监督局基于被执行人苏永宁“违法产品均没有销售出去”而认定其无违法所得并为法院所认可亦属该情形。

二、行政处罚中违法所得不同认定在司法适用中的相关问题探讨

(一)违法所得是否应包含利息

在上海浦东航头股份有限公司诉上海市浦东新区司法局司法行政案[21]中,一审法院认为,航头公司要求浦东新区司法局没收违法所得利息观点确无法律依据支持,浦东新区司法局答复尚属正确,对航头公司的诉请不予支持。二审法院维持了一审判决。

依据现行相关法律,该案的判决无疑是正确的。但该案的确回避了一个非常现实的问题,即违法所得是否应包含利息?可以说,这关涉所有行政处罚中的“没收违法所得”问题。笔者认为,尽管利息的取得和违法所得的获取基于不同的原因和行为,但并不能因此改变违法所得的利息仍属于违法所得的范畴。否则,违法所得产生的利息归属判断将陷入这样的逻辑怪圈:违法所得应予没收但违法所得的利息却归属违法当事人。

在具体行政处罚中,关于违法所得的利息计算的确很复杂。可能正是基于上述原因,法律没有对违法所得的利息问题作出具体规定。实际上,在一般情况下,违法所得的利息远被与没收违法所得并用的罚款处罚所“吸收”。但是,无论如何,关于违法所得中的利息规定缺乏的这一事实不容置疑。

(二)被认定为违法所得的“全部收入”的正确界定

一般说来,在将全部收入认定为违法所得的情形,当事人的一次或多次违法行为所获取的违法所得比较容易确定,即一次已完成违法行为所获取的确定收入或多次已完成违法行为所获取的确定收入合计。对于商业贿赂违法所得而言,即他人为销售或者购买商品、假借促销费、宣传费、赞助费、科研费、劳务费、咨询费、佣金等名义或者以报销各种费用等方式给付的财物或提供国内外各种名义的旅游、考察等给付财物以外的其他利益。

具体执法中,将违法经营所获得的全部收入认定为违法所得并不意味着将违法经营人依据协议或交易方式而向他人或消费者收取的全部收入认定为违法所得。认定为违法所得部分的“全部收入”应该是自行为人违法经营之日至被查处之日期间所实际发生的、可以确定为经营收入的全部收入。

在庞某某、庞×祥诉佛山市南海区安全生产监督管理局行政处罚纠纷二审案[22]中,被上诉人佛山市南海区安全生产监督管理局基于上诉人庞某某、庞×祥违法将涉案仓库出租给不具备危险化学品储存资质的某公司存放双氧水、冰醋酸行为所作出的没收违法所得租金收入处罚中,没收的租金并非庞某某、庞×祥与承租人约定(租赁期间自2011年4月10日至2012年10月10日)并实际收取的195 000元,而是自2011年4月至南海安监局查处案件之日(即2012年9月13日)期间的租金所得183 733元。佛山市南海区安全生产监督管理局的上述处罚为一、二审法院所支持。

与上例类似,在南通贝娅塔美容服务有限公司诉南通市卫生局卫生行政处罚一案[23]中,南通市中级人民法院经审理认为,“本案原告贝娅塔公司射频收费记录中对王某等顾客的充值情况写明‘充6万送6万’或‘充3万送3万’,……充分证明了24万元是王某等6名顾客实际充值的数额。该6名顾客已消费16.6万元,总缴费数额小于被告市卫生局认定的非法所得的数额,而且每位客户的实际消费的数额均小于该顾客充值数额,没有超过原告贝娅塔公司收取客户的金额。……被告市卫生局确认原告贝娅塔公司的非法所得16.6万元并无不当。”实际认定的违法所得为6名顾客已实际消费的16.6万元,而非6名顾客实际充值的24万元。

通过协议或交易习惯为违法经营者实际占有的财物并不能简单地认定为全部都属于其所有。因此,实践中对被认定为违法所得的“全部收入”的正确界定具有非常重要的理论和实践意义。南通贝娅塔美容服务有限公司诉南通市卫生局卫生行政处罚一案中,实际充值的24万元与已消费16.6万元之差额7.4万元实际上属于6名顾客。而在在庞某某、庞×祥诉佛山市南海区安全生产监督管理局行政处罚纠纷案中,假设该案所涉租赁合同被确认无效,实际收取租金195 000元与被认定为违法所得的183 733元之间的差额11 267元可能会被追缴,但无论如何,这并不等同于被没收。

(三)违法所得认定中合理支出及税费扣除的准确把握

1.关于“合理支出”的扣除

《认定办法》第二条明确规定,违法所得认定时允许从全部收入中扣除当事人直接用于经营活动的适当的合理支出。《环境行政处罚办法》(环境保护部令第8号)第七十七条作出了与之相同的规定。由于《认定办法》和《环境行政处罚办法》对“合理支出”都没有作出具体界定,导致在具体的执法、司法实践中,不同当事人及法官可能会对“合理支出”的扣除产生不同观点。

如在自贡市沿滩区人民医院诉自贡市环境保护局环境行政处罚案[24]中,原告自贡市沿滩区人民医院认为被告对“违法所得”认定错误。被告则辩称,“被告对原告‘违法所得’的计算,是根据《环境行政处罚办法》第七十七条第一款……之规定进行计算的。被告根据原告提交的财务资料,将其人员工资、耗材费用、维修保养费用予以扣除,认定原告违法所得金额为172 566.10元,事实清楚,证据充分。原告所主张的设备折旧费不属于‘当事人直接用于经营活动的合理支出’。”自贡市自流井区人民法院经审理后认为,被告“认定原告违法所得金额为172 566.10元并无不妥,但根据《医疗设备折旧管理制度》、《医院财务管理制度》,加之自贡市沿滩区人民医院属非营利性医疗机构,原告主张的扣除设备折旧费等支出后的金额为违法所得更为合理和妥当。”并判决变更原违法所得1倍的罚款为罚款人民币20 000元。

笔者认为,依据《企业所得税法》及相关会计制度,企业按照规定计算的固定资产折旧,准予扣除。比照上述规定,若上案中原告在被被告处罚前的确没有计提并在税前予以扣除的折旧费用应允许其从收入中扣除,反之,则不予扣除。事实上,从上案的判决可以看出,法院事实上认可了被告对原告违法所得的认定,变更的不过是罚款数额而已。但不管怎么说,上案中表现出的当事人及法官对违法所得认定的不同观点,的确暴露出相关规定中关于“合理支出”界定不明的弊端。

2.关于税费的扣除

依据《认定办法》第九条之规定,违法所得认定允许扣除的税费应当是“对当事人在工商行政管理机关作出行政处罚前依据法律、法规和省级以上人民政府的规定已经支出的税费”,即当事人在被工商行政管理机关作出行政处罚前已经实际缴纳的税费。由此可以推断,对于当事人在被工商行政管理机关作出行政处罚前没有实际缴纳的税费,即便通过其营业/所得额可以推算出其应缴纳的税费也不应当予以扣除。

前述关于违法所得认定涉及税金情形案件中,钟祥市众信机动车综合性能检测站诉荆门市工商行政管理局工商行政处罚案中被告提交的证据“A20、原告缴纳2012年10月税款记账凭证、原始凭证”、京山县机动车综合性能检测站诉荆门市工商行政管理局工商行政处罚案中被告提交的证据“A12、2012年财务明细分类账、2012年1月、12月、2013年3月的《资产负债表》和《利润及利润分配表》”和无锡康嘉福生物科技有限公司诉无锡市滨湖工商行政管理局行政处罚二审案中原审判决认定上诉人(原审原告)“已缴税金66 410.25元”的事实均能够证明,相关当事人在被行政处罚前已实际缴纳了税金。依据《认定办法》第九条之规定,相关违法所得的认定是符合相关法律规定的。

但笔者对北京沃尔玛百货有限公司诉北京市工商行政管理局海淀分局二审案[25]的分析发现,该案对北京沃尔玛百货有限公司违法所得认定中关于税金扣除的表述为“……沃尔玛公司于2012年11月13日向海淀工商分局提交的‘情况说明’中认可……开票金额总计4 364 100元。承认企业毛利率为16.77%,毛利额为748 921元,应缴纳增值税108 818元、增值税附加(城建税及教育费附加)13 058元、所得税5 592元,扣除上述成本后所得额621 453元。即沃尔玛公司违法所得为621 453元。”由此,该案中扣除的税金并非北京市工商行政管理局海淀分局对北京沃尔玛百货有限公司作出行政处罚前沃尔玛公司已依法支出的税费,而是处罚机关结合其违法销售额推算出来的应缴纳的税费。因此,笔者以为,该案关于违法所得的认定值得商榷,缺乏相应的法律依据。

三、行政处罚“违法所得”认定立法完善的相关建议

(一)准确界定行政处罚中的“违法所得”

行政处罚中“违法所得”的界定有赖于对其认定中扣除标准的明确,所以,准确界定违法所得首先必须明确违法所得认定中的扣除标准。

1.必须明确“违法所得”认定中的扣除标准

(1)关于“合理支出”扣除。从前述分析中可以看出,不同行业、部门在其规章或规范性文件中关于违法所得的认定所采取的标准不同,实际上主要表现为“违法所得”认定中扣除标准的不统一。具体表现为:有的不作任何扣除,即违法所得被认定为全部收入(包括成本和利润),如住房和城乡建设部《关于规范城乡规划行政处罚裁量权的指导意见》第十一条之规定;有的将全部收入扣除相关“直接用于经营活动的适当的合理支出”的部分认定为违法所得,如《认定办法》;有的以所收取的违法费用认定为违法所得,如国家工商行政管理局《关于〈反不正当竞争法〉第二十三条和第三十条“质次价高”、“滥收费用”及“违法所得”认定问题的答复》之相关规定;还有的以所获利润为违法所得,如国家质检总局《关于实施〈中华人民共和国产品质量法〉若干问题的意见》(国质检法〔2011〕83号)第十一条之规定,等等。

正是由于法律缺乏对行政处罚中违法所得的统一界定,导致多部门、行业、领域各自从自身角度出发,对违法所得的多角度、多标准的界定,从而造成实际执法中可能出现对违法行为在具体行政处罚中出现的不公平、公正的结果。

笔者以为,应当对行政处罚中的违法所得的扣除标准按照《认定办法》第二条的规定作出统一的原则规定。其中,“当事人直接用于经营活动的适当的合理支出”可以有别于《企业所得税法》中关于成本、费用、税金、损失和其他支出等关于税前扣除项目的规定,针对不同的应受行政处罚的违法行为,具体是指相对应的“生产商品的原材料购进价款”、“所售商品的购进价款”、违法“服务中所使用商品的购进价款”;依法应予没收的非法费用或贿赂收入等违法所得,则没有任何扣除等。这样做不仅有利于执法标准的统一,也可以有效避免出现实际执法、司法实践中出现的由于多种扣除标准而造成同质违法案件却存在处罚不一、裁判多样等现象。

(2)关于税金扣除。关于违法所得中的税金扣除问题,一直存有争议[26]。笔者以为,要求税务机关对征税对象进行合法性审查既不现实、也无效率,而且有越权之实。参考《税收征收管理法》第四十五条第二款“纳税人欠缴税款,同时又被行政机关决定处以罚款、没收违法所得的,税收优先于罚款、没收违法所得”之规定,笔者赞同《认定办法》第九条关于税金扣除的规定,即扣除的税金必须是“当事人在……机关作出行政处罚前依据法律、法规和省级以上人民政府的规定已经支出的税费”。

2.准确界定“违法所得”

基于前述关于明确“违法所得”认定中扣除标准的分析,笔者认为,对行政处罚中的“违法所得”的界定原则上应采“获利说”,特殊情形下采“全部收入说”。参照《认定办法》的相关规定,笔者以为,可以对行政处罚中的违法所得作如下界定:当事人违法生产、销售商品或非法经营所获得的全部收入扣除当事人直接用于经营活动的适当的合理支出和在相关机关作出行政处罚前依据法律、法规和省级以上人民政府的规定已经支出的税费,为违法所得;当事人违法提供服务、违法收取费用、贿赂以及为违法行为提供便利条件的违法所得等按当事人的全部收入计算。

(二)注重没收违法所得与其他行政处罚方式的统一与协调

在诸多关于行政处罚的法律规定中,没收违法所得多数情况下和罚款、没收非法财物等联系在一起。由于非法财物系指违法行为人所占有的违禁品或者实施违法行为所使用的工具和物品。因此,在将全部收入(成本和利润)认定为违法所得的情况下,实际上是以“没收违法所得”取代了“没收违法所得、没收非法财物”。这实际上没有正确区分“违法所得”与“非法财物”,造成了执法、司法上的认识混乱。笔者认为,将行政处罚中的违法所得作前文界定,可以比较有效地解决这一问题。

据有的学者研究,“现行中国有关违法所得的行政处罚立法虽然主要表现为直接没收违法所得、没收违法所得与以违法所得为基数的罚款并处、有以退还为前提的没收违法所得、没收违法所得与以违法经营额为基数的罚款并处、以违法所得作为罚款数额的依据及限期退还违法所得等六种情形,但是在行政处罚法领域,没收违法所得和以违法所得为基数的罚款这两种情形的适用最广泛、最经常。”[27]由于违法所得认定方面的差异,在以违法所得为基数的罚款的情形下,可能会出现令人尴尬的现象:如在将违法销售收入认定为违法所得情形,若当事人违法生产某产品但尚无销售,则无违法所得,自然也就无罚款。就会出现:在甲、乙违法生产、销售某产品且涉案货值相同情况下,甲因有销售所得被处罚款,乙因无销售自然不会被罚款。此外,在以违法所得为基数的罚款的情形下,违法当事人为达到少缴或不缴罚款的目的,必然会采取不法方式达到对违法所得额认定的减少。

为达到惩戒违法、有效遏制违法行为的目的,笔者认为,在将违法所得作前文界定的情况下,建议取消以违法所得作为罚款的基数,统一采取如《食品安全法》、《工业产品生产许可证管理条例》等法律法规所规定的以违法涉案货值金额作为罚款的基数。这样做不仅会有效避免前述尴尬情形的出现,而且会有效避免实际执法中出现的执法不公正现象。参照国家质检总局《关于实施〈中华人民共和国产品质量法〉若干问题的意见》(国质检法〔2011〕83号)第十一条之规定,“货值金额是指当事人违法生产、销售产品的数量(包括已售出的和未售出的产品)与其单件产品标价的乘积。对生产的单件产品标价应当以销售明示的单价计算;对销售的单件产品标价应当以销售者货签上标明的单价计算。生产者、销售者没有标价的,按照该产品被查处时该地区市场零售价的平均单价计算。”

(三)重构“违法所得”认定的立法模式

要完善行政处罚中“违法所得”认定的相关立法,除了《行政处罚法》应对违法所得作出统一界定、有效协调没收违法所得、没收非法财物和罚款等行政处罚方式外,还应对当前我国关于行政处罚中的“违法所得”认定的标准不一、层次分散的立法模式进行重构。笔者建议,修改《行政处罚法》,对违法所得作出统一界定,明确区分“违法所得”和“非法财物”,取消以违法所得作为罚款的基数、统一采取以违法涉案货值金额作为罚款的基数。以使目前我国关于行政处罚中的违法所得立法不规范现象得以规范化、科学化和合理化。当然,考虑到不同行业、领域差异、不同违法行为对社会的危害程度不同及具体执法实际等原因,具体罚款额度与涉案货值金额之间的比例或倍数以及罚款处罚适用的具体情形等可由相关行业、主管部门等作出相应具体规定。

注 释

①参见《武汉市中级人民法院(2013)鄂武汉中行终字第00224号行政判决书》。

②参见《合肥市中级人民法院(2013)合行终字第00168号行政判决书》。

③参见《宁波市江东区人民法院(2013)甬东行初字第55号行政判决书》。

④参见《浙江省三门县人民法院(2014)台三行初字第4号行政判决书》。

⑤参见《云南省楚雄彝族自治州中级人民法院(2014)楚中行终字第4号行政判决书》。

⑥参见《南京市建邺区人民法院(2013)建行初字第29号行政判决书》。

⑦参见《珠海市香洲区人民法院(2013)珠香法行初字第97号行政判决书》。

⑧参见《温州市瓯海区人民法院(2013)温瓯行初字第42号行政判决书》。

⑨参见《温州市中级人民法院(2014)浙温行终字第53号行政判决书》。

⑩参见《安徽省濉溪县人民法院(2013)濉行初字第00004号行政判决书》。

⑪参见《江苏省涟水县人民法院(2013)涟行初字第38号行政判决书》。

⑫参见《杭州市萧山区人民法院(2013)杭萧行初字第57号行政判决书》。

⑬参见《佛山市中级人民法院(2014)佛中法行终字第57号行政判决书》。

⑭参见《广西壮族自治区贵港市中级人民法院(2013)贵行终字第46号》。

⑮参见《福建省龙岩市新罗区人民法院(2014)龙新执审字第171号行政裁定书》。

⑯参见《湖北省荆门市东宝区人民法院(2014)鄂东宝行初字第00003号行政判决书》。

⑰参见《湖北省荆门市东宝区人民法院(2014)鄂东宝行初字第00002号行政判决书》。

⑱参见《江苏省无锡市中级人民法院(2013)锡行终字第0034号行政判决书》。

⑲参见《上海市闸北区人民法院(2013)闸行初字第203号行政判决书》。

⑳参见《福建省龙岩市新罗区人民法院(2014)龙新执审字第170号行政裁定书》。

[21]参见《上海市浦东新区人民法院(2014)浦行初字第74号行政判决书》和《上海市第一中级人民法院(2014)沪一中行终字第167号行政判决书》。

[22]参见《佛山市中级人民法院(2013)佛中法行终字第428号行政判决书》。

[23]参见《南通市港闸区人民法院(2013)港行初字第0073号行政判决书》。

[24]参见《四川省自贡市自流井区人民法院(2014)自流行初字第1号行政判决书》。

[25]参见《北京市第一中级人民法院(2012)一中行终字第2744号行政判决书》。

[26]如有学者认为,非法所得应予征税,参见代晨:《浅析非法所得是否应该纳税》,云南法院网《改革与探索》,2006年第3期;莫礼花:《非法所得课税正当性分析》,江苏法院网《理论研究》,访问时间:2014年6月16日。但也有学者认为非法所得不具可税性,参见何彬:《论非法所得的可税性》,北大法律网·法学在线;参见章深:《非法所得不可课税》,转载自新浪财经《财经纵横》,访问时间:2014年5月26日。

[27]卢星:《论行政处罚中的违法所得确定》,《行政法制》,2009年第3期。