印度钢铁行业现状分析

2015-01-10代铭玉

□ 代铭玉

印度钢铁行业现状分析

□ 代铭玉

从印度的基本经济状况、钢铁工业布局、产量、需求、原材料、优劣势等方面介绍和分析了印度钢铁行业和钢铁市场,以期让决策者和研究人员对印度钢铁业有一个全面、系统的了解。

印度;钢铁工业布局;钢铁企业;产品结构;需求;进出口;原材料;优劣势

编者按:2001年美国高盛公司将巴西、俄罗斯、印度和中国定义为“金砖四国”(BRIC),特指新兴市场投资代表,2010年又将南非纳入,成为“金砖五国”(BRICS)。在全球经济放缓的环境下,新兴市场成为带领全球经济发展的希望所在,投资者们纷纷把目光投向这些市场。配合行业重心向发展中国家转移,与经济发展高度相关的钢铁行业在新兴市场中迎来了行业发展的黄金期。由于国情、地理条件、人口、工业基础、消费比重、行业发展模式种种因素的不同,不同市场的钢铁行业表现出不同的特质。本刊于2015年第二期开始,陆续刊登了“新兴市场钢铁行业专题”系列文章,从各国基本经济状况、钢铁工业布局、钢铁生产、需求、进出口、原材料、钢铁行业特点和优劣势等方面分析了这些新兴市场的钢铁行业现状。由于南非钢铁行业资料较少,本系列文章主要分析巴西、俄罗斯和印度三国的钢铁行业,希望有助于行业研究人员对这些重点新兴市场的钢铁行业有一个全面、系统的了解。本期刊登第三篇《印度钢铁行业现状分析》。

一、印度的基本经济状况

印度是2013年世界第十大经济体,亚洲第三大经济体。人口12.33亿。2013年,GDP为18 770亿美元,人均GDP为679.05美元。虽然GDP总值较大,但由于人口多,人均GDP低,世界银行仍将印度归类为贫困国家。与其他金砖国家相比,印度的人均GDP和城镇化率低,但GDP增速较快,见表1。

表1 印度、巴西和俄罗斯GDP与城镇化率比较

二、印度钢铁工业布局和主要钢铁企业

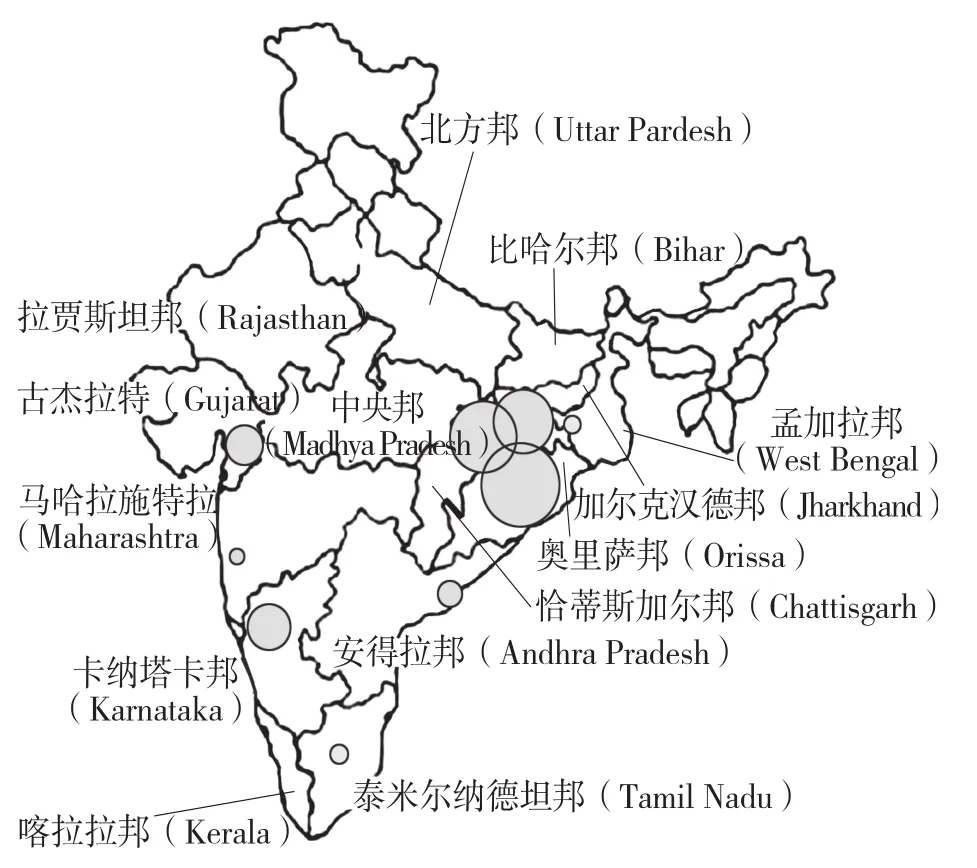

印度的粗钢产能大部分分布在铁矿石富集的奥里萨邦、加尔克汉德邦和恰蒂斯加尔邦(见图1)。印度钢铁工业生产布局的基本特点可归纳为两点:一是以大型钢铁联合企业为骨干,近年来中、小型电炉钢厂发展较快;二是内陆建厂,分布集中,接近原料、燃料产地和主要消费区。

图1 印度的钢铁工业分布

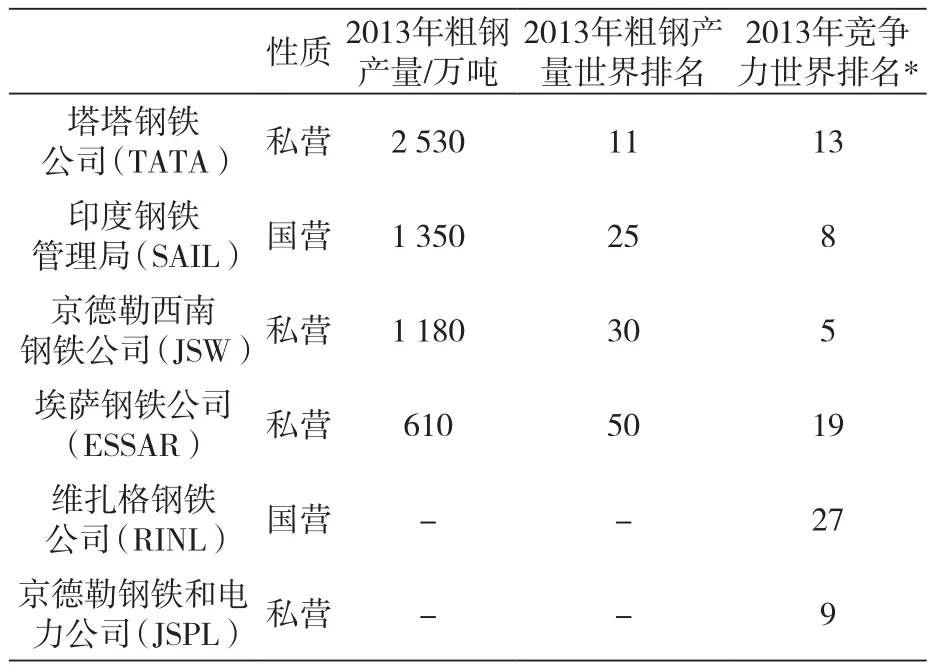

印度在扶持国营企业的同时也鼓励私营,因此印度钢铁企业呈现出私营企业和国营企业共同发展的态势。印度主要钢铁企业情况见表2。

表2 印度的主要钢铁企业

印度的板材市场被除RINL之外的5家主要钢铁企业所垄断,长材市场则有数百家小型钢铁生产商参与。印度在20世纪90年代初的经济改革中采取了取消对私营企业大规模新增产能等的限制等钢铁行业改革措施,大量私营小企业进入钢铁行业,这些私营小企业主要用电炉和感应炉进行生产。伴随私营企业产能的扩张,印度钢铁产能集中度持续下降。

根据世界钢动态公司世界钢铁企业竞争力排名评价标准,可以发现印度钢铁企业的优势在于产能扩张能力强、位于高速增长市场、加工成本低以及铁矿石和劳动力成本低。

三、钢铁产品生产结构

1.粗钢产量

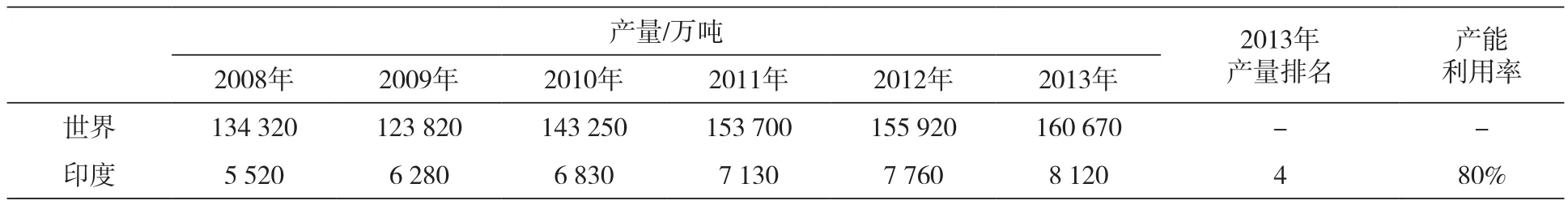

伴随印度经济的高速发展,受国内需求增长的支撑, 2008—2013年印度粗钢产量以6.7%的平均速度保持增长,见表3。

表3 2008一2013年印度的粗钢产量

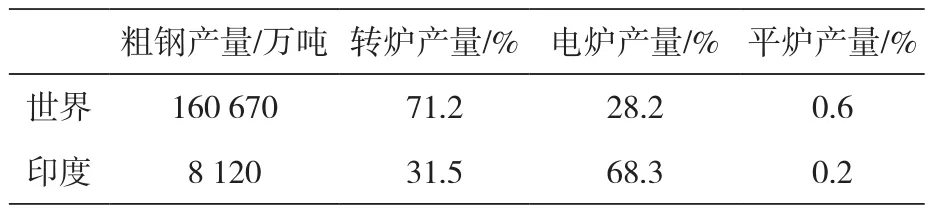

2.生产工艺

印度粗钢产量的增长大部分来自于电炉产量的增长,尤其是感应炉产量,在2012/2013财年占到了粗钢产量的68.3%(见表4)。印度的电炉与转炉产量比例与全球水平呈现出相反的发展态势。这是因为印度焦煤不足,粗钢生产以电炉工业为主,特别是民营钢铁企业大都采用电炉冶炼技术。尤其是在20世纪90年代初,印度进行经济改革,逐步放开对钢铁产业的管制,国内钢铁消费和出口迅速增加,私营企业产能迅速扩张,特别是大量使用电弧炉生产粗钢的小规模生产者进入到钢铁产业,弥补了主要生产者供给不足留下的缺口。

表4 2013年世界和印度粗钢产量按生产工艺划分

四、用钢需求

1.钢材消费行业比重

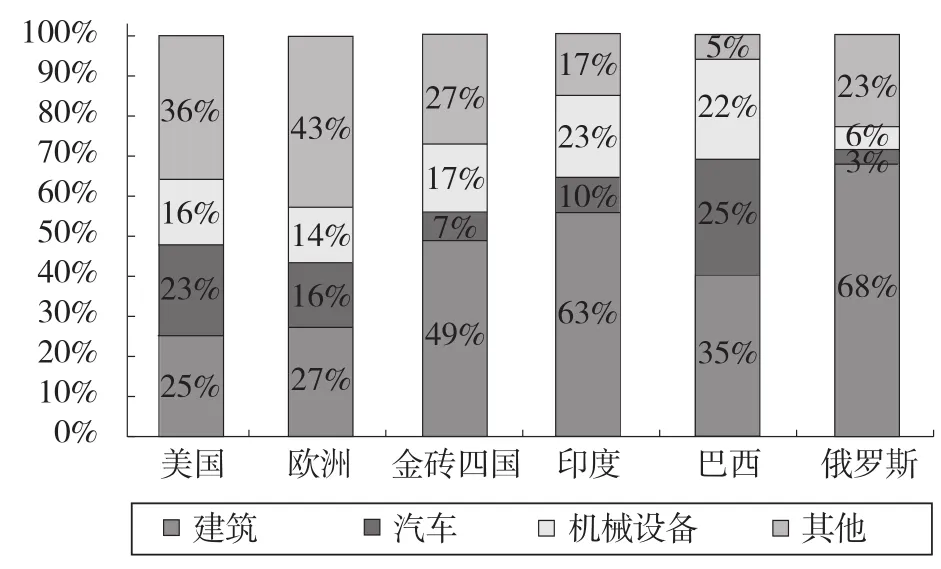

图2是2012年发达国家与新兴市场国家的钢材消费行业比重。一个明显区别是新兴国家的建筑行业消费比重大,印度和俄罗斯尤其明显。

图2 2012年发达国家和新兴市场钢材消费行业比重比较

基础设施建设是印度最大的钢材消费行业,占2012财年印度钢材总消费量的63%。考虑到过去10年中,建筑和基础设施建设活动的飘涨以及该行业大量的钢材消费量,这一比重是非常自然的结果。工程和制造行业是印度第二大钢材消费行业,占总消费量的22%。其次是汽车、包装和其他交通设备行业。

2.钢材表观消费量及预测

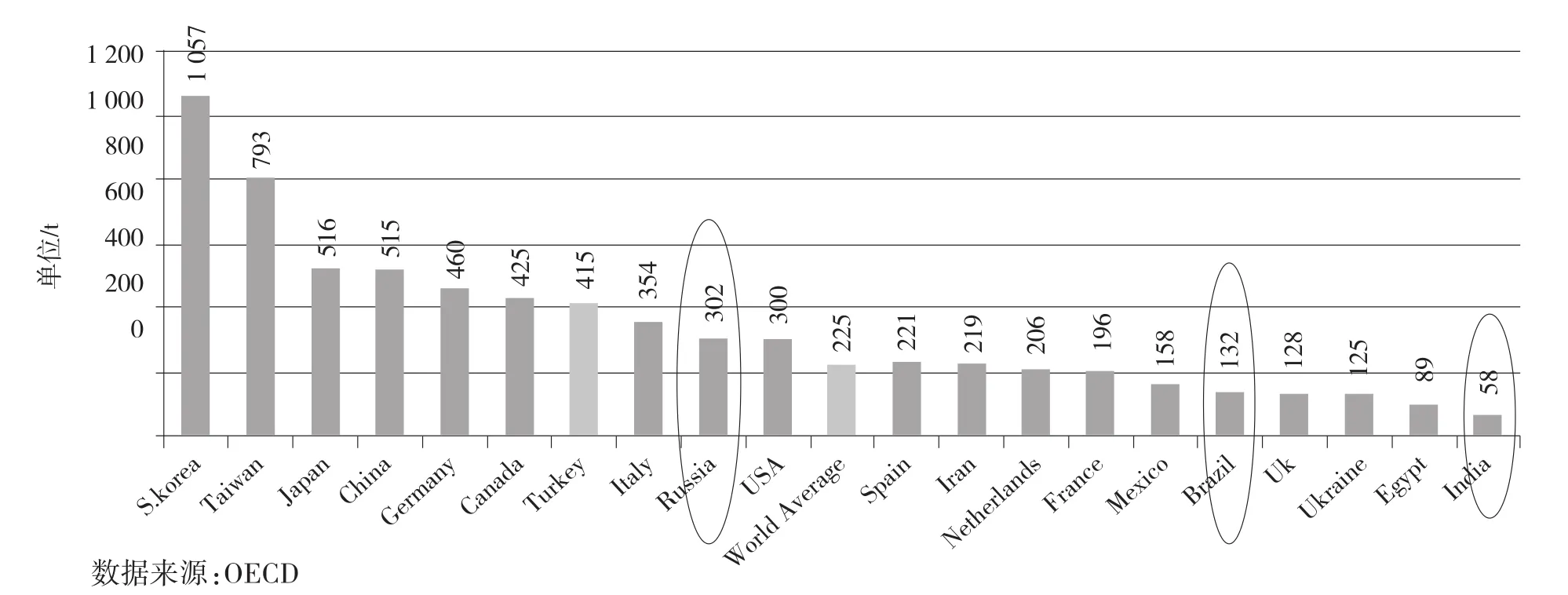

2013年,印度人均年钢材消费量为58kg,世界人均钢材消费量平均水平为225kg,发达国家水平则高于300kg (见图3)。因此,印度人均钢材消费量还有很大提升空间。

图3 2013年俄罗斯、巴西和印度的人均钢材消费量

印度人口多,人均钢材消费量低,工业化、城镇化尚未完成。未来印度进一步的工业化要求其通过发展第二产业提高国民收入,加强对钢铁上下游的投资,大力发展交通运输、仓储等生产性服务业,促进基础设施建设,从生产和需求两方面推动印度钢铁工业扩大生产规模,拉动印度钢铁产量的增长。因此,印度的钢材消费量有很大的增长潜力。印度的“十二五”(2012—2017)规划计划基础设施建设投资以14.5%的复合年增长率增长。预计2012—2021年生产资料和耐用消费品的需求将以7.5%~8%的速度增长,汽车行业将以11.5%~12.5%的速度增长。

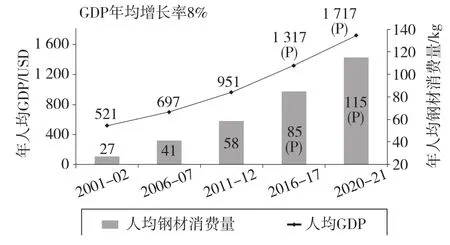

国际钢协预测,至2020/2021财年,印度的人均GDP将以8%的平均速度增长,人均钢材消费量的增长趋势与GDP相同(见图4)。预计2016财年钢材消费量较2011财年增长约50%,2020财年钢材消费量将在2011财年消费量的基础上翻番。受基础设施建设、汽车和耐用消费品需求增长的推动,长期来看钢材消费需求将保持大于5%的强劲增长。

图4 印度人均钢材消费量及人均GDP预测

五、印度钢材进出口

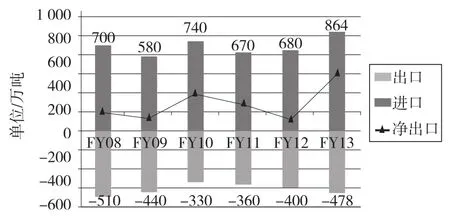

由于钢材消费量超过产量供应,印度从2007/2008财年成为钢材净进口国。详见图5。

图5 印度钢材进出口量

1.进口情况

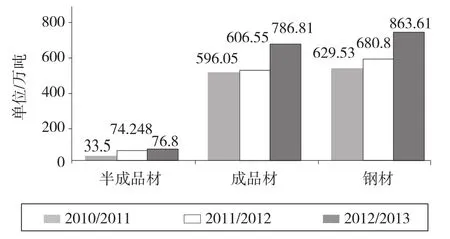

印度钢材进口量约占国内消费量的9%左右。据印度钢铁部统计,2012/2013财年印度进口钢材863.61万吨,同比增长26.85%。其中,进口半成品材76.8万吨,同比增加3.4%;进口成品材786.81万吨,同比增长29.72%。见图6。

图6 2011一2013年印度钢材进口情况

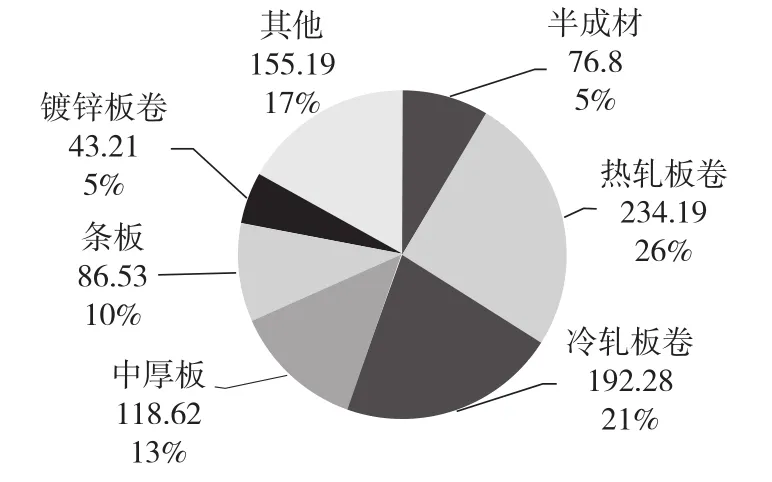

2012/2013财年印度成品材进口量占钢材进口总量的92%,其中成品材进口前5大品种占75%,见图7。

图7 2012/2013财年印度进口钢材品种结构(单位/万吨)

2.出口情况

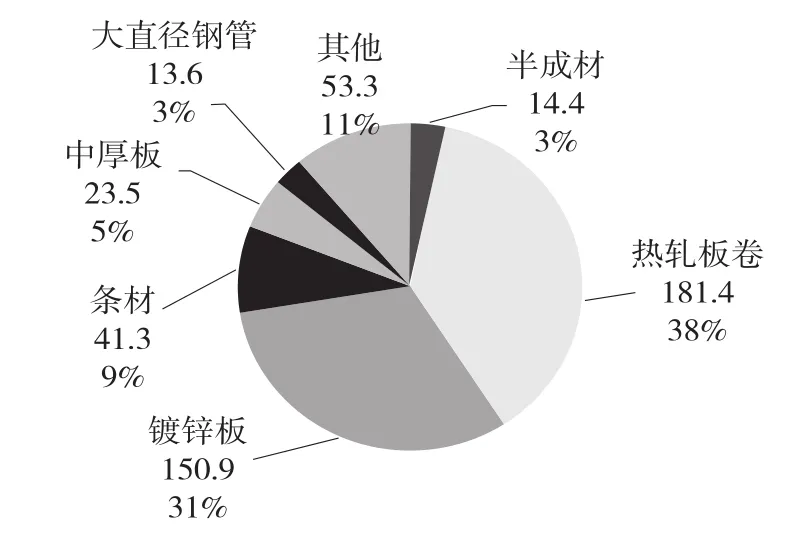

据印度钢铁部统计,2012/2013财年印度出口钢材478.4万吨,同比增长64.3%,占国内钢材总产量的6.5%。其中,出口半成品材(钢锭和钢坯)14.4万吨,同比减少28.4%;出口成品材464万吨,同比增长71.4%。见图8。

图8 2010/2011一2012/2013年印度钢材出口情况

2012/2013财年印度成品材出口量占钢材出口总量的97%。成品材出口前5大品种占钢材出口总量的86%,具体品种和出口量见图9。

图9 印度2012/2013年出口钢材品种结构(单位/万吨)

六、原材料

印度是冈瓦那古大陆的一部分,与澳大利亚、非洲和南美洲相似,拥有丰富的矿产资源。印度生产87种矿产,其中4种燃料矿、11种金属矿、52种非金属矿(工业用)。印度的煤、铬和锌资源位居全球第三;矾土资源位居全球第五;铁矿石资源位居全球第六。

1.铁矿石

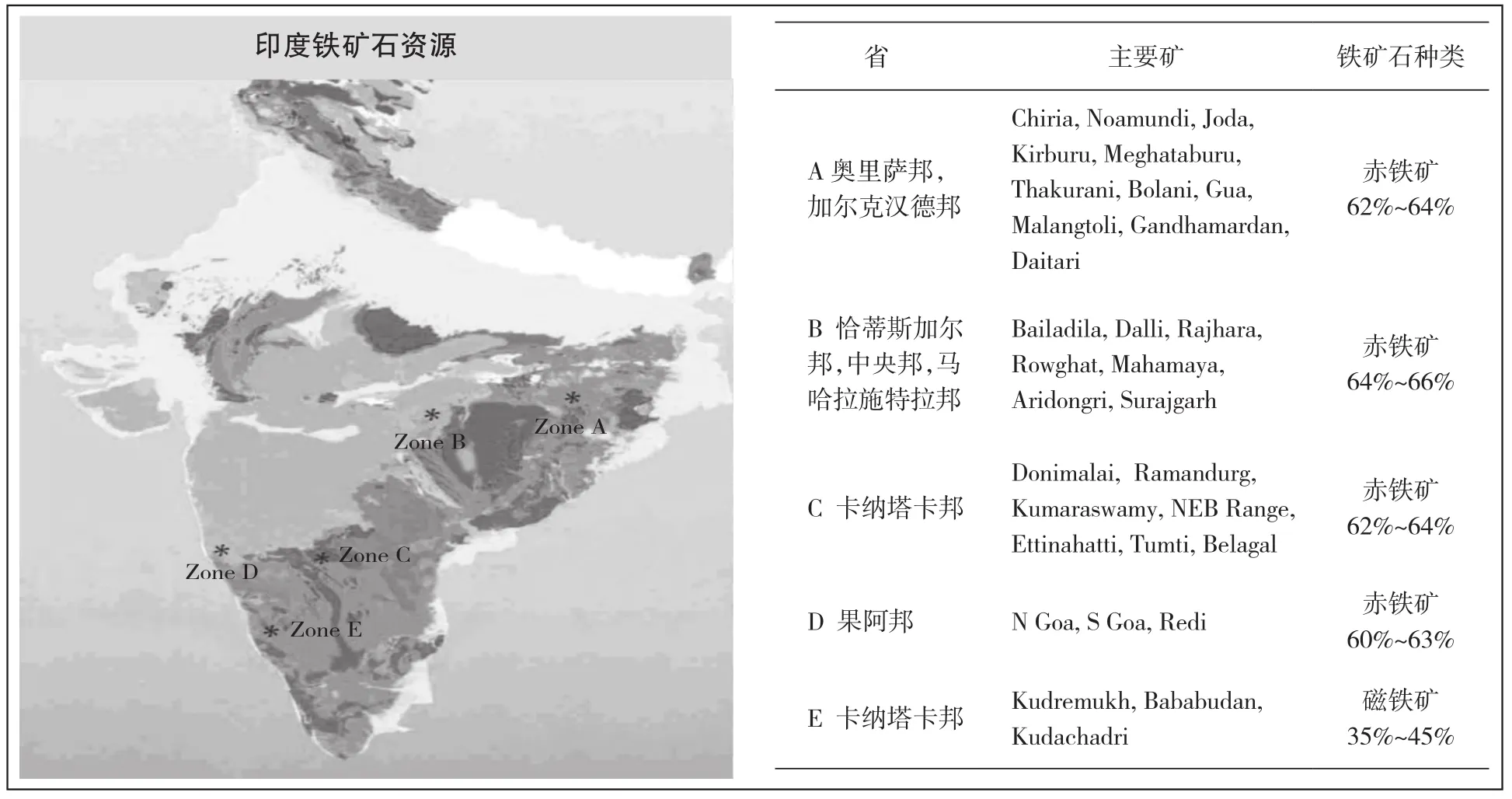

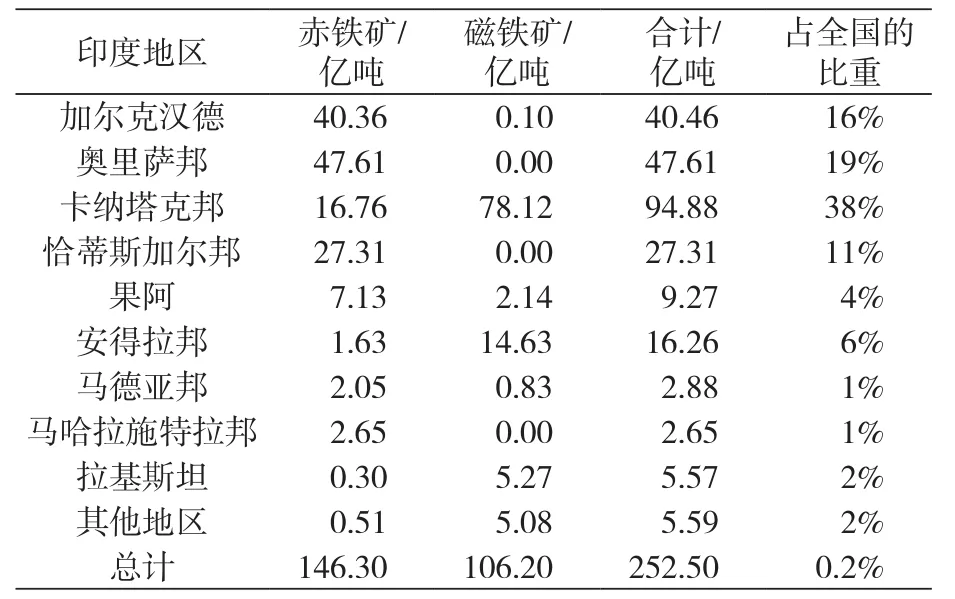

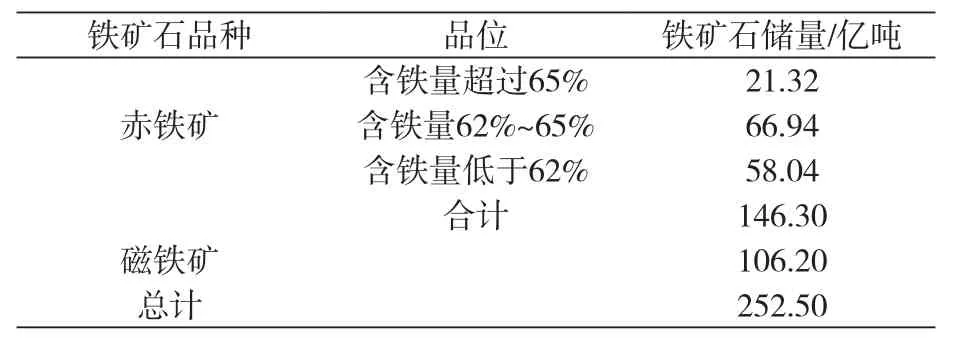

印度有丰富的高品位铁矿石资源,铁矿石原矿储量70亿吨,平均铁品位64%,含铁量储量为45亿吨。印度79%的高品位铁矿石储量都集中在奥里萨邦、加尔克汉德邦和恰蒂斯加尔邦。详见图10和表5、表6。

图10 印度的铁矿石资源分布

表5 印度铁矿石储量统计

表6 印度铁矿石品种储量

印度高品位铁矿石资源主要位于奥里萨邦、加尔克汉邦和恰蒂斯加尔邦,但这些地区铁矿石资源分配困难,矿山土地成本上升。与澳大利亚、巴西和南非相比,印度运力不足提升了铁矿石的供应成本。

印度的块矿和粉矿足以满足国内铁矿石需求。印度新增的铁矿石需求还能由低品位磁铁矿生产球团来补充。印度矿业部门预计,现有高品位赤铁矿资源可供开采购15~20年。

由于炼铁企业更愿意用块矿和烧结矿,因此印度有大量的低等级粉矿和泥矿积存下来。为了节约高等级块矿和利用大量积存和新生产的低等级粉矿和泥矿,目前印度大力发展选矿和铁矿制粒技术。印度很多大型钢铁公司和铁矿石生产商都在建设球团矿厂。同时,利用粉矿制造烧结矿的技术得到大力发展。钢厂的重点工作从使用块矿转为更好地利用粉矿。

2.煤炭

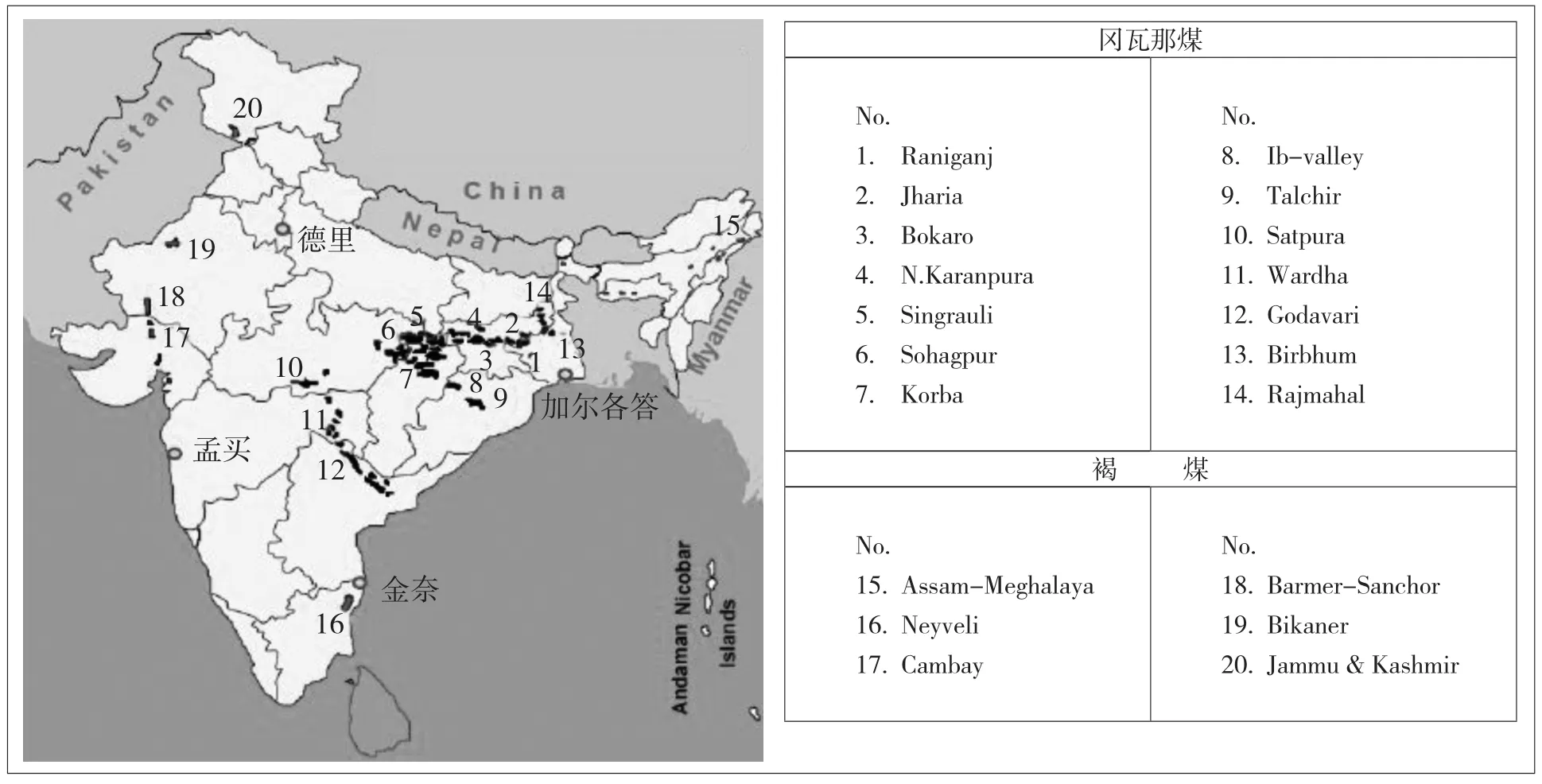

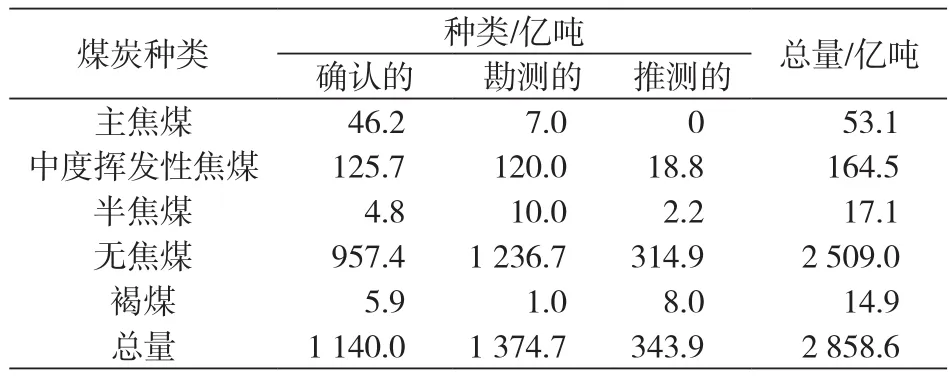

印度有着庞大储量的煤炭资源,是排在中国和美国之后的全球第三大煤炭生产国。但是印度焦煤储量为531亿吨,只占印度煤炭总储量的19%,绝大多数焦煤质量较差,并不适合于炼钢,这已经成为影响印度钢铁工业的软肋。印度的煤炭资源分布见图11,煤炭储量见表7。

图11 印度的煤炭资源分布

表7 印度煤炭储量

印度大部分煤炭储量都含有高灰分,不适合炼钢生产。因此,印度钢厂优先采用电炉工艺,特别是民营钢铁企业。印度直接还原铁生产商一般使用非炼焦煤作为还原剂。

印度通过开发技术来减少对炼焦煤的依赖。这些技术包括:减少焦炭消耗的技术,主要是喷吹煤粉技术;在焦炉中使用更多半焦煤和无焦煤含量的混合料;用含碳物质生产合成焦炭;使用无焦煤的替代性炼铁技术,如Corex、Finex等;利用无焦煤气化生产合成气,用于气基海绵铁生产以及高炉和发电厂的辅助燃料。

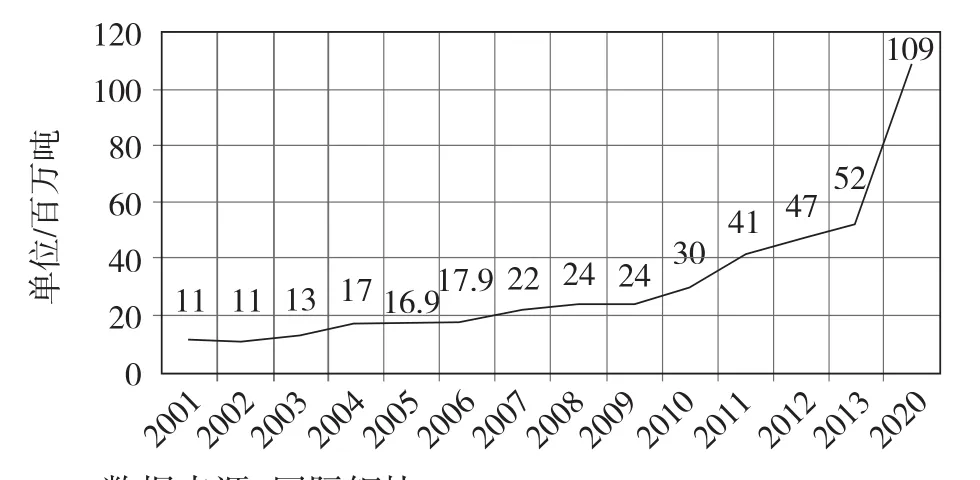

印度煤炭工业的发展受采矿效率低下、煤炭质量不高和运输不足等因素影响,不能满足生产需求,印度超过50%的主焦煤需要进口。印度的主焦煤进口主要来自澳大利亚和美国。近几年,印度炼焦煤进口量逐年上升,预计到2020年进口量将增加到目前的两倍,达到1.09亿吨(见图12)。此外,印度每年有3 100万吨的焦炭需求,约1/3从中国进口。同时,印度主要钢铁企业也积极收购海外炼焦煤矿山以增加对优势焦煤的掌控,印度、中国和韩国在非洲的矿产资源争夺日趋激烈。印度钢企正活跃在非洲,寻求对煤和铁矿等资源的收购和开发。

图12 印度的炼焦煤进口量

3.印度的原材料行业现状和政策

印度对进口炼焦煤的依赖持续增长。国内炼焦煤的产量和质量不足以满足钢铁行业的需求。在铁矿石方面,印度的环境法规越来越严格,严厉打击非法矿业,同时开设新矿的步伐放缓,使印度铁矿石供应量受到挤压。印度现在面临的挑战:一是如何推进国内铁矿石和煤炭这些关键原材料资源的开发;二是如何从国外获取关键原材料矿业资产;三是如何高效利用原材料资源。

针对印度原材料的现状,印度政府采取了以下政策措施:政府通过允许更多的私营矿业(无论是本国的还是外国的)参与来扩充矿业基地;在铁矿石行业,目前的政策允许100%私人投资控股;给予铁矿石探矿优先政策,以促进提高铁矿石储量;对矿业和采矿特许权发放进行新的立法,通过透明和有时间限制的机制来加快与合理化采矿特许权的发放流程;矿业立法的重点倾向于为建设了附加价值企业(包括钢厂)的申请者颁发采矿许可;鼓励低等级矿和粉矿的精选,以使低等级铁矿和粉矿能够被国内钢铁企业利用;鼓励煤炭洗选厂升级改造和扩大产能,促进国内炼焦煤产量大幅提升;鼓励私营企业和国营企业收购国外铁矿石和煤炭资产。

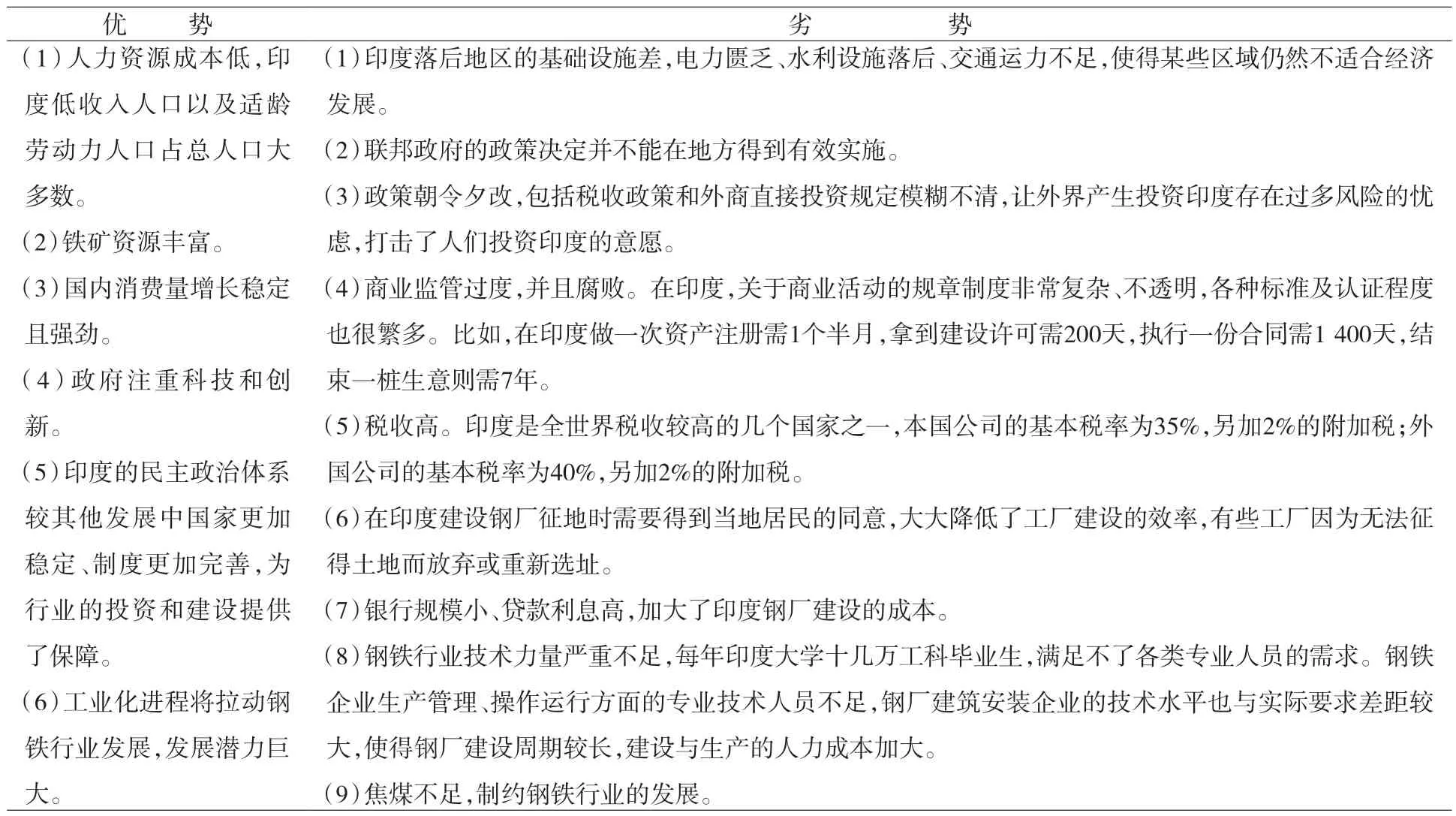

七、印度钢铁行业的优劣势分析

印度钢铁行业的优劣势分析见表8。

表8 印度钢铁行业的优劣势

印度目前已经是全球第四大粗钢生产国,有望在2015年成为全球第二大钢铁生产国。低成本的人力资源和丰富的矿产资源使印度在全球范围内具有竞争力。印度未来进一步的工业化,要求其通过大力发展本国第二产业来提高国民收入水平,从而进一步拉动印度钢铁行业的发展。

[1]袁文.印度钢铁工业中长期展望[J].冶金管理,2010(3).

[2]国际钢协.India Steel Vision 2020[EB/OL].http://www.worldsteel.org,2012.

[3]印度钢铁部网站信息[EB/OL].http://steel.nic.in.

[4]印度矿业局网站信息[EB/OL].http://mines.nic.in.

(作者单位:武汉钢铁(集团)公司研究院,湖北武汉430080)

F407.3

A

1002-1779 (2015) 04-0007-06