综合收益价值相关性比较研究——基于沪市A 股中的金融行业和房地产行业

2015-01-08李霁友

李霁友 贺 珊

(上海东华大学 上海 200051)

一、实证设计

(一)样本选择

本文的数据来源于上海证券交易所官方网站、新浪财经、国泰安数据库以及 Wind 数据库。选择的是2011~2013 年的数据,针对房地产行业,相关数据的取得是直接从利润表中的相关科目中摘取下来的,但是由于金融行业“其他综合收益”和“综合收益”科目在利润表中没有直接对应的科目,因而是从年度报表中手工摘录的。本文的数理统计工具主要是Excel 和Spss 软件。

本文只以沪市A 股为选取范围,在剔除了那些有缺省值的企业以及数值异常的年份之后,最终得到的数据如下:房地产行业2011 年度共计19 家公司,2012 年度共计22 家公司,2013 年度共计27 家公司;金融行业2011年度共计20 家公司,2012 年度共计21 家公司,2013 年度共计26 家公司。

(二)研究假设

在总结相关理论基础以及之前学者实证研究结果的基础上,本文针对两个行业同时提出了以下三个假设:(1)金融行业的净利润相对房地产业具有更高的价值相关性;(2)金融行业的其他综合收益相对房地产业具有更低的价值相关性;(3)房地产业中包含其他综合收益的综合收益具有增量价值相关性,金融业则没有类似的增量作用。

(三)模型假定和变量说明

1.模型假定

纵观之前的实证检验,我们不难发现,在会计信息的相关价值性研究中,最常被使用的就是价格模型。事实上在1995 年Ohlson 首次系统的阐述了公司的股价和会计相关变量之间的关系并且建立了正式的价格模型后,在随后的研究中,越来越多的学者针对自己的研究目的对这一模型进行了不同程度的修正。由此演变成了现在较为成熟的价格模型。本文利用的就是价格模型,并且针对提出的不同假设分别构造了不同的模型等式来进行检验。

针对假设1:金融行业的净利润相对房地产业具有更高的价值相关性。建立如下价格模型进行检验:

若检验结果符合假设 1,方程系数1≠0,2≠0,1≠0,2≠0 且1>1。

针对假设2:金融行业的其他综合收益相对房地产业具有更低的价值相关性。建立如下价格模型进行检验:

若检验结果符合假设 3,方程系数 ≠0,≠0,≠0,≠0 且< 。

针对假设3:房地产业中包含其他综合收益的综合收益具有增量价值相关性,金融业则没有类似的增量作用。建立如下价格模型进行检验:

2.变量说明

(1)被解释变量的选择和计算

针对价值相关性的定义,本文选择将股票价格P 来予以表示,并且由于一般上市公司年报的公告截止日期为四月底,所以特意将上市公司次年四月份最后一个交易日的收盘价确定为股票的价格。

(2)解释变量的选择和计算

根据本文的研究目的和所提出的假设,以净利润、其他综合收益以及综合收益为切入口,解释变量包括每股净收益(、每股其他综合收益以及每股综合收益。

(3)控制变量的选择和计算

本文将每股净资产作为唯一的控制变量,每股净资产即每股账面价值,它是公司的净资产和发行在外的普通股股份之间的比率,代表着股东资产的账面价值,从理论上来说,每股净资产与股价呈正比关系,也就是说,较大的每股净资产可能会到来更高的股价。

二、实证检验

(一)多元回归分析

变量间的相关性分析的主要目的是为了检验变量间是否存在着线性共线的问题。对此,本文分别对两个行业所涉及到的变量,即每股净收益、每股其他综合收益、每股综合收益以及股价进行相关性的分析,结果表1、表2 所示:

表1 变量间的相关系数表(金融行业)

表2 变量间的相关系数表(房地产行业)

从理论上看,在相关系数矩阵分析中,如果变量之间的相关系数超过0.9,那么相应变量间将会存在多重共线性问题,如果在0.8 和0.9 之间,则变量之间可能存在多重共线性问题。首先看金融业的系数表中,相关系数最大的是每股净利润和每股净资产,为0.685,其次是每股综合收益和每股净资产,为0.658。其余各变量的相关系数都在此标准之下。再从房地产行业系数表中也可以看到,相关系数最大的是每股净资产和每股净利润,为0.780。由此我们可以初步判断,本论文中针对两个不同的行业所选取的变量不存在多重共线性的可能,但是,为了推断的严谨性以及后面结论的科学性,在接下来的回归分析中,还会对变量是否存在共线问题进行VIF,即方差膨胀因子的计算分析。

(二)回归结果与分析

本部分是针对两个不同的行业,分别建立个模型来对股票价格和净利润、其他综合收益以及综合收益的价值相关性进行检验比较,如前面所述,本论文主要应用的是SPSS19.0 软件进行分析,因而所得到的结论都是来自于统计软件的运用结果。

1.净利润的价值相关性比较检验结果

表3 回归结果(金融行业)

表4 回归结果(房地产业)

从以上两个表中可以观察出,两个行业模型调整后的拟合优度分别为83.5%和42.5%,都呈现出较好的拟合优性,并且两个模型的F值都是在1%的水平上显著差异为零,进一步说明两个行业的模型回归效果较高,样本回归的结果都是有意义的。同时,无论是金融行业还是房地产行业,其每股净资产、每股净利润的方差膨胀因子(VIF)值分别是1.884/1.884,及2.551/2.551,都小于5,说明针对两个行业建立的模型并不存在严重的多重共线性问题,从而也印证了我们前面进行相关性分析时得到的结论。

另一方面,在金融行业中,在5%的显著性水平上,每股净利润(EPS)的相关系数为2.683,而在房地产行业中,EPS 在5%的较为显著性水平上的相关系数为0.766。可以明显看出,在同一显著性水平下,金融行业中每股净收益的相关系数远大于房地产行业中的数值,由此可以说明,金融行业作为一个业务较为集中的行业,由于其经营业务的特殊性和盈利性,其主体经营所带来的传统利润的变化相对于市场上其他产业对于股价的影响更为深刻和广泛,从而也就证明了我们的假设1,即金融行业的净利润相对房地产业具有更高的价值相关性。

2.其他综合收益的价值相关性比较检验结果与分析

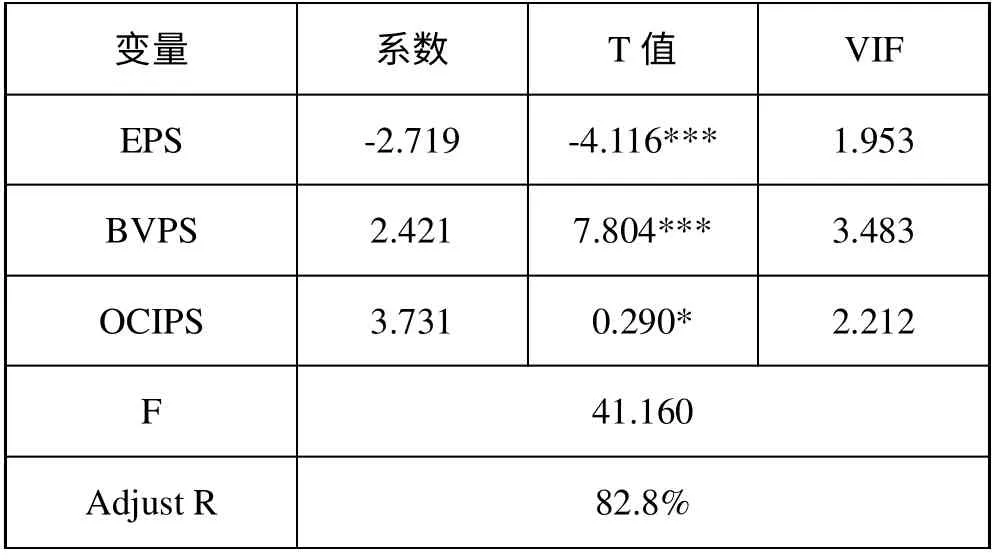

表5 回归结果(金融行业)

表6 回归结果(房地产业)

如图所示,总的来说,两个表格中无论是F值还是V方差膨胀因子(VIF)都没有突破共线的标准,因而进一步证明了两个行业中模型建立的可行性和科学性。从单项的每股其他综合收益来看,房地产行业的相关性显著大于金融行业,从而直接证明了我们的假设3,即金融行业的其他综合收益相对房地产业具有更低的价值相关性。

针对假设四,我们可以看到,加入其他综合收益之后,金融行业和房地产行业经模型调整后的拟合优度呈现出不同的变化,金融行业中的拟合优度要小于净利润和综合收益总额的拟合优度(82.8%<83.4%<83.5%),而房地产行业的拟合优度明显要大于其他两个变量的拟合优度(43.3%>42.5%>41.9%),这说明金融行业由于其经营业务特殊性,将综合收益分为净利润和其他综合收益分开披露并没有给股价带来更大的价值相关性,但是对于房地产行业来说,将综合收益分解为净利润和其他综合收益则对于股票价格的稳定性会带来明显的改观。

三、研究结论及局限性

(一)研究结论

本章节主要是在结合前面章节的理论铺述和上一章节的实证检验的基础上,对全文的研究目的进行归纳总结,同时提出本文研究的不足。

实证结果证明,在金融行业中,净利润与股价之间具有更显著的价值相关性,但是在其他综合收益中却呈现出了截然不同的结果。对于房地产行业来说,将综合收益总额以“净利润+其他综合收益”的形式进行列报,与传统的净利润列报方式相比,对于股价的解释和平稳作用表现的更为显著,而金融行业中并没有出现类似的增量效果。事实上我们也可以发现金融行业中大部分企业没有在利润表中直接披露其他综合收益。

(二)研究局限性

本文仅以沪市A 股上市公司的数据为样本,没有将国内全部上市公司纳入范围,使得样本上存在一定的误差。本文中相关数据的摘取来自于数据库和公司的年报,数据的科学性没有做深入的探究,可能会对结果产生一定的影响。

[1]葛家澍.损益表(收益表)的扩展——关于第四财务报表[J].上海会计,1999,(1).

[2]程小可,龚秀丽.新企业会计准则下盈余结构的价值相关性——来自沪市A股的经验证据[J].上海立信会计学院学报,2008,(4).

[3]徐经长,曾雪云.综合收益呈报方式与公允价值信息含量——基于可供出售金融资产的研究[J].会计研究,2013,(1).