金融混业经营推动5浪(iii)上升

2015-01-05卧龙

卧龙,接触股市20年。1995年开始给《股市动态分析》投稿,1996年入职深圳新兰德,1998年转职大鹏证券,2000年初因生性喜爱自由转做个人投资者至今。

中国应付经济下行压力的措施之一是债务置换(相当于减债),财政部部长楼继伟指今年到期债务基本上被置换,债务成本自10厘下降至3.5厘,估计节省利息开支2000亿元人民币。根据估计,2014年底地方政府债务比率为86%,此数字并不算离谱,风险可控。另一方面,今年中央经济工作会议提出提高财赤比率。此前通常参考1991年《欧洲联盟条约》的规定,欧盟各成员国的财赤比率不能超过3%。11月份财政部副部长朱光耀首次质疑财赤比率红线3%的合理性。中国要减税,必须先提高财赤比率。

2015年估计中国全国财赤1.62万亿,财赤比率约为2.3%,瑞银估计2016年中国减税7400亿,以此计算2016年财赤达2.3万亿。但估计今年中国GDP68万亿出头,即使以70万亿计算,3%的财赤比率红线是2.1万亿,因此,要落实减税推动经济增长,3%的红线必须被突破。过去一年多,中国多次减息降准,但显然未能令经济走出低谷。中国式的量化宽松有别于其他国家——多管齐下,只可惜步调缓慢且措施不够有力,被2008年“4万亿”的阴影所笼罩,挤牙膏式的宽松令经济调整期延长。

巨人网络借壳世纪游轮,复牌后股价连续20个升停板,最高价见231.10元;分众传媒借壳七喜控股,复牌后股价最高升3.5倍。面对如此诱惑,一众在美国上市的中概股铁定要回归A股。市场传闻奇虎360的周鸿祎等组成的财团计划贷款34亿美元将360私有化,贷款由牵头行及账簿管理人工商银行包销。A股中信国安则公告以4亿美元参与360私有化。电广传媒之前亦曾公告3亿元间接参与360的私有化。看来人人都对此肥肉虎视眈眈,当人人期望过高之时,便是出事之日。360预期1年半内完成A股上市,或许股市早已见顶。正如当万科股权之争而停牌再醒悟而去追逐其他举牌概念,早已是鱼尾矣。

12月23日国务院召开常务会议,会议确定5条内容,其中之一是研究证券、基金及期货经营机构交叉持牌,稳步推进符合条件的金融机构在风险隔离基础上申请证券业务牌照。金融业混业经营是必然之路。最初总是分业经营,但随着经济发展,混业经营成为趋势,到达顶峰时,一家金融机构可以做任何业务,包括银行保险证券甚至信托等。目前中信集团、光大集团、平安集团几乎拥有全金融牌照,招商局集团、四大资产管理公司亦拥有四块以上的金融牌照,五大国有银行亦直接或间接涉足证券、信托等行业。

1929年至1932年华尔街股市崩盘的原因便是美国金融体系的混业经营达致顶峰,商业银行与投资银行混合双打,导致股市投机活动泛滥,引发股市崩溃及大量商业银行倒闭。后来美国政府决定将商业银行及投资银行业务严格划分开,最著名的法案乃1933年出台的《哥腊斯-史地高法案》(Glass-Steagall Act,亦称《1933年银行法》)。直至1999年通过《金融服务现代化法案》,废除《哥腊斯-史地高法案》有关条款,结束美国金融业长达65年的分业经营历史。

混业经营的顶峰股市见顶,分业经营立法见底,65年后再度取消分业经营,次年股市见顶。可以预见,中国股市长期而言,伴随着金融业逐步走向混业经营,指数会以大震荡的形式创新高。正如以往一样,中国每隔几年便出现一个股市顶部,但同时每隔几年又出现底部,不过底部与顶部都是逐渐抬高,直至混业经营的顶峰,届时情形便如1929年美股。

过去三年全球最大的IPO市场是美国两大交易所,2014年阿里巴巴在美国上市,集资250亿美元,当时折合约1535亿元人民币,占美国IPO总额的28%。不过今年风水轮流转,香港股市成为全球最大的IPO市场,但集资总额只及阿里巴巴一家公司的集资额,而美国两大交易所今年IPO额则大跌73%。美股今年虽然是红盘,但只是少数股票上升(例如上周文章中提及的FANG),其余股票走势不佳,因此IPO融资额在缺乏阿里巴巴这类大型股上市情况下自然大幅萎缩。本来大陆股市一片火红,但证监会6月份查禁配资,导致股灾,令IPO陷入停顿境况。相信2016年IPO额度仍然不会有很大进步,特别是授权注册制试验下,一切以稳为主。

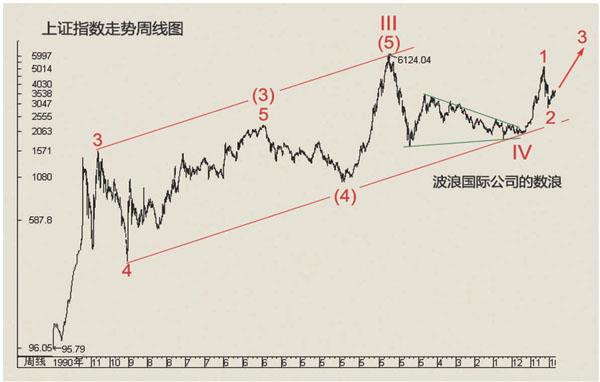

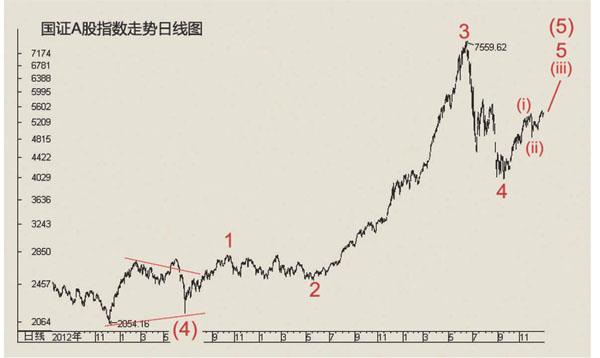

美国波浪大师Robert Prechter的公司分析师认为上证指数2014年5月结束水平三角形的循环浪IV,此后展开循环浪V上升。其中至今年6月见顶完成V浪(1)的子浪1,而跌至8月底或9月中结束子浪2,目前正展开子浪3。若这样的划分成立则恭喜各位,可以关掉电脑睡觉去矣。目前上海股市整体市盈率约18倍,高不算高,低不算低,要让第3浪成立,似乎估值方面并无准确信号。笔者认为,上海股市已经无法正确反映中国经济变化,因为新经济在国民经济中所占低位愈来愈重,必须以全部A股作为分析主体,例如使用国证A股指数做分析对象。

笔者同时认为,2013年6月结束浪(4)的可能性较大——之所以不使用循环浪IV标识,是因为中国股市波浪尚未达到如此高之级别,只是高级浪而非循环浪级。2013年6月之后展开高级浪(5),其中今年6月见顶的是结束(5)浪3,6月高位跌至9月是(5)浪4,目前正进入(5)浪5上升。细分(5)浪5,其中9月15日升至11月17日为5浪(i),11月17日至11月30日一个扩张平台为5浪(ii),目前正徐徐展开5浪(iii)。中小型股估值严重高企,正是第5浪的写照,对此投资者必须有清醒的认识,不要等到升破6月份的高位时大呼3浪3来临。