2014年上半年钼市场回顾与展望

2014-12-17孙志文

孙志文

(金堆城钼业股份有限公司销售分公司,陕西西安 710077)

2014年以来,受全球经济温和复苏、钢铁行业经营困难、钼行业结构性压力较大等因素的影响,国内外钼市场整体表现为外热内冷、涨跌互现行情。国际市场在现货供应吃紧和需求强劲支撑的作用下,整体行情呈现震荡上行态势,总体水平好于去年,1~6月国际市场《MW》氧化钼均价为11.8美元/磅钼,同比上涨6.3%;国内市场钼价整体步伐运行缓慢,主要由钼铁市场即国内钢厂招标价格引导各级产品价格走势,导致主流行情多以弱市趋稳行情为主,1~6月国内60%品位钼铁均价为在9.7万元/t,同比下跌12.5%;国内45%品位钼精矿均价为1 378元/吨度,同比下跌14.5%。

1 2014年上半年钼市场回顾

1.1 国际钼市场

2014年以来,国外钼市场整体表现为窄幅波动、涨跌互现行情。尤其进入2季度,在现货供应吃紧和需求强劲支撑下,钼价出现快速上涨态势。其中,氧化钼最高点至15.2美元/磅钼,欧洲钼铁价格最高反弹至36.8美元/千克钼的价位,随后出现弱势小幅下滑行情,到6月底国际氧化钼价格为13.2~13.4美元/磅钼,欧洲钼铁价格为32.9 ~33.1 美元/千克钼,整体市场呈现弱市趋稳行情。

2014年上半年国际市场氧化钼价格波动区间在9.7 ~15.2 美元/磅钼;欧洲钼铁价格在24.70 ~36.8美元/千克钼间波动,详见图1。

图1 2014年1~6月国际市场MW氧化钼日价格走势图

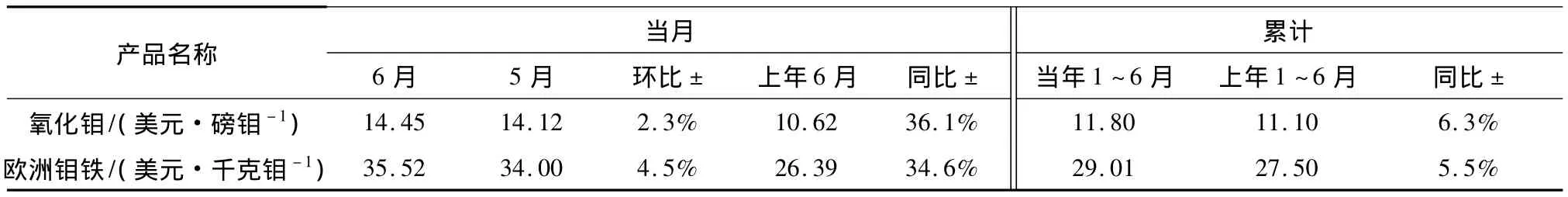

据统计,2014年1~6月氧化钼累计平均价格为11.80美元/磅钼,较上年同期11.10美元/磅钼上涨6.3%;欧洲钼铁高低幅均价为29.01美元/千克钼,较上年同期27.50美元/千克钼相比,涨幅为5.5%,详见表 1。

1.2 国内钼市场

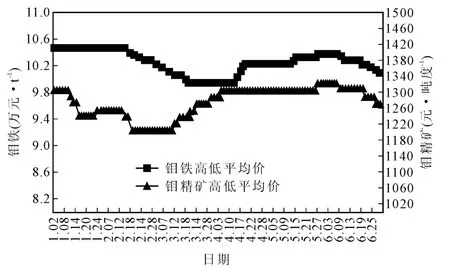

2014年以来,国内钼价整体步伐运行缓慢,主要由钼铁市场即国内钢厂招标价格引导各级产品价格走势,导致主流行情多以弱市趋稳行情为主,详见图2。

表1 2014年6月国际市场《MW》月均价格变化情况

图2 2014年1-6月国内钼铁和钼精矿价格日走势图

据统计,2014年上半年,国内60%品位钼铁均价9.7 万元/t,较上年同期 11.09 万元/t,跌幅12.5%;国内45%品位钼精矿均价1 378元/吨度,较上年同期1612元/吨度,跌幅约14.5%;精品级四钼酸铵均价9.76万元/t,较去年同期11.2 万元/t,降幅约12.9%;一级钼粉均价20.21万元/t,较去年同期22.34 万元/t,降幅约9.5%,详见表2。

表2 2014年6月国内市场各类主要钼产品价格变化情况

2 2014年下半年钼市场展望

2.1 主要影响因素分析

2.1.1 世界经济温和复苏,继续给国外钼市带来动力

2014年以来,世界经济呈现温和复苏,尽管新兴经济体增长减缓,但美国经济复苏加速将助推世界经济复苏;欧元区在经历了经济大衰退之后也有所回暖;新兴市场增长势头放缓,主要因外部环境不如从前,且在许多新兴经济体自身的内部因素也使增长减缓。

据国际货币基金组织(IMF)、世界银行等机构一致认为2014年全球经济增速将好于2013年。IMF认为2014年全球经济增速将达到3.6%,2015年增长3.9%,其中,今明两年美国经济分别增长2.8%和3%,欧元区经济进一步复苏,今明两年分别增长1.2%和1.5%;新兴及发展中经济体分别增长4.9%和 5.3%,中国经济分别增长 7.5% 和7.3%,详见表 3。

IMF称今明两年全球经济下行风险将缓解,但仍未摆脱下行状态,未来有三点风险需要注意,即新兴市场风险加大、先进经济体通胀水平低于预期以及重新浮现的地缘政治风险。

表3 国际货币基金组织对全球和主要经济体经济最新预测

2.1.2 中国经济仍将面临“新常态”,将继续对钼需求产生抑制作用

对用户的请求进行处理之后,就要建立与之相对应的任务的应用本体,并且执行对相关知识源的连接操作。已创建的应用本体可以在以后用来完成其他类似的任务。在本案例中所创建的应用本体就是如图4所示的应急物流管理本体。

当前,中国经济正进入一个由高速增长向中高速增长过渡的新周期,即增长速度进入换挡期,前期刺激政策消化期、结构调整阵痛期的“三期”叠加是当前中国经济的阶段性特征,是中国经济在以后很长一段时期都要面临的“新常态”。不仅表现为增速放缓,也表现为结构调整以及地方债务、影子银行、产能过剩、房地产泡沫破灭等风险的暴露。

据国家统计局初步核算,上半年国内生产总值269 044亿元,按可比价格计算,同比增长7.4%。分季度看,一季度同比增长7.4%,二季度增长7.5%。分产业看,第一产业增加值19 812亿元,同比增长3.9%;第二产业增加值123 871亿元,增长7.4%;第三产业增加值125 361亿元,增长8.0%。从环比看,二季度国内生产总值增长2.0%,详见图3。

图3 2012~2014年2季度中国GDP增长率情况

2.1.3 中国钢铁业供需结构性矛盾突出,继续导致短期内国内钼的有效需求依然不足

中国钢铁行业供需矛盾依然突出。从供给看,2014年6月上、中两旬中钢协预估重点钢铁企业粗钢平均日产量约为183.53万t,较5月份重点钢铁企业粗钢平均日产量179.63万t增加3.9万t。从需求看,进入7月,钢铁行业将进入传统需求淡季,钢铁下游需求会进一步缩减。据中物联钢铁物流指数分析,2014年6月钢铁流通业PMI总指数为47.8,环比下降0.4个百分点,显示需求偏弱,钢铁流通市场活跃度不高,详见图4。

图4 2012~2014年5月中国粗钢产量及增长率情况

2.1.4 全球钼市场逐渐趋于供需平衡或过剩

据英国商品研究所(CRU)分析,2014年以来,全球钼需求持续增加超过供应量,2014年上半年全球钼供应量12.12万t钼,基本与上年持平,消费量12.36万t钼,同比增加2.9%,供应短缺0.35万t钼。预计3季度逐渐趋于平衡,4季度有少量盈余。详见图5。

图5 2012~2014Q3年全球钼供需平衡状况

从全球钼供需结构看,当前副产钼矿山优势明显,产量超过主产钼产量,预计这种状况今后还将持续一段时间。2014年上半年全球主产钼产量为5.89万 t钼,同比减少 6.2%,占总产量的 47%;副产钼产量为6.47万t钼,同比增加12.3%,占总产量的51%,催化剂回收钼0.26万t钼,基本与上年持平,占总产量的2%。详见图6。

2.1.6 国内市场需求增长缓慢,钢厂招标主导整体市场

从生产看,据统计2014年1~6月钼精矿产量9.6万t,同比增加4.5%,预计下半年产量继续增加,且增加趋势将进一步扩大。

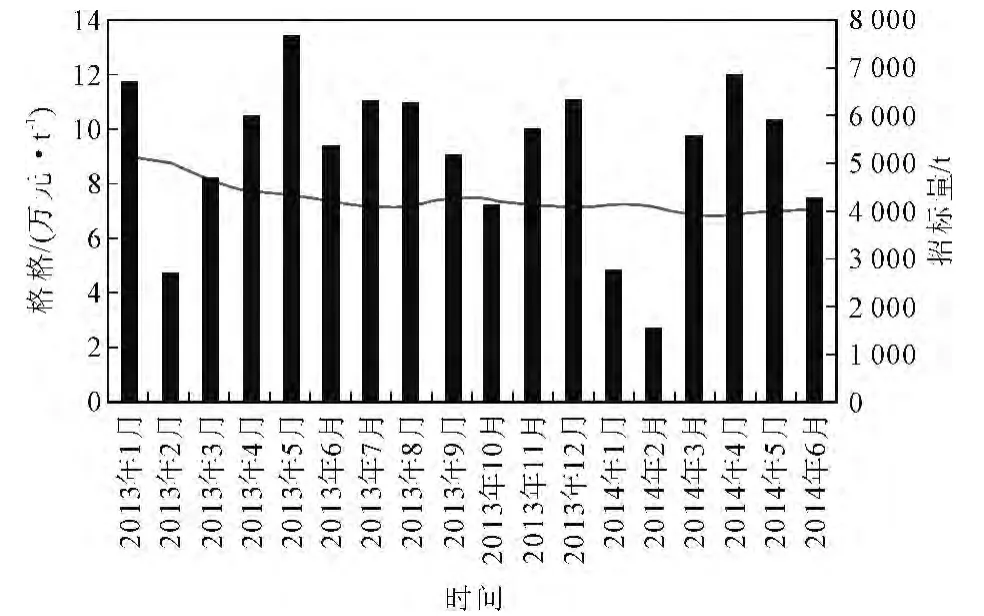

从钢厂招标情况看,不仅招标价格低于同期市场价格,而且招标量也出现减少趋势。据不完全统计,2014年6月份国内主要钢厂钼铁招标量4 276 t,较5月减少1 614 t,较去年同期减少1 279 t,1 ~6月钢厂累计招标钼铁量26 846 t,较上年同期减少6 204 t,降幅 18.8%,详见图 7。

图6 2012~2014Q3年全球钼产品供应结构变化情况

图7 2013~2014年6月国内钢厂钼铁招标情况

2.1.7 中国再次成为钼产品的净出口国

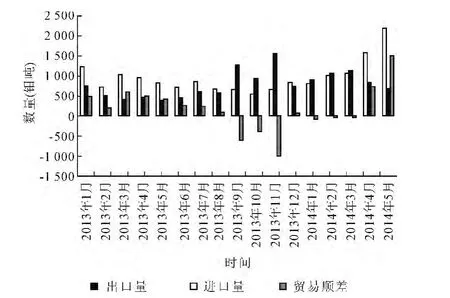

进入2季度,随着国际钼价快速回升,按照国内钼价,加上出口关税,国际与国内钼价差也逐步由过去的出口倒挂变成出口获利,中国钼的出口大门再次被打开。据海关统计,1~5月我国共出口6 658t钼,进口钼品4 620t钼,净出口2 038t钼,其中5月份净出口1 506t钼。预计这种贸易状况还将持续。详见图8。

图8 2013~2014年5月中国钼进出口情况

2.2 后市预测

2.2.1 国外市场预测

受欧美经济温和复苏的拉动,对钼等原材料的需求逐步好转,尤其在当前国外钼产量增长缓慢、供应趋紧的情况下,将会继续对后期钼市场稳健运行形成支撑。预计下半年国际市场氧化钼价格可能在12~14美元/磅钼之间波动。

2.2.2 国内市场预测

受中国经济进入新常态、钢铁行业需求增长缓慢、供需基本面压力较大等因素的影响,预计下半年国内钼市仍以窄幅波动低位运行,钼精矿价格可能会在1 300~1 500元/吨度之间小幅波动为主;钼铁价格继续在9~11万元/t之间波动。但不排除在国际市场向好的拉动下有所改善。

[1]英国《CRU》[J].2014,1-6

[2]伞锋,赵硕刚.上半年世界经形势分析和下半年展望[J].经济预测分析,2014,(33).

[3]祝宝良,闫敏.上半年宏观经济形势分析及下半年预测[J].经济预测分析,2014,(32).

[4]王 敏.钼市陷入低迷周期[J].中国有色金属通报,2014,(04).

[5]刘军民.需求乏力,钼市艰难运行[J].不锈市场与信息,2014,5.