专有化成本与公司自愿性信息披露——基于客户信息披露的分析

2014-12-10王雄元喻长秋

王雄元,喻长秋

(中南财经政法大学 会计学院,湖北 武汉 430073)

一、引 言

信息披露对于资本市场有效发挥作用具有重要意义(Healy和Palepu,2001),其中自愿性信息披露比强制性信息披露更为重要。这是因为:即使在强制性信息披露非常严格和信息中介高度发展的市场环境下,信息不对称问题仍普遍存在,缓解这一问题主要还是依赖于具有信息优势的公司管理者的自愿性信息披露(Core,2001)。关于信息披露的国外文献普遍认为,基于管理者能力信号、资本市场交易、诉讼成本、控制权竞争、股票报酬以及专有化成本等动机,公司愿意主动披露信息以提高股票流动性和分析师关注程度并降低融资成本(Healy和Palepu,2001)。国内相关文献基本上也验证了这些观点,如张宗新等(2005)发现,规模较大、效益较好以及外资持股的公司更有动机自愿披露信息;张然和张鹏(2011)发现,融资需求和管理者利益协同程度较高以及会计业绩较好的公司更有动机自愿披露业绩预告。

与盈余预测、业绩预告等自愿性披露内容相比,客户信息具有独特的经济涵义,因为披露客户信息具有专有化成本。在“客户为王”的经济时代,客户信息对于任何公司都至关重要,掌握客户就等于掌握市场话语权(Arya和Mittendorf,2005),披露客户信息将使企业面临失去客户的巨大风险。更重要的是,客户特征能够显著影响企业的创新活动(Jurgen,2000)、存货管理(Kulp,2002)、盈余管理(Raman和Shahrur,2008)、IPO抑价(Johnson等,2010)、资本结构(Kale和 Shahrur,2007)、股利分配(Wang,2012)、商业信用(Hill等,2012)、会计稳健性(Hui等,2012)以及现金持有(Itzkowitz,2013)等,客户信息可以折射出企业的经营状况。因此,披露客户信息将使企业处于不利的竞争地位(Arya和Mittendorf,2005)。这些风险和损失就是信息披露的专有化成本(Verrecchia,1983),它会弱化企业披露某些信息的意愿(Healy和Palepu,2001)。

同时,与其他信息相比,披露客户信息具有更高的专有化成本。客户购买力会影响企业价格策略、营运与产品设计以及营销与客户服务活动,进而影响成本结构与利润(Gosman等,2004)。大客户有助于稳定供应链,拥有大客户的零售商具有更高的收益和收益稳定性。客户依赖度越高,企业的边际收入、资产周转速度、资金回收速度、管理费用和广告费用越低,因此买卖双方会通过专有化投资来建立稳定的客户关系(Patatoukas,2012)。而专有化投资是一种沉没成本,一旦存在失去客户的风险,就意味着披露客户信息面临较高的专有化成本(Ellis等,2012)。

基于上述分析,本文主要检验客户信息自愿性披露的专有化成本假说。我们手工收集了2007-2011年制造业A股上市公司的客户信息数据,研究结果表明:(1)当披露客户信息的专有化成本较高时,公司没有动机披露客户详细信息,尤其是不愿披露客户具体名称;(2)当公司所处行业竞争不激烈或者严重依赖某些客户时,披露客户信息的专有化成本较高,公司披露客户详细信息的动机较弱;(3)资本市场收益会弱化专有化成本对公司客户信息自愿性披露的负面影响。

本文可能的贡献主要体现在:(1)关于自愿性信息披露的国内已有文献主要关注盈余预测(张宗新等,2005)和业绩预告(张然和张鹏,2011)等自愿性披露内容,以及代理成本(罗炜和朱春艳,2010)、董事长特征(万鹏和曲晓辉,2012)和股权分置改革(张学勇和廖理,2010)等影响信息披露的因素。而本文首次关注客户信息这种自愿性披露内容,并为自愿性信息披露的专有化成本假说提供了来自中国的经验证据。(2)本文以中国特有的客户信息披露为载体分析专有化成本对自愿性信息披露的影响更具说服力。国外关于信息披露专有化成本假说的研究主要集中在分部信息报告上(Hayes和Lundholm,1996;Botosan和Stanford,2005),而与分部报告相比,对企业来说更为重要的客户信息更具私密性,披露客户信息具有更高的专有化成本,因此本文基于客户信息来检验专有化成本假说更具说服力。(3)与Ellis等(2012)基于美国客户信息数据的研究相比,本文以中国上市公司自愿披露的客户明细数据来研究专有化成本动机更具优势。中国证监会发布的《年度报告的内容与格式》2007年版规定“公司应当披露前5名客户销售额合计占公司销售总额的比例”,2012年修订版鼓励“公司分别披露前5名客户名称和销售额”。而美国SFASNo.131规定“企业应披露其对主要客户的依赖程度,如果销售给客户的收入达到或超过10%,必须同时披露该客户的身份及销售占比”。因此,相对于美国的强制性客户信息披露,我们可以分析中国上市公司是否自愿披露前五大客户明细,尤其是否自愿披露客户具体名称。

二、文献回顾与研究假设

(一)专有化成本与自愿性客户信息披露

专有化成本是指信息披露可能给公司带来的负面影响,它是披露决策必须考虑的重要抵减因素(Verrecchia,1983)。例如,考虑到信息披露可能带来的专有化成本,只有当各分部盈利性相当时,公司才有动机披露各分部信息(Hayes和Lundholm,1996);又如,公司会隐藏所处行业竞争激烈且盈利性较好的分部信息(Botosan和Stanford,2005)。公司披露客户信息可能产生的专有化成本包括:(1)失去主要客户的成本。披露客户详细信息会让竞争对手更加便利地获取公司客户信息,竞争对手可能通过纵向合并、价格谈判等方式来抢夺公司客户(Darrough和Stoughton,1990)。(2)竞争劣势带来的机会成本。竞争对手可以利用被披露的客户相关信息来评估公司产能和生产成本等,并采取有针对性的反制措施,使公司处于不利竞争地位;此外,客户信息能够反映行业收入来源情况,降低潜在进入者的信息获取成本,使公司面临竞争劣势(Wagenhofer,1990)。(3)劣质客户传染效应。企业与客户的关系越密切,成本与业绩的关联性就越强,表现为一荣俱荣、一损俱损(Schumacher,1991)。如果客户发生经营危机或财务舞弊,市场也可能给予企业负面评价(Kale和Shahrur,2007)。为了避免这类成本,企业有动机隐瞒客户信息。据此,本文提出以下假设:

假设1:专有化成本越高,公司披露客户详细信息的意愿越弱,即专有化成本与客户信息自愿性披露水平显著负相关。

(二)专有化成本影响因素:行业集中度和客户依赖度

1.行业集中度。现有文献表明,公司所处行业集中度是专有化成本的重要影响因素。所在行业竞争越激烈,公司隐瞒客户身份信息的动机越弱(Ellis等,2012)。一方面,在竞争激烈的行业中,竞争对手更有动机获知公司客户信息,即使无法通过公开渠道,也会尝试从其他渠道获取,此时公司主动披露客户信息的成本较低;另一方面,公司可将信息披露作为一种竞争手段,通过主动披露客户信息向市场传递经营良好信号,以获取某种披露收益。而行业集中度的提高会改变信息披露的收益与成本,可能抑制客户信息的自愿性披露。更重要的是,行业集中度高的企业创新能力更强,拥有更多的专有性信息,专有性信息的披露被竞争对手识别和利用的可能性更大(Darrough,1993),从而企业披露客户详细信息将产生较高的专有化成本(Haushalter等,2007)。据此,本文提出以下假设:

假设2:行业集中度越高,披露客户信息的专有化成本越高,公司披露客户详细信息的动机越弱。

2.客户依赖度。现有文献表明,客户依赖度是专有化成本的另一个重要影响因素。当公司对某些客户高度依赖时,失去这些客户会对其造成毁灭性打击(Patatoukas,2012),为了避免披露客户信息可能带来的客户流失风险,公司不愿披露客户详细信息。此外,制造商也会鼓励经销商对自己进行专有化投资,如专有设备投资、信息共享等(Kale和Shahrur,2007)。专有化投资能够促进上下游企业间的整合,改善供应商的管理效率,降低存货、管理费用、广告费用和销售费用,从而提高企业盈利水平(Gosman和Kohlbeck,2009)。但专有化投资又会形成公司的沉没成本,并可能转化为客户信息披露的专有化成本。据此,本文提出以下假设:

假设3:客户依赖度越高,披露客户信息的专有化成本越高,公司披露客户详细信息的动机越弱。

(三)专有化成本、资本市场收益与自愿性客户信息披露

企业是否自愿披露信息是权衡披露成本和收益的结果(Verrecchia,2001)。自愿性信息披露的资本市场收益、股票薪酬以及管理者能力信号传递都可理解为其收益。当信息披露的收益大于专有化成本时,企业会自愿披露信息,反之则不披露信息。在中国,高管股权激励并不普遍,而且本文考察的是客户信息披露,不涉及对管理者能力的评价,因此资本市场收益可能是最需要关注的客户信息披露收益。公司披露客户信息可能带来的资本市场收益包括:(1)缓解信息不对称,有利于投资者做出正确的决策。投资者可以利用客户信息来评估公司未来的经营风险和收益波动性(Grossman,1981;Milgrom,1981)。例如,如果公司严重依赖某些客户,失去这些客户可能导致存货积压,投资者可以通过分析客户特征来规避这种风险;相反,良好的客户及客户关系能够吸引更多投资者,如果公司有再融资需求,自愿披露较好的客户信息则有助于其实现再融资目标。(2)影响公司市场表现。Johnson等(2010)研究发现,有大客户的IPO企业的发行价格和IPO后的业绩显著高于没有大客户的IPO企业,而且大客户的能力越强,上述关系越显著。Patatoukas(2012)发现,供应商股价会对客户季度盈余公告产生反应,供应商与客户的关系越紧密,则反应越强烈。可见,拥有优质客户的公司更有动机披露客户信息。据此,本文提出以下假设:

假设4:资本市场收益会弱化专有化成本对客户信息自愿性披露的负面影响。

三、研究设计与描述性分析

(一)数据来源

本文以2007-2011年5 471家制造业A股上市公司作为初始样本。之所以选取制造业上市公司,是因为制造业公司的客户一般为企业而非个人消费者,这样处理可排除公司不披露客户信息是因为客户过度分散而无法确定前五大客户,在一定程度上保证了公司的不披露行为是出于自身信息披露成本的考虑而非受其他客观因素的影响。另外,样本区间始于2007年是因为我国年报披露准则在2007年才对客户信息披露做出明确规定。本文所需财务数据来自国泰安(CSMAR)数据库,由于缺失138家公司的基本财务数据,最终样本为5 333家。

我们在公司年度报告中的董事会报告以及合并利润表附注中手工收集了客户的相关信息。我国上市公司的客户信息披露方式主要有三类:(1)仅披露前五大客户销售总额及占比;(2)披露客户明细金额但不披露客户具体名称;(3)披露每位客户具体名称和明细金额。其中,第一种情形为强制性信息披露,后两种为自愿性信息披露,而且最后一种的自愿性披露水平更高。

本文的数据统计结果(见表1)显示:(1)总体上平均有60.49%的公司自愿披露客户明细信息,而且这一比例从2007年的9.03%上升到2011年的87.02%,说明我国上市公司的客户信息自愿性披露水平逐年上升。(2)披露每位客户具体名称和明细金额的公司比例却从2007年的89.61%下降到2011年的64.88%,说明公司确实担心披露客户具体名称可能带来的负向效应。

表1 上市公司披露客户信息情况

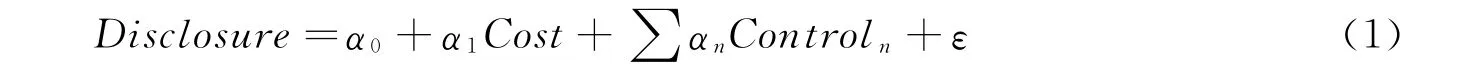

(二)模型设定

本文采用式(1)来检验假设1,预期α1显著为负。假设2、假设3和假设4分别按行业竞争程度、客户集中度以及是否有再融资需求进行分组检验。

1.客户信息自愿性披露水平(Disclosure)。我们构建了以下三个衡量指标:(1)是否披露客户明细金额或者具体名称(Discl)。如果公司披露客户明细金额或具体名称,则Discl取值为1,否则为0。(2)是否披露客户具体名称和明细金额(Discl1)。如果公司明确披露前五大客户的具体名称和明细金额,则Discl1取值为1,否则为0。(3)是否披露客户具体名称(Discl2)。在披露客户明细金额的样本中,如果公司明确披露客户名称,则Discl2取值为1,否则为0。

2.专有化成本(Cost)。我们构建了以下两个衡量指标:(1)R&D投入较多的公司披露客户详细信息的专有化成本较高(Allen和Phillips,2000;Ellis等,2012;Wang,2012)。此外,公司R&D投入主要针对重要客户,失去重要客户可能意味着研发投入得不到回报,因此自愿披露这些客户信息的专有化成本更高。我们据此设置R&D哑变量,如果企业研发支出大于零,则取值为1,否则为0。(2)获得异常收益(AbnormalProfit)的公司信息专有化成本更高(Berger和Hann,2007)。如果企业只是模仿成功经营者的行为,不可能获得异常收益;获得异常收益的公司一定有独特之处,因此这类公司披露客户信息既有失去重要客户的风险,又有泄露公司专有化信息的风险。我们据此设置异常收益指标(AP),以公司年度ROA减去该年度同行业ROA的中位数来衡量。

3.调节变量。(1)赫芬因德指数(HHI)。①HHI=∑(xi/X)2,其中xi表示企业i的总资产规模,X=∑xi表示行业内所有企业的年度总资产规模总和。衡量公司所处行业的竞争程度(Ellis等,2012),该指标越大表明行业竞争程度越低。(2)客户依赖度。使用两个指标来衡量:第一,前五大客户销售占比(CustSale),该指标越大表明上市公司越依赖前五大客户;第二,前五大客户集中度(CC),②CC=∑(Salei/TSale)2,其中Salei表示对每位客户的销售收入,TSale表示企业营业收入。该指标越大表明前五大客户集中度越高,公司越依赖某客户(Patatoukas,2012)。(3)再融资哑变量(SEO)。衡量公司的资本市场收益,当下一年度有再融资需求时,公司有动机提高信息披露水平以降低融资成本(Healy和Palepu,2001)。如果公司下一年度再融资,则SEO取值为1,否则为0。

4.其他控制变量。参考已有研究,我们还控制了以下可能影响信息披露水平的公司特征变量:是否是国有企业(SOE)、公司成长性(Growth)、董事会规模(Director)、独立董事人数(Indirector)、监事会规模(Supervisor)、两职合一(Dual)、大股东持股比例(Largeshr)、是否“四大”审计(Big4)、企业规模(Size)、高管持股比例(MGshr)、资产负债率(Lev)以及上市地点(Stkexg)。

(三)描述性分析

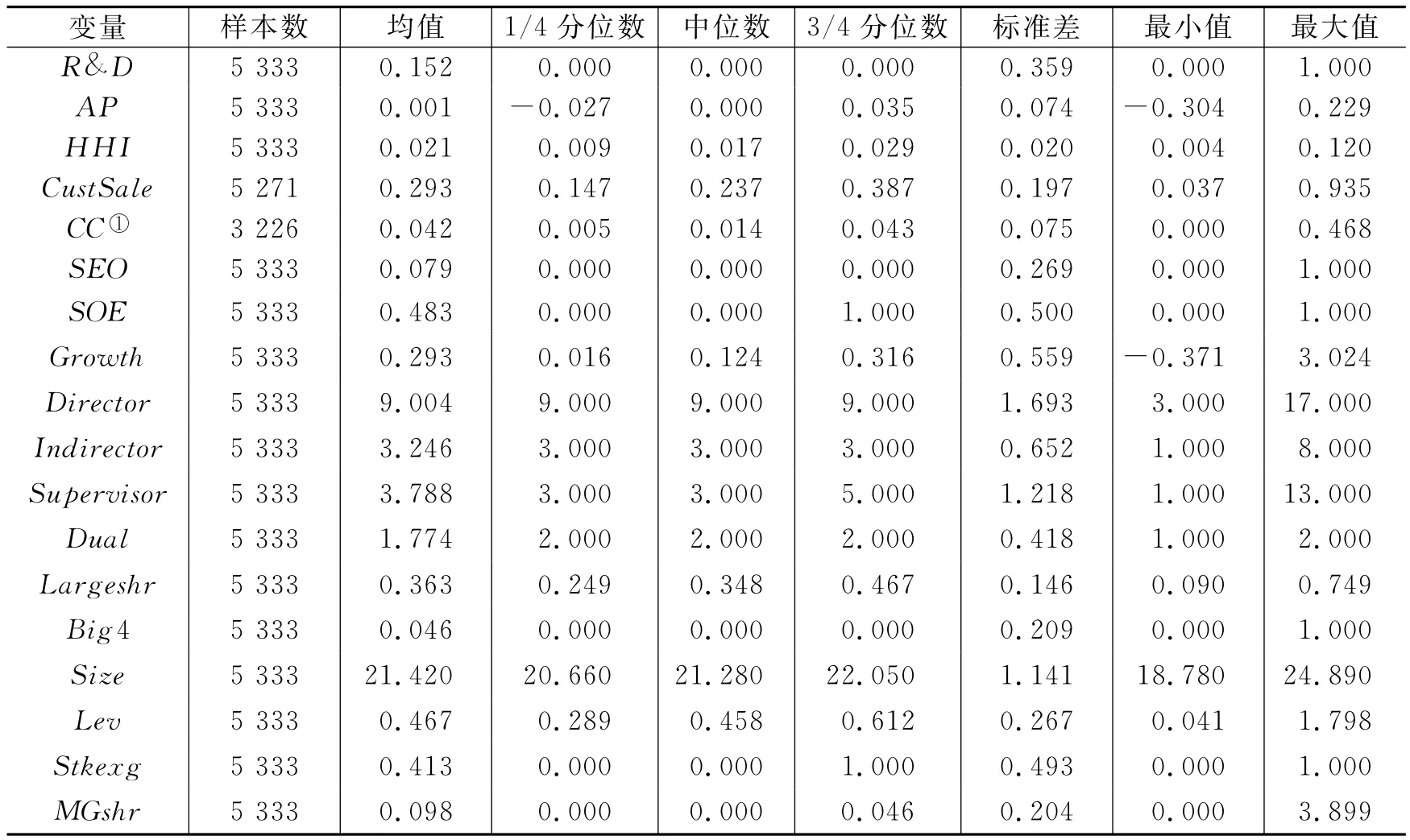

本文主要变量的描述性统计结果(见表2)显示:(1)R&D的均值为0.152,说明有15.2%的公司进行了研发投资。AP的均值为0.001,最小值为-0.304,最大值为0.229,说明企业间AP存在差异,将其作为主要解释变量是合理的。(2)HHI的均值为0.021,最小值为0.004,最大值为0.12,说明行业竞争程度差异性很大,但总体竞争程度不高。(3)CustSale的最小值为0.037、均值为0.293、最大值为0.935,CC最小值为0、均值为0.042、最大值为0.468,说明我国公司的客户集中度总体不高,而且公司间差异较大。

表2 主要变量描述性统计

四、实证检验结果

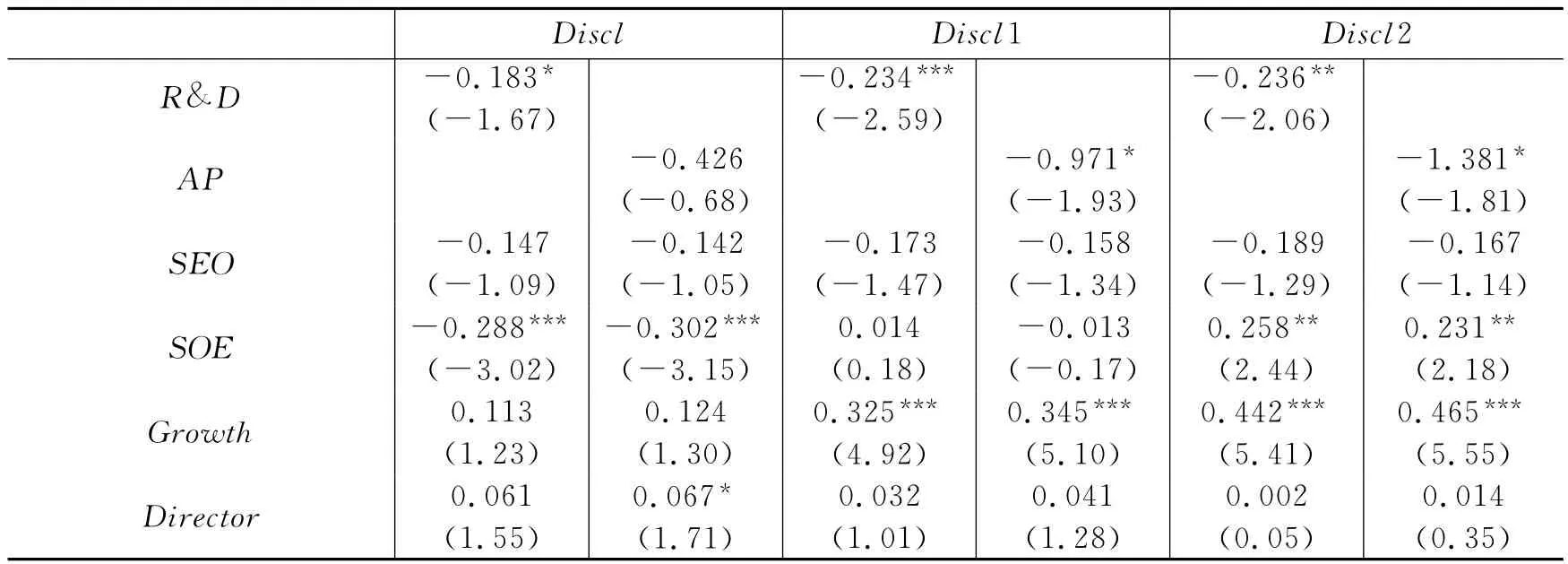

(一)专有化成本与客户信息自愿性披露

表3报告了专有化成本对客户信息自愿性披露影响的回归分析结果。从中可以看到,衡量专有化成本的两个变量R&D和AP的系数均为负,且大多具有较好的显著性,基本上验证了本文的假设1,说明专有化成本降低了公司自愿披露客户信息的意愿;同时,当以Discl1和Discl2作为被解释变量时,R&D和AP的系数比以Discl作为被解释变量时要显著,这是因为:当公司仅披露前五大客户明细金额、但模糊披露客户名称时,竞争对手只能获知公司来自前五大客户的收入占比,而并不能得知公司的具体收入来源,从而不会对企业形成实际的威胁。

表3 专有化成本与客户信息自愿性披露

续表3 专有化成本与客户信息自愿性披露

Ellis等(2012)同时采用“R&D占销售收入比例”、“剔除商誉后的无形资产占总资产比例”以及“广告费用占销售收入比例”三个指标来衡量专有化成本。此外,Berger和Hann(2007)指出,经行业调整后的ROA并不能很好地度量异常收益,经行业调整后的ROS指标则能更好地反映异常收益。由于无法获取广告费用,本文只采用超额销售收入回报率(ABROS)以及企业无形资产占销售收入比例(IntAsset)对表3的结果进行了稳健性检验。回归结果显示,ABROS和IntAsset与客户信息自愿性披露负相关但不显著。本文认为,这可能与无形资产数据质量不高以及ROS在中国更可能被操纵有关。由于篇幅限制,稳健性检验结果未报告。

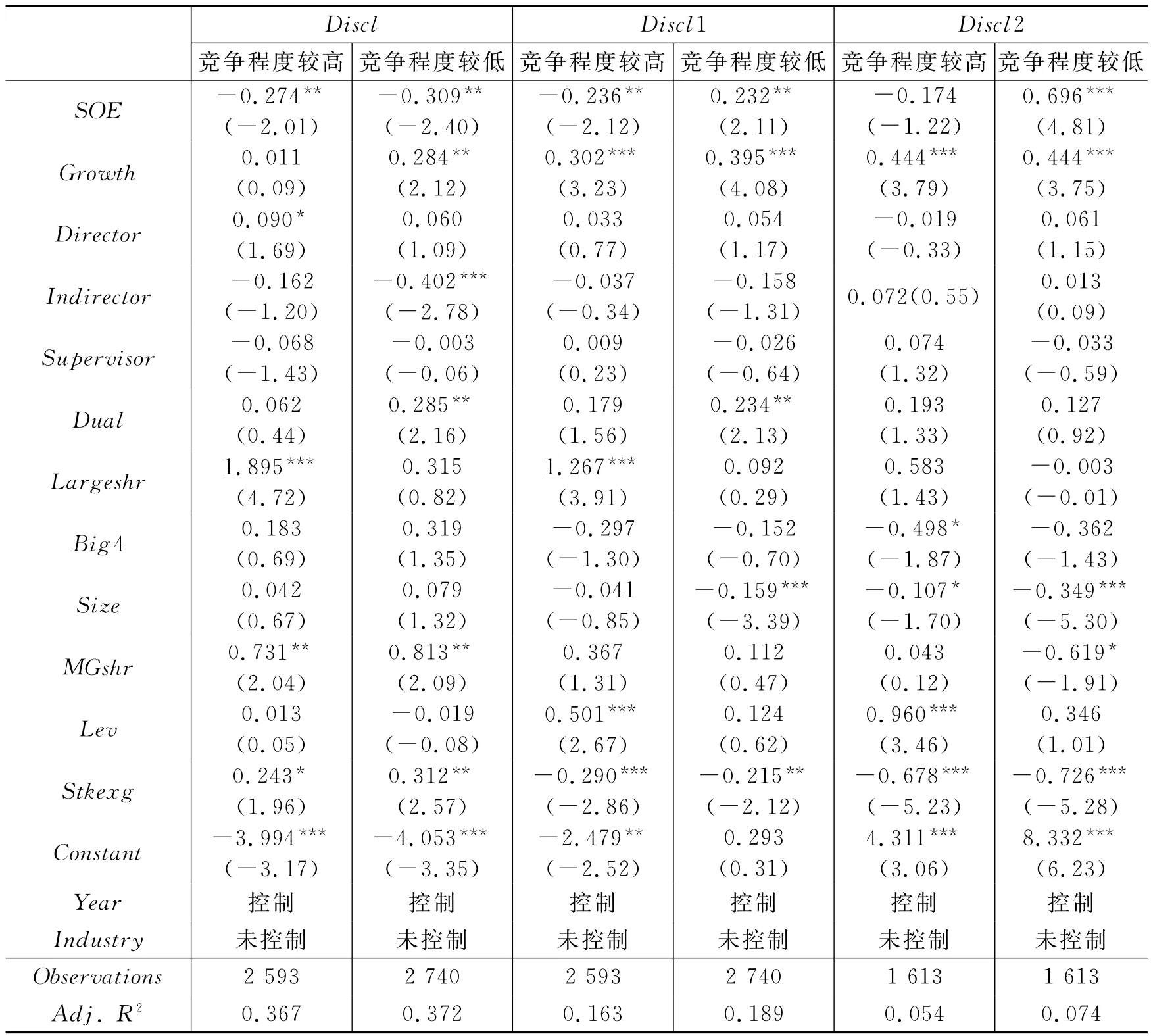

(二)行业集中度对专有化成本与客户信息自愿性披露关系的影响

本文以行业集中度的中位数对样本进行分组,检验了行业集中度对专有化成本与客户信息自愿性披露关系的影响。表4结果显示,除AP在以Discl作为被解释变量时的回归系数在组间不存在差异外,R&D和AP的系数在行业竞争程度较低组均显著为负,而在竞争程度较高组则不显著,说明当行业竞争不激烈时,客户信息披露的专有化成本更高,企业更不愿披露客户详细信息(Ellis等,2012)。由此,本文的假设2得到了验证。

表4 专有化成本、行业集中度与客户信息自愿性披露

续表4 专有化成本、行业集中度与客户信息自愿性披露

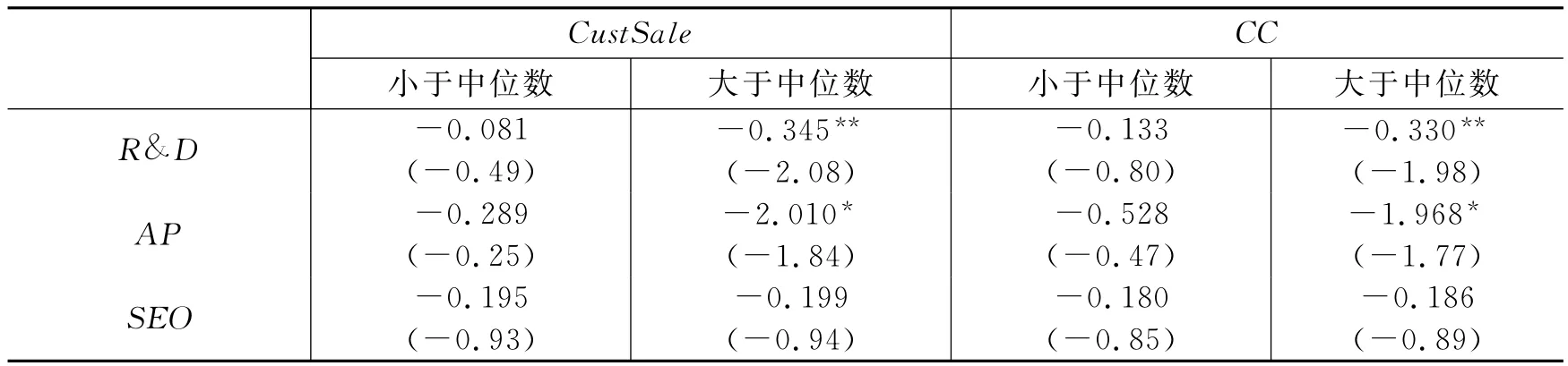

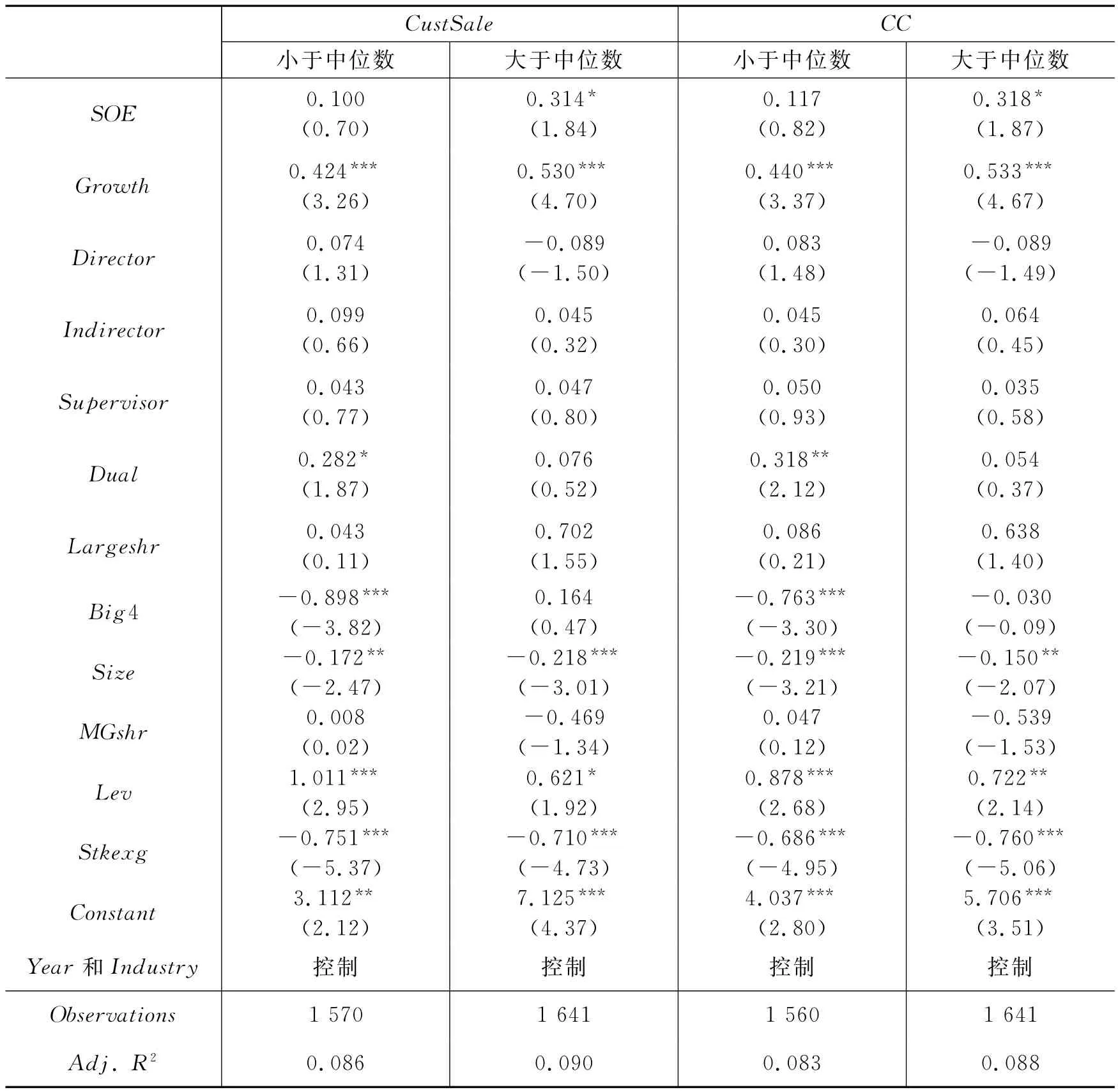

(三)客户依赖度对专有化成本与客户信息自愿性披露关系的影响

由于只有当公司披露客户明细金额时,我们才能获取数据计算其对客户的依赖程度,因此我们在这里仅以Discl2作为被解释变量。本文以CustSale和CC的中位数对样本进行分组,考察了客户依赖度对专有化成本与客户信息自愿性披露关系的影响。表5结果显示,R&D和AP的回归系数在客户收入较高组和客户集中度较高组均显著为负,而在客户收入较低组和客户集中度较低组则不显著,说明当上市公司的收入严重依赖其客户或者前五大客户比较集中时,披露客户信息的专有化成本更高,其更不愿披露客户名称。由此,本文的假设3得到了验证。

表5 专有化成本、客户依赖度与客户信息自愿性披露

续表5 专有化成本、客户依赖度与客户信息自愿性披露

(四)资本市场收益对专有化成本与客户信息自愿性披露关系的影响

已有研究文献表明,上市公司在决定是否披露信息时会权衡其成本和收益(Verrecchia,2001),披露收益会削弱专有化成本与客户信息披露之间的负相关关系。由于篇幅限制,而且考虑到企业披露客户具体名称时的专有化成本最高,表6只报告了以Discl2作为被解释变量时的回归结果,其中客户信息披露的资本市场收益用SEO来衡量。从中可以看到:(1)在前两列中,R&D×HHI和AP×HHI的回归系数在无再融资需求组显著为负,而在有再融资需求组虽然为负但不显著,表明客户信息披露的资本市场收益削弱了专有化成本对信息披露的负面影响。(2)在后四列中,AP×CustSale和AP×CC的回归系数在无再融资需求组均为负,在有再融资需求组则显著为正,表明当企业下一年度有再融资需求时,即使专有化成本较高,公司仍有动机自愿披露客户信息,以降低未来的融资成本。R&D×CustSale和R&D×CC的回归系数在无再融资需求组为负,在有再融资需求组为正,但都不显著。上述结果表明,资本市场收益确实会削弱专有化成本对客户信息披露的负面影响,假设4得到了验证。

表6 专有化成本、资本市场收益与客户信息自愿性披露

五、结 论

本文的研究为自愿性信息披露的专有化成本假说提供了直接的经验证据。研究结果表明,R&D投入和异常收益较高的公司披露客户信息的专有化成本更高,更不愿披露客户详细信息,而且这种关系在行业集中度和客户依赖度较高时更加显著;此外,资本市场收益会削弱专有化成本与客户信息披露的负相关关系,表明上市公司的信息披露决策是权衡披露成本和收益后的结果。本文的研究丰富了关于自愿性信息披露的已有文献,同时对客户关系相关文献也有一定的贡献。但本文的研究只是尝试性的,还存在诸多不足,如专有化成本的度量指标在中国的适用性问题还值得商榷等。

[1]罗炜,朱春艳.代理成本与公司自愿性披露[J].经济研究,2010,(10):143-155.

[2]万鹏,曲晓辉.董事长个人特征、代理成本与营收计划的自愿披露——来自沪深上市公司的经验证据[J].会计研究,2012,(7):15-23.

[3]张然,张鹏.中国上市公司自愿业绩预告动机研究[J].中国会计评论,2011,(1):369-384.

[4]张学勇,廖理.股权分置改革、自愿性信息披露与公司治理[J].经济研究,2010,(4):28-39.

[5]张宗新,张晓荣,廖士光.上市公司自愿性信息披露行为有效吗?——基于1998~2003年中国证券市场的检验[J].经济学(季刊),2005,(2):369-386.

[6]Allen J W,Phillips G M.Corporate equity ownership,strategic alliances,and product market relationships[J].Journal of Finance,2000,55(6):2791-2815.

[7]Arya A,Mittendorf B.Using disclosure to influence herd behavior and alter competition[J].Journal of Accounting and Economics,2005,40(1):231-246.

[8]Berger P G,Hann R N.Segment profitability and the proprietary and agency costs of disclosure[J].Accounting Review,2007,82(4):869-906.

[9]Botosan C A,Stanford M.Managers’motives to withhold segment disclosures and the effect of SFAS No.131on analysts’information environment[J].Accounting Review,2005,80(3):751-772.

[10]Core J.A review of the empirical disclosure literature:Discussion[J].Journal of Accounting and Economics,2001,31(1):441-456.

[11]Darrough M N.Disclosure policy and competition:Cournot vs.Bertrand[J].Accounting Review,1993,68(3):534-561.

[12]Darrough M N,Stoughton N M.Financial disclosure policy in an entry game[J].Journal of Accounting and Economics,1990,12(1):219-243.

[13]Ellis J A,Fee C E,Thomas S E.Proprietary costs and the disclosure of information about customers[J].Journal of Accounting Research,2012,50(3):685-727.

[14]Gosman M,Kelly T,Olsson P,et al.The profitability and pricing of major customers[J].Review of Accounting Studies,2004,9(1):117-139.

[15]Grossman S J.The informational role of warranties and private disclosure about product quality[J].Journal of Law and Economics,1981,24(3):461-483.

[16]Haushalter D,Klasa S,Maxwell W F.The influence of product market dynamics on a firm’s cash holdings and hedging behavior[J].Journal of Financial Economics,2007,84(3):797-825.

[17]Hayes R M,Lundholm R.Segment reporting to the capital market in the presence of a competitor[J].Journal of Accounting Research,1996,34(2):261-279.

[18]Healy P M,Palepu K G.Information asymmetry,corporate disclosure,and the capital markets:A review of the empirical disclosure literature[J].Journal of Accounting and Economics,2001,31(1):405-440.

[19]Hill M D,Kelly G W,Lockhart G B.Shareholder returns from supplying trade credit[J].Financial Management,2012,41(1):255-280.

[20]Hui K W,Klasa S,Yeung P E.Corporate suppliers and customers and accounting conservatism[J].Journal of Accounting and Economics,2012,53(1-2):115-135.

[21]Itzkowitz J.Customers and cash:How relationships affect suppliers’cash holdings[J].Journal of Corporate Finance,2013,19(1):159-180.

[22]Johnson W C,Kang J K,Yi S.The certification role of large customers in the new issues market[J].Financial Management,2010,39(4):1425-1474.

[23]Jurgen P.Buyer market power and innovative activities[J].Review of Industrial Organization,2000,16(1):13-38.

[24]Kale J R,Shahrur H.Corporate capital structure and the characteristics of suppliers and customers[J].Journal of Financial Economics,2007,83(2):321-365.

[25]Milgrom P R.Good news and bad news:Representation theorems and applications[J].Bell Journal of Economics,1981,12(2):380-391.

[26]Patatoukas P N.Customer-base concentration:Implications for firm performance and capital markets[J].Accounting Review,2012,87(2):363-392.

[27]Verrecchia R E.Essays on disclosure[J].Journal of Accounting and Economics,2001,32(1):97-180.

[28]Verrecchia R E.Discretionary disclosure[J].Journal of Accounting and Economics,1983,5(1):179-194.

[29]Wagenhofer A.Voluntary disclosure with a strategic opponent[J].Journal of Accounting and Economics,1990,12(4):341-363.