管理层权力、高质量审计与盈余价值相关性

2014-11-28顾署生刘杨晖

■顾署生 刘杨晖

一、引言

管理层权力问题近年来已成为公司治理研究的热点之一,且大多数研究都集中在它与管理层薪酬契约或公司绩效之间的关系。Bebchuk 和Fried[1],Conyon 等[2],Core 等[3],Carter 和Lync[4],方军雄[5]的研究结果表明,公司高管能影响甚至决定自己的薪酬,其权力与他们在薪酬中的寻租能力成正比。Fahlenbrach[6]认为管理层权力影响薪酬进而引起公司的业绩波动。具体来说,就是管理层权力与总薪酬正相关,且管理层权力越大,公司业绩的波动越明显。Adams[7]和Cheng[8]分别从群体决策和传统契约角度得出了相同的结论。权小锋等[9]利用我国上市公司的样本对管理层权力与公司绩效波动性的关系进行了检验,结果发现管理层权力越大,公司的经营业绩就越高,但是经营风险也相应提高。卢锐[10]通过实证研究,发现管理层权力大的企业,其管理层薪酬与盈利业绩敏感度更高,与亏损业绩敏感度更低。理论上说,如果管理层权力能够影响公司的业绩,那么,它也会影响到公司的盈余价值相关性。这是因为,如果管理层权力可以带来公司业绩的变化,那么当公司业绩发生变化时,自然影响到投资者对公司未来盈利能力的信任程度,他们也会因此做出相应的反应,这又可能导致公司股票市价成某种趋势性反应,这样一来公司的盈余价值相关性也就受其影响。

理论上说,如果会计数字与权益市值存在显著相关性[11],或者会计信息如果与权益市场价值具有可预测的关系[12],那么会计信息就具有价值相关性。由此可见,但凡可能影响会计信息或信息使用者对会计信息感知的因素,都有可能影响着会计盈余的价值相关性。比如,跟会计信息有关的制度安排变化,还有市场某些特征都有可能影响着会计信息本身或者会计信息质量,从而有可能影响会计盈余的价值相关性。Lambert 等[13]认为,会计准则改革对会计盈余价值相关性有影响,他们发现新会计准则的实施会改变投资者会计信息的预期,增加投资者对会计信息的不确定,因此会降低盈余价值相关性。Easton 和Zmijewski[14]认为市场风险会降低公司的会计盈余价值相关性,无风险利率与会计盈余价值相关性负相关。同样地,公司自身特征或盈余自身特征也都有可能会影响其会计盈余的价值相关性。Collins 和Kothari 发现公司的成长性会影响会计盈余价值相关性,公司成长性和盈余价值相关性正相关。孟焰和袁淳通过研究得出结论,亏损公司的盈余价值相关性比盈利公司要弱。这些文献从股东或股权结构视角研究了公司治理特征对会计盈余价值相关性的影响,同理可以推知,作为公司治理主导者之一的公司管理层,其某些特征应该具有类似的作用。

本文试图通过考察管理层权力对盈余价值相关性的影响,探索管理层权力的经济后果。结果发现,管理层权力与公司盈余价值相关性呈负相关关系,且高质量的审计对这种关系有显著的抑制作用。本文可能的贡献主要有以下三点:(1)从盈余价值相关性视角为管理层权力的经济后果提供边际证据;(2)以管理层权力为切入点丰富了管理层异质性影响公司盈余价值相关性方面的文献;(3)为高质量审计可以完善公司治理提供了边际经验证据。

二、研究假设

吕长江和赵宇恒认为权力是一种制度安排,且还是公司治理结构中的重要组成部分。所以,我们完全有理由推测,管理层权力对公司盈余价值相关性有一定的影响。首先,管理层权力过大会影响到上市公司未来的经营活动,如果严重的话,会使公司陷入财务困境,甚至走到退市的边缘。在这种情况下,上市公司盈利的持续性必将受到影响,当预期的盈利持续性较低时,投资者对公司的会计盈余数据认可度低,对公司未来的盈利能力信任程度下降,因而公司股票的市场反应会变得消极,盈余信息的信息含量也因此降低,这样,会计盈余的价值相关性也就更低。其次,随着管理层权力的增大,其对公司战略决策的影响力也相应增大[2],当其增至一定程度时,管理层很可能会逾越治理层对公司的经营进行管理与掌控,极端时甚至还会形成一人当权的情况,使得决策程序从群体决策向个人决策发生转移,决策的稳健性因此受损。在这种不完善的决策机制下,公司未来期望报酬的风险增大。对于厌恶风险的投资者来说,它所能带来的价值是非常不确定的,因而市场的回报及会计盈余的价值相关性也相应降低[14]。再次,管理层具有理性经济人的特征,他们和股东都在追求自身利益最大化,在这一过程中,双方目标的不一致导致管理层有采取机会主义行为的动机,内部公司治理弱化和外部制度约束缺乏以及信息的不对称又为管理层的机会主义行为提供了空间,管理层因此很可能为追求自身利益最大化而对公司进行各种掠夺行为,比如更多的在职消费。会计信息作为一种监督机制能通过数字反映出管理层的各种不轨行为。这时,为了应对这种监督机制,管理层很可能且完全有能力进行会计信息操纵,按照有利于自己的方式或(和)时机披露会计信息,且有选择性地披露有利于自己的内容,从而使得公司披露的会计信息质量低下。正如Barth[12]所说的那样,会计数字如果与权益市场价值具有可预测的关系,那么会计数字就具有价值相关性,如果可预测关系越强,那么会计盈余价值相关性就越强。劣质的会计信息显然不具备或者些许具备权益市场价值的预测能力,这样,盈余价值相关性就会降低。基于上述分析,我们提出本文的第一个假设。

H1:在其他条件相同情况下,管理层权力越大,盈余价值相关性越弱。

DeAngelo 认为,审计有提高会计盈余价值相关性的作用,即高质量的审计可以带来更高的会计盈余价值相关性。曾亚敏和张俊生认为投资者对“四大”高质量的审计给予了积极的认可,类似地,叶康涛和成颖利也认为“四大”高质量的审计能够提高公允价值计量信息的价值相关性。事实上,高质量的审计除了能直接提高盈余价值相关性外,还可以通过影响公司管理层的行为,从而间接地提高盈余价值相关性。比如,当管理层欲想运用自己手中的权力施行机会主义行为时,审计质量高的会计师事务所就更有可能在审计过程中发现此类问题,同样也更可能出于对自身声誉的考虑而对此类行为提出各种质疑,甚至还有可能因此出具非标意见的审计报告。如此一来,委托人或投资者就会觉察管理层在运用自己的权力施行机会主义行为,从而采取一定的监督措施来抑制管理层权力,甚至将其解聘。鉴于此,管理层为了自保,也更有可能在高质量的审计面前减少甚至不再施行此类机会主义行为。可见,高质量的审计对管理层运用其权力施行机会主义行为具有一定的威慑性,从而间接地影响或减轻管理层权力对盈余价值相关性的负向作用。据此,我们提出本文的第二假设。

H2:在其他条件相同情况下,高质量的审计能在一定程度上削弱管理层权力和盈余价值相关性的负向关系。

三、研究设计

(一)样本选择与数据来源

本文以2007 至2013 年我国A 股市场上的上市公司作为初始研究样本,并按以下标准进行筛选:(1)剔除了金融业企业;(2)剔除了数据缺失的样本;(3)为了消除极端值的影响,对主要的连续变量,我们将处于0~2%和98%~100%之间的样本进行了winsorize 处理。最终,得到的样本是5558 个。本文的管理者权力数据来自国泰安数据库,盈余价值相关性的计算数据来自RESSET 金融研究数据库,控制变量来自CCER 数据库。

(二)检验模型和变量定义

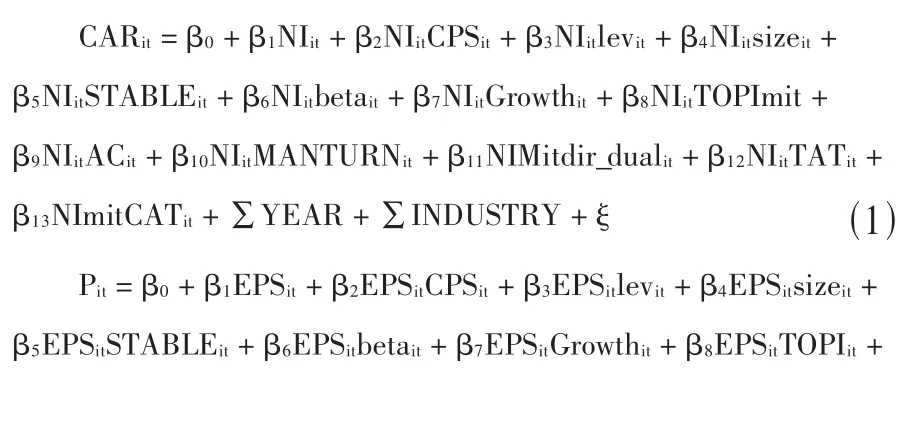

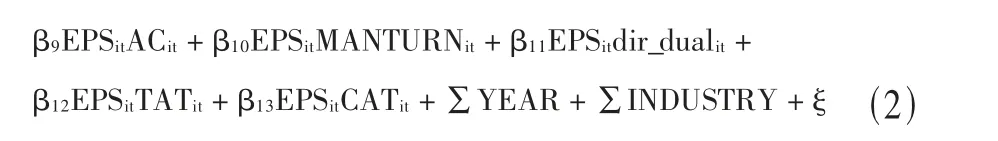

本文借鉴苏黎新等的经验,用超额回报模型考察管理层权力与盈余价值相关性的关系,为了增加结果的稳健性,再用价格模型做稳健性测试,具体检验模型如下:

在模型(1)中,CARit为公司i 从t 年的5 月到t+1年4 月共12 个月的累计异常回报率,它的计算方法是:CARit=Σ(Rit+Rmt),其中,Rit为个股每月的回报率并且考虑了分红因素,Rmt为每月市价的加权回报率并且考虑了分红因素。NIit是i 公司在t 年度用当年5 月的第一个交易日开盘价进行平减计算的每股收益。在模型(2)中,Pit是公司i 在t 年的后一年4 月份最后交易日的收盘价,EPSit为当年每股收益,CPSit为当年CEO 薪酬占排名前三的高管薪酬总额的比例,表示公司i 第t 年的管理层权力的大小。借鉴已有研究经验,本文分别用是否是国际“四大”和是否具有行业专门化作为高质量审计的替代变量,且把在某年度某一特定行业具有最大行业市场份额(该事务所在该行业所审计的客户资产或审计费用占该行业全部客户资产或审计费用总和的比例)的事务所,界定为该行业的行业专门化事务所。

在本文研究过程中,我们借鉴了Dhaliwal,Lev 和Thiagarajan,以及陈俊和陈汉文 等的研究经验,控制了资产负债率、公司规模、营业利润除以净利润的绝对值、β 系数、主营业务收入增长率、第一大股东持股比例、是否设立审计委员会、是否发生总经理变更、两职合一和资产周转率等因素。

四、实证分析

(一)描述性统计

表1 为主要变量的描述性统计结果。累计异常回报率(CARit)的均值为-0.014,标准差是0.296,中位数是-0.047,平减后的每股收益(NIit)的平均值是0.02,标准差是0.03,中位数是0.02。上述变量的中位数和平均值相等或相差很小,这表明研究样本有较好的代表性,不存在严重的选择偏差。

(二)回归分析

表1 变量的描述性统计

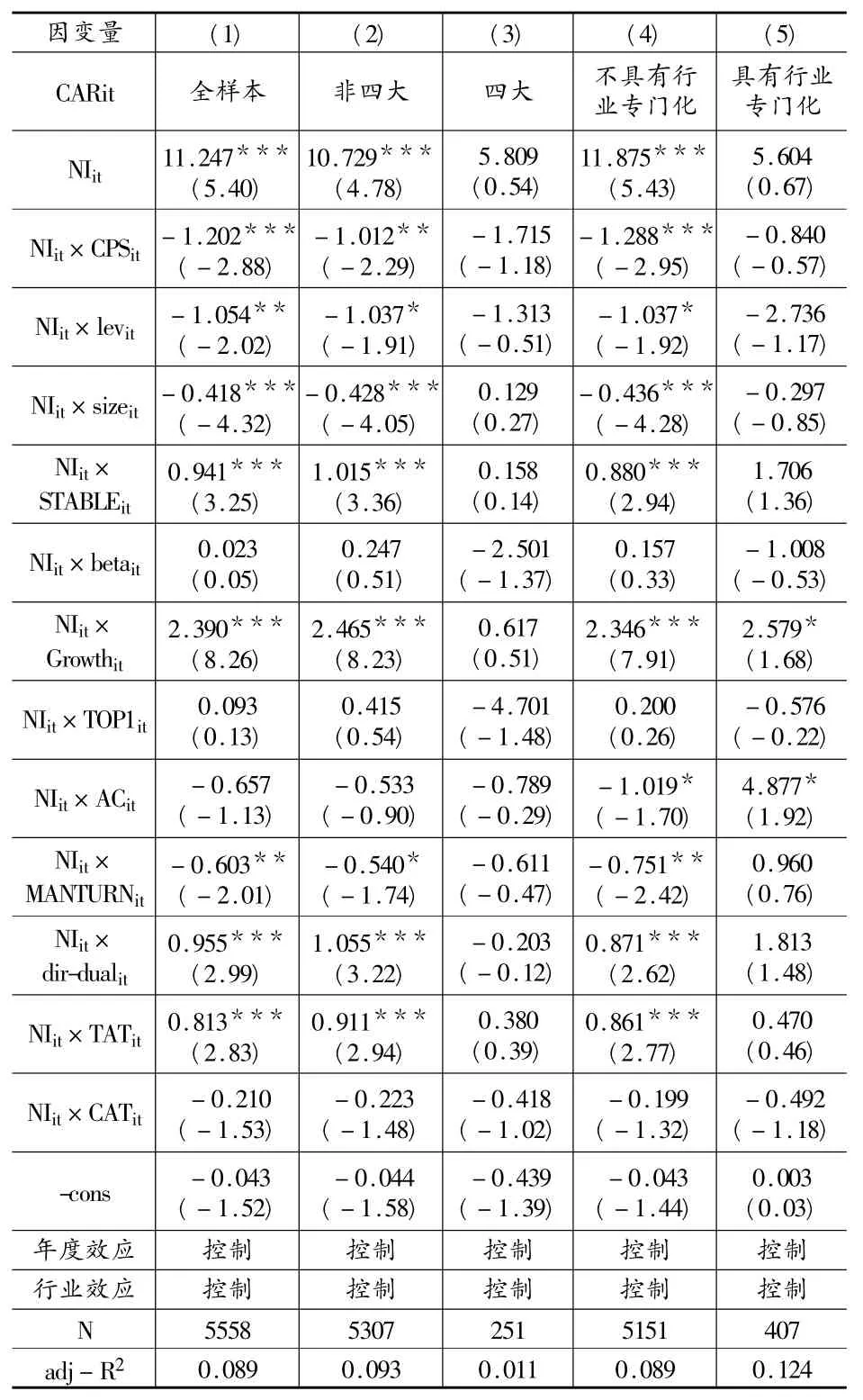

表2 提供的是回归结果。结果显示,在全样本中,平减后的每股收益(NIit)的系数是11.247,t 值是5.4,它和管理层权力(CPSit)的交乘项系数是-1.202,t 值为-2.88,这说明每股收益(NIit)与累计异常回报率(CARit)在1%的水平下显著正相关,交乘项和累计异常回报率(CARit)在1%的水平下显著负相关。这表明,随着CPSit的增大,NIit和CARit的正向关系减弱,即随着管理层权力的增大,盈余价值相关性减弱,这说明管理层权力很可能会影响公司的经营或者增加管理层机会主义动机,这一结果与我们的假说一相一致。

在“非四大”审计的上市公司这一组,平减后的每股收益(NIit)的系数是10.729,t 值为4.78,它与管理层权力(CPSit)的交乘项系数是-1.012,t 值为-2.29,这一结果与全样本基本一致。然而,在“四大”审计的上市公司这一组,平减后的每股收益(NIit)和管理层权力(CPSit)的交乘项系数是-1.715,而t 值仅为-1.18,这说明管理层权力和盈余价值相关性之间存在负相关关系,但并不显著。通过对比“非四大”和“四大”审计的公司分组样本可以看出,平减后的每股收益(NIit)和管理层权力(CPSit)的交乘项系数在“非四大”审计的这组要显著高于另一组,这说明管理层权力越大盈余价值相关性越弱,这种关系主要体现在“非四大”审计的上市公司中,是否国际“四大”确实影响着管理层权力对盈余价值相关性的负向关系,“四大”的高质量审计在一定程度上可以制衡管理层权力对公司治理的不利影响。在不具有行业专门化的样本组中,平减后的每股收益(NIit)和管理层权力(CPSit)交乘项系数是-1.288,t 值是-2.95,在1%的水平上显著负相关,说明随着管理层权力的增大,盈余价值相关性越弱,这与全样本的结果基本一致。而在具有行业专门化的样本组中,交乘项系数为-0.84,t 值为-0.57,系数不显著,这说明具有行业专门化的事务所确实能削弱管理层权力对盈余价值相关性的负向影响。是否“四大”和是否具有行业专门化的结果,充分说明了高质量的审计会显著削弱管理层权力与盈余价值相关性的关系,假设二得到验证。

(三)稳健性测试

为了增强本文结论的可靠性,防止单一指标的衡量偏误,我们进行了以下稳健性检验:(1)采用其他指标来衡量管理层权力;(2)采用不同的盈余价值相关性模型;(3)改变高质量审计的衡量。结果基本与前文一致,但因篇幅所限,检验结果留表待查。

表2 回归结果

五、研究结论与政策建议

本文运用沪深上市公司2007 年到2013 年的非平衡面板数据为样本,利用超额回报模型考察了管理层权力对公司盈余价值相关性的影响以及在不同审计质量下两者关系的差别。实证研究发现,管理层权力越大,盈余价值相关性越弱,并且高质量的审计能抑制管理层权力对盈余价值相关性的负面影响。

本文的政策意义在于:一方面,管理层权力会降低企业盈余价值相关性,因此合理削弱管理层权力,完善监督机制是必由之路;另一方面,高质量的审计能抑制管理层权力对盈余价值相关性的负面影响,所以应该充分发挥审计师事务所的监督作用,选择高质量的事务所审计来规范企业行为,以削弱管理层权力给公司带来的不利影响。

[1]Bebchuk,L.A.,Fried,J.M.Executive Compensation as an Agency Problem.Journal of Eonomic Perspectives,2003,(3).

[2]Conyon,M.J.Corporate Governance and Executive Compensation.International Journal of Industrial Organization,1997,(4).

[3]Core,J.E.,Holthausen,R.W.,Larcker,D.F.Corporate Governance,Chief Executive Officer Compensation,and Firm Performance.Journal of Financial Economics,1999,(3).

[4]Carter,M.E.,Lynch,L.J.An Examination of Executive Stock Option Repricing.Journal of Financial Economics,2001,(2).

[5]方军雄.高管权力与企业薪酬变动的非对称性[J].经济研究,2011,(4).

[6]Fahlenbrach,R.Shareholder Rights,Boards,and CEO Compensation.Review of Finance,2009,(1).

[7]Adams,R.B.,Almeida,H.,Ferreira,D.Powerful CEOs and Their Impact on Corporate Performance.Review of Financial Studies,2005,(4).

[8]Cheng,S.Board size and the Variability of Corporate Performance.Journal of Financial Economics,2008,(1).

[9]权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵——来自中国国有上市企业的实证证据[J].经济研究,2010,(11).

[10]卢锐,魏明海,黎文靖.管理层权力、在职消费与产权效率[J].南开管理评论,2008,(5).

[11]Amir,E.,Harris,T.S.,Venuti,E.K.A Comparison of the Value-relevance of US Versus Non-US GAAP Accounting Measures Using Form 20-F Reconciliations.Journal of Accounting Research,1993.

[12]Barth,M.E.,Beaver,W.H.,Landsman,W.R.The Relevance of the Value Relevance Literature for Financial Accounting Standard Setting:another View.Journal of Accounting and Economics,2001,(1).

[13]Lambert,R.A.,Leuz,C.,Verrecchia,R.E.Information Asymmetry,Information Precision,and the Cost of Capital.Review of Finance,2012,(1).

[14]Easton,P.D.,Zmijewski,M.E.Cross-sectional Variation in the Stock Market Response to Accounting Earnings Announcements.Journal of Accounting and Economics,1989,(2).