百强报告:蓄势2013

2014-10-30陈翠

陈翠

今年是“中国印刷企业100强”排行榜诞生12周年。12年历程,百强榜单跟随中国印刷业前行的脚步,忠实记录了大型印刷企业的成长轨迹,也客观见证了中国印刷业规模格局的演变进程。

本届榜单的数据收集工作历时3个月。与上年相同,收集范围为2013年度销售收入超过2亿元的印刷企业。最终,共筛选出有效数据168条,并据此产生新一届百强榜。

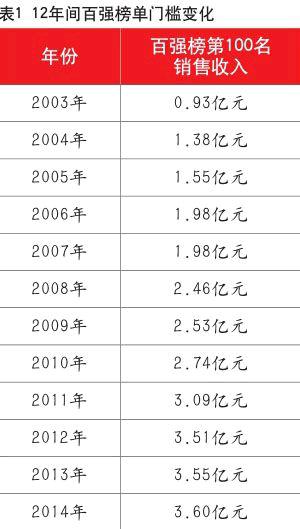

门槛再次攀升

对于2013年,业内人士的普遍感受是下半年经济形势急转直下,景况不佳。尤其政府下半年以“反腐倡廉”为主题,颁布的一系列政策让本就产能过剩的印刷产业更加备受考验。2013年不是一个太让人愉快的年份。之前对新榜单门槛的推断,较为乐观的看法是“微幅提升”,悲观一些的看法则是“有所下降”。百强新榜单门槛再次攀升,达到3.60亿元,让我们稍感慰藉。

表1显示了百强榜单门槛的12年间演变历程。前5年,止步于2亿元以下;2亿元区间内,经历了3年的爬升期;3亿元区间内将盘桓几年,目前尚不得而知,不过3.60亿元的门槛较上一年仅有500万元、1.4%的微升,“十二五”期间能否“奔4”有待观察。

今年百强榜单的换手率为22%,与去年相同。百强榜单在保持着一定持续性和相对稳定性的同时,也呈现出不同经济、行业环境中的动态布局。

具体观察22%的换手率,可以在谢幕与登场的轮转中,解读出印刷强企的浮沉变化。

其一,22家新上榜的企业,除8家是去年的“百强后”,因业绩提升进入前100名外,其余的14家,大部分是隐身业界、首次亮相百强榜的新面孔。从某种程度上讲,正是这些强企的加盟,维持着依然较高的百强进入门槛。

其二,与此相应,22家去年在榜而今年未继续留守的企业,6家名次后移到“百强后”;其余16家,有因为进入上市筹备期暂时不便披露数据的,有因为并购动作影响业绩持续性而暂时离开榜单的,也有因为业务转向而与印刷主业渐行渐远的。从中可以看出,资源整合、兼并重组风潮在印刷业中,尤其在这些大型印刷企业中,近几年是个活跃的主题。这也对百强榜单的梯队结构造成一定影响。

其三,从一出一进两个企业群落的排位名次来看,出榜单的企业中不乏特大型企业,比如去年榜单前10名中有1家今年暂时离开,前30名中有4家暂时离开;今年榜单的新晋企业中,也有4家排入前30名;2家排入前10名,其中1家为百强回归企业。

其四,“中国印刷企业100强”排行榜在业内强企中的覆盖面到底如何,一直是我们,也是行业十分关心的问题。在今年的收集数据过程中,我们再次结合各省市自治区向国家新闻出版广电总局所报的规模以上印刷企业(年印刷产值5000万元以上)的统计情况,主要对珠三角、长三角、环渤海等印刷聚集地的销售收入2亿元以上企业进行了盘查。虽然本着自愿参与的原则,这些企业中尚有部分未参加百强榜评选,但细致盘查后可以推断:国内出版物印刷企业、其他印刷企业基本参与了榜单评选;包装印刷企业尚有缺失,尤其在金属包装、纸箱包装等方面。总体而言,经过10余年的运作,百强榜单在业界确有广泛、较高覆盖率的数据基础。

10亿军团“添丁”

2014年榜单中,当纳利(中国)投资有限公司以44.43亿元蝉联榜首。相比上年,当纳利的销售收入增长了13.8%,也将百强第一的身价拉升到了44亿元以上。

今年,销售收入10亿元以上的企业由去年的18家增至25家。10亿集团军中,只有3家销售收入有所下降,其余22家都有不同程度的正

增长。11家企业实现了两位数的增长,最高者增长幅度超过80%。这些“强中之强”的企业,依然是百强阵营中的中流砥柱。

具体而言,在20亿元阵营中,有当纳利(中国)投资有限公司、上海紫江企业集团股份有限公司、深圳市裕同包装科技股份有限公司、中国食品包装有限公司(香港)、厦门合兴包装印刷股份有限公司、鹤山雅图仕印刷有限公司、上海界龙集团有限公司、上海烟草包装印刷有限公司、鸿兴印刷集团有限公司、四川省宜宾普什集团3D有限公司、康美包(苏州)有限公司、兴集团股份有限公司等。其中,中国食品包装有限公司(香港)、康美包(苏州)有限公司为新晋企业,大家颇为熟悉的深圳市裕同包装科技股份有限公司再次回归百强排行榜。

在前25名10亿集团军中,三资企业的身影依然活跃,有9家三资企业位列其中,但占比已有所下降。其实,与前几年三资企业在榜单中占据半壁江山、往往多达50余家不同,今年榜单中只出现30家三资企业,比例进一步下降,更多的国有、私营企业实力渐增,在榜单中占据了更多的席位。但是不可否认,在中国印业市场,三资企业在各个细分印刷领域,依然集结着高端产能,依然在积极实施战略布局与资源整合,也依然发挥着重要的市场影响力。

900亿元新规模

加总今年榜单中百强企业的销售收入,总值为896.69亿元。与去年的销售收入总值805.37亿元相比,增长率为11.34%。回顾近几年百强榜的销售收入总额增长率,2013年仅为1.87%,2012年为4.94%。在经历了两个低谷年份之后,今年的销售收入总值有了两位数以上的增长,这其中不能排除换手率较高对此造成的影响。而百强企业在2013年的真实经营情况,需要找出两年同时在榜的企业,进行更为科学的对比分析才能得出,这部分内容,将在下节阐述。

近900亿元的产值规模,在中国印刷业的整体格局中占有怎样的位置?若以国家新闻出版广电总局公布的2013年全国印刷工业总产值10398.5亿元为参照依据,则百强销售收入的占比约为8.6%,近几年这一集中度指标变动不大。

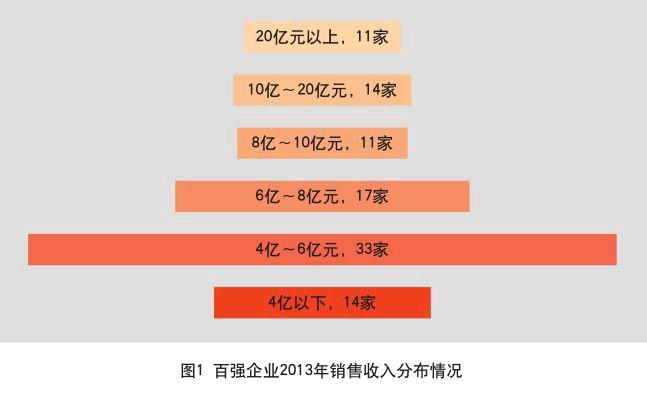

细分百强榜单,百强企业的规模结构如下:销售收入20亿元以上的企业,11家;10亿~20亿元,14家;8亿~10亿元,11家;6亿~8亿元,17家;4亿~6亿元,33家;4亿元以下,14家(请见图1)。规模结构的分布,呈现金字塔型。

除了产值规模,今年百强榜单的其他汇总数字为:资产总额980.08亿元,工业增加值总额223.17亿元(97家提供),利润总额63.94亿元(98家提供),对外加工贸易总额136.19亿元(56家有相关业务),职工人数14.43万人。

值得注意的是,在今年的百强榜中,98家企业报来了利润数据,其中有4家企业陷入亏损境地。对比去年,99家报来利润数据的企业中有2家亏损。创利超过亿元的企业,今年有20家,比去年增加2家,其中烟包印刷企业3家。而在去年榜单中,烟包企业在创利过亿元企业中占比为二分之一,前几年,烟包印企的占比更是动辄高达三分之二。今年占比下降,一方面是由于一些实力雄厚的烟包印企由于种种原因未参与百强排行,另一方面,也反映出烟包印刷企业利税大户的传统形象正持续受到挑战。

收入与收益双增长

为了更真实地反映百强企业的经营变化情况,我们抽出两年同时在榜的企业,进行更加精准的分析。如前所述,由于本次榜单的换手率为22%,所以可以用来对比分析的企业为78家。

统计显示,78家企业2013年的销售收入总额为727.88亿元,相比上年增长12.2%,在市场环境内外交困的2013年,百强企业集体走出了两位数的增长,充分表明这一群体的竞争实力和增长潜质,也说明在2013年这个相对艰难的年份,百强企业依然获得了渐进式增长,以行业标杆的姿态奋力前行。

收益与收入是否同步增长?这是近年业内人士普遍关心的问题。在前两年的百强榜中,收入与收益也出现了明显的“背离”趋势。而今年的78家企业中,两年均报来利润数据的企业有76家。76家企业的销售收入增长率为12.40%,利润增长率为11.28%,双双实现了两位数的正向增长。另外,78家企业的资产总额增长率为11.58%,职工人数增长率为12.37%。

78家企业能提供的另一观察点是外单的增长。78家企业中,2012年42家企业有外单业务,而2013年44家有外单业务。两年均有外单业务的企业为39家,但它们2013年的对外加工贸易总额比2012年下降了3.18%。这表明内需市场的增长动力更为强劲,外单业务的市场拓展并不理想。

表2中,我们试图用更为综合的经济效益指标,观察百强企业2年间的效益变化情况。今年百强企业的销售收入利润率、资金利润率仍有微降,但相较前几年,情况已有所好转。倒是近年来一直在提升的百强企业人均效益指标,今年出现了下降。

76家两年均填报利润数据的企业中,收入与收益变化的个体情况如何,下面我们进入细化分析。76家企业中销售收入正增长的企业有53家,负增长的企业有23家,显示了“普涨”的年景。而从利润增长率的分布来看,两极分化的情况更为明显,正增长的企业46家,负增长的企业30家,可谓“几家欢乐几家愁”。这30家企业中,销售收入与利润双下滑的企业有16家,而其余的14家企业,面临销售收入正增长、利润负增长的无奈局面。

外单持续走弱

在今年的百强榜单中,有56家企业涉足了外单业务,企业数量比去年增加8家,对外加工贸易总额为136.19亿元。根据国家新闻出版广电总局公布的年度核验数据,2013年中国印刷业对外加工贸易额837.5亿元,粗略算来,56家企业的外单加工产值占比16.26%,表明这些企业是进军国际市场的重要生力军。

56家企业中,对外加工贸易额超过10亿元的企业有4家,分别是当纳利(中国)投资有限公司、深圳市裕同包装科技股份有限公司、鹤山雅图仕印刷有限公司、鸿兴印刷集团有限公司,比去年增加一家;出口额在1亿~10亿元的企业有14家,比去年增加了1家。

百强中的外单企业都分布在哪些地区,承担的外单量在其业务中的占比如何?56家企业中,今年没有全部做外单的企业;外单占比超过95%的企业有2家,是位于珠三角的鹤山雅图仕印刷有限公司,以及位于长三角的苏州工业园区明扬彩色包装印刷有限公司;介于80%~100%的有3家,其中1家为珠三角印企,2家为长三角印企;50%~80%的有4家,珠三角3家,上海1家;50%以下的47家企业,除传统的珠三角、新生力量长三角企业外,环渤海的山东、北京、天津,中部的湖南、湖北、安徽,西部的四川等地,都有百强企业涉足外单业务。

上述外单分布版图,呈现了如下态势:其一,珠三角仍是外单主力地区,参与企业多,出口份额高,但外单增势小;其二,长三角的出口形势走强,参与企业渐多,一些企业的出口额在快速增长;其三,很多地区从无到有,外单开始落户百强企业,致使外单出现“多地开花”景象,这在西部、中部等地区十分明显。

自2011年以来,欧美等市场需求不振、对外贸易壁垒渐增等因素,致使国内出口明显受阻,这在印刷行业也时有显现,甚至有业内人士感叹经营景况尚不如全球经济危机初起之时。国际市场是否演绎了新一轮下行态势,对国内印刷企业又产生了怎样的实际影响?我们尝试用分类分析的方法,对这一疑问做一探究。

今年榜单中,我们将2年同时在榜的78家企业,按“外单比例超过50%”、“10%~50%”、“10%以下”、“没有外单”分为四组,分析其年度销售收入的变化情况。表3显示,外单比例超过50%的6家企业,其销售收入增长率仅为1.88%,远远低于平均增长率;外单比例位于10%~50%间的有9家企业,销售收入出现负增长,下降10.97%。外单比例为10%以下的企业有29家,其销售收入增长率接近平均增长水平;没有外单的企业有34家,其销售收入增长率为24.45%,大大超过平均增长率。各组展现的增长率显示,2013年,外单占业务总量比例较大的企业,其销售收入增长情况也较差。这也表明,2013年,印刷外单市场明显弱于内需市场,给传统外单企业带来了不小的经营压力。

地域的动态分布

百强的地区布局一直是大家关心的焦点。在此需申明两点:其一,对提供集团合并报表的企业,其属地以总部所在地为准。目前,一些印刷强企早已突破一地设点的局限,纷纷在长三角、珠三角、环渤海甚至中西部落子布阵,这给百强企业的地区归类分析带来了一定的困惑。考虑到分析方法的简便性与延续性,榜单仍将采取总部归属的原则。其二,总部在港的印刷集团,考虑到其主要加工基地落脚广东的事实,归入广东省计算。

表4显示了百强企业在各省市和各大经济区的分布情况。在今年的榜单中,百强企业落子到18个省市自治区,比去年增加1个省。13个省市未与百强结缘,它们分别是黑龙江、吉林、内蒙、河南、山西、海南、甘肃、青海、宁夏、新疆、云南、贵州和西藏。

上海共有24家百强,与去年相比增加3家,成为百强阵营的第一方阵,其在百强阵营中的领军作用日益凸显。

江苏共有14家百强,较去年增加2家;广东与香港地区共有13家企业上榜,较去年减少1家;浙江共有10家百强,较去年减少3家,这三大地区形成了第二方阵。广东与香港地区的百强企业家数近几年逐年递减,每年都有曾经的榜上企业因业绩不理想退出百强方阵,虽然由于各种原因,百强榜在这一地区的覆盖率一直不是十分理想,但珠三角印企在全国的领军作用渐被削弱,也是一个不争的事实。外单市场的疲弱与内地市场的崛起,客观上推动了印企规模格局的强弱变化。

第三方阵的地域分布相对广泛,四川8家,湖北、福建、陕西各4家,北京、天津、山东各3家,这些百强企业在各个经济区域发挥着引擎作用。

此外,安徽、广西、重庆各有2家百强企业,辽宁、江西、河北、湖南均各有1家企业上榜。

如果按大经济区加总上述数字,可以看出,华东区是百强企业的集结重镇,集中了50家企业,较上年又有2家增长,占据了百强榜单的半壁江山;华南区和华北区也是传统的百强聚集区;相对亮眼的是西南区,四川和重庆共汇集了10家百强企业,跟随西部第四增长极的建设步伐,西南区在未来的百强榜中或许还将持有相当份额的席位。

下面,我们依据惯例重点分析百强企业在各个产业带的分布情况。除珠三角、长三角、环渤海三大印刷产业带之外,今年我们加上了成渝区。成渝区的10家百强企业集体显现了哪些特点,又与三大产业带形成怎样的格局态势,是我们关心的重点。需要说明的是,文中的珠三角泛指广东和香港地区,长三角包括上海和江浙两省,环渤海含有北京、天津、河北、山东和辽宁5省市,成渝区特指四川和重庆地区。

表5显示,四个地区含有百强企业82家。其中,传统的珠三角、长三角、环渤海三大产业带中分布有百强企业72家,销售收入之和659.29亿元,占百强销售收入总值的73.52%,仍是无可厚非的重点区域。

从企业平均销售规模上来看,珠三角企业的体量仍然最大,这与这些老牌百强企业对接国际市场、多年滚动发展形成巨型生产能力有关。长三角、环渤海的百强企业,平均规模也已超过8亿元,相比去年均有升幅,仍处于快速增长的时期。相比而言,地区新秀成渝区的百强企业,平均规模也已超过8亿元,相较去年有过亿元的增长,其体量与长三角、环渤海地区企业平均规模旗鼓相当。

从百强企业的所有制属性和业务类型来看,珠三角以三资企业为多,包装印刷和混合印刷企业居主流;长三角集结了更多的包装印刷企业,股份制企业和三资企业面孔较多;环渤海地区百强的所有制类型和业务类型都较为多元;而成渝区的百强企业,多从事包装印刷业务,多为引入现代企业制度的股份制企业,呈现出充分利用当地资源、积极拓展内需市场的鲜明特点。

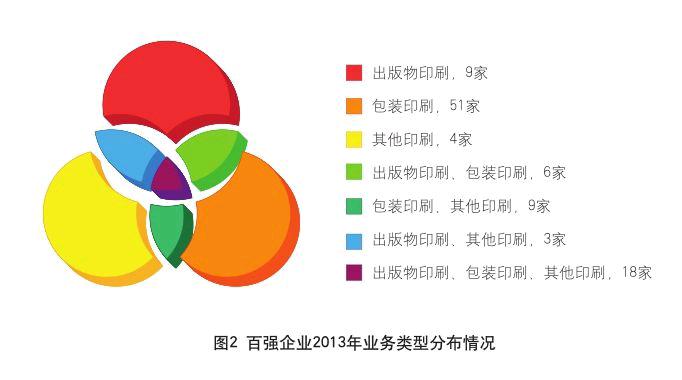

包装印刷的泛化

百强企业的业务结构,请看示意图2。图中以3个圆分别表示从事出版物印刷、包装印刷、其他印刷的企业数量,3个圆的相交部分表示各项业务的交叉情况。

图2显示,今年百强中单一从事出版物印刷的企业有9家,单一从事包装印刷的企业有51家,单一从事其他印刷的企业有4家。其中,包装印刷企业占比过半,成为势力最大的群体。

榜单中从事混合业务的企业有36家。其中,18家企业通吃了出版物印刷、包装印刷、其他印刷各个业务种类,它们的原有身份,既有国有书刊印刷厂、报纸印刷厂,也有专业的票据印刷、包装印刷企业,市场的洪流与生存的压力,迫使这些企业不断延伸产品种类,走上了多元化的业务发展道路。

如果将单一业务与混合业务汇总,通盘考察百强企业的业务版图,涉及出版物印刷的企业有36家,涉及包装印刷的企业有84家,涉及其他印刷的企业有34家。包装印刷在百强企业中的覆盖面极为广泛,几乎成为印刷强企通配的业务标签。

下面,我们尝试对不同业务种类的百强企业进行效益对比分析。为了使分析相对科学和准确,我们主要选择从事单一业务类型的企业作为观察样本。

分析表6中所呈现的业务图景,可以有以下几点认识:

其一,包装印刷比出版物印刷的收益水平高出一个百分点,2012年的数据则显示双方的收益水平基本持平。这对于意欲开辟新业务种类的印刷企业来讲,不啻提出了一道选择题:是在原有的业务范畴内深耕细作,还是依靠拓疆扩土来维持未来的可持续发展?

其二,就出版物印刷而言,报业印刷企业的平均收益大大高于出版物印刷的整体水平,而高效设备的应用也使其保持了较高的劳动生产率。

其三,在包装印刷领域,折叠纸盒(主要是烟包和酒包企业)仍一枝独秀,效益水平远远高于其他类别的印刷企业,尤其是利润水平较高,拥有更为良好的投资回报率。即便2013年,烟包、酒包市场都不同程度地遭遇一些问题,他们的情况仍然好于其他细分领域。

其四,相比2012年相应数据,除了软包装之外,其他各类别企业普遍存在效益指标下降的情况,折叠纸盒企业下降幅度最大。这表明印企面临更为严峻的成本压力。

最后,我们简单分析一下百强榜单中“印刷方式”一栏所透露出的信息。今年榜单显示,24家企业引入了数字印刷方式,这一数字与去年持平。在百强榜单中有差不多四分之一的企业引入数字印刷方式,无论如何,这已经远远高于行业平均水平,充分显示了百强企业的领军意识与新技术实验场的功能。但引进数字印刷方式企业数量维稳,也在一定程度上凸显了企业投资决策渐趋谨慎、理性。