中小企业银行融资能力的影响因素:基于浙江省的实证研究

2014-09-21,,

, ,

(1.浙江工业大学 经贸管理学院,浙江 杭州 310023; 2.中国招商银行杭州高新支行,浙江 杭州 310012)

中小企业银行融资能力的影响因素:基于浙江省的实证研究

李正卫1,陶真婵1,吴嘉庆2

(1.浙江工业大学 经贸管理学院,浙江 杭州 310023; 2.中国招商银行杭州高新支行,浙江 杭州 310012)

对于大多数中小企业而言,融资能力欠佳是一个困扰其发展的重要问题。本文主要以浙江省为例,重点从企业的资产规模、成立年限、盈利能力、出口能力和创新能力等5个方面,对中小企业银行融资能力的影响因素进行了实证研究。研究结果表明,对中小企业来说,资产规模、成立年限、盈利能力、出口能力等因素对其银行融资能力具有显著的正向影响。这些研究结论对于缓解我国中小企业融资难问题具有一定的政策指导意义。

银行融资;融资能力;浙江省;中小企业

改革开放30余年来,我国中小企业在繁荣经济、扩大就业、推动创新等方面发挥了极为重要的作用[1]。尽管中小企业取得了快速发展并且有了骄人的成绩,但由于我国金融市场发育不够,企业融资渠道少,加之银行结构不合理,及中小企业自身的问题,便产生了中国特有的中小企业银行融资难的问题,特别是2008年爆发全球金融危机以来,这一问题显得更加突出。2008年,中国银监会对江苏、浙江、山东等地中小企业的生存状态进行了调研,结果显示,70%左右的中小企业面临着资金紧张、银行融资困难等问题。由此可见,在当前情境下,研究中小企业银行融资能力的影响因素具有重要的意义,它不仅关系着我国中小企业群体的生存发展,也直接关乎我国经济的可持续发展。浙江是中国中小企业较为发达的地区之一,拥有为数众多的中小企业,为此,本文将以浙江省中小企业为研究对象,从中小企业的资产规模、成立年限、盈利能力、出口能力和创新能力等五个方面对中小企业银行融资能力进行实证分析,探求并揭示影响中小企业银行融资的关键因素,以便为缓解我国中小企业融资难问题提供理论参考。

一、研究背景

从现有研究文献来看,针对中小企业的融资问题,国内外学者提出了一些不同的理论,总体上看,这些理论主要可以分为资本结构理论和融资需求理论两类。在资本结构理论中,利兰和派尔(Leland & Pyle)提出了在存在不对称信息的情况下,为了使投资项目的融资能够顺利进行,借贷双方就必须交流信息,即不对称信息理论[2]。伯格(Berger)将企业生命周期与融资结合,发展形成了企业金融成长周期理论,认为伴随着企业成长周期而发生的信息约束条件、企业规模和资金需求变化是影响企业融资结构变化的基本因素;在企业创立初期,由于资产规模小、缺乏业务记录和财务审计,企业信息是封闭的,因而外源融资的获得性很低,企业不得不主要依赖内源融资;当企业进入成长阶段,追加扩张投资使企业的资金需求猛增,同时随着企业规模扩大,可用于抵押的资产增加,并有了初步的业务记录,信息透明度有所提高, 于是企业开始更多地依赖金融中介的外源融资;在进入稳定增长的成熟阶段后,企业的业务记录和财务制度趋于完备,逐渐具备进入公开市场发行有价证券的条件[3]。在融资需求理论中,惠顿(Whette)在1983年提出的信贷配给模型认为银行的抵押品要求同利率一样可以成为信贷配给的内生机制。Myers和 MyersMajlaf的融资顺序偏好理论认为中小企业并不是按照传统的以最优资本结构为目标的方式进行融资,由于担心控制权的稀释和丧失,企业更倾向于对企业干预程度最小的融资方式,即中小企业融资次序是先内源后外源,外源中则是先债权后股权。麦克米伦(Macmi1lan)在向英国国会提供关于中小企业问题的调查报告中提出了著名的“麦克米伦缺口”,报告认为,中小企业在发展过程中存在着资金缺口,对资本和债务的需求高于金融体系愿意提供的数额。Berger & Udell认为,有关企业信誉的信息不对称问题,在企业的生命周期中是变化的,企业在生命周期的不同阶段,会进行不同的融资安排[3]。这些理论为中小企业融资的后续实证研究奠定了坚实的理论基础。

根据前面所述的企业资本结构理论和融资需求理论,我们不难发现,企业的融资需要贯穿企业的生命周期之中。从企业诞生的第一天起,企业在实现自己经营目标,创造自身价值的同时,就在考虑如何融资,如何形成对自身发展最有利的资本结构这一主题。在这些理论研究基础上,一些学者对中小企业融资能力的具体影响因素进行了进一步的研究分析。一些学者对中小企业融资能力的具体影响因素进行了进一步的研究分析。俞兆云和陈飞翔认为抵押担保、销售规模、资产负债水平和诚信度等因素是约束中小企业信贷融资的主要因素[4]。Berger & Frame把财务报表、市场信息、所得税信息等容易量化的硬性信息作为衡量企业融资能力的主要指标[5]。谭之博和赵岳检验了企业规模对融资来源的影响,发现企业规模越小,不仅银行融资占其总资产的比重越小,而且银行融资相对于股权融资的比例越小[6]。此外,还有一些学者研究了企业的研发投入、盈利水平、地方政府政策等因素对中小企业融资的影响。对以上的研究进行梳理和分析,我们发现,目前大多数研究是以发达国家为分析对象的,对发展中国家的中小企业关注还不够。而且,这些研究多为对中小企业融资问题的宏观分析,从微观层面实证研究中小企业银行融资的文献并不多,有也主要是对中小企业经营的某一方面,如成长阶段,或盈利能力进行研究。为此,在综合相关文献的基础上,本文基于企业微观视角,从企业资产规模、成立年限、盈利能力、出口能力、创新能力等五个方面对中小企业银行融资问题进行实证研究。

二、研究假设

(一)资产规模

从信贷风险角度考虑,银行更愿意把资金贷给资产规模较大的企业。这是由于,第一,企业资产规模的不同决定了企业承担外界风险能力的不同,资产规模较大的企业其经营管理相对比较规范,往往具备较强的风险抗击能力。第二,资产规模较大的企业通常具有更多的质押担保资源,通过资产质押,银行提供融资服务的风险降低。从企业自身对银行融资需求的角度来看,相反,资产规模较小的企业,往往经营不确定性较大且质押担保资源有限,融资成本较高,因此,它们大多偏向于采用内源融资为主的低财务杠杆融资策略[7]。根据以上分析,我们提出假设1:

假设1:企业的资产规模越大,其银行融资的能力就越强。

(二)成立年限

成立年限较短的中小企业,大多缺乏健全的信息披露制度,往往也缺乏详细的银行历史信用记录,使得银行很难对其信用等级做出评价,这种信息在银企间的不对称分布致使银行对这些企业的贷款常常持谨慎的态度[8]。相反,如果一家中小企业成立时间较长,信息披露较为完善,企业信息的透明度较高,就可以有效减弱银企间的信息不对称现象。Boot和Thakor指出,如果企业与银行已建立了长期良好的合作关系,将有助于银行加深对中小企业各方面信息的了解,那么银行对其贷款抵押的要求会较少,贷款发放额度会提高[9]。此外,成立年限较长的中小企业经过市场的锤炼,往往具有较强的生存发展能力,因此,银行借贷的风险相对较小,更愿意与之建立良好的合作关系[10]。由此,提出假设2:

假设2:企业的成立年限越长,其获取银行融资的能力越强。

(三)盈利能力

盈利能力是衡量企业当前利润水平和预测今后收益增长性的主要指标,它不仅反映了企业当前经营管理水平的高低,而且也反映了企业未来偿还债务的能力,是银行为企业提供融资决策的重要依据。企业盈利能力越强,对外筹资和偿债能力也越强,因此,银行更愿意为企业提供融资服务[11]。根据上述分析,提出假设3:

假设3:企业的盈利能力越强,其获取银行融资的能力越强。

随着机器人技术的快速发展,越来越多的智能家居走进人们的日常生活。但移动机器人在室内的定位与导航精度的问题仍然是推广家庭服务机器人所需解决的关键点之一。不同机器人平台因所采用传感器、处理器等硬件的多样性,需依靠开发者重复开发控制系统。与此同时,导航系统和相关软件却不可重复利用。其次,现代机器人系统开发的规模和复杂程度与日俱增,在这样的大环境下,Willow Garage公司于2010年公布了开源的机器人操作系统ROS(robot operating system)。

(四)出口能力

随着全球经济一体化、贸易自由化的进一步发展,企业要想在激烈的市场竞争中占有一席之地,就需要参与到国际市场的竞争中来,不断锤炼和提升自身的国际竞争力。与此同时,企业的出口能力往往也是反映企业国际市场竞争能力的重要标志,出口能力较强的企业常常具有较强的国际竞争力,能够通过产品出口抢占国际市场,逐步扩大市场规模和全球影响力,并通过自身优势在国际市场中获取更大的利润空间,从而可以降低银行融资的偿债风险,使得银行更愿意为其提供融资支持。因此,提出假设4:

假设4:企业的出口能力越强,其获取银行融资的能力越强。

(五)创新能力

在当前激烈的市场竞争中,企业间的竞争越来越集中于创新能力的竞争,创新能力强的企业往往能够适应快速变化的市场环境,敏锐地洞察并把握住技术和市场的发展态势,持续地为市场提供高客户价值的新产品,从而,创新能力强的企业往往具有较强的可持续发展能力和偿债能力[12],银行给这些企业提供融资服务的风险也就较小。因此,银行在为企业提供融资服务时,常常会考虑到企业的创新能力,企业的创新能力越强,银行越愿意为其提供资金支持。由此,提出假设5:

假设5:企业的创新能力越强,其获取银行融资的能力越强。

三、数据收集与变量测量

(一)数据收集

针对本文的研究内容,2012年10月到11月,我们通过招商银行的客户系统,随机选择了浙江省500家中小企业(指职工人数在2000人以下的企业)进行问卷调查,共回收了160份有效问卷。在这160家企业中,大多数企业为制造型企业,为了消除样本在行业间分布不均匀可能带来的研究结果的偏误,我们删除了有关服务业以及农业、运输业、建筑业的样本,最后,共获得104家制造型中小型企业的相关数据。在这104家企业中,非国有企业有72家,国有企业32家。这些企业涉及食品制造、纺织服装和化工制品等11个制造业行业,分布在浙江省内除舟山外的10个地级行政区域中。

(二)变量测度

依据上述提出的假设,我们用FIN表示企业的银行融资能力,具体用银行贷款占企业融资总额的比重表示。ASS表示资产规模,把总资产分为500万元(含)以下、500-1000万元(含)、1000-3000万元(含)、3000-5000万元和5000万元以上五个等级,分别赋值为1到5;AGE表示企业的成立年限,即企业从创立到目前经历的年数;PRO表示企业的盈利能力,用企业的税前销售利润率来衡量(%);EXP衡量企业的出口能力,用企业外贸销售订单占全部营业收入的比重来度量(%)。企业的创新能力用企业是否拥有发明专利(PAT)以及是否是省级及以上高新技术企业(HIT)表示,拥有发明专利时,PAT为1,否则为0;属于省级及以上国家高新技术企业时,HIT为1,否则为0。

除此之外,为了反映企业产权属性和企业所在地区的经济发展水平对融资能力的影响,我们分别设置了GOV和GDP两个控制变量。GOV表示产权属性,若企业是国有企业,取值为1,若为非国有企业,取值为0。GDP示企业所在地区的人均生产总值(单位:万元/人)。

(三)实证分析结果及讨论

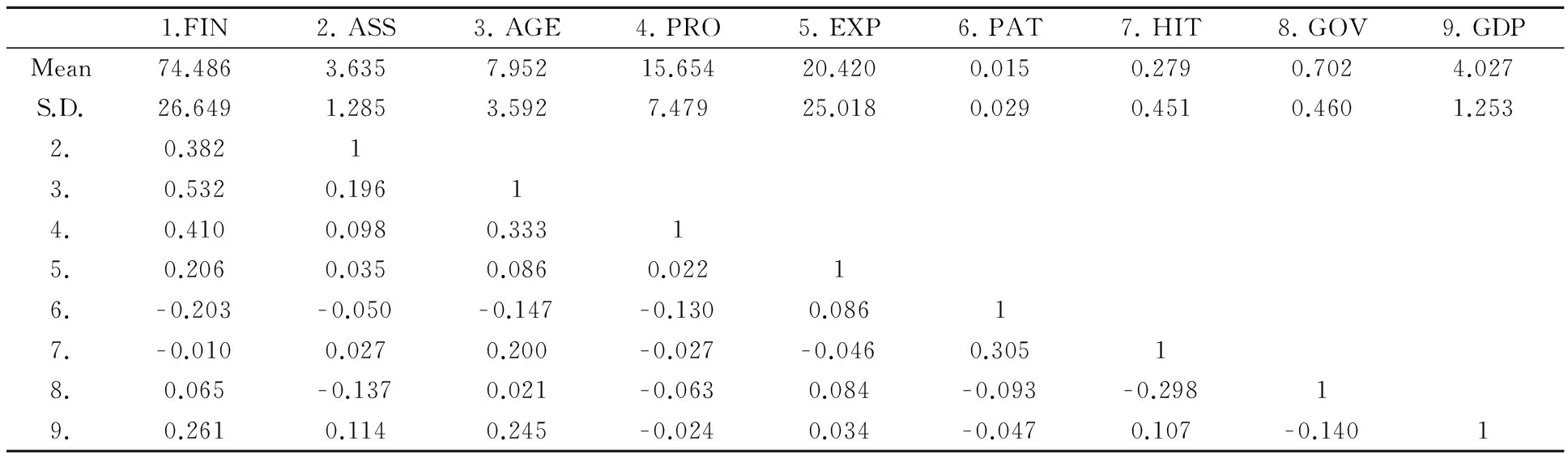

表1是变量的描述性统计及相关系数表,从表中可以看出研究假设中涉及的变量的均值分别为:银行贷款占企业融资总额比重(FIN)均值为74.5%,企业平均总资产接近3000万元,公司成立平均年限为7.9;企业平均收入利润率为15%,平均出口订单占比为20%;每百人平均拥有专利数为1.5个,区域人均GDP均值为4.027万元。

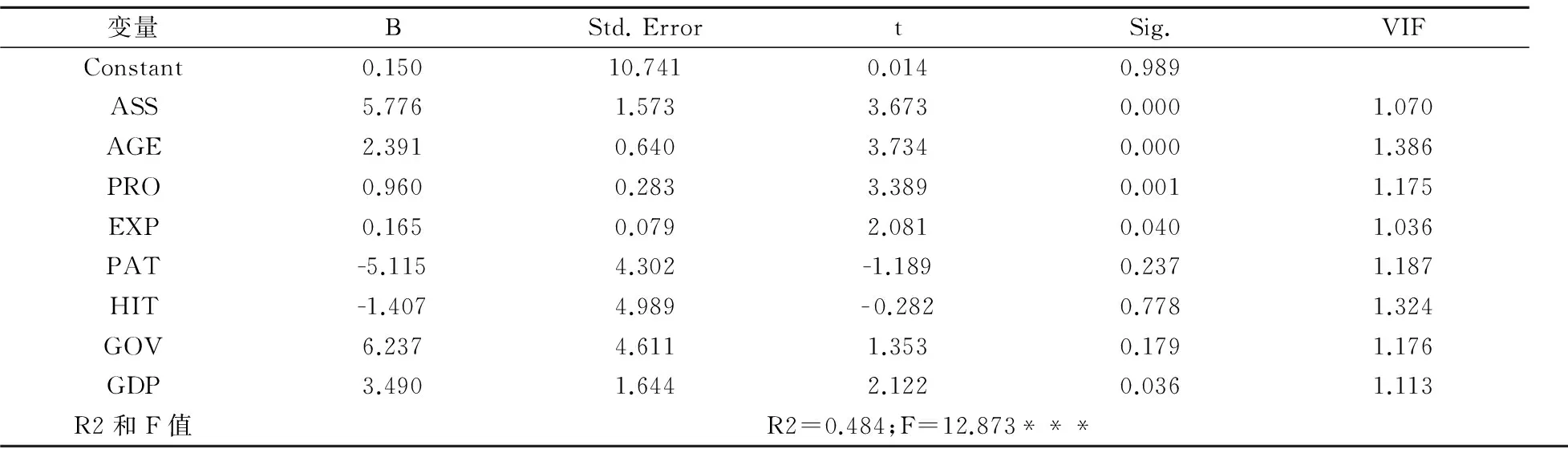

从表1中可以看到在所有的解释变量和控制变量之间,我们看到因变量FIN 与解释变量成立年限(Age)、盈利能力(Profit)和资产规模(Asset)相关性较强。Age和Profit间的相关系数最大,为0.333,这表明变量之间不存在较强的多重共线性问题。这二者间中等偏弱的相关性表明被调查企业的可成长性是持续的,即企业成立时间越长,其盈利能力也在增强。表2是回归模型的分析结果,从表中可以看到方差膨胀因子VIF值均小于2,进一步表明回归模型不存在较强的多重共线性问题。此外,表2显示R2为0.484,F值为12.873(p<0.01),这说明模型中变量对企业的银行融资能力具有较好的解释能力。

表1 描述性统计及变量间相关系数表

表2 模型回归结果:以融资能力为被解释变量

注:*表示p<0.1,**表示p<0.05,***表示p<0.01。

从每个变量的回归结果可以看出,Asset的系数为5.776,显著性水平为0.000(小于0.05),所以资产规模对企业银行融资能力正向显著影响,即企业资产规模越大,越容易获得银行贷款,因而假设1得到支持。Age的系数为2.391,显著性水平为0.000(小于0.05),所以成立年限对企业银行融资能力正向显著影响,即企业创办时间比较长,从银行获得贷款融资的能力较强,因而假设2成立。Profit的系数为0.960,显著性水平为0.001(小于0.05),所以企业盈利能力对企业银行融资能力正向显著影响,企业盈利能力越强,银行越愿意为企业提供融资服务,因而假设3成立。Export的系数为0.165,显著性水平为0.040(小于0.05),所以出口能力对企业银行融资能力正向显著影响,即企业出口能力越强,越容易获得银行贷款,因而假设4也得到支持。

表2显示,PAT和HIT都未达到显著性水平,也就是说企业是否拥有发明专利和是否是省级及以上高新技术企业等因素对企业银行融资能力的影响不显著。因此,企业是否拥有发明专利和企业是否是省级以上高新技术企业对其银行融资能力没有显著的积极影响,究其原因,我们认为,企业拥有的发明专利或者是省级以上高新技术企业属于企业无形资产,这些资产转化为实际利润过程中存在较大法律风险、估值风险、经营风险和处置风险,因此银行不太愿意承担这种风险较大的信贷业务;另一方面,知识产权质押融资在我国还处于起步阶段,合作模式还在积极探索中,在国内大多地区未得到实施。因而假设5没有得到支持。

四、主要结论及建议

(一)影响融资能力的关键因素

本文利用浙江省104家中小企业的调查数据,着重从企业资产规模、成立年限、盈利能力、出口能力和创新能力等五方面实证分析了影响企业银行融资能力的关键因素。研究结果表明:企业的银行融资能力与其成立年限、盈利能力和资产规模相关性最强。资产规模、成立年限、盈利能力和出口情况等衡量中小企业抵押能力和偿债能力的指标对其银行融资能力具有重要的正相关影响。即一个企业成立时间越长,资产规模越大,财务报表中的税前销售利润率越高;企业外贸销售订单占全部营业收入的比重越大,则这一企业获得银行信贷资金支持的可能性越大。此外,一个企业是否拥有发明专利、是否是省级以上高新技术企业对企业银行融资能力没有显著性影响。

(二)对融资问题的建议

在本文的最后,对中小企业在发展过程中面对融资问题从企业政府两方面提出以下建议:

(1) 企业方面,中小企业为了提升从银行获得信贷资金能力,应重视账务信息的披露,积极增加资产规模的建设与投入,促进企业资产规模稳步持续增加;此外,应注重以增强自身盈利能力为核心的发展与创新,提升企业的偿债水平和可持续成长空间。

(2) 政府方面,不仅利用税收、财政优惠的手段来扶持中小企业的发展,提高中小企业的融资能力,还要加快建设中小企业诚信体系,积极推进知识产权质押的融资体制,推进以政府推动为主导的知识产权质押融资,探索“银行+政府基金担保+专利权反担保”的间接质押模式。

[1] 陈乃醒,等.中国中小企业2008-2009发展报告[M]. 北京: 中国经济出版社,2009.39-43.

[2] Leland H E,Pyle D H. Informational Asymmetries, Financial Structure, and Financial Intermediation[J]. Journal of Finance,1977,(2) :371-386.

[3] Berger A N,Udell G F. Small business credit availability and relationship lending: The importance of bank organizational structure[J].Economic Journal, 2002,(2),F32-F53.

[4] 俞兆云,陈飞翔. 对中小企业信贷融资约束及其影响因素的实证研究[J]. 统计与决策.2010,(8):93-96.

[5] Berger A N,Frame W S.Small Business Credit Scoring and Credit Availability[J].Journal of Small Business Management,2007,(1):5-22.

[6] 谭之博,赵岳.企业规模与融资来源的实证研究——基于小企业银行融资抑制的视角[J].金融研究.2012,(3):166-178.

[7] Cole R A, Wolken J D. Financial Services Used by Small Businesses: Evidence from the 1993 National Survey of Small Business Finances[J].Federal Reserve Bulletin,1995,(7):629-666.

[8] Weinberg J A. Firm Size, Finance, and Investment[J].Federal Reserve Bank of Richmond Economic Quarterly,1994, (1):19-40.

[9] Boot A W A.Relationship Banking: What Do We Know[J].Journal of Financial Intermediation,2000,(10):7-25.

[10] Rajan R G.Insiders and Outsiders: The Choice Between Informed and Arm’s-Length Debt[J].Journal of Finance,1992,(4):1367-1406.

[11] Scherr F C, et al. Financing the Small Firm Start-Up: Determinants of Debt Use[J].Journal of Small Business Finance,1993,(1):17-36.

[12] Peterson R, R Schulman,“Entrepreneurs and Banking in Canada.”[J].Journal of Small Business and Entrepreneurship, 2005, (1): 41-45.

Abstract: The poor financing capacity is an important problem perplexing the development of Ch-inese small and medium-sized enterprises (SMEs).This paper conducted an empirical study of the influencing factors on the financing capacity of SMEs in Zhejiang Province as the research object in terms of the asset size, age, profitability, export ability and innovation ability. The results show that the asset size, age, profitability and export ability have a significant positive influence on bank financing ability. The conclusions have policy implications for mitigating the problems of SMEs fina-ncing in China.

Keywords:bank financing; financing capacity; Zhejiang Province; SMEs

(责任编辑:薛 蓉)

TheInfluencingFactorsofSMEs’BankFinancingCapacityBasedontheEmpiricalStudyofZhejiangProvince

LI Zheng-wei1, TAO Zhen-chan1, WU Jia-qing2

(1.College of Economics and Management, Zhejiang University of Technology, Hangzhou 310023, China;2.Hangzhou Hi-tech Branch of China Merchants Bank, Hangzhou 310012, China)

2013-09-01

国家自然科学基金(71072163);浙江省自然科学基金(LY13G020020)

李正卫(1970-),男,江苏江都人,教授,博导,博士,从事创新管理与中小企业研究;陶真婵(1990-),女,浙江苍南人,硕士研究生,从事创新管理与中小企业研究;吴嘉庆(1973-),男,浙江嘉兴人,硕士研究生,从事财务与金融研究。

F832.3

A

1006-4303(2014)01-0110-05