企业成长、成长性与企业价值

——基于沪深两市制造业上市公司的实证研究

2014-09-19□

□

(上海大学管理学院 上海200044)

作为国民经济微观基础的企业能否持续成长,是企业家和学者们热衷的一个永恒话题。当今世界,最发达的国家同时也是企业成长最好、规模最大的国家。然而,尽管我国宏观经济的强劲增长,企业的高速扩张能力也是有目共睹的,但企业的业绩与盈利却又长期不振。本文试图探索企业成长、成长性与公司价值的关系。

一、文献回顾

(一)公司成长理论文献回顾

1.国外文献综述。最早涉及到企业成长思想的当属古典经济学的开创者亚当·斯密。在他的著作 《国富论》中,斯密非常重视专业化和分工协作所带来的报酬递增现象。虽然斯密的理论没有直接具体地给出企业形成和扩张的原因,但毫无疑问,分工与企业的形成及扩张之间存在紧密的关系。作为斯密思想的继承者小穆勒,也对企业成长的理论进行了初步的探索。其主要集中于对企业的规模和成长的探讨。在小穆勒看来,正是由于规模经济对资本的需求和企业规模经济所产生的作用,才出现了大企业代替小企业的企业成长趋势,其企业成长理论就是企业的规模经济理论。

在古典经济学中,对企业成长问题研究最全面的当属艾尔费雷德·马歇尔,他的《经济学原理》就是一部集古典企业成长思想之精华的巨著。马歇尔的企业成长理论是由企业规模经济论(内部经济和外部经济)、企业的市场结构论和企业家理论等三部分构成。

英国管理学教授彭罗斯女士在其著作《企业成长的理论》中建立了一个企业资源——企业能力——企业成长的分析框架,奠定了现代企业成长理论的基础。彭罗斯对企业成长问题进行了严密、全面的系统性理论分析,第一次将企业成长作为分析对象,以“管理能力”的供给为分析框架系统地阐述了企业成长的理论,开创了在管理学领域研究企业成长问题的先河。

美国著名企业史学家小艾尔费雷德·钱德勒教授在其巨著 《看得见的手——美国企业的管理革命》中,以美国企业演进的史料详尽地阐述了古典式企业逐渐扩张为多单位的现代工商企业的历史。钱德勒教授认为技术的发展和市场的扩大是企业成长的根本,它引起企业生产和分配领域的根本性变化。

2.国内文献综述。赵晓(1999)在总结前人对企业成长理论研究的基础上,试图通过批判性的回顾综合主流经济学与管理学理论,提出一个分析企业成长的新框架。其结论为,企业成长的源泉来自企业内部资源的不平衡及动态的优化组合。企业成长的根本在于获得成长经济,而成长经济在于企业管理能力,管理能力的供给取决于企业内部治理结构、外部规制结构、市场技术结构,这些将从制度上和技术上制约着管理能力的发挥从而制约着企业成长。

刘青松等(2010)提出了基于“两型社会”建设的企业成长新模式。这种生态成长模式要求企业在成长过程中,与环境融为一体;尽可能地采用循环方式和技术;不断追求采用低碳技术;在生态性的前提下追求适当(度)的经济效益。其认为唯有如此,资源节约型和环境友好型社会的建设才能落到实处。

(二)成长性与公司价值的文献综述

吴世农等人(1999)从理论上提出,上市公司成长的真正含义是ROE大于资本的平均成本。并通过搜集我国上市公司的财务数据,用资产周转率、销售毛利率、负债比率、主营业务收入增长率和期间费用率等五个财务指标对上市公司建立成长性的判定模型,其实证研究认为这五个财务指标所构成的判定模型,能够有效地判定或预测我国上市公司的成长性。

何朝晖(2009)指出,能够较好承担社会责任的中小企业,具有较好的成长性,能够逐步做大、做强。不能较好承担社会责任的中小企业,企业成长性不是很好,很难成长为优质企业。

严复海和王曦(2012)研究发现,企业的成长并不是总是带来企业价值的增加,企业增长与价值创造能力之间呈倒U型关系,在一定的增长速度范围之内,随着企业增长速度的提升,企业的价值创造能力随之提升,即企业的成长性与价值创造具有显著的正相关关系,但是超过一定的范围,企业的增长将会带来企业价值的减少,即企业的成长性与价值创造之间具有负相关关系。他们用托宾Q值衡量企业的价值,用主营业务收入增长率衡量成长性。

综上所述,目前仅是针对成长性的评价指标、判定标准以及成长与公司价值的关系进行研究,但尚未准确地对企业成长和成长性进行定义,进而对企业成长、成长性与公司价值三者之间关系进行分析研究。

二、理论基础及研究假设

(一)理论基础

假设一家公司没有任何新的投资计划,每股盈余维持在一个原来的水平。同时公司也没有保留任何盈余,全部作为股利发放给股东。因此,存在下列等式:D1=EPS1。根据零增长估价模型,公司的股票价格为:P0=EPS1/r。但是一般情况,公司会将一部分盈余留存企业作为投资的来源,只要每期有成长机会,公司资产必然会持续增加。假设留存收益率为b,股东权益收益率维持不变,则股利所得成长率和盈余成长率相同。根据股票固定增长估价模 型得 :P0=D1′/(r-g), 其 中 :D1′=EPS1×(1-b)。股利增长率 gt应等于第 t期期末股利Dt减去期初股利Dt-1,然后除以期初股利,如下:

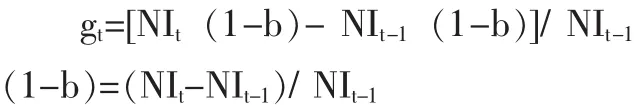

假设企业净利润用NI表示,则gt可表示为:

在净资产收益率(ROE)已知,且保持不变的情况下,如果知道净资产(NA)价值,则有:NIt=NAt×ROE,又因为:NAt=NAt-1+b×NAt-1×ROE,利用这两个式子对gt化简,最后得出股利增长率g:

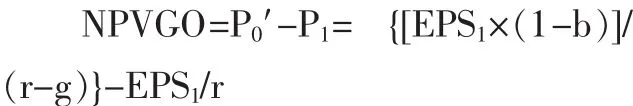

由于公司每期保留固定比率的盈余用于资本支出,资产规模逐期扩大,股利所得自然会有所成长,P0和P0′的差异就是反映股利增长对股价的影响。成长机会对股价的影响(P0′-P0)亦称为成长机会的净现值(NPVGO,Net Present Value of Growth Opportunity):

对其化简:

一般情况,资本成长大于增长率,那么从等式中我们可以看到,若ROE大于r,则成长机会的净现值为正值,即这种成长机会会为股东创造价值;若ROE小于r,则成长机会的净现值为负值,即这种成长机会将损害股东价值。为了给股东创造更多的财富,公司应选择NPVGO为正的成长机会而非仅仅是追求股利的增长。但成长机会净现值(NPVGO)不必必然为正。也就是说,股利有成长不必会使股价上升。只有当企业的净资产收益率(ROE)大于要求收益率(r)时,成长机会净现值(NPVGO)的值才有可能为正。

(二)研究假设

基于以上分析,我们提出如下研究假设:

H1:公司成长不一定带来公司价值;

H2:成长性好的公司,成长创造价值;

H3:成长性不好的公司,成长损害价值。

三、实证分析

(一)研究样本的选取

本文选取我国2012年在上海、深圳证券交易所上市的A股制造业上市公司为研究对象。按以下原则对样本进行筛选:(1)剔除 ST、*ST、 SST 和S*ST类公司;(2)剔除拥有B股或H股的公司;(3)剔除数据不完整的公司。筛选后得到的制造业上市公司780个样本。数据来自WIND数据库。

(二)变量选取

1.被解释变量度量。根据国外的研究,托宾Q值可用来衡量企业业绩。我国也有很多学者用托宾Q值来衡量我国上市公司的价值,如严复海和王曦(2012)用托宾 Q值衡量公司价值。本文选择托宾Q值来衡量公司价值。

2.解释变量的度量。企业成长一般认为是规模的扩大,即企业人力资源和非人力资源量的积累,表现为企业资产的增加、销售额的增加、生产规模的扩大和人员的增加等方面。本文选择营业总收入增长率来衡量公司成长。

成长性可以认为是成长的质量,指企业在一个较长时期内保持从小到大、由弱变强,不断进行的变革。本文用投入资本回报率(ROIC)衡量成长性。在验证假设2与假设3时,将样本数据按照投入资本回报率大于等于10%与小于10%进行分组。ROIC≥10%说明成长性好,ROIC<10%说明成长性差。

3.控制变量的选取。本文采取的控制变量主要有:(1)公司规模,主要用来解决因公司规模差异而带来的不可比性问题;(2)资产负债率,用来控制企业增长所带来的企业价值的风险程度。相关变量定义如表1。

表1 变量表

由此,假设模型分别为:

(三)回归分析

1.企业成长与公司价值间的相关性分析与回归分析。通过相关性分析,知营业总收入(同比增长率)与托宾Q值相关性为0.041,但不具有显著性。资产自然对数与资产负债率与托宾Q值在0.01水平(双侧)上显著相关。通过回归分析得调整后R方为0.270,F值为97.124,整体模型具有显著性。

由回归分析可得方程:Q=7.359+0.002×g-0.370-0.023×D/A。营业总收入(同比增长率)对托宾Q值的t值为1.961,显著性为0.05。

2.公司成长、成长性与公司价值的相关性分析与回归分析。

一是成长性好时,公司成长、成长性与公司价值的相关性分析与回归分析。通过相关性分析,知营业总收入(同比增长率)与托宾Q值相关性为0.296,在 0.01水平(双侧)上显著相关。投入资本回报率、资产自然对数与资产负债率均与托宾Q值在0.01水平(双侧)上显著相关。通过回归分析得到调整后 R方为 0.352,F值为16.998,整体模型具有显著性。

由回归分析可得方程为:Q=10.144+0.021×g+0.100×ROIC-0.648×LnA-0.023×D/A。营业总收入(同比增长率)对托宾Q值的t值为2.462,显著性为0.015。投入资本回报率对托宾Q值的t值为4.203,显著性为0.000。

二是成长性差时,公司成长、成长性与公司价值的相关性分析与回归分析。通过相关性分析,知营业总收入(同比增长率)与托宾Q值相关性为 -0.031,不具有显著性。投入资本回报率、资产自然对数与资产负债率均与托宾Q值在0.01水平(双侧)上显著相关。通过回归分析得到调整后 R方为 0.378,F值为101.182,整体模型具有显著性。

由回归分析得方程为:Q=70594-.528×10-4×g+0.017×ROIC-0.466×LnA-0.009×D/A。营业总收入(同比增长率)对托宾Q值的t值为-0.363,显著性为0.717。投入资本回报率对托宾Q值的t值为2.247,显著性为0.025。

四、研究结论和不足点

(一)研究结论

公司成长不一定创造价值,但成长性好的公司,成长一定带来价值的增加;成长性差的公司,成长则会减损价值。无论公司成长与否,成长性均与公司价值正相关。因此,为了实现公司价值最大化目标,不仅要关注公司的成长,更应关注其成长性,即成长的内在质量。

(二)不足点

由于本文选取的样本仅为沪深两市的制造业上市公司,所以结论具有一定的片面性,另企业成长、成长性和公司价值的衡量指标均为单一指标。