IPO公司产权性质、盈余质量对证券保荐人选择的影响

2014-09-06魏立江

魏立江,王 蕾

(安徽工业大学 商学院,安徽 马鞍山 243002)

IPO公司产权性质、盈余质量对证券保荐人选择的影响

魏立江,王蕾

(安徽工业大学 商学院,安徽 马鞍山 243002)

摘要:以中国资本市场2007~2012年IPO申请公司为样本,基于政府管辖的视角实证研究了IPO公司产权性质及盈余质量对证券保荐人选择的影响。研究发现:地方国有性质和盈余质量差的公司,在IPO时倾向于选择当地的证券公司任保荐人。这表明证券保荐人在IPO过程中的保荐作用受到地方政府的影响。

关键词:IPO公司;产权性质;盈余质量;保荐人选择;地方政府管辖

证券保荐人制度是我国资本市场的一种重要的中介组织制度,其目的是通过责任连带机制把证券发行公司的质量和保荐人的利益形成直接挂钩,防范市场风险,规范上市公司行为,保护投资者利益。2004年2月1日,中国证监会颁布的《证券发行上市保荐制度暂行办法》正式实施,标志着证券发行进入保荐人制度阶段。对于“股权融资饥渴”的众多拟上市公司,选择合适的证券保荐人不仅影响到发行定价,甚至决定其能否成功上市。

国外研究主要从声誉视角考察保荐人的选择。[1-2]刘烨等主要从市场份额与资产规模角度分析了中国资本市场中保荐人与首发上市(IPO)公司之间的匹配关系。[3]国内鲜有文献涉及保荐人的政府管辖特性对IPO公司选择的影响。事实上,政府对辖内企业的干预普遍存在,既有对公司上市融资的激励,也有对陷于困境企业的救助;[4]地方政府谋求金融集团的建立,大部分省市均有地方性证券公司,[5]对证券公司尤其是地方性证券公司的行政干预普遍存在。[6-7]因此,从政府管辖视角研究证券保荐人的选择具有现实可行性,对于规范IPO保荐服务市场与保护投资者利益具有借鉴意义。

一、制度背景分析与研究假设的提出

(一)证券保荐人制度与保荐人市场

保荐人制度起源于英国的二板市场AIM市场,它的建立是由于二板市场存在的高度信息不对称和高风险特征,目的在于保证上市公司信息披露的质量,增强上市公司信用,保障市场稳健运行。2004年中国证券市场引入保荐人制度,取代了其先饱受诟病的“通道制”做法。保荐人制度下,保荐人负责发行人的上市推荐和辅导,核实公司发行文件和上市文件的真实性、准确性和完整性,协助发行人建立严格的信息披露制度并承担风险防范责任,而且在公司上市后的规定时间内继续协助发行人建立规范的法人治理结构等督导性工作。在我国公司股票首次发行中的保荐人与主承销商往往是同一证券公司。[8]

我国的保荐人市场呈现出“条块分割”的结构形态。[9]条块分割指的是,我国的保荐人大部分是为“块块”的地方政府和“条条”的中央机构(央企、全国性银行、四大资产管理公司、汇金)所控制。在2006~2010年承办首发上市项目的有76家保荐人,一半是为地方政府出资(38家),中国内地31个省、区(直辖市),平均每个省级地方政府至少拥有一家政府财政出资的保荐人。从条条来看,由中央机构出资的有大约20家,即近三分之一的保荐人是中央机构出资与控制。在政商联系紧密的转型经济体下,为辖区经济发展殚精竭虑的政府[10]是否在辖内公司IPO过程中影响保荐人的选择,是值得关注的一个问题。

在IPO 过程中,企业为了达到上市条件或者提高发行价格,存在操纵会计盈余信息的动机。承销商作为这一市场上最重要的第三方中介,对企业的财务信息披露进行监督和认证。国外大量证据表明,声誉好的承销商可以抑制企业的盈余管理行为,减少投资者和企业之间的信息不对称。[11]如果企业雇佣声誉好的承销商,则可以一定程度上降低逆选择成本、缓解融资难题。[12]然而,现实当中并非所有企业都愿意选择声誉好的承销商,盈余管理动机强的企业为了回避严格的监督和认证,很可能不会雇佣声誉好的承销商。[13]就我国而论,由于我国实行基于会计指标的IPO 审核制度,企业的盈余管理动机比国外成熟市场更强,加之我国保荐人市场发展的条块分割特殊性,以及政府对不同产权性质企业的区别对待,使得拟IPO公司保荐人的选择行为变得更为复杂。

(二)研究假设的提出

“十一五”期间,我国提出稳步推进金融混业经营,各地方政府不遗余力地在辖区建立银行、证券、基金等混业经营的金融集团。地方政府作为具有相对独立利益的经济主体,通过采取多种方式努力促进当地经济发展,在与其他地区竞争过程中,地方保护、市场分割等行政性垄断手段层出不穷,国内市场分割严重。[14-15]为保护本地券商机构的发展,当地政府通常会利用管制便利要求企业选择当地保荐人;而当地企业由于地方政府的直接管辖,为迎合地方政府的政策进而会选择当地券商保荐人,以便从政府那里获得比选择异地保荐人带来收益更高的租金。无独有偶,在考察股票发行承销业务关系方面,刘江会等发现在我国的证券市场上承销业务具有明显的“属地性”特征,即承销商承揽本地公司发行业务的比例非常高;[7]徐浩萍、罗炜的研究揭示,在我国的证券市场上,地方政府对本地上市公司的决策具有相当显著的影响力,具有雄厚地方政府背景的承销商可以借助于其与注册地政府的关系维系与本地上市公司的承销关系。[16]对于IPO公司来说,选择本地保荐人,基于文化和风俗习惯的考虑亦是一个重要原因。本地的上市公司和本地保荐人,讲着相同的方言,有着相对交叉的、共同的圈子,嵌套式的、复杂的人际关系使得交流和沟通相对“润滑”。[17]

辖内上市公司的多寡通常被看作地方政府重要的政绩之一。[18]因此,地方政府源于自身利益的驱动,为帮助本地区企业赢得上市资格和配股、增发权,从证券市场上获得更多资源,促进地方经济发展,往往会采取地方保护主义行为,通过减免税赋、提供税收返还、财政补贴等方式参与上市公司盈余管理以满足监管部门制定的这些硬性指标要求,并且在申请IPO时给予适当便利。地方政府对上市公司提供的支持一方面可抑制本地区资金的外流,另一方面还可将其它地区的资金吸引到本地区,从而形成了独具特色的盈余管理,降低公司盈余质量。正如陈晓等研究发现,地方政府对配股边缘的上市公司大肆补贴,补贴收入金额的大幅增加带动了净资产收益率的提升,使得许多没有配股资格的上市公司在地方政府的一手扶持下顺利配股。[19]

当然,地方政府对辖内不同产权性质企业的影响也存在差别。Shleifer & Vishny、Boycko 等研究表明,相对于私有产权,公有产权更容易受到政府甚至官员个人的干预,代理问题因产权性质不同而存在显著差异,并最终影响到公司行为。[20-21]国内学者的研究也表明我国上市公司的产权性质对其行为具有影响。[22-23]在我国证券市场发展的初期,不同所有权性质的企业并不是公平竞争的,在同等条件下,与民营性质的公司相比,国有企业比非国有企业更能获得政府的支持并获得上市资格。当地方国有上市公司出现经营困难时,地方政府通常会利用财政补贴或并购交易等方式予以支持,因为当地国有公司成功上市可以给地方政府带来更多资源,可以增加领导人的政治资本和升迁机会,各级政府官员为了保证自我的擢升和政治前景,往往也有动机“默许”地方国有上市公司的“利润”创造行为。因此,相比民营公司,地方国有企业在IP0融资方面必然会受到当地政府的特殊关怀。

综上所述,无论是为了最大能力获取证券市场优质资源,抑或是帮助企业获得上市资格,维护政府自身形象需要,还是扶持地方金融机构发展,地方政府都有动机且有能力干预辖区内企业的行为,要求企业选择当地保荐人。另外,同属一地的上市公司与保荐机构彼此更能“知根知底”、“门当户对”,从而节约信息成本。而对于盈余质量较差的公司,为了获得发行IPO资格,顺利通过证监会的层层审核,也会充分利用当地政府给予的便利,在地方政府的管制下选择当地的证券公司任保荐人。基于以上分析,我们提出如下假设:

假设1:在控制其他条件的情况下,相较于民营IPO公司,地方国有IPO公司的证券保荐人更有可能为本地券商。

假设2:在控制其他条件的情况下,盈余质量越差的公司,在IPO时越倾向于选择当地的券商任保荐人。

二、数据、样本与研究设计

(一)样本选取与数据来源

我国股票发行审核自2004 年2月施行保荐制度,而自2007年开始,券商不再担任发审委员。由于本研究主要对IPO公司选择券商保荐人的行为进行分析,为排除影响IPO发行审核过程造成的选择偏向(即选择有发审委员的保荐人)因素,我们选取2007~2012年间在上交所和深交所A股市场上市的IPO公司作为研究样本。剔除金融保险行业、相关财务数据缺失的IPO公司及中央国有性质的IPO公司,最终得到582家IPO公司作为研究样本。

本研究所有财务数据均来自Wind金融咨询数据库和CSMAR中国股票市场研究数据库,保荐人数据来自中国证券业协会网站(www.sac.net.cn)。数据处理采用Excel和Stata统计处理软件。此外,为了克服极端值的影响、保证研究结果的稳健性,本文对研究所涉及非哑变量都采用Wisorize(1%)方法进行极端值处理。

(二)模型设计与变量定义

根据上述分析,对应于研究假设一、假设二分别建立如下回归模型:

Logit(region) =β0+β1State+β2Da+β3LnTa+β4Lev+β5Roe+β6Grouth+β7Tat+β8At+β9It+β10Fsr+β11Sr+β12LnBs+β13Gms+β14Age+β15Pro+β16Ind+β17Year+ε

被解释变量:保荐人属地特征(region)。本研究在程大中等人研究的基础上,[24-25]将该属地性表示为IPO 企业与保荐人注册地属同省份(直辖市)。需要说明的是,本研究仅将IPO 企业与保荐人总部注册地属同省份(直辖市)认为是本地,如果某IPO公司选择的保荐人只是在其注册地有投行部,将其定为异地。

解释变量:

IPO公司产权属性(State)。若IPO公司的实际控制人为地方国资委等政府机构或国有企业,则该公司属于地方国有企业;如果IPO公司的实际控制人为私人,则属于民营企业。

表1 变量定义

盈余质量(Da)。本研究借鉴已有研究成果,[26-29]运用截面修正的琼斯模型估计操纵性应计利润DA来衡量盈余质量。可操纵应计利润是指应计利润中不能被企业经济变量所解释的部分,可操纵性应计项越大,意味着盈余管理程度越大,盈余质量越差。另外,我们使用的是带符号的操控性应计利润,Hribar 和Nichols提供的证据表明,带符号的操控性应计利润在计量盈余质量上要优于不带符号的操控性应计利润。[30]

由于盈余管理可能发生在 IPO 前三年,从过去的研究数据看,在IPO 前一年时达到最高水平,因此本研究主要研究 IPO 前一年的盈余质量。[31]

控制变量。主要参考夏立军等人的研究,[32-35]选取如下的控制变量。另外添加了一个地区哑变量,代表上市公司是否来自北京市、上海市和广东深圳,因为582个样本中的163支股票来自上述地区,且这三个地区是16家全国性大型综合类证券公司(AA级券商)总部所在地,控制了可能存在的本地效应。[36]

三、实证检验结果分析

(一) 描述性统计

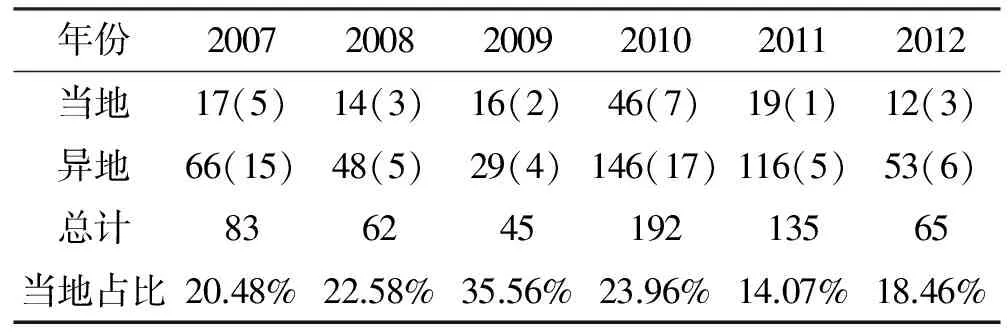

表2 证券保荐人地缘属性特征分布

注:括号内为地方国有IPO公司数量。

表2为2007~2012年IPO申请公司聘请保荐人的特征分布表,从中可以看出,聘请当地保荐人的申请IPO公司数量在14.07~35.56%之间波动。而从括号中的数据可以看出其中地方国有IPO公司比例大概在16.67%~37.5%。

表3是对总样本和两个分样本各个变量的描述性统计结果和对比。从总样本Da的均值0.1209、最大值2.5388和最小值-2.0011可以看出总体水平上拟上市公司在IPO前一年进行了不同程度盈余管理,从标准差0.5770来看,IPO公司盈余管理程度差异很大。样本region=1中Da的均值0.3749大于样本region=0中Da的均值0.0525,并且两组的差异在1%水平上显著,说明选择本地证券保荐人的IPO公司盈余管理程度远大于选择异地证券保荐人的IPO公司,也初步验证了盈余质量越差的公司,在IPO时越倾向于选择当地的券商任保荐人。另外,从样本region=1和region=0中State均值的对比初步验证假设1的成立。

表3 主要变量描述性统计与T检验

(二)多元回归结果及其分析

从表4中总样本回归1结果可以看出,State的系数在1%的水平下显著为正,表明由于地方政府干预,地方国有IPO公司的证券保荐人更有可能为本地券商;从回归2结果可以看出,Da的系数在5%的水平下显著为正,表明盈余质量越差的公司在IPO时越倾向于选择本地的保荐人;回归3的结果也与研究假设1、2一致。

另外,关于券商的选择,声誉、规模以及政府关联,等很多的因素在起作用,我们根据C-M法和M-W排名法,将各券商按照中国证券业协会公布的所承销公司IPO当年总承销家数进行排名,排名前10位的定义为声誉高组,进而将总体样本分为声誉高低两组分别进行了回归。回归结果表明,在声誉高组和声誉低组,IPO公司产权性质和盈余质量对证券保荐人选择的影响显著,并且与总样本的回归结果基本一致,说明地方国有公司和盈余质量较差的公司IPO时都更倾向于选择本地证券机构任保荐人。

(三)稳健性检验

为了检验上述结论的稳健性,我们做了如下检验:(1)为了消除异方差的影响,对样本实施了robust处理,回归结果显示基本没有差异;(2)由于研究对象包括地方国有和民营两种性质的IPO公司,因此还进行了分样本检验,回归结果显示总体上没有差异;(3)另外选取2004~2012年间在上交所和深交所A股市场上市的IPO公司作为研究样本进行检验,回归结果显示也大致没有差异。这表明,本研究的结果可靠、稳健。

表4 回归结果分析

注:***、**、*分别代表 1%、5%和 10%的显著性水平。Age ,Ind等控制变量的结果未在表内列示。

四、结论与不足

本文基于政府管辖视角研究了IPO公司产权性质、盈余质量对上市保荐人选择的影响,研究结果表明,盈余质量越差的公司,在IPO时越倾向于选择当地的券商任保荐人,并且地方国有上市公司这一“地缘倾向”更为明显。这说明政府因素可能扭曲IPO公司所披露盈余信息本应具备的“信息含量”和“信号传递作用”,显著地导致不同产权性质和不同盈余质量的IPO公司在保荐人选择方面的“地缘偏好”。这有可能引发地方国有IPO公司和本地保荐人之间的“合谋”。

本文仅考察公司IPO前对保荐人的选择行为,而在IPO过程中,公司与保荐人之间的选择存在双向性,承销商也会权衡声誉及经济收益的考虑挑选企业,因此本文结论有待进一步经验证据的检验。

参考文献:

[1]Benveniste. Lawrenee M.,Alexander Ljungqvist,William J.WilhelmJr. and XiaoyunYu. Evidence of information spillovers in the production of investment banking services [J].JournalofFinance,2003,58: 577-608.

[2]Fernando C.,Gatchev V.,Spindt P..How firms and underwriters choose each other? [J].JournalofFinance,2005,60(5): 2437-2469.

[3]刘烨,方立兵,蒋毅. IPO盈余管理动机与承销商选择决策的互动关系及监管启示——基于双边匹配模型的研究[J].金融监管,2013(8):65-69.

[4]章铁生,徐德信,祝传玲.政治关系与民营企业IPO机会[J].审计与经济研究,2012(5).76-85.

[5]桂衍民.地方金控系券商发展遇利益协调难题[J].证券时报,2014(2):1-2.

[6]胡强.我国券商治理风险及对策[J].证券市场导报,2006(1):58-62.

[7]刘江会.中国上市公司股权再融资发行时为何频繁更换主承销商?——基于上市公司“忠诚度”的视角[J].中国金融评论,2010(3):34-53.

[8]李有星.股票首发中承销商与保荐人分离的制度探讨[J].证券法苑,2011(5):205-221.

[9]沈朝晖.监管的市场分权理论与演化中的行政治理[J].中外法学,2011(4):849-869.

[10]周黎安.中国地方官员的晋升锦标赛模式研究[J].经济研究,2007(7):36-50.

[11]Carter R.,Manaster S.. Initial Public Offering and Underwriter Reputation[J].JournalofFinance,1990,45: 1045-1068.

[12]Dai N.,Jo H.,Schatzberg J.D.. The Quality and Price of Investment Banks’ Service: Evidence From the PIPE Market [J].FinancialManagement,2010, 39: 585-612.

[13]Jo H.,Kim Y.,Park M.S.. Underwriter Choice and Earnings Management: Evidence From Seasoned Equity Offerings [J].ReviewofAccountingStudies,2007,12: 23-59.

[14]张卫国,等.地方政府投资行为对经济长期增长的影响—来自中国经济转型的证据[J].中国工业经济,2010(8): 23-33.

[15]徐浩萍,吕长江.政府角色、所有权性质与权益资本成本[J].会计研究,2007(6): 61-67.

[16]徐浩萍,罗炜.投资银行声誉机制有效性——执业质量与市场份额双重视角的研究[J].经济研究,2007(2):124-136.

[17]杜兴强,等. 政治联系、审计师选择的“地缘”偏好与审计意见[J].审计研究,2011(2):47-53.

[18]陈冬华,章铁生,李翔.法律环境、政府管制与隐性契约[J].经济研究,2008(3):60-72.

[19]陈晓,李静.地方政府财政行为在提升上市公司业绩中的作用探析[J].会计研究,2001(12):20-28.

[20]Shleifer,A., R. Vishny. Politicians and Firms[J].QuarterlyJournalofEconomics,1994,109(4) :995-1025.

[21]Boycko,M.,Shleifer,A.,Vishny,R.. Theory of Privatization [J].EconomicJournal,1996,106:309-319.

[22]孙铮,刘凤委,李增泉.市场化程度、政府干预与企业债务期限结构——来自我国上市公司的经验证据[J].经济研究,2005(5):52-63.

[23]陈信元,黄俊.政府干预、多元化经营与公司业绩[J].管理世界,2007(1):92-97.

[24]程大中,吴士君.从投行业务看我国券商与上市公司的关系[J].证券市场导报,2002(4):8-12.

[25]刘江会.证券承销商声誉的理论与实证研究[D].上海:复旦大学,2004.

[26]Jones,J.. Earnings Management during Import Relief Investigations [J].JournalofAccountingResearch, 1991,29:193-228.

[27]Dechow,P.,R.Sloan , A.Sweeney. Detecting Earnings Management [J].TheAccountingReview,1995(70):193-225.

[28]Kothari S.P.,Leone A.J.,Wasley C.E.. Performance Matched Discretionary Accrual Measures[J].JournalofAccountingandEconomics,2005,39(l):163-197.

[29]徐浩萍,陈超.会计盈余质量、新股定价与长期绩效——来自中国IPO市场发行制度改革后的证据[J].管理世界,2009(8):25-38.

[30]Hribar and Nichols. The Use of Unsigned Earnings Quality Measures in Tests of Earnings Management [J].JournalofAccountingResearch,2007,45:1017-1053.

[31]陈祥有.A股发行公司IPO前盈余管理与IPO后经营业绩的实证研究[J].财经理论与实践,2010(1):62-65.

[32]夏立军,方轶强.政府控制、治理环境与公司价值[J].经济研究,2005(5):40-51.

[33]杜兴强,周泽将.会计信息质量与公司治理:基于中国资本市场的进一步经验证据[J].财经论丛,2007(3):71-79.

[34]马忠,等.公司特征差异、内部治理与盈余质量[J].会计研究,2011(3):54-61.

[35]徐虹.产权配置、地方政府干预与上市公司资产剥离——基于同属管辖交易视角的研究[J].会计与经济研究,2013(1):27-28.

[36]French K R,Poterba J M.Investor Diversification and International Equity Markets[J].AmericanEconomicReview, 1991(2):222-226.

(责任编辑汪继友)

InfluenceofPropertyRightNatureandEarningQualityontheChoiceofSecuritiesSponsorsforIPOCompanies

WEILi-jiang,WANGLei

(School of Business, AHUT, Maanshan 243002, Anhui, China)

Abstract:It is indicated in the empirical study, taking as sample the application for a company as IPO from 2007 to 2012 in the capital market of China, of the influence of property right nature and earning quality on the choice of securities sponsors for IPO companies from the perspective of government jurisdiction that the local state-owned companies and those with poor earning quality tend to choose the local securities companies as their sponsors at the IPO time. And it is shown in the research that the role the securities sponsor plays is influenced by local government in the IPO course.

Key words:IPO (Initial Public Offering) company; nature of property right; earning quality; choice of sponsor; local government jurisdiction

中图分类号:F832.51

文献标识码:A

文章编号:1671-9247(2014)06-0008-05

作者简介:魏立江(1973-),男,山东临沂人,安徽工业大学商学院副教授,博士。

基金项目:国家社会科学基金项目(14BJY015);安徽省社科规划项目(AHSK11-12D71);安徽省高校人文社科重点研究基地重点项目(201lsk73Ozd)

收稿日期:2014-08-18