公司治理对并购绩效的影响机制研究

——基于A股旅游上市公司并购事件的数据检验

2014-08-08张同健

谢 艳,左 莉,张同健

( 乐山师范学院,四川 乐山 614004 )

财会与金融

公司治理对并购绩效的影响机制研究

——基于A股旅游上市公司并购事件的数据检验

谢 艳,左 莉,张同健

( 乐山师范学院,四川 乐山 614004 )

公司治理对并购绩效存在着必然的影响,但公司治理要素对并购整合的微观影响机制仍处于黑箱认识状态。基于我国旅游上市公司并购的样本数据,借助于多元回归分析方法,实证性的研究检验了公司治理要素对并购绩效的影响路径,发现独立董事人数和董事会次数对并购绩效存在着正向的影响,第一大股东持股比例和管理层收购的积极性对并购绩效存在着负向影响,而监事会人数对公司并购不存在影响。本检验结果为旅游上市公司并购机制的优化提供了现实性的理论借鉴。

公司治理;公司并购;旅游上市公司;并购绩效;独立董事

一、引言

旅游业是三大朝阳产业之一,是我国国民经济的一项支柱性产业,本世纪以来获得了高速的发展。据世界旅游组织预测,我国于2020年将跃升为世界第一旅游大国。1990年我国证券市场设立以来,旅游板块逐渐增强。股权分置改革完成之后,旅游上市公司也出现了波澜起伏的公司并购事件,不仅加剧了旅游资本市场的整合,也带动了我国整个旅游业的发展,但旅游界至今对旅游上市公司并购的内部机理仍缺乏清晰的认识。

公司并购(Mergers and Acquisitions),也称为企业兼并和收购,是现代企业的一项重要投资行为,也是完成企业战略目标的一项手段,在西方学术界已形成了较为完整的并购理论体系,也是公司金融学研究的核心内容之一[1]。根据数十年来的研究结果,主并公司很少在并购活动中获得短期收益或长期绩效,而传统的并购理论很难对这一现象做出合理的解释。2006年,新的《公司法》和《证券法》等与公司并购相关的法规相继出台,股权分置改革也取得了实质性的进展,我国证券市场上的公司并购开始活跃起来。2010年五、六月份,证监会分别发布了《关于修改上市公司重大资产重组与配套融资相关规定的决定》和《关于上市公司建立内幕信息知情人登记管理制度的规定》,为并购重组定价机制的优化和借壳上市标准的制定奠定了坚实的基础,也为上市公司和财务顾问的长远发展提供了制度保障。

在现代经济社会中,收购已经成为一种程序化的商业工具,像思科(Cisco)和泰科(Tyco)这样的公司,都是通过收购和整合来推动公司成长的。在并购大潮中,一些公司拥有超越其他战略收购者的先天优势,能够从困难、经验和错误中不断学习,提高了在估价、谈判、达成交易和整合战略交易方面的能力,知道自己擅长什么和不擅长什么,懂得如何快捷而有效地通过批准战略交易的公司内部程序[2]。当然,首次收购者通常认为战略交易是痛苦的和身心疲惫的,导致高层和董事会成员发现交易固有的风险而不予接受,员工会对交易阶段和整合阶段所产生的不确定性产生畏惧。截至2012年底,我国A、B股境内上市公司的数量已达2504家,比2011年增加6.6%,股市总值超过20万亿元。随着上市公司规模和数量的扩大,并购重组活动日益活跃起来。

随着我国证券市场公司并购的波谲云诡,相关的理论研究也汹涌而至,其中不乏较有价值的研究成果。蒋璐(2009)研究了旅游上市公司的公司治理对并购绩效的影响,采用的公司治理指标包括股权集中度、股权制衡度、国有股比例、流通股比例、高层管理人员持股比例、股东大会召开次数、监视会规模、董事长和总经理兼任[3]。田满文(2010)认为,旅游上市公司的并购融资渠道包括内源融资和外源融资两种形式,外源融资包括债务融资和股权融资以及债务和权益衍生的融资工具,并发现我国并购融资有违于“优序融资理论”,内源融资较少,阻碍了并购效率的提高[4]。章新蓉、唐敏(2010)基于“动机——行为——绩效”的思路研究了不同动机导向下的旅游上市公司并购行为对并购绩效的影响,发现以政策为导向的国有上市公司并购的绩效与以市场为导向的非国有上市公司的并购绩效存在着差异,认为需要从并购动因和行为上来引导上市公司的并购交易[5]。郑鸣、李思哲、肖健(2010)回顾和评述了公司并购理论,认为公司并购理论研究的中心由“人和物的关系”向“人和人的关系”转变,经典的并购理论仅关注了人和物的关系,忽略了人和人的关系在并购价值创造中的作用[6]。毛雅娟、米运生(2010)阐析了旅游上市公司并购理论的动因,认为现在的并购理论无法对毁损股东价值的并购现象做出解释,阐释了公司并购的价值创新和价值毁损,认为西方并购理论与我国并购实践的结合是一个探索性的过程[7]。金玮(2013)研究了PE在我国旅游上市公司并购中的作用,认为PE是一种投资形式,也称为私募股权基金,通过投资企业股权并溢价出售而获取投资收益,广义上的PE包括风险投资(VC)、产业基金、私募基金和并购基金等[8]。

现有的研究从公司治理、融资渠道、并购动机、并购方式等视角研究了旅游上市公司并购绩效问题,探析了并购流程中的各种关系,以及私募股权基金在并购中的作用,但基于本文的研究目标而言,缺乏对旅游上市公司的公司治理对并购绩效的微观促进路径机理的解析,缺乏必要的数据支持,无法对并购实践提供具体的指导,因此,旅游上市公司治理与并购绩效的相关性实证检验具有现实的研究价值。

二、研究模型的构建

基于公司治理的视角,借助于既有的研究成果,认为如下因素对并购绩效存在着直接的或间接的、隐含的或明显的影响:公司并购的实施方式、董事长和总经理是否同一人兼任、第一大股东持股比例、独立董事人数、监事会人数、董事会次数、管理层参与收购的积极性。这些都是公司治理理论与实践中备受关注的环节,是公司并购过程中不可回避的问题。此外,公司运营中的财务性因素对并购绩效也存在着促进或制约作用。

首先,并购方式对并购绩效存在着内在的影响,尽管这种影响机制尚未被人们所洞悉。我国上市公司的并购主要分为要约收购和协议收购两种形式,前者主要发生于股权较为分散的场合,而后者主要发生于股权较为集中的场合。要约收购和协议收购的效率比较是公司并购研究的一个方向,并未得到明确的结论。在不同的收购环境下,这两种收购的效率存在着差异。其次,董事长和总经理是否同一人兼任一直是公司治理所关注的热点问题[9]。普遍性的结论认为,如果同一人兼任董事长和总经理,则助长了内部人控制和大股东掏空,阻碍了上市公司的长远发展。然而,在成熟的市场经济下,董事长和总经理一人兼任并非必定出现不良的影响,前提条件是董事长是由产权清晰的股东选举形成的。在常规状态下,董事长是大股东之一,也存在着维护自身收益的倾向。第三,第一大股东持股比例对并购绩效存在着潜在的影响,也一直作为公司治理机制的重要因素被关注。在公司并购过程中,大股东可能通过资产转移和资产置换等方式侵吞中小股东的利益,或者对运营良好的组织结构进行撤并,或者对目标公司的管理团队进行排挤,都不利于公司的成长。据目前的态势来看,无论在国有上市公司还是民营上市公司,第一大股东如果缺乏制衡,负面影响往往大于正面影响。第四,独立董事人数对公司治理的监督正发挥着越来越大的作用,也必然对并购过程的公正、公开和公平性进行监督。根据新《公司法》规定,独立董事人数需要占董事会总人数的三分之一以上,主要任务是对大股东、内部董事、董事长、总经理的行为进行监督。在公司并购过程中,公司治理层容易出现掏空和内部人控制的心理倾向。第五,监事会成员的数量也是公司治理的要素之一,主要功能是实现对大股东和经理层行为的监控。监事会是我国公司治理的特有要素之一,在西方公司治理机制中是不存在的[10]。大多数研究者认为,监事会在我国公司治理中没有发挥实际的或预期的作用,特别在国有上市公司内部,由于产权的模糊性和制度的权威性,监事会主席及成员处于从属的地位,不可能对其他主要治理机构进行制约。第六,董事会的次数与公司治理或公司并购的绩效在理论上存在着正向的相关性,因为董事会需要对并购的计划、方案、交易、整合进行详细的规划决策,完成公司并购战略层面的任务。特别在并购整合过程中,董事会的次数越多,说明董事会对并购越重视,对并购环节的关注越到位,对并购实施的执行力度也就越大。董事会的召开既有固定的制度,也有随机的因素。最后,管理层参与收购对并购绩效的影响较为微妙,隐含在各种并购表象之中,需要加以甄别才能发现管理层的真实意图。管理层治理是公司治理的六大要素之一,是连接公司治理和公司管理的纽带。管理层的收购意图和大股东的收购意图是存在着差异的,前者只关心并购的成功与否,而后者才真正考虑是否有利于公司的成长。管理层自信是公司并购的主要促成因素之一,尽管这种自信在很多场合下是盲目的自信,会将公司引入低潮,但管理层的利益一般不会受到损失。

此外,并购公司的期末净资产和资产负债率对并购整合绩效存在着基础性的影响。一个公司的生存或存在,必然需要一定资产的支撑,包括有形资产和无形资产。负债经营是现代公司运营的特征,每个公司都要具有一定的负债经营能力。并购绩效的表示方法很多,如净资产收益率、每股盈利、净资产增长率等,但本研究选择并购后连续三年的净资产收益率的增长率作为并购绩效的表示变量,根据以上分析,借助于多元回归分析的原理,可以得到如下研究模型。

p=β0+α1D1+α2D2+β1x1+β2x2+β3x3+β4x4+β5x5+γ1k1+γ2k2+μ

D1:虚拟变量,取值为1时表示要约收购,否则为协议收购;

D2:虚拟变量,取值为1时表示董事长和总经理为同一人兼任;

X1:自变量,第一大股东持股比例;

X2:自变量,独立董事人数;

X3:自变量,监事会人数;

X4:自变量,并购后连续三年的董事会年均次数;

X5:自变量,管理层参与收购的积极性;

K1:控制变量,以百万为单位的期末净资产的自然对数;

K2:控制变量,资产负债率;

P:因变量,并购后净资产收益率连续三年的平均值;

β0是截距项,α1和α2分别是D1和D2的回归系数;β1、β2、β3、β4和β5分别是X1、X2、X3、X4和X5的回归系数,γ1和γ2分别是K1和K2的回归系数,μ是误差项。

三、模型检验

基于我国旅游上市公司2003年以来公司并购事件作为研究样本,样本数据参考了《CCER一般上市公司财务数据库》、《CCER上市公司资产交易数据库》和《中国证券网》等数据库。样本的选择主要遵循如下标准:交易类别是股权收购;交易已经完成且交易原因业已披露;同一上市公司若一年内发生多次并购事件,则以并购金额最大并购事件为准;剔除ST、PT、B股、H股和中小企业板块上市的样本。其中:净资产收益率的数据取自于并购后连续三年的年度会计报表;期末净资产、资产负债率、第一大股东持股比率的数据取自并购后第三年的并购公司的年度会计报表;独立董事人数、监事会人数、董事会年均次数取自公司的相关信息披露;管理层参与收购的积极性来自于7点量表的数据调查,由董事会填写;虚拟变量的值取自公司并购声明书、招股说明书和上市公告书等内容的判断。

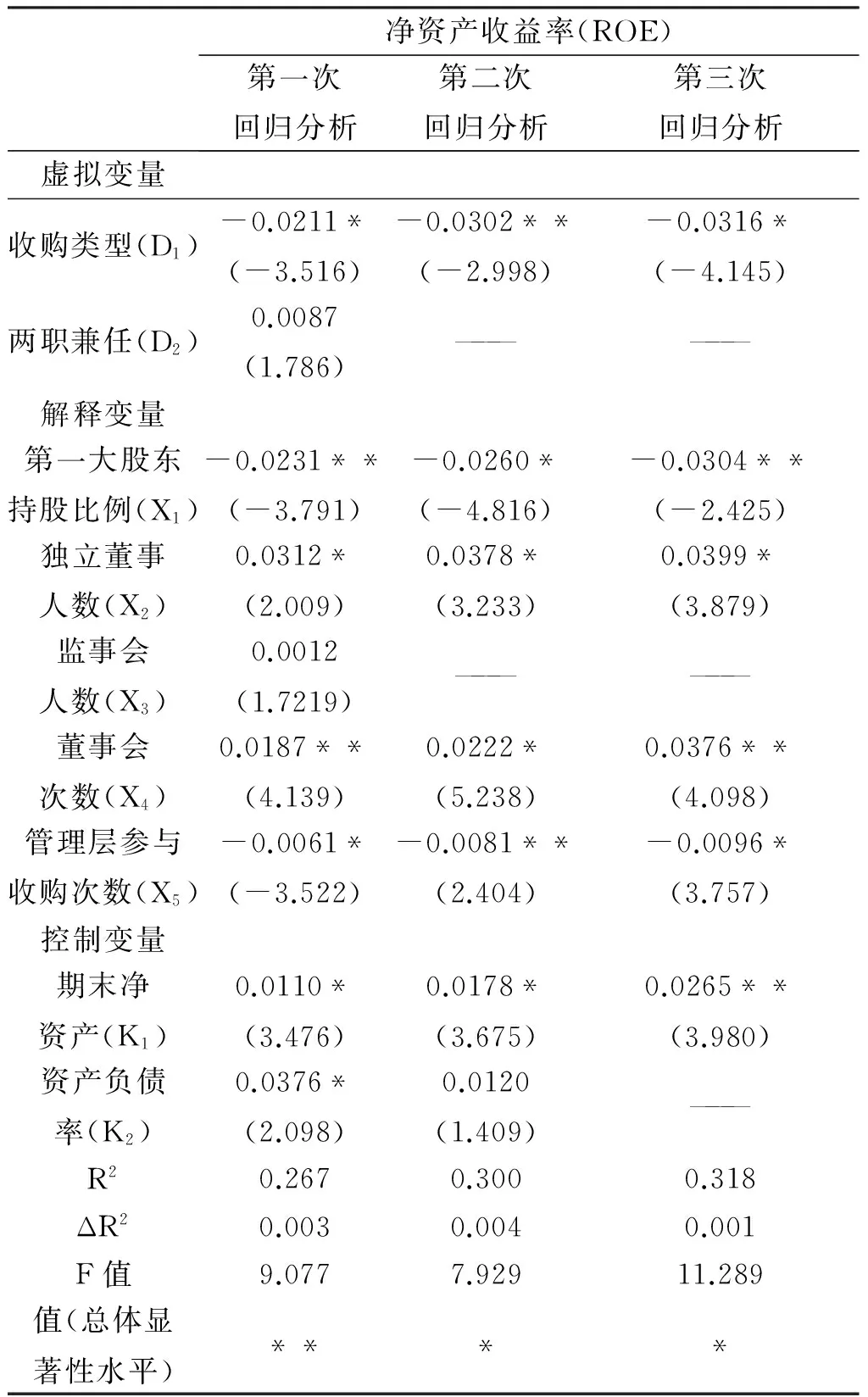

数据调查自2013年7月7日起,至2013年8月12日,历时35天,获取有效样本数据23份,借助于Eview统计软件,采用逐步回归法,即逐步剔除回归系数不显著的变量,得多元回归分析的结果如表1所示:

表1 多元回归分析结果

注:括号内为T值;*P<0.05;**P<0.01;***P<0.001。

四、结论

基于多元回归分析的检验结果,结合于我国旅游上市公司并购事件和公司治理的数据调查,可以得到如下研究结论:

独立董事人数和董事会次数对公司并购绩效产生了有效的促进作用。独立董事的人数越多,公司并购的整合绩效越好。董事会举行的次数越多,公司并购的整合越顺利。可见,尽管独立董事制度在我国公司治理中备受指责,但毕竟在旅游上市公司并购中发生了作用。董事会制度也不完全是流于形式,也存在着积极的一面。

第一大股东持股比例和管理层参与收购的次数对公司并购绩效的改进存在着阻碍作用。第一大股东持股比例越高,并购整合绩效越差;并购方管理层收购的积极性越高,并购绩效则越低。可见,在公司并购中,第一大股东往往过分考虑自身的利益,而没有考虑其他股东的利率,存在着浑水摸鱼、趁火打劫的现象,或多或少地进行掏空。管理层的并购动机也不够清纯,过分考虑自身的收益,而不顾及投资者的损失。

协议收购的绩效明显高于要素收购,即目标上市公司的股权较为集中,通过协商进行收购的效果较为理想。董事会和经理层的两职兼任对于并购绩效既没有正面影响,也没有负面影响。期末净资产对并购后公司的发展是必要的,而并购后公司的负债经营效果并不显著。

以上的结论源于对我国旅游上市公司并购事件调查数据的检验而得到,具有一定的可靠性,揭示了公司治理视角下旅游上市公司并购的内部机理,为旅游上市公司并购整合的改进和治理机制的完善提供了现实性的理论借鉴。

[1]李明星,张同建.我国企业公司治理评价实证研究[J].会计之友,2010,(10):124-126.

[2]刘良灿,张同建.我国上市企业公司治理评价体系经验性解析[J].会计之友,2011,(1):92-94.

[3]蒋璐.中国上市公司并购绩效与公司治理关系的实证研究[J].经济研究导刊,2009,(13):86-87.

[4]田满文.我国上市公司并购融资制度优化新探[J].宏观经济研究,2010,(1):64-68.

[5]章新蓉,唐敏.不同动机导向下的公司并购行为及其绩效研究[J].经济问题,2010,(9):83-87.

[6]郑鸣,李思哲,肖健.公司并购理论:回顾与评述[J].湘潭大学学报(哲学社会科学版),2010,(1):45-49.

[7]毛雅娟,米运生.公司并购的动因理论:一个基于价值视角的述评[J].金融理论与实践,2010,(6):20-24.

[8]金玮.PE在我国上市公司并购中的作用、影响与发展趋势——理论、实物与案例分析[J].中央财经大学学报,2013,(4):41-47.

[9]李明星,曹利莎,丁江涛.我国农业上市公司董事会治理绩效实证研究[J].农村经济,2011,(1):40-43.

[10]刘良灿,张同建.基于CCGINK的上市公司独立董事治理体系研究[J].会计之友,2011,(3):66-68.

(责任编辑:张卫红)

The Influence Mechanism Research of Corporate Governance on M&A Performance: Based on the Data Inspection of Merger and Acquisition Event of the A Shares Tourism Listed Company

XIE Yan,ZUO Li,ZHANG Tong-jian

( Leshan Normal university, Leshan, Sichuan 614004, China )

Corporate governance inevitably influences the performance of M&A, but the micro influencing mechanism of corporate governance factors on the merger integration still keeps in the status of the black box. Based on the sample data of mergers and acquisitions of tourism listed companies in China, with the help of multiple regressive analytic method, empirical studies examine the influencing path of corporate governance elements on m&a performance, and finds that the number of independent directors and the board number have the positive influence on M&A performance, and the proportion of the first largest shareholder and the enthusiasm of management buy-out have negative influences on m&a performance, and the number of the board of supervisors has no influence on acquisitions. The test results provide realism theory reference for the optimization of merger and acquisition mechanism of tourism listed company.

corporate governance; company merger and acquisition; tourism listed company; M&A performance; the independent director

2013-01-06

国家社会科学基金(11BJL074):服务嵌入、创新驱动与产业网络协同演进实证研究。

谢艳(1979-),女,四川乐山人,旅游与经济管理学院讲师,硕士,研究方向为旅游经济。

F235.99

A

1671-4385(2014)01-0016-05