基于居民货币选择微观视角的人民币区域化研究*1

2014-07-30成博,谭劼

成 博,谭 劼

(1.湖南大学 金融与统计学院,湖南 长沙 410082;2.华融湘江银行总行 风险管理部,湖南 长沙 410004)

全球金融危机及其连锁反应引发了世界货币格局的变迁,现行国际货币体系面临变革需求。与此同时,中国经济保持高速增长,人民币汇率持续走高,为人民币国际化提供了良好契机。作为走向国际化的第一步,人民币区域化现已进入实质性阶段。2008年金融危机至今,中国人民银行已先后与22个国家央行签署了货币互换协议,涉及总金额2万亿元;2012年全年,中国境内70余家金融机构办理跨境贸易人民币结算量达2.94万亿元;2012年4月英国正式启动伦敦金融城人民币离岸业务中心计划,2013年5月新加坡开始启动离岸人民币清算服务并发行人民币债券,至此,香港、新加坡、伦敦三大人民币离岸交易中心的雏形初具。这一系列事件反映出人民币正受到越来越多的国际关注,境外居民对于人民币的接受程度逐步提高。分析境外居民这一微观主体的货币选择行为对于识别人民币区域化的影响因素和探究其未来路径具有指导意义。本文将以微观主体资产价值最大化为出发点,从境外居民资产选择视角审视人民币区域化的微观基础。

一、文献回顾

关于货币区域化或国际化基础条件的研究多数是从宏观角度进行论证。Mundell(2003)[1]97-125指出实现货币区域化的条件包括强大的经济基础、稳定和独立的货币政策以及广泛的货币流通和对外贸易范围。Hartmann(2002)[2]315-345认为国际货币发行国在出口和国际直接投资中应占主导地位。李婧(2011)[3]13-19指出国际货币发行国必须具有较大规模的贸易和投资区域,且应以该国货币结算为主导。高海红(2010)[4]46-64认为货币区域化的关键因素在于该国金融市场的自由化程度、金融部门的成熟程度、货币的可兑换性和资本管制程度等。Yung(2010)[5]1-21也指出相比发展对外贸易而言,构建自由和开放的金融体系才是决定一国货币国际化的长期主导因素。Zhang(2013)[6]1-8通过对日本、瑞士和英国的检验发现外汇储备与国际储备的相对比例会显著影响本币的国际化进程,合理的外汇储备制度将促进本币国际化。

关于人民币未来的定位,主流观点是区域货币而非国际货币。Chey(2013)[7]348-368在分析现行国际货币体系特征并对主流储备货币进行排序的基础上,指出由于中国国际政治影响力和经济结构均与美国存在差距,人民币在较长时间内仍无法取代美元,但可在一定程度上发展为亚洲区域货币。随着人民币区域化进入实质展开阶段,越来越多的学者开始关注人民币实现的路径选择。谢清河(2012)[8]143-148指出中国在区域贸易中居于优势地位,以跨境贸易人民币结算作为推进人民币区域化的首要和关键路径可能是当前的最优选择。曾宪明(2012)[9]49-50则认为人民币区域化的路径为:在功能上应依次逐步实现人民币的国际结算、投资和储备货币功能;在策略上应强调以经济建设为基础,以人民币汇率机制改革为依托,并有序推进人民币在资本项目下的可自由兑换。也有少数学者重点关注人民币区域化的影响因素。姚小义(2010)[10]7-11从企业外贸交易选择计价货币角度运用实证手段检验了影响人民币国际化的外贸规模、结构和风险要素,指出优化外贸结构和加强汇率风险管理有助于促进人民币国际化。王云龙(2013)[11]8-13则指出未来影响人民币区域化的因素包括经济发展态势、国内金融体系改革、人民币升值、资本项目开放以及国际货币体系改革五个方面。

纵观现有研究,绝大多数属于规范性分析,侧重从制度和路径方面探讨人民币区域化或国际化问题,专注于经济基础、对外贸易等因素对于人民币区域化的影响,通常缺乏成熟的理论和模型支持,也较少采用实证手段做出精确的量化考察。本文则试图摆脱基于外贸条件的传统宏观研究范式,重点从境外居民货币选择这一微观角度分析人民币在周边地区的可接受性。首先构建基于货币替代条件的微观主体货币选择模型,推导出境外居民持有人民币资产的决定因素;然后在理论支撑的基础上,以香港为样本运用实证手段检验人民币区域化的影响机制。

二、基于货币替代条件的微观主体货币选择分析

境外居民对于人民币资产的认可和储备是人民币区域可接受性的一种直观反映,分析境外居民如何进行资产和货币配置有助于发掘人民币区域化的基础条件。本文将构建基于货币替代条件的微观主体货币选择模型,从财富最大化的理性动机出发分析境外居民如何在本币和人民币资产中进行选择和配置,从而发掘夯实人民币储备地位的微观基础。

传统的货币替代模型侧重分析在经常账户盈余条件下本国居民如何在本币和外币中进行配置,没有考虑资本账户和资本市场的影响。在金融产品日益丰富的环境下,这种忽视非货币资产的研究显然缺乏现实意义。鉴于此,我们将资本市场纳入分析框架中,细致考察在居民资产配重中本币资产、外币资产以及非货币资产的替代关系,从而实现在考虑资产多样性的基础上识别境外居民选择人民币的影响因素。考虑我国当前的制度环境,本文设置了如下假设条件:第一,境外居民根据风险收益权衡原则进行货币和资产配置,目标为实现整体财富最大化;第二,由于中国尚未开放资本账户,人民币离岸投资品种较为匮乏,故假定境外居民的可投资品种仅包括本币、人民币与非货币资产;第三,基于本币与人民币可获取性的差异,假定境外居民的本币资产与非货币资产间存在替代关系,人民币资产与非货币资产间则不存在替代关系;第四,假定境外居民仅存在本币和人民币两类货币需求,总财富以及货币需求量保持恒定。

令境外居民的财富水平为W,其持有的本国货币资产、本国非货币资产和人民币资产收益率分别为rA,r和rC。设境外居民所在国的名义货币总量为MA,物价水平为PA,中国的名义货币总量为MC,物价水平为PC。借鉴Cuddington(1983)[12]111-133的思路,可构建如下境外居民对本币资产和人民币资产的需求函数:

MA/PA=θA(W)exp[aA(rA-r)+σ(rA-rC)]

(1)

MC/PC=θC(W)exp[aC(rC-r)+σ(rC-rA)]

(2)

其中θA(W)和θC(W)分别表示财富水平对本币资产和人民币资产需求的影响因子,aA和aC分别表示本币资产和人民币资产对非货币资产的替代系数,σ代表本币资产与人民币资产的替代系数。根据前文假设可知,a1=a,a2=0,对式(1)和式(2)取对数合并有:

(3)

设e为直接标价法的本币汇率,假定购买力平价准则成立,有e=ln(PA/PC)。令iA和iC分别表示本币和人民币的名义存款利率;π表示境外居民所在国的通胀水平;E表示境外居民对人民币的预期升水率。由于本币资产可流通于货币市场和商品市场,价值可由其存款利率与通胀率之差决定,故有rA=iA-π;而人民币资产一般流通于货币市场和外汇市场,价值可由当地的人民币存款利率与预期汇率决定,故有rC=iC+E。从而可将式(3)转化为:

(4)

进一步可推导出境外居民持有人民币资产对本币资产的替代率为:

对式(5)求相关变量的偏导数,有:

(6)

理论分析的结论表明,境外居民以财富最大化为目标进行资产配置时,决定其是否持有人民币资产的条件有:所在国的通胀水平、本币汇率的稳定性、人民币预期汇率趋势以及两国货币的存款利差。这些因素构成了人民币区域化的微观基础。在境外居民所在国通胀高企、本币汇率波动剧烈、人民币预期持续升值以及人民币存款存在利率优势的情况下,人民币区域化进程将加速推进。[13]33-35

三、人民币区域化微观基础的实证检验

(一) 研究设计和样本选择

据前文理论分析可知,非居民微观主体基于财富最大化目标的资产配置路径可分为两步:首先在货币资产与非货币资产间分配资金,主要受货币对内购买力(CPI)与非货币资产收益率(R)的影响;进一步对于货币资产在不同货币之间进行选择,主要受货币利差(DR)和汇率的影响,其中汇率因素包括分别决定人民币即期和未来价值的即期汇率(E)与预期升水率(ET)。以境外居民对人民币的持有量DEP代表人民币区域化程度,可建立如下基本计量分析框架:DEP=f(CPI,R,DR,E,ET)。

人民币在周边国家和地区加速流通始于金融危机导致美元和欧元遭受信任危机之后,时间跨度短暂,加之人民币在澳门和东盟等周边地区和国家的流通数据不可得,难以利用多国样本全面地实证检验人民币区域化进程,本文选择香港作为人民币境外流通市场的代表进行实证分析。香港既是人民币实现区域化的始发站,也是目前最重要的人民币离岸市场。早在2004年香港就正式开通了个人人民币存款业务,截至2013年4月人民币存款余额达到6 771亿元;在港经营人民币业务的存款机构从最初的32家发展到2013年初的202家。人民币已逐渐成为香港居民的核心储备资产之一。以香港为样本研究非居民这一微观主体持有人民币资产的影响机制具有指导意义。

本文进行了如下指标选择:以香港居民人民币存款额DEP代表香港居民的人民币持有量,以香港恒生指数月收益率R代表非货币资产收益率,以香港消费者物价指数CPI反映香港通胀水平,以香港人民币与港币3月期存款利率差额DR体现利差因素。另选择人民币兑港币即期汇率指标E,并由月末美元兑人民币外汇牌价e1与月末3月期美元兑人民币不交割远期汇率NDF推导出人民币预期升水率ET(ET=(e1-NDF)/e1)。其中DEP、CPI、DR和E指标数据来自香港金融管理局网站,e1指标数据来自中国国家外汇管理局网站,R和NDF指标数据来自Bloomberg平台。由于香港人民币存款业务开通首月数据不具备可比性,本文以业务开通后次月作为样本起始点,选择了2004年3月至2013年4月共110组月度数据。考虑到次贷危机和欧债危机对于现行国际货币体系的冲击显著,引入哑变量DC、DO作为两次危机前后不同时段的代理变量,以考察后危机时代人民币区域化的影响机制是否发生结构性变化。选择2008年9月雷曼兄弟公司申请破产保护作为次贷危机爆发的标志事件,DC在此之前取0,在此之后取1;选择2009年12月全球三大评级机构下调希腊主权评级作为欧债危机爆发的标志事件,DO在此之前取0,在此之后取1。

(二) 实证结果分析

1.误差项一阶序列相关修正回归检验

本文首先采用回归分析检验理论模型所确定的人民币区域化影响机制是否存在。使用Ljung-Box Q统计量检验可知香港人民币存款额存在序列相关性,OLS回归参数不再有效,故采用误差项一阶序列相关修正回归模型进行实证检验。由于香港人民币存款余额可能随着时间推移呈现出有规律的变化趋势,我们引入时间趋势变量(Trend),从而可控制时间及其他制度变迁因素对人民币区域化的潜在影响。根据理论分析结论确定基本模型1的形式为:

DEPt=β0+β1DEPt-1+β2CPIt+β3DRt+β4Rt+β5Et+β6ET+β7DCt+β8DOt+β9Trendt+μt,μt=φμt-1+εt

然后设定一个考虑中国自身经济基础对人民币区域化影响的模型,从居民资产选择微观角度与中国经济宏观角度全面分析人民币区域化进程。姚小义(2010)[10]7-11研究表明,人民币国际化进程与中国的经济规模、外贸基础与外汇储备息息相关。故本文在模型1的基础上,引入了以下控制变量:以中国工业增加值(IDV)代表经济规模,以中国进出口总额(IE)反映外贸基础,以外汇储备净增值(FER)体现外汇储备变化趋势,各指标均选择月度数据*国家统计局2006年后不公布每年1月工业增加值数据,本文在编制工业增加值定基指数的基础上根据季节性进行插值补齐1月数据。。模型2的具体形式如下:

DEPt=β0+β1DEPt-1+β2CPIt+β3DRt+β4Rt+β5Et+β6ET+β7DCt+β8DOt+β9Trendt+β10IDVt+β11IE+β12FER+μt,μt=φμt-1+εt

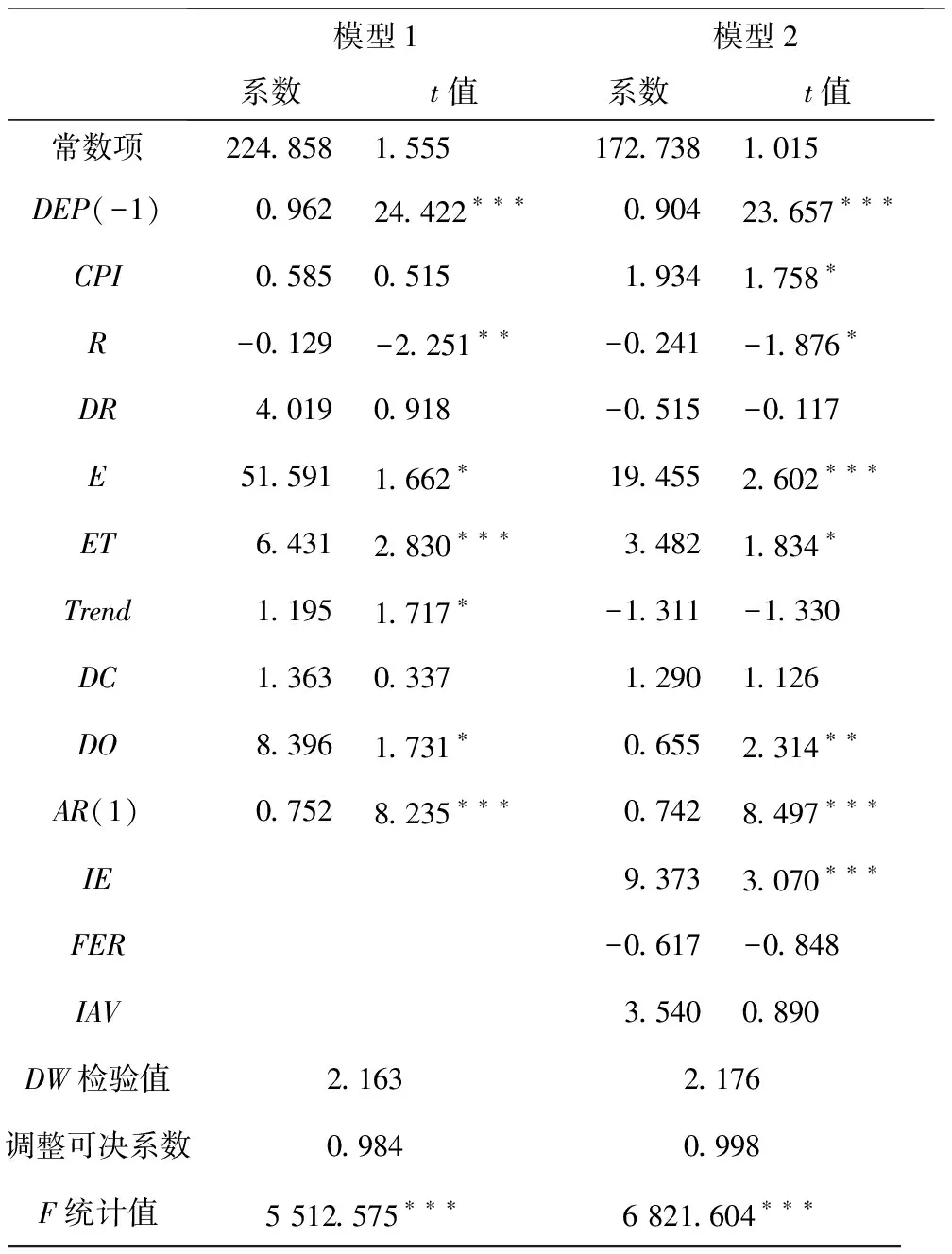

表1给出了模型1与模型2的回归分析结果。综合比较可知,ET的回归参数均为正且显著,表明当香港居民预期人民币可能升值时,将选择持有更多人民币;E的回归参数均为正且显著,表明若人民币兑港币即期汇率上升,香港居民将增加人民币资产的持有比例;R的回归参数均为负且显著,说明当香港资本市场收益率上升,香港居民会选择持有更多本币资产,人民币需求下降;CPI的参数估计在模型2中为正且显著,说明香港物价水平与人民币持有量正相关,也基本符合理论预期。而利差因素对人民币持有规模的影响不显著。本文认为基于以下原因:首先,香港以港币或美元计价的金融产品涵盖债券、股票及金融衍生品,而人民币投资品种相对稀缺且以银行存款和债券为主,两类货币资产不对称的选择性导致利差难以有效反映它们的持有收益差别。其次,香港居民持有人民币的动机主要是持续扩大的贸易消费需求和预期人民币升值而并非利差因素,加之中港利率差异长期内比较微弱,故对居民调整货币储备的冲击不明显。

此外,两类模型中DEP一阶滞后项的参数估计均为正且在1%的显著性水平下显著,反映出人民币在港流通进程具有延续性。Trend的回归参数在两类模型中不一致,说明人民币在港流通进程在时间趋势上表现得并不明显。哑变量DO的回归参数均为正且显著,而DC的回归参数均不显著,说明2008年金融危机并未对人民币区域化的影响机制造成直接冲击,但随着欧债危机爆发,作为传统国际储备货币的美元和欧元地位均受到较大冲击,这在一定程度上促使中国周边地区使用更多人民币进行贸易结算和储备。进一步观察模型2中控制变量估计结果可知,外汇储备和工业增加值指标的显著性不明显,但中国进出口规模指标是显著的,这反映出经济对外依存度对于人民币区域化的重要性:随着中国与周边地区的贸易交往日益频繁,一方面使用第三方货币进行交易的弊端愈发明显,交易成本和汇率波动风险不容忽视,而人民币的保值升值和便利优势提高了其在区域内经济交往中的可接受性;另一方面中国外贸规模的扩大和外贸结构的升级提高了其定价货币选择权,由此构成了人民币实现区域化的外贸基础。

表1 多元实证结果

注:*,**,***分别表示显著性水平为10%,5%,1%。

2.脉冲响应分析

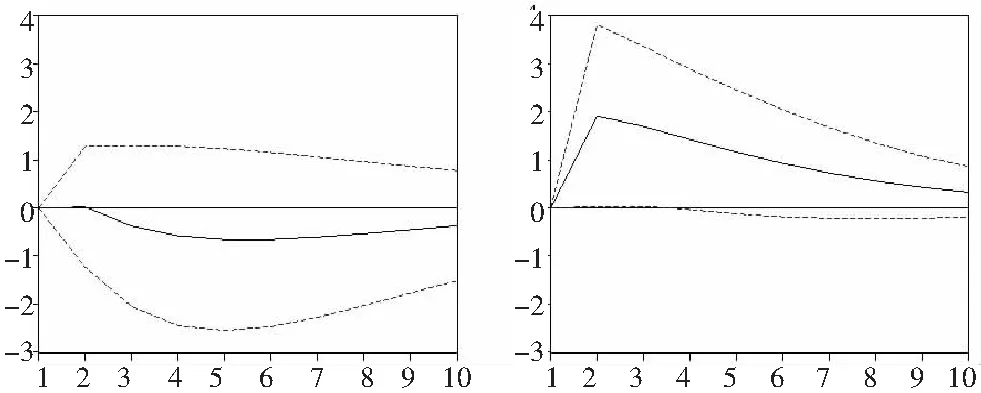

使用脉冲响应分析进一步发掘理论模型中各因素对人民币区域化的动态影响机制。由于利差因素影响不显著,故在此仅重点考察CPI、R、E、ET对于人民币在港流通规模的动态影响。Johanse协整检验的结果显示接受最多存在三个协整关系的假设,表明基于居民货币选择的微观基础是对人民币区域化进程发挥深刻影响的有效系统。在此基础上,构建VAR模型并分别对以上变量施加脉冲冲击,分析人民币持有量对于该冲击的反应快慢。图1展示了各变量的脉冲图。

Response of DEP to R Response of DEP to ET

Response of DEP to E Response of DEP to CPI

注:虚线表示5%和95%置信区间。

图1脉冲响应函数图

由图可知,人民币预期汇率对香港人民币存款的影响最灵敏,给即期汇率一个单位的压力冲击,会迅速对香港人民币持有量造成正面影响,并在第2期达到最大响应值,之后冲击效应逐渐减弱。人民币兑港币即期汇率对香港人民币持有量影响程度次之但最为持久,给人民币预期汇率一个单位的脉冲,会对香港人民币持有量形成逐步放大的正响应,响应值在第4期达到最大后趋于稳定。这反映预期汇率对人民币区域化的影响短期且剧烈,而即期汇率对人民币区域化的影响长期且稳定。香港消费物价指数的脉冲对于人民币持有量的冲击最微弱,可能由于香港通货膨胀水平在近十年来波动较小,尚未构成对经济金融体系的冲击,进而对当地居民货币选择的影响不大。唯有证券市场收益对香港居民持有人民币的影响负面,给证券市场收益一个单位的压力冲击,香港人民币持有量在第2期开始出现负向响应,并在第5期达到最大后趋于稳定,说明非货币资产收益对人民币区域化的影响存在滞后效应,前期非货币资产收益显著将引导当地居民将资金转入该类资产,从而减小了人民币的吸引力。

四、结论与启示

本文从居民资产选择视角对人民币区域化的微观基础进行了系统性的理论推导和实证检验,构建了基于货币替代条件的微观主体货币选择模型,推导出预期汇率变动、即期汇率水平、人民币与外国本币利差、外国通货膨胀率水平、外国资本市场收益率是境外居民是否持有人民币资产的决定因素;并以香港为样本运用实证手段检验了人民币区域化的影响机制。研究发现:汇率因素是人民币区域化最主要的微观基础,预期汇率变动对人民币区域化会造成短期且剧烈的影响,而即期汇率对人民币区域化的冲击具有长期性和稳定性。当地非货币资产收益率对人民币区域化存在滞后的负面影响,体现了不同货币资产之间的竞争关系。通货膨胀率基础相对薄弱,这可能是由于香港的通胀水平在样本期内未发生明显波动,对经济金融体系与居民资产选择的冲击不显著。利差因素的影响不明显,这主要与目前中国利率市场化程度不高,人民币离岸金融市场不健全导致不同货币资产收益不对称有关。应该指出的是,虽然香港作为国际金融中心且跟内地的经贸交流密切使其具有一定特殊性,但并不妨碍香港作为人民币区域化微观基础分析的代表性。当然,在东盟等地区人民币流通和存款数据可得且时间跨度足够的条件下,能以更广泛的国家数据进行验证会更加全面,这是后续研究的内容。

近年来依托于我国持续扩张的外贸基础,跨境人民币结算试点以及双边货币互换协议等一系列措施迅速展开,人民币作为区域贸易货币的功能正逐步显现。未来仍需积极推动人民币成为周边地区的金融货币和直接投资货币,这需要进一步夯实基于居民资产选择的人民币区域化微观基础。稳妥推进汇率与利率市场化,增加微观主体持汇额度,扩大人民币产品交易主体,增加资本市场人民币产品以及推进人民币离岸业务发展等措施,将能更充分地挖掘市场机制下微观经济主体对于人民币区域化的推动作用。

参考文献:

[1]RA Mundel. The International Financial System and Outlook for Asian Currency Collaboration[J]. The Journal of Finance, 2003(4).

[2]P Hartmann, O Issing. The International Role of Euro[J]. Journal of Policy Modeling,2002(4).

[3]李婧. 从跨境贸易人民币结算看人民币国际化战略[J]. 世界经济研究,2011(2).

[4]高海红,余永定. 人民币国际化的含义与条件[J]. 国际经济评论,2010(1).

[5]Yung Chul Park.RMB Internationalization and Its Implications for Financial and Monetary Cooperation in East Asia[J]. China & World Economy, 2010(2).

[6]Zhiwen Zhang. The Size of Foreign Exchange Reserve and Local Currency Internationalization: Cross-Country Evidence[R]. working paper, 2013.

[7]Hyoung-kyu Chey. Can the Renminbi Rise as a Global Currency? The Political Economy of Currency Internationalization[J]. Asian Survey, 2013(2).

[8]谢清河. 跨境人民币结算与人民币国际化研究[J]. 商业研究, 2012(4).

[9]曾宪明. 关于人民币国际化独特路径的思考[J]. 生产力研究,2012(10).

[10]姚小义,谭劼. 基于外贸视角的人民币国际化微观基础分析[J]. 湘潭大学学报, 2010(9).

[11]王云龙. 人民币国际化的顶层设计与推进策略[J]. 金融与经济,2013(4).

[12]JT Cuddington. Currency substitution, capital mobility and money demand[J]. Journal of International Money and Finance, 1983(2).

[13]姚小义,钟心岑.跨境贸易人民币结算对人民币国际化的影响分析[J].求索,2013(4).