融资融券能抑制标的股票的盈余管理吗?

2014-07-18汪剑锋

汪剑锋

(北京大学 光华管理学院,北京 100871)

融资融券能抑制标的股票的盈余管理吗?

汪剑锋

(北京大学 光华管理学院,北京 100871)

以2010年3月31日我国首次推出融资融券制度为研究背景,以事件前后一年的季度数据为研究样本,采用双重差分模型(Difference-in-DifferencesModel)实证检验了融资融券能否有效抑制标的股票管理层的盈余管理行为。研究发现,融资融券制度推出以后,无论我们采用更换样本、更换变量还是分样本回归,实证结果均未发现融资融券能有效抑制标的股票管理层的盈余管理。虽然如此,但研究仍可以丰富国内这方面的文献并为相关争议文献提供进一步佐证,更重要的是,研究结论可为政策制定者完善后续政策,进一步深化改革提供一定的经验证据和理论基础。

融资融券;盈余管理;双重差分模型

一、引言

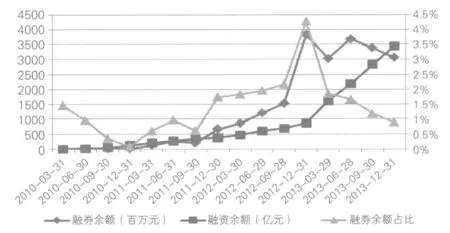

融资融券(Margin Trading)又称信用交易,是指投资者提供担保物向券商等中介机构借入资金买入上市证券(融资)或者借入上市证券卖出(融券)的交易行为。经过多年的筹备,我国于2010年3月31日正式启动融资融券试点。此次改革在我国证券市场发展历程中是具有里程碑意义的,它结束了我国股票市场发展20多年没有卖空机制的历史。从2010年3月31日到2013年12月31日,我国融资融券交易都得到大幅增长,融资余额从最初的649万元增长到3434亿元,融券余额更是从9.5万元增加到30亿元。但美中不足的是,相比融资交易,由于融券交易更加复杂加之各大证券公司可供融券的股票数量有限等原因,融资融券交易发展极不平衡,融券交易仅占融资融券交易总量的1%左右,最高也没有超过总交易额的5%。融资融券交易量基本来源于融资交易。为更好地描述我国融资融券的历史变化趋势,我们绘制了2010-03-31到2013-12-31季度交易量变化趋势图,如图1所示。

图1 融资融券交易量走势

作为一种买空卖空机制,融资融券是否达到了政策制定者的意图是社会各界比较关注的问题。截至2013年12月31日,虽然融资融券运行时间还不到5年,但学者们还是做了不少的研究探讨,为我们理解融资融券的政策效果提供了实证证据。如杨德勇和吴琼(2009)[1]、孙礼旭(2012)[2]从流动性和波动性的角度研究融资融券对标的证券的影响。廖士光(2011)[3]研究了融资融券对标的证券的价格发现功能。许红伟和陈欣(2012)[4]从定价效率的角度研究了融资融券对标的股票的影响。但截至目前,学者们基本都是从市场或公司整体的视角来研究融资融券的实施效果。鲜有文献从标的证券管理层的角度检验融资融券。其实,融资融券之所以能对标的证券产生影响,是因为融资融券对公司管理层产生了影响或者是公司管理层的行为吸引了融资融券的注意(Track),市场或公司所表现出来的效果可能仅仅只是融资融券影响公司管理层结果的衍生物而已(Karpoff and Lou,2010[5];Massa et al.2012[6])。因此,从管理层视角来检验融资融券的这一政策效果可能更为直接。那么,融资融券是否会影响公司管理层行为?是否会抑制管理层的盈余管理(misconduct)行为,进而提高市场效率?国外学者Massa et al.(2012)[6]首次以国际数据检验了这一问题,发现卖空(Short Seller)可以很好地制约管理层的这一动机。但由于我国实施融资融券的时间不长,加之证券市场仍处于新兴转轨阶段,与其他成熟市场相比有很多特殊性,国外或国际的研究证据在我国可能并不合适。因此,本文拟从管理层这一视角来检验我国融资融券的实施效果,以期能为政策决策者以及监管者提供一点可能的经验。本文研究发现,融资融券整体上并不能抑制管理层的盈余管理行为。随后,我们无论采用其他盈余管理替代指标,还是将样本分为高机构持股样本和低机构持股样本均未发现融资融券能有效抑制管理层盈余管理的行为。其实这一结论与我国融资融券初期总体规模较小,尤其是融券规模较小,两者发展极不平衡的现实情况相一致。同时与许红伟和陈欣(2012)[4]的研究证据也比较一致。但本文的研究证据仍可为政策制定者以及监管者完善融资融券相关后续制度提供相关经验证据支持。

二、相关文献综述

虽然我国融资融券从2010年3月31日才正式启动,然而仍有不少文献就融资融券是否能提高证券市场效率进行了研究。如在融资融券推出以前,廖士光和杨朝军(2005)[7]利用协整检验和Granger的计量方法就我国台湾股票市场的卖空机制与股票价格之间的关系进行了研究,发现卖空机制并未加剧股票市场的波动,反而在一定程度可对市场的波动起到平抑作用,并建议我国股票市场引入卖空机制。在融资融券启动之后,谷文林和孔祥忠(2010)[8]利用单因素方差分析的方法却发现融资融券并未对股票市场的流动性产生影响。廖士光(2011)[3]利用沪深证券市场融资融券标的证券确定与调整事件从价格发现的视角对融资融券进行实证分析,结果也发现融资融券交易的价格发现功能还有待进一步发挥。许红伟和陈欣(2012)[4]采用DID(Difference-in-Differences)的方法从定价效率的角度研究了融资融券对标的股票的冲击。发现融资融券对标的股票的定价效率非常有限,仅仅在少数指标上有一定的作用。然而杨德勇和吴琼(2011)[1]却发现融资融券对标的股票的波动性具有一定平抑作用,并能提升流动性。此外孙礼旭(2012)[2]、于冬旭(2013)[9]均发现了与杨德勇和吴琼(2011)相类似的证据。虽然还是不少文献检验融资融券的效果,但基本都是围绕市场波动性、流通性等话题展开讨论,得到的证据也相互不一致。到目前为止,鲜有文献从标的证券管理层的角度对融资融券的实施效果进行检验,那么融资融券是否能影响管理层的行为、抑制其败德行为呢?目前国内的文献还没有给出解答。一方面从这一视角研究融资融券比较新颖,更重要的是,从这一视角研究融资融券更能直接检验其政策实施效果,因为外国研究文献发现公司的盈余管理吸引了Short Seller的卖空,进而在一定程度上间接提高了股票的市场效率(Karpoff and Lou,2010[5])。那到底我国推出融资融券以后,是否能抑制公司的盈余管理?在国外Massa et al.(2012)[6]首次以33个国家2002—2009年的市场数据检验了这个假说,发现卖空可以有效抑制管理层的盈余管理行为。由于我国融资融券的历程较短,制度背景不同于国外发达国家。国外的经验证据可能并不适合我国。因此本文借助融资融券改革的这一“天然实验”,采用DID (Difference-in-Differences)的方法研究融资融券是否能有效抑制标的证券管理层的盈余管理行为。研究我国的融资融券一方面可以为国际文献提供新的经验证据,另一方面为目前融资融券研究证据的不一致(Mixed)提供直接的验证,为政策制定者提供进一步改革的线索。

三、研究设计

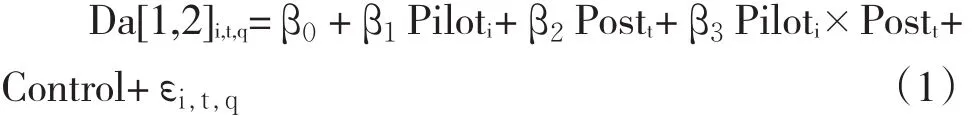

(一)模型构建

为了更好地检验融资融券是否会抑制标的股票管理层的盈余管理行为,剔除外部冲击对实证结果的影响,我们借鉴许红伟和陈欣(2012)[4]的研究方法,将融资融券组作为实验组,同时将沪深300指数中非融资融券成分股作为控制组。采用季度数据构建了如下模型:

其中,Da为可操控性应计利润,用来衡量盈余管理程度,我们采用两种方法计算得出,一种是使用修正的琼斯模型估计得出Da1,一种是使用Kothari et al.(2005)[10]业绩匹配的模型估计得出Da2。Pilot为组间虚拟变量,当Pilot=1时为融资融券标的股票;Pilot=0时为沪深300成分股中的非融资融券标的股票;Post为时间虚拟变量,当融资融券推出后Post为1,否则为0。同时我们还控制了已有文献发现的其他可能对盈余管理程度造成影响的变量,包括公司账面市值比(Mb)、公司盈利性(Roa)、公司成长性(Growth)、公司规模(Size)、公司财务杠杆(Lev)。其中,公司规模(Size)等于公司年末总资产的自然对数;公司财务杠杆(Lev)等于年末总负债与资产的比值;公司成长性(Growth)用主营业务收入增长利率来表示;公司盈利性(Roa)等于净利润除以年末总资产。

(二)数据来源

本文选取融资融券2010年3月31日正式推出前后大约各一年的季度数据为研究样本,考虑到融资融券恰好在2010年第一季度正式启动执行,很难将其归属于事件前还是事件后,为实证过程更加严谨,我们将2009年第一季度到第四季度作为事件前窗口期,2010年第二季度到第四季度作为事件后窗口期。本文所需的财务数据和市场数据主要来源于RESSET和WIND数据库。此外,我们对样本还进行了如下处理:(1)按照研究惯例,我们剔除金融行业以及ST、PT等交易异常的公司;(2)剔除了2010年3月31日到2010年12月31日期间,融资融券发生变动的以及新加入的标的股票;(3)剔除2008年到2010年间沪深300成分股发生变动的股票;(4)剔除财务数据缺失的样本公司;(5)由于是分行业分季度计算盈余管理,为保证估计结果的准确性,本文要求每季度每个行业至少要有8个公司;(6)要求样本公司上市时间不能晚于2008年。最后,为了控制极端值的影响,我们对回归中的连续变量进行了1%和99%分位数的WINSORIZE处理。

四、实证结果与分析

(一)单变量分析

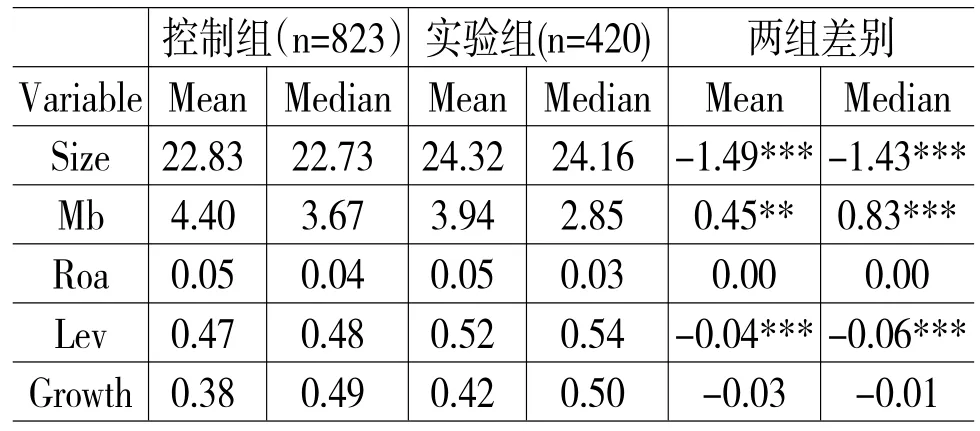

表1为主要变量的描述性统计特征。从表1我们可以看出,实验组(融资融券组)中公司规模的均值和中位数分别为24.32和24.16,而在控制组(沪深300非融资融券成分股组)中公司规模的均值和中位数则分别为22.83和22.73。相比控制组来说,实验组的公司规模要更大一些。此外我们还分析了公司账面市值比(Mb)、公司盈利(Roa)、财务杠杆(Lev)以及公司成长性(Growth)。总的来说,实验组和控制组基本符合两个指数在编制时的选股特征。

表1 主要变量的描述性统计

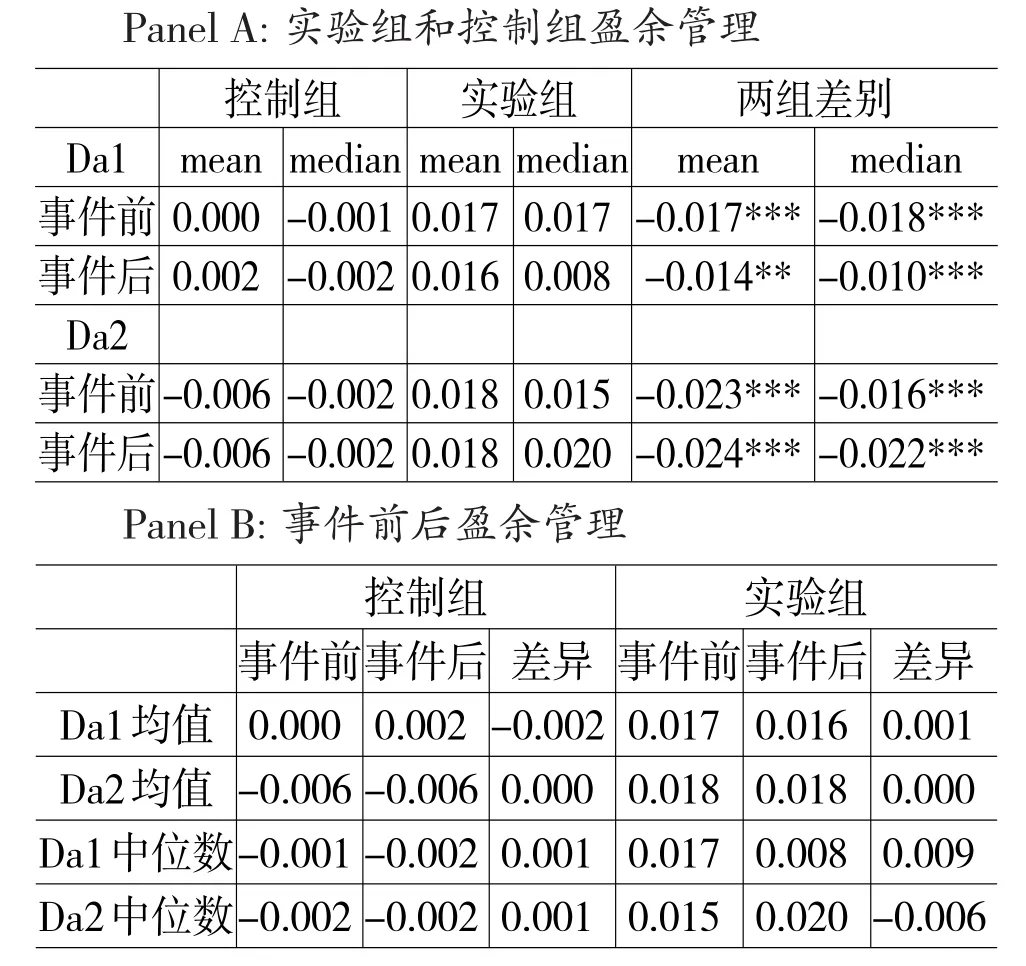

表2 盈余管理统计分析

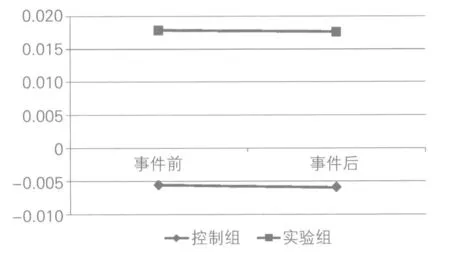

表2比较了实验组和控制组的盈余管理程度。其中,Panel A主要比较了实验组和控制组组间事前与事后盈余管理之间的差异,从Panel A可以看出,无论是事前还是事后,实验组都比控制组的盈余管理程度要高,并且在1%的水平上显著。Panel B主要比较了实验组和控制组组内事前和事后盈余管理之间的差异,从均值和中位数检验发现,在实验组中,事前和事后盈余管理基本没有发生改变,同样控制组中盈余管理前后也一样。无论是采用Da1还是Da2作为盈余管理的替代指标,均发现在融资融券前后盈余管理并没有显著下降。此外,为更加清晰地比较实验组与控制组盈余管理在事前和事后之间的差异,我们绘制了两者之间的变化趋势,结果如图2所示。从图中可以直观地看出在实验组中事后盈余管理程度基本没有下降。

图2 实验组与控制组盈余管理变化趋势

(二)多变量分析

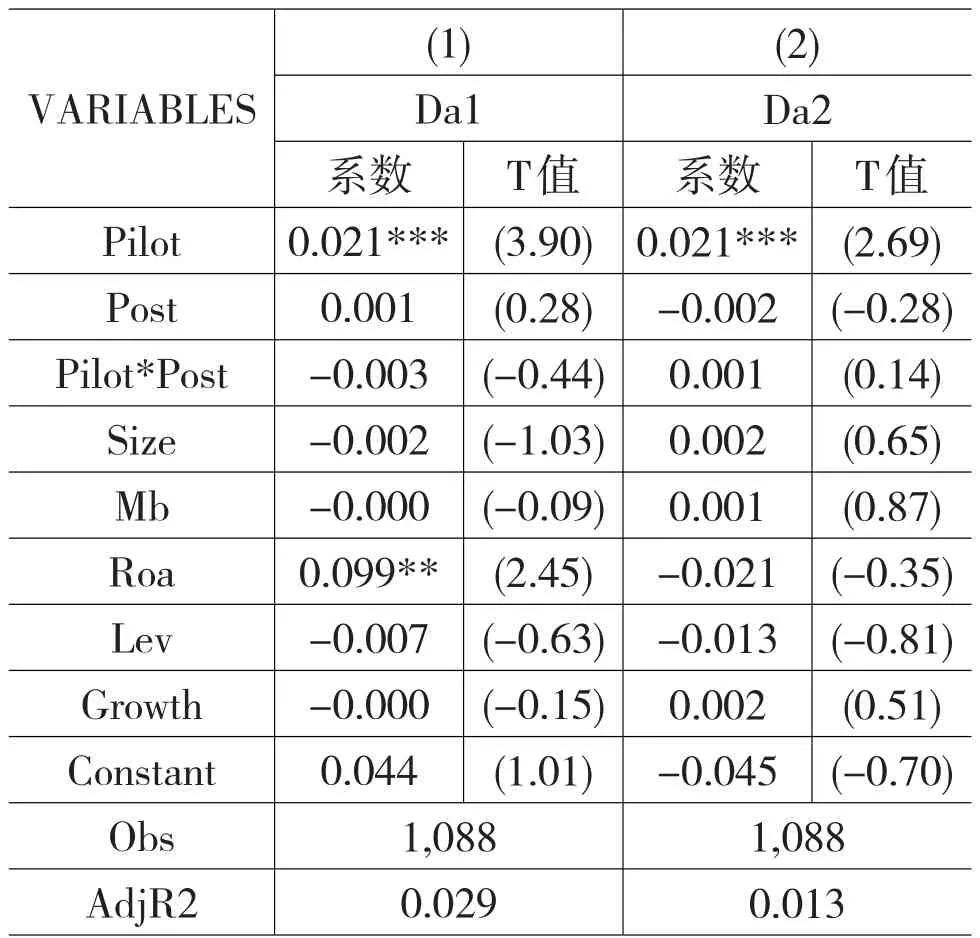

由于单因素分析可能难以排除其他干扰因素的影响,我们进一步采用DID多元回归方法,控制了其他因素,分析融资融券是否可以有效抑制标的股票的盈余管理行为。回归结果如表3所示。

表3 融资融券与公司盈余管理

从表3可以看出,Pilot在1%的水平上显著正相关,说明与控制组事前相比,实验组有更高的盈余管理程度。更重要的是,我们发现Pilot和Post的交乘项Pilot*Post,无论采用Da1还是Da2作为盈余管理的替代指标,都没有在统计上显著相关。也就是说,融资融券并没有降低标的股票的盈余管理行为。此外,模型中的其他控制变量的回归系数与已有文献(李琦等,2011[11])的发现基本类似。

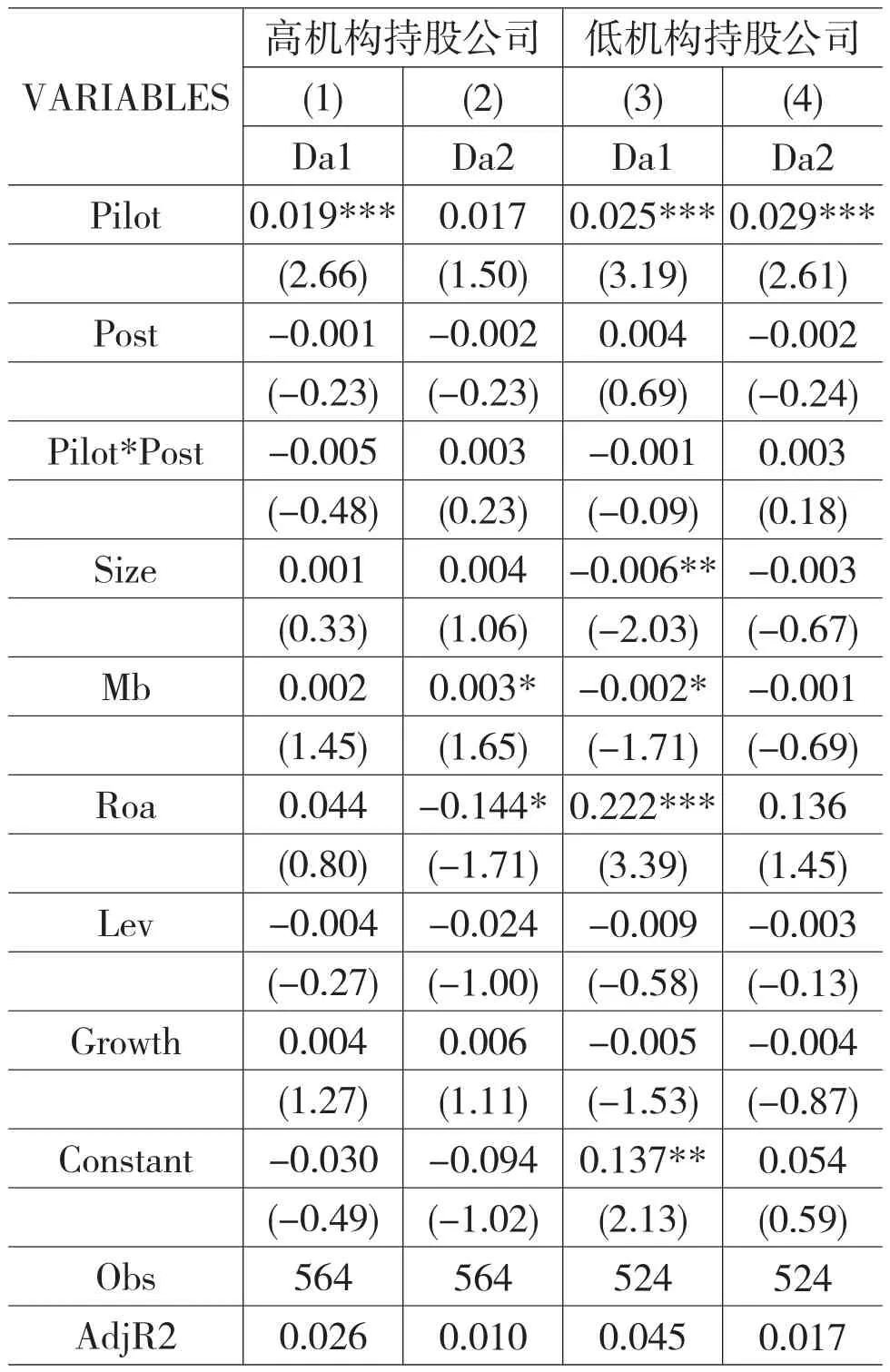

此外,国外学者研究发现卖空成本与标的公司机构投资者持股水平负相关,机构投资者持股水平越高,Short Seller卖空成本越低(Chen etal.,2002[12]; Hirshleifer etal.,2011[13])。因此,如果融资融券真能抑制公司的盈余管理行为,那么高机构持股公司更容易出现。为深入研究融资融券的这种效果,我们将样本按照机构投资者持股比例是否大于样本中位数,将全样本分为高机构投资者持股样本和低机构投资者持股样本,再进行分析。结果见表4。

表4 分样本检验融资融券与公司盈余管理

从表4可以看出,在高持股样本中,交乘项Pilot*Post依然没有出现统计相关性。因此,结合表3和表4的结果,可以得出我国推出融资融券后,并没能有效抑制标的股票的盈余管理行为,融资融券还需进一步进行改革以提高市场效率。

五、稳健性检验

此外,为了增加研究结论的可靠性,我们对本文的研究结果还进行了以下稳健性测试:

(1)更换样本。

2011年11月25日,启动一年半的融资融券业务将由“试点”正式转为“常规”。相应地2011年12月5日,融资融券标的股票也从90只扩充到278只。为检验结果的稳健性,我们将2011年12月5日新增加的188只股票作为研究样本,采用类似的DID研究方法进行实证分析,依然没有发现融资融券能有效抑制公司盈余管理的行为。

(2)采用盈余管理的其他指标。

除了采用修正琼斯模型和业绩匹配的琼斯模型外,我们还采用了其他盈余管理指标,如采用标的公司是否为微盈公司(smallpositive profits),是否为微增公司(small positive past-earnings profits)。其中,Roa大于0小于0.01时,为微盈公司;DRoa大于0小于0.01为微增公司。其回归结果也基本支持我们得出的结论。

(3)此外,本文用年度数据替换季度数据,重复上述过程,我们的结论依然没有发生改变。

(4)为进一步检验模型结论的可靠性,减少因遗漏变量对模型估计和推断的影响,本文还使用了固定效应模型来进行回归,同时其结果也没有发生改变。

六、研究结论与启示

本文以2010年3月31日我国首次推出融资融券制度为研究背景,以事件前后大约四个季度的数据为研究样本,采用DID的研究方法实证检验了融资融券对标的股票盈余管理的影响。研究发现,融资融券制度推出以后,无论我们采用更换样本、更换变量还是分样本回归,实证结果均未发现融资融券能有效抑制标的股票管理层的盈余管理。

本文的结论具有重要的理论价值和现实意义。首先,国内学者此前虽然就融资融券对市场效率进行了研究,但基本都是从市场或公司整体进行分析研究,得到的结论也非常不一致。一方面,本文首次从管理层的视角研究融资融券的政策效果。另一方面,从标的股票管理层的角度进行研究可以直接检验融资融券的实施效果,补充我国在这方面文献的不足。其次,本文的结论部分支持了Bris et al.(2007)[14]以及许红伟和陈欣(2012)[4]的结论,在新兴市场机制尚不完善的情况下,引入融资融券并不总能提高市场效率。虽然本文并未发现融资融券能有效抑制公司管理层盈余管理行为,但可为我国未来的融资融券改革提供进一步的经验证据,如为进一步提高融资融券的市场效率,我们要尽可能地提高投资者的交易意愿,降低卖空成本,同时要进一步扩大融资融券交易规模,尤其是扩大融券的交易规模。

[1]杨德勇,吴琼.融资融券对上海证券市场影响的实证分析——基于流动性和波动性的视角[J].中央财经大学学报,2009,(5):28-34.

[2]孙礼旭.融资融券对标的股票的影响研究[D].兰州:兰州商学院硕士毕业论文,2012.

[3]廖士光.融资融券交易价格发现功能研究——基于标的证券确定与调整的视角[J].上海立信会计学院学报,2011,(1):67-76.

[4]许红伟,陈欣.我国推出融资融券交易促进了标的股票的定价效率吗?——基于双重差分模型的实证研究[J].管理世界,2012,(5):52-61.

[5]Karpoff JM,and X Lou.Short Sellers and Financial Misconduct[J].Journal of Finance,2010, Vol.65:1879-1913.

[6]Massa M,B Zhang and H Zhang.The Invisible Hand of Short-selling:Does Short-selling Discipline EarningsManipulation?[J].Working Papers,2012.

[7]廖士光,杨朝军.卖空交易机制对股价的影响——来自台湾股市的经验证据[J].金融研究,2005,(10):131-140.

[8]谷文林,孔祥忠.融资融券业务对市场资本流动性的短期影响[J].证券市场导报,2010,(7):50-52.

[9]于冬旭.融资融券对标的股票市场影响的研究[D].呼和浩特:内蒙古大学硕士毕业论文,2013.

[10]Kothari SP,A Leone,and CWasley.Performance Matched Discretionary Accrual Measures[J]. Journal of Accounting and Economics,2005,Vol.39: 163-197.

[11]李琦,罗炜,谷仕平.企业信用评级与盈余管理[J].经济研究,2011,(2):88-99.

[12]Chen J,H Hong,and JStein.Breadth ofOwnership and Stock Returns[J].Journal of Financial Economics,2002,Vol.66:171-205.

[13]Hirshleifer D,SH Teoh,and JJYu.Short Arbitrage,Return Asymmetry,and the Accrual Anomaly [J].Review of Financial Studies,2011,Vol 24:2429-2461.

[14]Bris A,W Goetzmann,and N Zhu.Efficiency and the Bear:ShortSalesand Marketsaround theWorld [J].Journalof Finance,2007,Vol.62(3):1029-1079.

(责任编辑:张艳峰)

Using thequarterly data from 2009 to2010 assampleand applying Difference-in-Differences Model(DID)researchmethodology,this papermakes an empirical analysis betweenmargin trading and earningsmanagement.Nomatterwhichmethod we use,the results show thatmargin trading cannot inhibitearningsmanagementof the target companies.However,this article notonly can enrich our extant related literature,more importantly,butalso has potential implications for policymakers to further improveand deepen this reform.

margin trading;earningsmanagement;DID(Difference-in-DifferencesModel)

1003-4625(2014)11-0034-05

F830.91

A

2014-09-04

本文得到国家自然科学基金(项目批准号:71273013、70802003和71132004)和教育部人文社会科学研究规划基金(项目批准号:12YJA630186)的资助。

汪剑锋(1982-),男,山西忻州人,博士研究生,研究方向:融资融券。