融资约束与中国企业规模分布研究——基于中国制造业上市公司数据的分析

2014-06-28李洪亚史学贵张银杰

李洪亚,史学贵,张银杰

(上海财经大学经济学院,上海200433)

一、引 言

企业规模分布的研究涉及到企业进入退出、成长及其波动性、市场结构乃至于产业结构的演进等方面的内容,是产业组织研究者所关注的重要领域,与此相关的问题也是对市场结构进行规制的政策制定者所密切关注的问题。关于企业规模分布的研究可以追溯到1931年由G i br a t提出的G i br a t定律[1]。G i br a t定律主要说明:①不同规模的企业,其成长率并不因为各自的规模不同而有所差异(这一观点又被称为G i br a t的比例效应定律或L P E);②企业的成长是个随机过程,企业规模分布近似呈对数正态分布。 早期的 H a r t和 P r a i s[2]、Si m o n 和 B o nni ni[3]、Y uj i I j i r i和Si m o n[4]等对英美企业规模与成长之间关系的研究表明企业的成长独立于其初始规模,企业规模分布趋于稳定状态,满足G i br a t定律或修正的G i br a t定律①。传统的企业规模理论,或称M a rs ha l l-V i ne r的供给理论(V i ne r)[5],采用静态或比较静态的分析方法以U型长期平均成本曲线来解释企业规模分布。基于市场有效性假设,传统的企业规模理论认为在经济处于竞争均衡状态时,每一家企业都在其长期平均成本的最低点进行生产,产品需求量引起的生产由企业的进入退出来调整,此时企业规模处于稳定状态。鉴于传统的企业规模理

① Si m m o n和B o ni ni(1958)、Y uj i I j i r i和Si m o n(1964)等在G i br a t定律的前提假设下,修改了G i br a t定律的某些前提假设,提出企业规模分布服从特定的分布函数(或模型),即修正的G i br a t定律,Si m m o n和B o ni ni(1958)提出企业规模分布服从Y ul e分布模型,Y uj i I j i r i和Si m o n(1964)提出了与Y ul e分布近似的又一均衡模型。论既不能解释Gibrat定律,也不能反映现实中企业成长动态的状况。Lucas[6-7]在 Marshall-Viner的供给理论基础上把企业的目标利润最大化与Gibrat定律(LPE)统一起来,在极值问题中加入动态因素构建了一个“调整成本”理论,赋予 Gibrat定律(LPE)以经济含义,认为在完全竞争市场经济条件下的均衡点上,企业规模分布渐进趋向稳定状态,Gibrat定律(LPE)成立。

然而,Mansfield[8]的研究发现小企业的成长率和波动性均高于大企业,Du Rietz[9]用瑞典的企业样本同样发现,小企业比大企业的成长率更高,但存活率较低。Evans[10]、Hall[11]以及 Dunne 等[12]等众多研究基于更全面的数据也发现企业成长率与企业规模负相关。对于企业规模与成长并不遵循Gibrat定律的现实状况,基于市场有效性假设,西方经济学者从理论上对此进行了多方面的解释。

(1)Jovanovic[13]提出的“噪音”选择模型(又称“学习”理论),强调了市场选择的重要性,揭示了在市场信息不对称、不完全以及资本市场不完全的经济条件下,企业的规模与成长偏离 Gibrat定律(LPE)的内在机制。考察了在企业规模给定的条件下,企业年龄与企业动态之间的关系。

(2)Dixit[14]、Hopenhayn[15]、Cabral[16]等从沉淀成本的角度对企业规模与成长之间的负相关关系进行了解释。Dixit、Hopenhayn等所构建的理论模型分析了企业进入后受到产业内沉淀成本影响的效应,研究表明沉淀成本对企业影响的程度越大,越会减少企业退出的可能性或降低幸存企业的成长率。Cabral提出“沉淀成本”理论来解释为什么企业规模与成长呈负相关,Gibrat定律(LPE)不成立;考察了企业年龄给定的条件下,企业规模与企业动态之间的关系。

(3)Colley 和 Quadrini[17]认为 Jovanovic 的“学习”理论与Dixit、Hopenhayn以及Cabral的“沉淀成本”理论不能同时解释企业动态(dynamics of firms)(企业的进入退出、成长及其波动性等)的“年龄依赖(age dependence)”(在企业规模给定的条件下,企业动态与企业年龄之间的关系)和“规模依赖(size dependence)”(在企业年龄给定的条件下,企业动态与企业规模之间的关系)。Colley和Quadrini引入融资摩擦和持续冲击建立了一个包含融资摩擦的理论模型进行分析融资摩擦与企业动态之间的关系,认为在没有融资摩擦的完全市场经济条件下,求解企业的目标利润最大化函数可以得到唯一的均衡解,在均衡条件下Gibrat定律(LPE)成立,而存在融资摩擦的经济条件下,Gibrat定律(LPE)不成立。Colley和Quadrini建立的包含融资摩擦和持续冲击的企业动态模型可以同时解释企业动态的“年龄依赖”和“规模依赖”。基于金融市场的不完善对企业融资行为和成长动态的影响,Glementi和 Hopenhayn[18]在非均衡信息条件下构造了一个带有多期借贷关系的“融资约束”理论对企业年龄和规模与企业动态之间的关系作了进一步的解释。

针对现实经济中企业成长率与企业规模之间的负相关关系,Jovanovic的“学习”理论、Dixit等提出的“沉淀成本”理论以及Colley和Quadrini等构建“融资约束”理论把市场有效性与此进行了联系,揭示了由于信息的不对称和不完善、资本市场或金融市场的不完善使得企业成长依赖于其规模,Gibrat定律(LPE)不成立。如果Gibrat定律(LPE)不成立,企业规模分布将会偏离竞争均衡状态。经验研究发现的企业成长动态与企业年龄和企业规模之间的关系反映了企业规模分布随时间的演化过程,从这一方面进行推理,如果企业成长不是随机性的,企业成长过程不是一个随机过程,那么企业规模分布也就与Gibrat定律所预言的企业规模呈对数正态分布将不会完全一致。

Cabral和Mata[19]通过对葡萄牙制造业企业规模分布的考察,发现企业规模分布并非完全服从对数正态分布,而是存在由初始向右偏,然后逐渐向对数正态分布逼近的“特征事实”(stylized facts)。Cabral和Mata从“融资约束”视角对企业规模分布演进的这一“特征事实”进行了理论上的阐释。Cabral和Mata的研究结论认为企业融资约束对企业规模分布产生了重要影响,市场选择并不能很好的解释企业规模分布的有偏性,Cabral和 Mata的“融资约束”理论较好的匹配了葡萄牙制造业企业规模分布的“特征事实”。然而,最近的研究却发现融资约束对企业规模分布的影响可能是有限的。首先,因为融资约束只是影响企业成长的因素之一。另外,融资约束对于平均企业规模和企业规模分布有偏性的影响方向可能是不确定的:放松融资约束可能允许现存的企业成长更快,但与此同时也会允许更多新企业的进入,二者对企业规模分布的影响是相反的。而且企业受到的融资约束通常又不能被直接观测到,对融资约束的识别通常是把企业的规模和年龄作为代理变量,但这些代理变量本身又和企业规模分布相联系,因此融资约束对企业规模分布的影响很难确定。基于此,Angelini和 Generale[20]根据意大利企业的调查数据直接测量企业融资约束,定量研究了融资约束和企业规模分布之间的关系。Angelini和Generale的研究不仅佐证了融资约束对企业成长与企业规模分布的影响,而且他们的研究还发现融资约束影响企业成长与规模分布的程度与国家或地区的金融发展程度密切相关,即金融系统越发达,融资约束对企业规模分布影响的相对重要性就越小。因此,对于发达国家来说融资约束对于企业规模分布有偏性的影响作用较小,而对于发展中国家来说,由于发展中国家的金融体系不发达,融资约束对于企业成长和企业规模分布的影响作用就更大。

那么,作为最大的发展中的国家,中国的企业规模分布如何?自2001年以来,随着中国市场体制改革的不断深化,市场体制不断完善,市场体系渐趋形成;另一方面,随着中国加入WTO组织,中国市场体系在市场规则、运行机制、法律制度等方面也逐渐与国际市场接轨。中国企业规模分布遵循成熟市场经济国家的企业规模分布规律吗?融资约束对中国企业规模分布会产生什么样的影响?根据我们对现有文献的回顾发现,国内关于企业规模分布的研究还不多见,傅红岩[21]评述了关于Gibrat定律以及相关企业成长理论的研究文献。赵桂芹和周晶晗[22]利用2000年至2004年我国非寿险公司的数据研究了我国非寿险业是否遵循Gibrat定律,结果发现,我国非寿险业遵循Gibrat定律。方明月[23-24]综述了两种检验企业规模分布的规律——Gibrat定律和Zipf定律①Zipf定律由1949年Zipf提出,Zipf定律可以简单地表述为:企业规模至少在上尾服从帕累托分布(Paleto distribution),或幂律法则,特殊地,其幂指数为1。的经验研究文献,并从Zipf定律视角探求了中国工业企业规模分布的特征事实:中国工业企业总体规模分布偏离了Zipf定律,其中国有企业是导致偏离的主要原因。但是,方明月只分析了影响中国企业规模分布的制度因素,并没有分析影响企业规模分布的经济学意义上的原因。

西方关于企业规模分布的经济理论对于企业规模分布偏离竞争均衡状态的情形给予了经济意义上的阐释,认为由于信息的不对称和不完全、资本市场或金融市场的不完全导致企业规模分布偏离竞争均衡状态,这对于推行市场化改革的中国经济来说具有一定的借鉴意义。虽然自改革开放以来,中国市场经济得到了长足的发展,但分析一下中国市场经济的特征,不难发现中国的市场经济中产品市场发展较早,相对较为成熟,然而在要素市场上,特别是在资本市场或金融市场上,企业融资渠道狭窄、进入制度较为严格、规范化程度不高、银行垄断和信贷配给的抑制等诸多资本市场或金融市场的不完善,中小企业融资难、借贷难一直是制约企业成长乃至中国经济发展的难题。中国的融资约束政策在资金供给、资金价格、资金流动等方面已对中国企业的融资能力产生了不利影响(周业安)[25]。而企业规模分布状况反应了企业规模结构、市场结构以及产业结构的状况,是经济发展的重要组成部分,因此,分析中国的企业融资问题及其对企业规模分布的影响和对于促进中国企业规模结构合理化和产业结构优化具有重要的意义。出于这种动机,我们利用中国制造业上市公司数据分析了中国企业规模分布的“特征事实”,并从“融资约束”理论视角进行探求企业融资约束对中国企业成长动态和规模分布的影响。

对于中国企业受到融资约束的现实状况,国内学者已从不同侧面不同角度研究了企业融资约束对于企业行为的影响,郑江淮等[26]、魏峰和刘星[27]、李延喜等[28]利用我国上市公司数据分析了企业融资约束对企业投资行为产生的不良影响;李科和徐龙炳[29-30]等也采用了我国上市公司数据探究了融资约束对公司行业竞争策略与公司价值的负面影响。李洪亚[31]利用我国上市公司数据研究了融资约束、企业规模与成长动态之间的关系,研究发现不同规模的企业受到的融资约束并不相同,融资约束影响企业规模、制约企业成长。虽然他们的研究为我国上市公司受到融资约束的现实提供了经验证据,但是这些研究还没有涉及到融资约束对企业规模分布的影响。就融资约束对经济发展影响的研究而言,国内学者大多从融资约束影响企业的融资行为入手来探求金融发展影响经济增长的微观机理,进而分析金融发展与经济增长之间的关系(谈儒勇[32];沈坤荣和张成[33];曹啸和吴军[34];康季军等[35])。虽然分析融资约束对于企业行为(企业的投资行为、竞争行为等)的影响,为发展金融市场促进经济增长提供了经验证据。但是,经济增长只是经济发展的一个方面,经济发展不仅包括经济增长,还包括企业规模分布合理化和产业结构优化等。关于企业规模分布的“融资约束”理论认为由于市场存在融资摩擦,企业会受到融资约束,影响企业成长动态,从而影响企业规模分布和产业结构,致使企业规模分布产生有偏性和不稳定。从企业规模分布的角度来分析企业的融资约束行为,可以为发展金融市场促进中国经济结构优化提供经验依据,本文的研究为理解中国金融市场发展与经济发展之间的关系,从结构的视角提供了一种新的思路。

本文下面的结构包括:第二部分检验中国制造业上市公司企业规模分布是否服从G i br a t定律,第三部分基于“融资约束”理论进行分析中国制造业上市公司企业规模分布的“特征事实”,第四部分检验融资约束对中国制造业上市公司企业成长动态和企业规模分布的影响,第五部分是结语。

二、中国制造业上市公司企业规模分布遵循G i br a t定律吗

本部分通过对企业规模分布的重要定律——G i br a t定律的检验来揭示中国制造业上市公司企业规模与成长之间的关系,进而分析中国制造业上市公司企业规模分布的特征事实。

(一)变量与数据

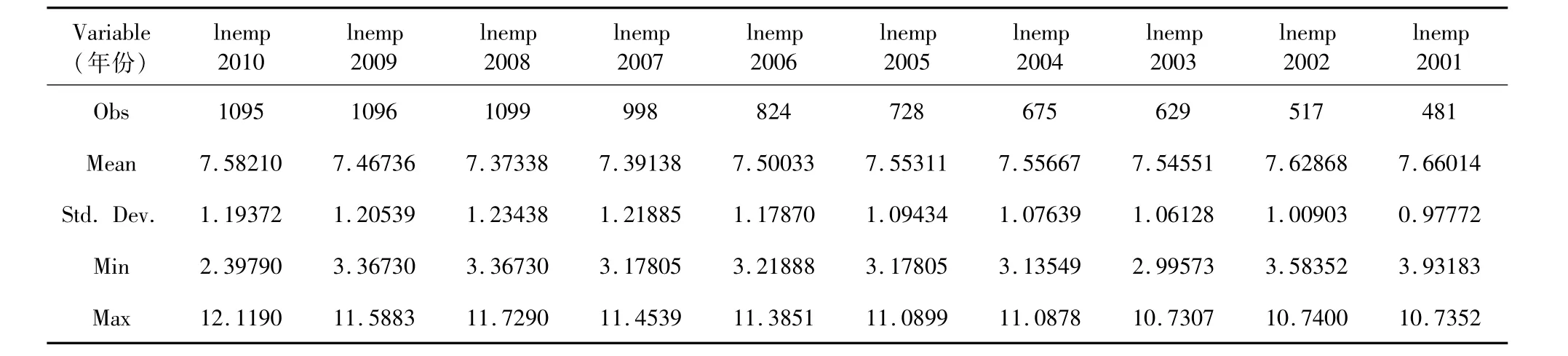

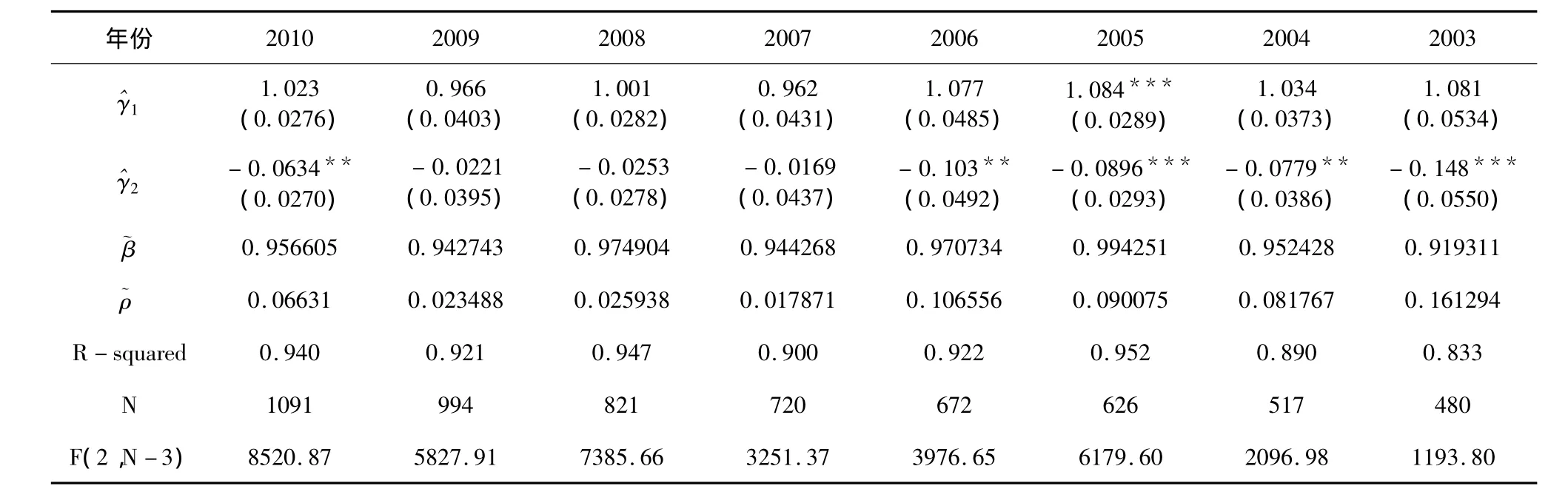

衡量企业规模大小通常采用企业的营业总收入、资产总额或员工总数来度量。但是企业的营业总收入或资产总额由于会受到物价指数以及贴现率等因素的影响,使分析的问题趋于复杂,因此本文采用企业的员工总数来度量企业规模,其数据均来自于Wi nd数据库。根据Wi nd数据库证监会行业类数据(截止2010年12月31日),沪、深两市中国制造业上市公司总数1480家。本文在选取样本时首先剔除B股上市公司63家,然后剔除ST和*ST的上市公司共101家,再剔除数据连续年份少于3年的215家和1家数据异常的企业(浪莎股份)。数据的描述性统计如表1,样本总体为1100,并选择2001-2010年期间的年度数据为研究对象。

(二)检验G i br a t定律

根 据 C he s he r[36]、Si ng h 和 Whi t t i ng t o n[37]的 研究,检验G i br a t定律通常采用横截面数据对方程(1)进行估计:

其中,zit=l nsit-E(l nεit),sit是第 t期企业的规模,β是要估计的参数,εit是随机冲击,如果β的估计值^β接近于1,满足G i br a t定律成立的条件,则有理由认为G i br a t定律可能会成立。对(1)式两边同时取指数,可以得到(2)式:

其中,git={e x p(εit)sβ-1it-1-1},是 G i br a t定律中的比例效应,即企业规模的成长率。明显地,假如β≠1,那么git和sit-1就不是独立分布的,G i br a t定律不成立,因此,β=1是G i br a t定律成立的必要条件。然而,即使β=1,如果εit存在序列相关性,那么git和sit-1仍然不独立,G i br a t定律仍不能成立。因此,仅当β=1且εit不存在序列相关性时,G i br a t定律成立。

表1 数据的描述性统计

当β≠1时,企业的规模会偏离其规模的均值,例如,当β<1时,企业越大其预期的成长率越低,企业越小其预期的成长率越高。git存在序列相关性可能来自于促使企业出现异常成长因素持续影响的作用。因此,当β≠1时,可以视为“企业的规模增进或抑制成长”;而存在序列相关性,可以视为“企业的成长增进或抑制成长”。

假设(1)式中的随机冲击项存在序列相关性,即便是使用横截面数据,标准的OLS对(1)式中β的估计也可能是不一致的,为了检验Gibrat定律是否成立,Chesher、Singh和Whittington建议采用:

对β和ρ进行估计,将(4)带入(3)可以得到:

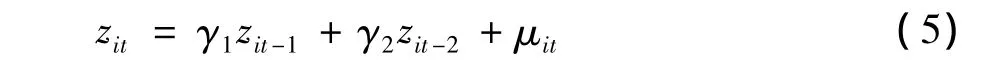

其中,γ1= β + ρ,γ2=- βρ,对式(5)采用截面数据进行OLS估计可以得到γ1和γ2的一致估计值^γ1和^γ2,从而可以得到β和ρ的“估计值”:

Chesher认为单独从样本信息中并不能判断(6)式右边的哪一个估计值是~β,哪一个是~ρ。根据关于企业规模和成长的随机理论研究文献对~β和~ρ的识别问题的解决方法,即使Gibrat定律不成立,通常认为~β接近于1,因此,对于(6)式右边的估计值,接近于1的是~β,另外一个是~ρ。不管~β和~ρ的识别问题是否解决,检验Gibrat定律成立的零假设和备择假设可以设定为:

若接受H0,则Gibrat定律成立,如果反之,则该定律不成立。

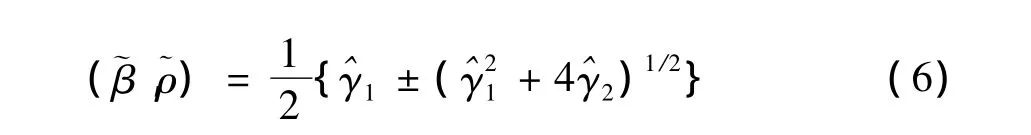

表2 Gibrat定律检验结果

同时,为检验上述结果是否稳健,我们采用Kolmogorov-Smirnov(KS)检验和Lilliefors检验进一步分析2001-2010年中国制造业上市公司企业规模分布的分布特性。首先,我们使用KS检验对各年中国制造业上市公司企业规模变量的对数两两之间是否服从同分布进行检验,KS检验统计量为:

其中,F1n(x)和F2n′(x)分别是第一、第二个样本的经验分布函数。KS检验结果如表3所示,在2001-2006年间中国制造业上市公司企业规模变量的对数两两之间服从同分布,而在2007-2010年间各变量两两之间服从同分布,这和前面的OLS估计的结果是一致的。

其次,我们使用Lilliefors检验对各年中国制造业上市公司企业规模变量的对数是否服从正态分布进行检验,Lilliefors检验的统计值与KS检验的统计值相似,其检验统计量为:

其中,SCDF1n(x)是从样本中估计的经验累积分布函数,CDF2n′(x)是以均值为样本的均值和标准差为样本的标准差的正态分布函数。Lilliefors检验结果表明,在2001-2005年间除2001年外各年中国制造业上市公司企业规模的对数均不服从正态分布,而在2006-2010年间除2010年外各年企业规模的对数在5%的显著性水平下均服从正态分布,见表4,这和前面OLS估计的结果基本一致。

对Gibrat定律的检验结果表明,中国制造业上市公司企业规模与成长之间有向遵循Gibrat定律演进的趋势,但并没有完全遵循Gibrat定律。鉴于中国金融市场不完善的现实,本文将从企业“融资约束”理论视角分析中国制造业上市公司企业成长动 态和企业规模分布的状况。

表3 KS检验结果

表4 Lilliefors检验结果

三、中国制造业上市公司企业规模分布的“特征事实”

纵观西方企业规模分布理论对企业成长动态和企业规模分布背离Gibrat定律的解释,Jovanovic的“学习”理论只能解释企业规模分布的“年龄依赖”,Dixit、Hopenhayn以及 Cabral的沉淀成本理论也只能解释企业规模分布的“规模依赖”,而Colley和Quadrini、Cabral和 Mata 以及 Glementi和 Hopenhayn等提出的关于企业规模分布的“融资约束”理论可解释企业成长动态和企业规模分布的“年龄依赖”和“规模依赖”。基于“融资约束”理论,联系中国资本市场或金融市场不完善的现实,本部分从企业规模分布的“年龄依赖”和“规模依赖”两方面进行分析中国制造业上市公司企业规模分布的“特征事实”,并选取2004年、2007年和2010年进行阐述。

(一)“年龄依赖”与中国制造业上市公司企业规模分布

“年龄依赖(age dependence)”是指在企业规模给定的条件下,企业进入退出、成长及其波动性等企业动态与企业年龄之间的依赖关系(Colley和Quadrini)[17]。企业规模分布的“融资约束”理论认为企业动态与企业年龄之间呈负相关关系。因为,新进入的企业(即年幼的企业)通常投资较多、债务较高、企业分红较少;另外,年幼的企业面临的市场风险也较大。所以,在金融市场上,金融中介很不愿意对新进入的企业进行借贷,由于金融市场的不完善,年幼的企业受到融资约束的影响较大。新企业进入一个产业后,由于受到融资约束,其生存常常受到威胁,极易死亡,或退出该产业;同时由于行业利润的刺激,又会使大量企业进入。因此,企业年龄越小,企业进入退出越频繁。然而,能够生存下来的新进入企业(也即效率较高的企业或不受融资约束的企业),能够以更快的速度成长。所以,能够幸存下来的企业年龄较小,企业的成长和成长的波动性也较高(Colley和Quadrini)[17]。年幼的企业频繁进入退出、以及较高的成长波动性使得年幼企业的规模分布显著向右偏。相对而言,年龄较长企业的成长通常进入稳定的增长状态,受融资约束的限制也较小,其存活性较高,波动性较小,进入退出的可能性也较小,这种稳定的生存状态使得年长企业的规模分布更易趋向正态(均称)分布(Cabral和 Mata)[19]。Cabral和 Mata、Angelini和 Generale 分别利用葡萄牙和意大利的数据都验证了企业规模分布的这种“特征事实”。

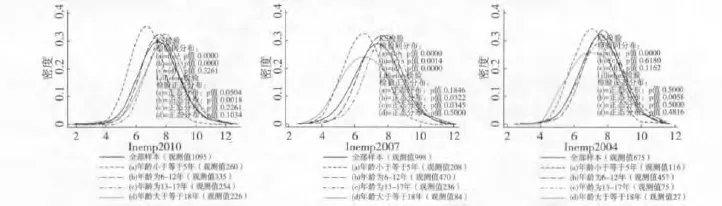

为探究“年龄依赖”与中国企业规模分布之间的关系,我们借鉴 Cabral和 Mata、Angelini和 Generale的研究方法,对2004年、2007年和2010年中国制造业上市公司按年龄分为:小于等于5年、6-12年、13-17年和大于等于18年四组。我们分别对各组企业规模的对数进行了核密度估计、KS检验和Lilliefors检验,如图1。根据KS检验和Lilliefors检验的p值进行判断,2010年中国制造业上市公司企业年龄小于等于5年、6-12年、13-17年的三组企业规模的对数两两均不服从同分布;企业年龄为13-17年和大于等于18年两组企业规模的对数之间服从同分布;企业年龄小于等于5年、6-12年两组的企业规模的对数在10%的显著性水平下均不服从正态分布,而企业年龄为13-17年和大于等于18年两组的企业规模的对数在10%的显著性水平下均服从正态分布。我们同样可以根据KS检验和Lilliefors检验的p值进行判断2004年和2007年各组企业规模分布特性。通过KS检验和Lilliefors检验的p值进行判断,我们发现2004年中国制造业上市公司企业规模分布与Cabral和Mata发现的企业规模分布演进的“特征事实”并不相吻合,表明这一期间中国企业规模分布的“年龄依赖”较弱,而2007年到2010年中国制造业上市公司企业规模分布的“年龄依赖”逐渐增强,符合Cabral和Mata发现的企业规模分布演进的“特征事实”:企业年龄越小,企业规模分布越偏离对数正态分布,企业年龄越大,企业规模分布越趋向对数正态分布。

图1 “年龄依赖”与中国制造业上市公司企业规模分布

(二)“规模依赖”与中国制造业上市公司企业规模分布

“规模依赖(age dependence)”是指在企业年龄给定的条件下,企业进入退出、成长及其波动性等企业动态与企业规模之间的依赖关系(Colley和Quadrini)[17]。企业规模分布的“融资约束”理论认为企业动态与企业规模之间呈负相关关系。通常规模较小的企业的经济行为表现为:(1)小企业对现金流量的敏感性较强,小企业的Tobin′s Q值较高,具有较高的投资率;(2)小企业的财务杠杆较高,具有更高的违约的可能性;(3)小企业分红较少,更倾向于债务融资(Colley和 Quadrini)[17]。所以,小企业面临生存的风险较大,受到的融资约束也较大,企业退出或死亡的可能性也较大;然而,小企业通常具有较高的规模报酬率,因而能够幸存下来的企业的成长率也较高;相对而言,大企业受融资约束的程度较小,其成长波动性较为稳定,由于存在规模报酬递减,其成长率也较小。因此,“融资约束”理论认为企业的规模越小,企业受到的融资约束也越大,企业规模分布的有偏性也越大。

为了揭示“规模依赖”与中国企业规模分布之间的“特征事实”,我们参照2011年6月18日,工业和信息化部、国家统计局、国家发展和改革委员会、财政部联合印发的《关于印发中小企业划型标准规定的通知》对工业企业划型标准的规定,对2004年、2007年和2010年中国制造业上市公司按从业人员人数分为大、中、小三组:1000人及以上、300人及以上1000人以下、300人以下。我们分别对各组企业规模的对数进行了核密度估计、KS检验和Lilliefors检验。由图2核密度图中可以清楚地辨别在2004年、2007年和2010年企业规模在300人以下的小企业的核密度估计图形往右偏。同样,我们可以根据KS检验的p值和Lilliefors检验的p值与ks统计值进行判断。KS检验表明,2004年、2007年和2010年间1000人及以上、300人及以上1000人以下、300人以下的大、中、小型企业的规模分布两两之间均不相同。根据Lilliefors检验的p值和ks统计值进行判断2004年、2007年和2010年间1000人及以上、300人及以上1000人以下、300人以下的大、中、小型企业规模的对数分布均不服从正态分布,Lilliefors检验的ks统计值显示2004年、2007年和2010年间小于300人的小型企业的规模分布更偏离对数正态分布。因此,从2004年、2007年和2010年中国制造业上市公司企业规模分布随企业规模的演进中来看,中国制造业上市公司企业规模分布存在“规模依赖”性较强:企业规模越小,企业规模分布越偏离对数正态分布,企业规模越大,企业规模分布越趋向对数正态分布。

图2 “规模依赖”与中国制造业上市公司企业规模分布

综合以上分析,中国制造业上市公司企业规模分布同时存在“年龄依赖”和“规模依赖”,这反映了融资约束对中国企业规模分布产生影响,也反映了中国中小企业受到融资约束的现实。

四、融资约束对中国制造业上市公司企业成长和规模分布的影响

本部分基于“融资约束”理论,首先定义了受融资约束的企业和不受融资约束的企业,然后检验融资约束对中国制造业上市公司企业成长动态和企业规模分布的影响,最后根据回归结果来模拟融资约束对中国制造业上市公司企业规模分布的影响效应。

(一)受融资约束企业的定义、变量与数据

1.受融资约束企业的定义

检验“融资约束”理论,关键是如何区分企业是否受融资约束。Cabral和 Mata的研究认为企业家的年龄可以较好地作为企业受融资约束的代理变量,而Angelini和Generale认为通过代理变量来定义受融资约束的企业可能产生自相关问题。因此,Angelini和Generale通过问卷的形式直接定义了受融资约束的企业,并采用企业固定资产率和财务支出占财务支出与净利润之和的比两个融资约束的代理变量来检验估计结果的稳健性。国内学者李科和徐龙炳、吴育辉等[38]、张玲和曾维火[39]等许多文献研究发现修正后的Altman的Z值①对于上市公司来说,不管是直接从银行贷款进行融资,还是从股票市场或债券市场上发行股票或债券进行融资,信用等级越高的公司,其受到的融资约束越少。我们选择修正后Altman的Z值作为融资约束的代理变量。具体而言,对于修正后的Altman的Z值的计算,我们采用张玲和曾维火(2004)的模型计算得出,修正后的Altman的Z值越大,表明公司的信用等级越高,公司受融资约束的程度越小。计算公式为:Z=-8.751+6.3X1+0.761X6+1.295X21+0.412X23+0.015X24+0.105X31-21.164X32,其中 X1 是资产净利润率,X6 是每股经营现金流,X21是LOG(固定资产总额),X23是主营业务收人增长率,X24是留成利润比率,X31是流通股市值负债比,X32是股本账面值/股本市值。能够较好地预测企业的信用等级,并采用企业的信用等级来判断企业存在融资约束的程度。基于他们的研究成果,本文也采用这一指标来评价企业的信用等级,进而衡量企业受到融资约束的程度。追随李科和徐龙炳对受融资约束企业的定义,第一步计算修正后的Altman的Z值;第二步根据修正后的Altman的Z值在任何一年区分信用等级高的组和信用等级低的组,信用等级低的企业定义为受融资约束的企业,高信用等级组定义为不受融资约束企业的样本组。具体来说,本文定义在给定的一年计算的修正后的Altman的Z值(Zvalue)低于25%分位数的企业为受融资约束企业,其余为不受融资约束企业。

此外,我们还采用了Angelini和Generale使用的其他两个变量作为企业受到融资约束的代理变量。一是固定资产率(fxdassetrate),等于企业的固定资产的账面价值与总资产的账面价值的比值,用来度量企业固定资产的比重。Rajan和 Zingales[40]、Giannetti[41]的理论和经验研究表明利用固定资产作为抵押品可以使外源融资更加容易,因此固定资产率越高企业受到的融资约束可能就越小。本文定义给定每一年固定资产率低于25%分位数的企业为受融资约束的企业。二是财务支出占财务支出与净利润之和的比(fcexpftrate),用来衡量企业偿还债务的能力(Whited)[42],其比值越小偿还债务的能力就越强。本文定义财务支出占财务支出与净利润之和的比高于每一年75%分位数的企业为受融资约束的企业。

Cabral和Mata的研究认为企业家的年龄可以较好地作为企业受融资约束的代理变量,企业家的年龄之所以可以很好地作为企业受融资约束的代理变量,Cabral和Mata认为企业家年龄越长,企业家的市场经验和个人财富也会随之增加,因此企业受到的融资约束就越少。基于Cabral和Mata的研究,我们收集了2001-2010年Wind数据库和CSMAR数据库中有关中国制造业上市公司企业高管年龄(P_age)的数据,计算出2001-2010年各年中国制造业上市公司每一家企业高管年龄的平均值,作为中国制造业上市公司受融资约束的代理变量。与用企业固定资产率和财务支出占财务支出与净利润之和的比两个融资约束的代理变量定义受融资约束企业相似,我们定义2001-2010年各年企业高管的平均年龄低于25%分位数的企业为受融资约束的企业。我们使用这三个代理变量用来检验利用修正后的Altman的Z值作为融资约束的代理变量估计结果的稳健性。

2.变量与数据

本文中除企业规模之外,我们还考察了企业年龄(lnage)、金融市场化指数(广义货币M2与GDP的比值)、企业业绩(用公司的ROA来衡量)对企业成长动态或企业规模分布的影响。企业的成长率(lnemprate)用企业规模的变化率来表示,企业的年龄根据2001-2010年上市公司每年的报告期与企业的成立日期计算得到,企业业绩用企业的ROA来表示,并定义ROA为息税前利润(EBIT)除以企业总资产的账面价值。

本文中数据均来自Wind数据库和CSMAR数据库,其中用来计算修正后的Altman的Z值的企业财务数据,除企业的留存收益率数据来自CSMAR数据库,其余均来自Wind数据库;用来衡量企业业绩的企业的ROA、用来计算企业年龄的上市公司的成立日期、以及计算固定资产率、财务支出占财务支出与净利润之和的比的数据均来自于Wind数据库;用来计算金融市场化指数(fcmktindex)的每年的广义货币M2与GDP数据取自CSMAR数据库;中国制造业上市公司企业高管年龄的相关数据主要来自CSMAR数据库,其中部分公司部分年份的缺失数据(包括企业高管年龄的出生年份、任职日期和离职日期等)我们从Wind数据库深度资料数据库中收集整理得到。

表5 数据的描述性统计

表5列出了全部样本以及根据修正后的A l t m a n的Z值进行划分的受融资约束企业样本组和不受融资约束企业样本组数据的描述性统计。从各个变量的均值分析来看,受融资约束企业样本组、不受融资约束企业样本组与全部企业样本组的均值相比较,在企业规模和成长性方面,受融资约束企业样本组的企业规模的对数为7.268、成长率为1.3%,低于全部企业样本组,更低于不受融资约束企业样本组,不受融资约束企业样本组的企业规模的对数为7.898、成长率为9.8%;在企业的经营业绩方面,受融资约束企业样本组企业的R O A为3.081%,也低于全部企业样本组和不受融资约束企业样本组,不受融资约束企业样本组的R O A为6.452%;在企业固定资产的比重方面,受融资约束企业样本组的固定资产率为23.3%,同样低于全部企业样本组和不受融资约束企业样本组,不受融资约束企业样本组的固定资产率为32.1%;在企业偿还债务的能力方面,受融资约束企业样本组的偿还债务的能力也较低,财务支出占财务支出与净利润之和的比为34.1%,高于全部企业样本组,更高于不受融资约束企业样本组,不受融资约束企业样本组的财务支出占财务支出与净利润之和的比为16.9%;就企业高管年龄而言,受融资约束企业样本组的企业高管年龄为46.688岁,低于全部企业样本组的企业高管年龄46.769岁,也低于不受融资约束企业样本组的企业高管年龄47.069岁。从均值比较来看,受融资约束企业样本组与不受融资约束企业样本组在规模和成长性、企业的业绩、固定资产比重、偿债能力以及企业高管年龄等方面具有显著的差异,而在企业年龄方面,二者并没有表现出显著的差异。

(二)检验“融资约束”对中国制造业上市公司企业成长动态的影响

1.计量模型

本文采用A ng e l i ni和 G e ne r a l e(2008)的研究方法,计量模型设立为:

2.结果分析

表6中(a)列出了用修正后的A l t m a n的Z值作为融资约束的代理变量对方程(11)进行G L S估计的结果,结果表明:①融资约束对企业成长率产生了显著的负向影响,在其他条件相同的情况下(控制企业年龄、业绩、金融市场化程度等因素),受融资约束企业的成长率比不受融资约束企业的成长率平均至少低4.9个百分点;②受融资约束且规模小于1000人的中小企业的成长率比不受融资约束企业的成长率平均低13.8个百分点,比受到融资约束的大企业的成长率平均低8.9个百分点,说明融资约束对企业的成长率的负向影响效应主要来自于企业规模小于1000人的中小企业,这反映了中小企业受到融资约束的影响更为严重的现实。③受融资约束且年龄小于等于5年的企业的哑变量系数不显著,在我们进行的稳健性检验的回归结果中其估计的系数在多数情况下也都不显著;④R O A的系数显著为正,业绩较好的企业显示出具有更快的成长率;⑤企业年龄的自然对数l na g e的系数为负,说明中国制造业上市公司企业成长动态存在年龄依赖,实证结果支持“融资约束”理论的基本命题:企业年龄越长,企业成长率越小;其系数为 -0.0218,但是在10%的显著性水平下都不显著,说明中国制造业上市公司企业成长动态并不显著受到企业年龄的影响;⑥金融市场化程度对企业成长具有显著的正向影响,说明金融发展能够促进企业的成长和规模的扩张(李斌和江伟)[43]。

表6 检验融资约束对中国制造业上市公司企业成长动态的影响

3.稳健性检验

首先,我们利用额外三个代理变量:固定资产率、财务支出占财务支出与净利润之和的比和企业高管年龄再次对方程(11)进行了G L S估计,估计结果分别列在表6中的(b)、(c)和(d)列,结果表明:①利用财务支出占财务支出与净利润之和的比作为融资约束的代理变量进行的估计结果与用修正后的A l t m a n的Z值作为融资约束的代理变量进行估计的结果除估计的系数大小存在差异外,其影响效应完全一致。②利用固定资产率作为融资约束的代理变量进行估计的结果显示除Dfc的系数估计不一致外,其余结果基本一致。Dfc的系数估计不一致可能是因为,一方面,固定资产作为抵押品可以使外源融资更加容易,因而企业的固定资产率越高,企业所受到的融资约束也越小,从而有利于企业的成长;另外,由于资产存在报酬递减,固定资产率越高,固定资产的报酬越低,反而不利于企业的成长,这两种作用是相反的。然而融资约束对于中小企业的成长率却具有显著的更大的负向影响,其系数为-13.3%,高于用修正后的A l t m a n的Z值作为融资约束的代理变量估计的系数-8.9%和财务支出占财务支出与净利润之和的比作为融资约束的代理变量估计的系数-10.1%。③利用企业高管年龄作为融资约束的代理变量进行估计的结果与用企业固定资产率作为融资约束的代理变量进行估计的结果较为一致。与用企业固定资产率作为融资约束的代理变量进行估计的结果一样,同样显示Dfc系数的估计值与利用修正后的Altman的Z值作为“融资约束”的代理变量估计的系数不一致,不一致可能是因为,虽然企业高管年龄越长企业受到的融资约束可能越小,但是上市公司企业高管年龄年轻化可能更有利于公司的成长;同样显示融资约束对中小企业的成长率具有显著的更大的负向影响,其系数为-11.5%;其他结论与用修正后的Altman的Z值和财务支出占财务支出与净利润之和的比作为融资约束的代理变量的估计结果基本一致。这说明用修正后的Altman的Z值可以作为一个较好的融资约束的代理变量,其回归的结果是稳健的,尤其说明融资约束对中小企业的成长率显示出显著的负向影响。

表7 检验融资约束对中国制造业上市公司企业规模分布的影响

其次,如同Angelini和Generale所指出的用OLS(GLS)对方程(11)进行估计,会存在两个潜在问题。①假如存在一个不可观测的企业效应,OLS(GLS)估计将会是不一致的。不一致可能来自于在回归因子中对规模缺少控制,因为大企业倾向于成长得较慢已被证实为企业成长动态的“特征事实”(Hall[11];Cooley和Quadrini[17])。②回归因子中的一些变量,特别是融资约束的代理变量可能具有内生性。为了解决这些问题,我们采用了由Arellano和Bover[44]和Blundell和 Bond[45]开创的动态面板数据的系统GMM估计,再次利用修正后的Altman的Z值、固定资产率、财务支出占财务支出与净利润之和的比以及企业高管年龄四个融资约束的代理变量,对在方程(11)中加入因变量的一阶滞后项(l.lnemprate)和企业规模对数的一阶滞后项(l.lnemp)的模型进行了估计。估计结果列在表6中的(aa)、(bb)、(cc)和(dd)列,动态面板数据模型的系统GMM估计结果与GLS估计的结果是一致的。并且企业规模对企业成长具有显著的并且一致的负向影响,实证结果支持“融资约束”理论的基本命题:企业规模越大,企业成长率越小,这与采用横截面数据进行检验Gibrat定律的结果也是一致的。

(三)检验“融资约束”对中国制造业上市公司企业规模分布的影响

首先,我们根据修正后的Altman的Z值划分的2004年、2007年和2010年间中国制造业上市公司“受融资约束企业样本”、“不受融资约束企业样本”和“全部企业样本”的企业规模的对数进行了核密度估计,如图3。从图形上观察可见受融资约束企业规模的均值和标准差均小于不受融资约束企业与全部样本企业的均值和标准差,说明受融资约束企业的规模较小、离散度也较小。为了进一步检验融资约束对于中国制造业上市公司企业规模分布的影响,借鉴Angelini和 Generale的检验方法,我们采用KS检验对以下两个原假设进行检验:

H1:受融资约束企业样本组与不受融资约束企业样本组的企业规模分布服从同分布;

H2:不受融资约束企业样本组与全部企业样本组的企业规模分布服从同分布。

拒绝原假设H1是融资约束对企业规模分布产生影响的必要条件,若要证明融资约束对企业规模分布产生重要影响,同时还需要拒绝原假设H2,如果不能拒绝原假设H2,融资约束即使对于企业规模分布产生影响,其影响也是不重要的(Angelini和Generale)[20]。我们分别对 2004、2007 和 2010 年中国制造业上市公司企业规模分布进行KS检验。KS检验结果表明,在2004、2007和2010年对于中国制造业上市公司企业规模分布的KS检验全部拒绝H1,即受到融资约束的企业和不受融资约束的企业的规模分布显著不同,说明融资约束对于中国制造业上市公司中小企业规模分布产生了显著影响。但是这三年的检验结果在5%的显著性水平下均不能拒绝H2,这说明融资约束对于中国制造业上市公司整体企业规模分布虽然产生了影响,但这种影响并不能决定整体企业规模分布的状况。从对H2进行检验的p值来看,结果显示融资约束对2010年企业规模分布的影响更为严重①2010年对H2进行检验的p值最小,反映了2007年后由于受到世界金融危机的影响,企业受到的融资约束更为严重的现实。。

其次,为检验结果的稳健性,我们根据固定资产率、财务支出占财务支出与净利润之和的比和企业高管年龄这三个融资约束的代理变量划分的2004年、2007年和2010年间中国制造业上市公司“受融资约束企业样本组”、“不受融资约束企业样本组”和“全部企业样本组”分别对原假设H1和H2进行检验。KS检验结果如表7,结果表明在2004、2007和2010年对于中国制造业上市公司企业规模分布的KS检验全部拒绝H1,但是这三年全部在5%的显著性水平下不能拒绝H2,同样显示2010年对H2检验的p值最小。此结果与用修正的Altman的Z值作为融资约束代理变量检验的结果是一致的。

图3 “融资约束”与中国制造业上市公司企业规模分布

图4 强加“融资约束”对中国制造业上市公司企业规模分布的影响

图5 削减“融资约束”对中国制造业上市公司企业规模分布的影响

最后,我们把回归结果与核密度估计及KS检验相联系,模拟融资约束对中国制造业上市公司企业规模分布的影响。①我们根据表6回归结果(a),对企业规模强加融资约束效应,把2004年、2007年和2010年样本中各年中国制造业上市公司受融资约束的企业规模减少4.9%,再把受融资约束且企业规模人数小于1000人的企业规模减少8.9%,重新组成包含对企业规模强加融资约束的企业样本,重新进行了上述检验。如图4,检验结果显示出与上述结果一致,同时我们根据对原假设H1和H2进行检验的p值进行判断,均拒绝H1而接受H2,而且对H2检验的p值均下降,说明给企业规模强加融资约束,融资约束对整体企业规模分布的影响就会加强。②我们比较了消减融资约束效应对中国制造业上市公司企业规模分布的影响。同样我们把2004年、2007年和2010年样本中各年中国制造业上市公司受融资约束的企业规模增加4.9%,再把受融资约束且企业规模人数小于1000人的企业规模增加8.9%,重新组成包含对企业规模削减融资约束的企业样本,重新进行了上述检验。如图5,检验结果仍然显示出与上述结果是一致的,检验结果均拒绝H1而接受H2,而且对H2检验的p值均上升,说明给企业规模削减融资约束,融资约束对整体企业规模分布的影响就会减弱。

五、结 语

本文利用2001-2010年中国制造业上市公司相关数据,从关于企业规模分布的“融资约束”理论视角分析了融资约束对中国制造业上市公司企业的成长动态及企业规模分布的影响。通过研究可以得到以下结论:

1.本文通过检验Gibrat定律(LPE)发现,中国制造业上市公司企业成长率与企业规模之间呈显著的负相关关系;中国制造业上市公司企业的成长具有持续性,企业的前期成长能够推动企业的当期成长。对Gibrat定律检验的结果表明在2001-2010年间中国制造业上市公司企业规模与成长之间有向遵循Gibrat定律(LPE)演进的趋势,但并没有完全遵循Gibrat定律;企业规模分布在从偏态分布向正态分布演化过程中仍有偏离正态分布演化的因素。

2.我们使用修正后的Altman的Z值、固定资产率、财务支出占财务支出和净利润之和的比以及企业高管年龄等四个融资约束的代理变量构造计量模型,分析检验了融资约束对中国制造业上市公司企业成长动态的影响。采用修正后的Altman的Z值进行检验的结果表明:融资约束显著影响了中国制造业上市公司企业的成长率,尤其是严重影响了中小企业的成长率;中国制造业上市公司年龄、规模与企业成长率负相关;金融发展能够促进企业的成长。这些结果与采用企业固定资产率、财务支出占财务支出和净利润之和的比以及企业高管年龄这三个融资约束的代理变量进行检验的结果基本一致。

3.本文利用KS检验方法检验了融资约束对中国制造业上市公司企业规模分布的影响,结果显示虽然从总体上看融资约束对中国制造业上市公司整体企业规模分布没有产生重要影响,然而融资约束却显著影响了中国制造业上市公司中小企业的规模分布。最后,根据回归结果模拟融资约束对中国制造业上市公司企业规模分布的影响,发现给企业规模强加融资约束,融资约束对整体企业规模分布的影响就会加强,给企业规模削减融资约束,融资约束对整体企业规模分布的影响就会减弱。

以上研究结论有助于我们进一步理解中国金融市场的有效性与中国企业规模结构之间的内在联系,同时也为推动中国金融市场发展,削减企业融资约束,尤其为解决中小企业融资约束的难题,促使中国企业规模结构合理化提供了经验证据。

[1] Gibrat R.Les inkgalitks economiques[M].Librairie du Recueil Sirey,Paris,1931.

[2] Hart P E,Prais S J.The analysis of business concentration:A statistical approach[J].Journal of the Royal Statistical Society,1956,Series A 119:150-181.

[3] Simon H A,Bonini C P.The size distribution of business firms[J].American Economic Review,1958,48(4):607-617.

[4] Ijiri Yuji,Simon H A.Business firm growth and size[J].American Economic Review,1964,54(2):77-89.

[5] Viner J.Cost curves and supply curves[J].Zeitschrift fur Nationalokonomie,1932,(3):23-46.

[6] Lucas R E JR.Adjustment costs and the theory of supply[J].Journal of Political Economy,1967,75(4):321-334.

[7] Lucas R E JR.On the size distribution of business firms[J].Bell Journal of Economics,1978,9(2):508-523.

[8] Mansfield E.Entry,Gibrat′s law,innovation,and the growth of firms[J].American Economic Review,1962,52(5):1023-1051.

[9] Du Reitz G.New firm entry in Swedish manufacturing industries during the post-war period[D].Doctoral Dissertation,Stockholm,1975.

[10] Evans D S.The relationship between firm growth,size,and age:Estimates for 100 manufacturing industries[J].Journal of Industrial Economics,1987a,35(4):567-581.

[11] Hall B H.The relationship between firm size and firm growth in the U.S.manufacturing sector[J].Journal of Industrial Economics,1987,35(4):583-606.

[12] Dunne T,Roberts M J,Samuelson L.The growth and failure of U.S.manufacturing plants[J].Quarterly Journal of Economics,1989,104(4):671-698.

[13] Jovanovic B.Selection and evolution of industry[J].Econometrica,1982,50(5):649-670.

[14] Dixit A.Entry and exit decisions under uncertainty[J].Journal of Political Economy,1989,97(2):620-638.

[15] Hopenhayn H.Entry,exit,and firm dynamics in long run equilibrium[J].Econometrica,1992,60(5):1127-1150.

[16] Cabral L.Sunk Costs,Firm size and firm growth[J].Journal of Industrial Economics,1995,43(2):161-172.

[17] Cooley T F,Quadrini V.Financial markets and firm dynamics[J].American Economic Review,2001,91(5):1286-1310.

[18] Clementi G L,Hopenhayn H A.A theory of financing constraints and firm dynamics[J].Quarterly Journal of Economics,2006,121(1):229-265.

[19] Cabral L,Mata J.On the evolution of the firm size distribution:Facts and theory[J].American Economic Review,2003,93(4):1075-1090.

[20] Angelini P,Generale A.On the evolution of firm size distributions[J].American Economic Review,2008,98(1):426-438.

[21] 傅红岩.吉布莱特定律与西方企业成长理论评述[J].经济学动态,1998(8):69-72.

[22] 赵桂芹,周晶晗.公司成长与规模是否遵循Gibrat法则:对我国非寿险公司的实证检验[J].产业经济研究,2007(3):11-16.

[23] 方明月.企业规模研究的新方法:基于分布规律视角[J].制度经济学研究,2010(1):209-224.

[24] 方明月,聂辉华.中国工业企业规模分布的特征事实:齐夫定律的视角[J].产业经济评论,2010(6):1-17.

[25] 周业安.金融抑制对中国企业融资能力影响的实证分析[J].经济研究,1999(2):13-20.

[26] 郑江淮,何旭强,王华.上市公司投资的融资约束:从股权结构角度的实证分析[J].金融研究,2001(11):92-99.

[27] 魏锋,刘星.融资约束、不确定性对公司投资行为的影响[J].经济科学,2004(2):35-43.

[28] 李延喜,杜瑞,高锐,李宁.上市公司投资支出与融资约束敏感性研究[J].管理科学,2007(1):82-88.

[29] 李科,徐龙炳.资本结构、行业竞争与外部治理环境[J].经济研究,2009(6):116-128.

[30] 李科,徐龙炳.融资约束、债务能力与公司业绩[J].经济研究,2011(5):61-73.

[31] 李洪亚.融资约束、企业规模与成长动态[J].财经理论与实践,2013(4):11-17.

[32] 谈儒勇.中国金融发展与经济增长关系的实证研究[J].经济研究,1999(10):53-61.

[33] 沈坤荣,张成.金融发展与中国经济增长——基于跨地区动态数据的实证研究[J].管理世界,2004(7):15-21.

[34] 曹啸,吴军.我国金融发展和经济增长关系的格兰杰因果检验和特征分析[J].财贸经济,2002(5):40-43.

[35] 康季军,张宗益,傅蕴英.金融发展与经济增长之因果关系——中国、日本、韩国的经验[J].金融研究,2005(10):20-31.

[36] Chesher A.Testing the law of proportionate effect[J].Journal of Industrial Economics,1979,27(4):403-411.

[37] Singh A,Whittington G.The size and growth of firms[J].Review of Economic Studies,1975,42(1):15-26.

[38] 吴育辉,魏志华,吴世农.中国上市公司发行短期融资券的影响因素分析[J].金融研究,2009(5):93-106.

[39] 张玲,曾维火.基于Z值模型的我国上市公司信用评级研究[J].财经研究,2004(6):5-13.

[40] Rajan R,Zingales L.Financial systems,industrial structure,and growth[J].Oxford Review of Economic Policy,2001,17(4):467-82.

[41] Giannetti M.Do better institutions mitigate agency problems?Evidence from corporate finance choices[J].Journal of Financial and Quantitative Analysis,2003,38(1):185-212.

[42] Whited T M.Debt,liquidity constraints,and corporate lnvestment:Evidence from panel data[J].Journal of Finance,1992,47(4):1425-1460.

[43] 李斌,江伟.金融发展、融资约束与企业成长[J].南开经济研究,2006(3):68-78.

[44] Arellano M,Bover O.Another look at the instrumental variable estimation of error-components models[J].Journal of Econometrics,1995,68(1):29-51.

[45] Blundell R,Bond S R.Initial conditions and moment restrictions in dynamic panel data models[J].Journal of Econometrics,1998,87(1):115-143.