基于极值理论以MH方法研究我国黄金现货的风险价值

2014-05-30邱华

作者简介:邱华(1989),女,汉族,山东济南,上海大学经济学院2013级硕士研究生,研究方向:金融统计与风险管理。

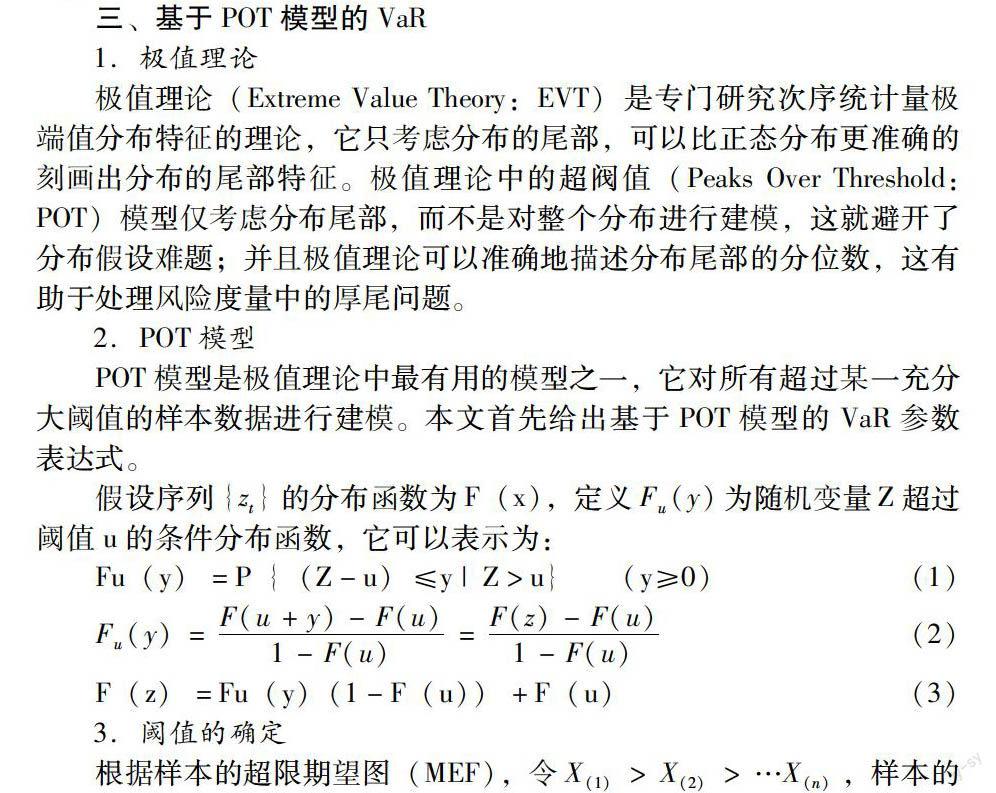

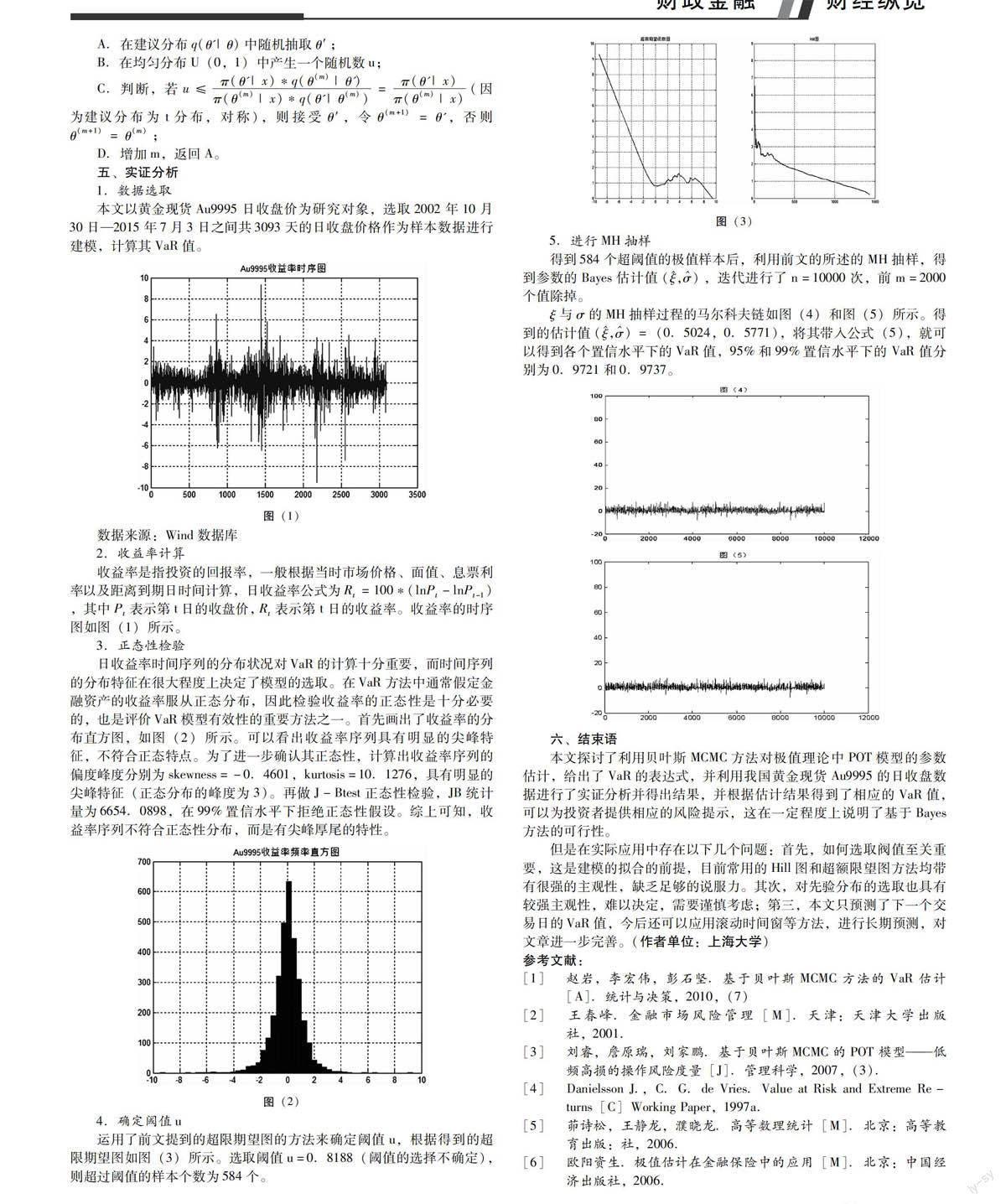

摘要:本文针对金融时间序列数据存在的尖峰厚尾特性,应用极值理论对数据尾部进行建模,用GPD分布拟合尾部特征,计算我国黄金现货的风险价值(value at risk),以对黄金投资者进行风险提示。针对现有VaR计算中主流方法的缺陷,本文应用基于马尔科夫链蒙特卡洛(Markov Chain Monte Carlo,MCMC)模拟的方法对POT模型进行估计,以克服传统Monte Carlo模擬的高维、静态性缺陷,以提高估算精度,从而得到相应的风险价值。通过对我国黄金现货Au9995的实证分析和计算,可以根据过去的数据预测未来的在险值。

关键词:VaR;POT模型;MCMC模拟;MH抽样

一、引言

黄金作为一种大宗商品,具有商品、货币和避险的多重属性,它既是国际储备资产和重要的工业原料,又具有良好的投资保值作用,受到越来越多国内投资者的追捧。

然而,在黄金国内市场迅速发展的背后,我们必须清楚地认识到:我国黄金市场尚没有完全开放,还处于开放初期。这一方面制约了我国黄金机构投资者的发展,另一方面说明,在我国黄金现货交易中,散户投资者的比重过大。由于散户投资者投资行为无规律,我国如今的现货黄金市场的价格波动比较剧烈,风险水平也偏高。因此对黄金现货市场风险水平的准确测度和预测,对于防范黄金交易风险以及保证我国黄金市场的健康平稳运行,都具有非常重要的理论和现实意义。

目前,对金融市场风险测度的主流方法来自J.P.Morgan投资银行在RiskMetrics系统中提出的风险价值(Val-ue at Risk,VaR)模型。由于VaR方法能简单清晰地表示金融资产头寸的市场风险大小,又有比较严谨系统的统计理论作为基础,因此得到了国际金融理论和实业界的广泛认可。因此本文采用VaR来度量黄金现货交易的风险。

二、VaR介绍

VaR是指在特定的持有期及置信度内,由于市场的负面波动而导致的证券组合的最大潜在损失。用数学公式来表示:

prob(△P>-VaR)=1-a

其中△P为证券组合在持有期△t内的损失,VaR为置信水平a下处于风险中的价值。目前,对VaR的应用和理论研究大多是局限于经典统计学中的推断理论。这些方法都是根据样本数据,常利用矩估计、极大似然法(Maximum Likelihood method:ML)等估计出收益率分布的未知参数,然后把参数的估计值当作真值代入到假定的分布中,进而计算出VaR,但是极值风险是一类低频高损的风险,因而在小样本情况下,通常的估计方法可能不太可靠。本文拟将Bayes估计与极值理论相结合,将未知参数看作随机变量,将其先验信息与样本信息结合起来,得到未知参数的后验分布,再利用蒙特卡洛马尔科夫链(Markov Chain Monte Carlo:MCMC)方法对参数进行估计,以期克服样本数据匮乏的困难。