大股东对企业投资行为的影响分析

2014-05-28李玉竹

作者简介:李玉竹(1988.3-),女,汉,四川达州人,西南大学经济管理学院,金融学硕士,研究方向:金融学。

摘要:大股东的特点是通过其股权规模掌握着对公司的控制权,进而影响上市公司投资行为,本文对不同比例的大股东的投资行为进行了影响研究,得出大股东持股比例与总投资支出及资本性投资支出都有着正的效应。

关键词:大股东控制;投资行为

我国上市公司一直存在“一股独大”的现象,即第一大股东的持股比例较大,掌握了上市公司的控制权,进而影响公司的投资行为。对大股东如何影响上市而公司的投资行为并且其影响路径的研究很有必要。

一、大股东影响投资行为的理论分析

在Berle和Means描述的情况更多是美国资本市场完善的国家,上市公司的股权是分散的,职业经理人的决策不会受到任何股东的影响。但是大股东与中小股东之间的委托代理问题更为普遍。大股东在参与企业治理行为中主要有着不同的倾向,既有积极监督的动机,又有可能对企业资源进行侵占。在股权比较分散时,其代理问题外部股东和管理层之间的利益冲突。当大股东的持股比例增加时,经理人侵吞公司利益的成本就越大。当公司股权集中度增加的时候,大股东变成了此时的内部人,代理问题就转变为大股东和小股东之间的冲突。我国中国股权结构的一个重要特征是大股东控制,资本市场缺乏有效的监管机制以监管大股东的非理性投资行为。为了追求自身利益最大化,大股东会侵占中小股东的利益,大股东通过配股可以套取现金,并掠夺上市公司的财富,导致资本配置效率的下降,同时,大股东通过控制权优势能够侵占本应投向其他领域的现金流,造成投资效率低下。

大股东倾向投资于能给自己带来较高私人收益的项目,以实现自身财富的最大化。由于代理冲突的存在,大股东具有积极进行投资和使用企业资金的强烈动力,导致上市公司投资支出水平的提升。由于大股东小股东代理冲突的存在,大股东具有积极进行投资和使用企业资金的强烈动力,导致上市公司投资支出水平的提升。因此,第一大股东持股比例与资本性投资支出的的关系在我国资本市场的表现应当是正相关。

二、数据说明与描述性统计分析

本文研究我国企业股权结构同企业投资行为之间的关系,样本选取为制造业上市公司的数据。为了保证上市公司投资的稳定性和连续性,笔者选择了上市时间5年以上的制造业上市公司,样本区间为2007年-2013年,剔除ST,*ST經营业绩不佳的上市公司数据,得到上市公司1002家。

本文中的数据都是从CSMAR获得,除了机构投资者数据是从Wind(万德)数据库中搜集得到,其余数据全部从CSMAR数据库中搜集得到,数据处理采用spss统计软件和EXCEL完成。本文中的I是指企业总投资,I=总投资/当年总资产。而It指的是=当年构建固定资产、无形资产和其他长期资产所支付的现金/当年总资产。

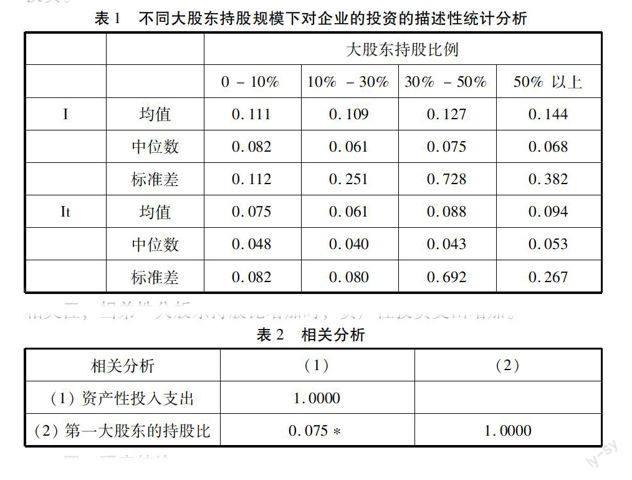

第一大股东对上市公司的持股比例显示其对上市控制程度,进而影响公司投资行为,研究不同持股规模的大股东对投资支出的影响效应很有必要。把不同持股比例的第一大股东分成4组,分别为股权相对分散、集中度偏小、高股权集中度、及大股东绝对控股。其中第一组大股东的持股比例为10%以内,第二组里大股东的持股比例有所增加,为10%-30%,第三组里大股东持股比例为30%-50%,第四组显示大股东持股比例为50%以上。对不同组别的数据进行投资变量的进行描述性统计分析。表1描述了2007-2013年间不同大股东控制程度上市公司的投资支出特征。

第一大股东通过其持股比例对企业产生不同程度的控制,影响着企业治理结构,进而影响了上市公司的投资支出水平。通过对不同大股东持股比例下的总投资和资本性投资进行描述性统计分析,可以揭示第一大股东的在公司治理中的作用内在的特征和规律。从总投资支出情况来看,不同组别的均值和中额位数都表现出随着第一大股东持股程度的变化趋势不规律,第一组到第四组总投资支出的均值分别为0.111,0.109,0.127,0.144,相似的是,第一组到第四章的资本性投资支出的均值0.075,0.061,0.088,0.094,说明当第一大股东的持股比例越高,就能够通过控制权来决定上市公司的投资决策,并倾向于进行大规模生产性投资。当股权绝对分散(第一大股东的投资支出10%)时,其资本性投资的均值0.075大于第二组(股权集中度偏小)。这又验证了股权分散时企业内部存在管理者-中小股东的委托代理问题。此时,由于中小股东比较分散,对企业管理者进行监管的成本与收益不符合,所有最后中小股东会选择不作为。缺乏监管的企业管理者为了自身利益最大化很有可能选择过度投资行为,盲目进行资本投资,扩大规模。当第一大股东的持股比例增加时,管理者和中小股东的之间的委托代理行为得到缓解,其投资倾向于理性状态。当股权集中度较高(大股东持股比例是30%-50%时),企业中的委托代理问题逐渐变为大股东和中小股东之间的代理问题,第一大股东为了其私人收益有增加投资的动机。当第一大股东的达到50%,即存在绝对控股,第一大股东东通过行驶自身的控制权来决定上市公司的投资决策,并倾向于进行大规模投资。

三、相关性分析

采用pearson相关系数对资本性投资支出和第一大股东持股比例进行相关性进行分析,得到,说明资产性投资支出与第一大股东存在正的相关性,当第一大股东持股比增加时,资产性投资支出增加。

四、研究结论

上市公司不同的大股东持股规模的确对企业投资行为有着正的影响,由于我国的一股独大的股权特征,大股东通过其持股掌握着更多的中小股东无法掌握的资源,倾向于对自己更有利的投资,很可能有过度投资行为,我国应该不断完善资本市场,加强上市公司的信息披露,防止大股东通过其股权比例行使自己的控制权,影响企业合规的投资行为。(作者单位:西南大学)

参考文献:

[1]王化成、胡国柳.2004.股权结构在公司治理中的作用及效率-文献回顾及基于中国上市公司的未来研究方向.湖南大学学报(社会科学版),3,42—47

[2]胡国柳.2004.股权结构与企业理财行为研究——来自中国上市公司的经验证据.中国人民大学博士论文.