邵平和平安银行的“野心”

2014-05-09刘永刚

刘永刚

“跳出银行做银行”,瞄准全产业链

瑞士实业家乔安在1851年的游记中曾这样描写当时一家位于伦敦的银行:“我于9点前到了银行,被带到柜台前的座位上,5个出纳员在柜台后忙碌着。8点55分,一个银行职员坐在柜台前。我把支票拿在手中递给他看。他一言不发,只是将一个小袋子中的几枚金币放在抽屉里。然后他又拿出一个小铲子,直到9点的钟声响起时,他生硬地问我需要金币还是钞票,在得到答案后,就再也没有理我。”

这是发生在163年前的银行服务,也是一次完美且毫无感情色彩的机械性服务。

163年之后,一家中国的股份制银行希望通过改革突破银行的本质,宣称要围绕资源禀赋、仓储物流以及与老百姓衣、食、住、行息息相关的行业和产业链提供全产业链式的服务。

“邵氏”改革“三把火”

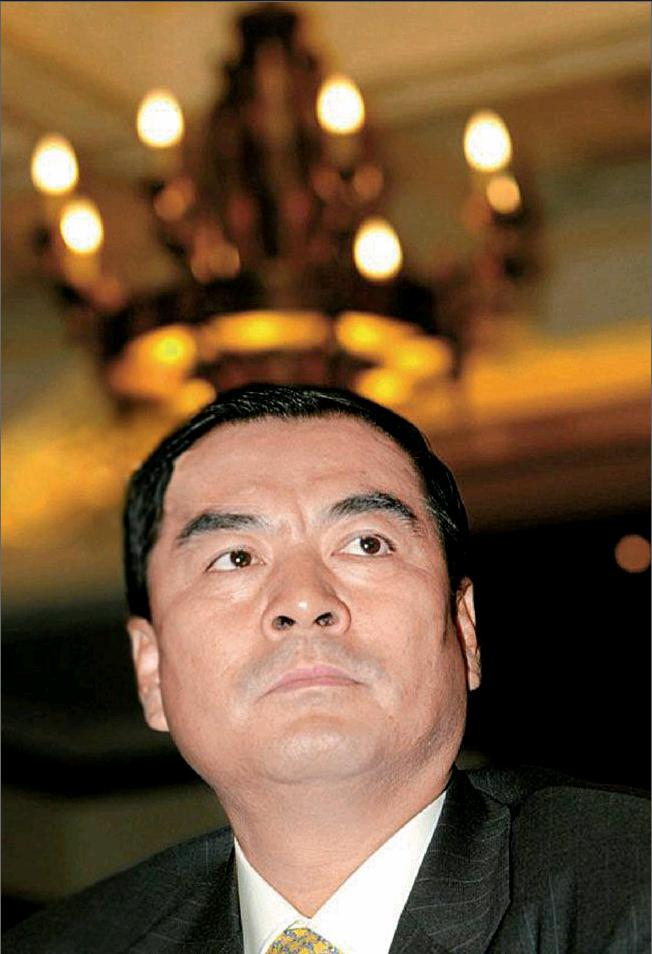

4月16日,出现在 “平安银行交通融智联盟峰会”的邵平,满头乌发,意气风发。在外界看来,作为平安银行(000001.SZ)行长,邵平的出现意味着事业部制改革以及全产业链式服务在平安银行已得以顺利推进。

在现场,邵平对于事业部的支持溢于言表。他坦言,平安银行交通金融事业部(下称“交通金融事业部”)在不到一年的时间里,取得了良好的市场表现,目前已经与60多家主流整车制造企业、60余家大型经销商集团以及近8000家汽车经销商建立了紧密的合作关系,成为全国银行业中规模最大的交通金融事业部。

而在台下,作为成立不久并首次公开亮相的交通金融事业部副总裁罗峥显得意气风发。

“平安银行进行改革以来,邵行的魄力一直贯穿始终。”发布会现场,一位平安银行的管理层人士告诉《中国经济周刊》。

两年前,55岁的邵平刚从民生银行副行长转战平安银行出任行长时 ,即面临如何让平安银行作为“头马”在平安集团中脱颖而出的挑战。 经过一年的思考,在2013年年初,平安银行推出了“三步走”战略,即5年内以对公业务为主、发展零售业务为基础;5至8年,对公和零售并重;8年以后,以零售业务为主。

在这一战略背后,则是被外界称之为邵氏“三把火”的改革路径:“一是组织架构调整,包括推出客户事业部、行业事业部和产品事业部等;二是转变业务发展方式,构建专业化、集约化的全功能现代化商业银行;三是建设好机制。”

在这“三把火”中,事业部制的改革因为牵扯总分行关系而颇受瞩目。因为在当时,国内只有民生银行真正走出了事业部制的模式,国际上也只有花旗、汇丰、荷兰银行等采取了事业部制的组织模式。当时国内多数商业银行基本是按照总、分、支行的块状体制管理。

在2013年3月的平安银行业绩说明会上,出任行长约半年的邵平称,平安银行绝不复制民生银行模式。当年8月,平安银行召开事业部启动大会,宣告3个行业事业部、11个产品事业部和1个平台事业部正式成立。邵平坦言,只要是改革,就必然是对原有的利益格局进行打破与调整。在处理原有的总分行关系和事业部与分行关系时,更是如此。

“事业部和事业部之间,事业部与分行之间的考核都是双向的,采取了交叉销售、‘双边计价的原则,从根本上来说,事业部与分行的利益是一致的。”邵平告诉《中国经济周刊》。

据了解,平安银行事业部制按照客户、产品、行业等为基础划分业务单元。事业部的方向是集约化或专业化,大的客户是通过事业部设计的业务流程、商业模式来做,而分行则充当了落地的角色,并且承担了服务的职能。

“平安银行事业部分为行业事业部、产品事业部、平台事业部。各个事业部的架构都是按照‘以客户为中心和‘流程银行管理要求设计的,在人、财、物上被赋予更大的自主权。”在邵平看来,平安银行事业部是以“综合金融”和“互联网金融”装备起来的,是一种具有鲜明平安特色的事业部体制。

邵平表示,平安银行的服务方向是全产业链,事业部制就包括了产业链的上游、下游,涉及大、中、小、微和个人等不同客户,每个事业部可以专注不同类型的客户,但是可以横向地与其他事业部进行对接镶嵌部分内容,最终构成全产业链的经营模式。

在近一年的组织架构和业务调整之后,平安银行的“成绩单”出炉。根据平安银行2013年年报显示,全年实现净利润152.31亿元,增长率12.7%,资产总额增长17.8%。2014年一季度净利润50.54亿元,同比增长40.82%。如此好的业绩下,邵平略显谨慎地坦言,“平安银行基础还比较弱,2013年平安银行边调整边发展,今年要全新发展。”

从8000万保险客户中挖“金矿”

在目前中国银行业的发展中,零售业务已经成为各家商业银行的“必争之地”,平安银行所面临的竞争也不言而喻。平安银行2013年年报显示,截至2013年年底,该行公司存款余额为10053.37亿元,占比达到82.6%;零售存款余额为2116.65亿元,占比为17.4%。平安银行行长邵平表示,由于历史原因,该行零售业务一直是“短板”。

邵平认为,利率市场化后,要想生存发展,必须实现差异化,形成自己的商业模式。未来3至5年将是商业银行经营分化的转折点。而平安银行的“法宝”,就是中国平安(601318.SH)拥有的8000万客户。

而平安银行综合金融有优势,中国平安的客户中,除了保险,客户还有存款、投资需求,将保险与银行关联在一张卡上,银行就能提供一揽子服务。关键就是8000万客户将如何迁徙?

“这么多客户迁徙过来,系统能不能承受?”邵平也承认,这并非易事。完成数量庞大的客户迁徙,需要银行有统筹的战略规划,必须打通与平安各个业务板块的联系,而非产品简单叠加。

“比如买车险,还可以买理财产品和投资,我就设计成产品包,一个账户就能满足客户各种需求,综合金融就是体现这个优势。”邵平说,分散方式难以收到效果,需要整体规划运作,实现专业化、集约化经营,产品、风控、资源控制都是一揽子设计,产品也要整体开发,这样才能真正把所有客户战略联系起来。endprint

除依靠集团优势外,平安银行的重点战略还包括互联网金融。

“事实上,好多年前集团就在互联网金融布局了。”邵平说,平安的目标是成为金融、产业和消费的整合者,“以前去其他平台找客户,现在可通过自己平台沉淀客户。”本身有电子银行平台,与单一电商模式是两个概念。

对于互联网带来的挑战,邵平坦言,互联网金融对传统商业银行难有颠覆性影响,目前互联网金融主要是代销金融产品,是渠道、服务方式的改变,并没有颠覆性的变化。

对话邵平:

互联网金融只是提供便利,不会颠覆银行

《中国经济周刊》:我们看到,平安银行新事业部制里面也包括公司网络金融事业部这一平台事业部。平安银行如此布局具有什么样的内涵?

邵平:将互联网、社交网络和电子商务进行结合,这是此前少有银行尝试的,这也正是我们实现“不一样”的路径。

这种“不一样”体现在突破传统固有模式的桎梏,“跳出银行办银行”,逐步实现小微金融、贸易融资、个人消费金融等线上化、电商化、移动化,打造独具特色的“科技银行”。把线下的业务,全部搬到线上,未来几年发展战略的实现,很大程度将依赖线上金融。比如,原来的公司产品部又衍生出了公司网络金融部,主要作为一个平台,开发互联网金融产品。公司的供应链金融也生成了一个数据服务平台,目前线上客户超万家。

不仅如此,未来平安银行还要依托电商,做大量消费信贷。比如现在有一些电商自己设立小贷公司,以满足小企业主的一些融资需求,但毕竟规模太小,客户成长之后便无法满足其需求,但我们可以。而且我们还可以服务消费端,为消费者提供消费信贷,帮助电商将流量做大,形成多赢格局。

《中国经济周刊》:您曾经提到,类余额宝的产品对于银行来讲纯粹是防御性的,而不是一个进攻性的产品。您认为互联网金融究竟会对银行业造成什么影响?

邵平:互联网金融是一个新事物。但既然互联网企业做金融,那么相应的金融监管制度就必须具备,比如风险控制、风险拨备、存款准备金等等,这些条件目前互联网企业都还没有。

这可能会产生一个误导,就是大家以为这就是金融,那就错了。一些主流的业务,比如公司业务是不能通过互联网来做的。像大额投资,比如说让你拿500万元、300万元去买理财产品,你敢在互联网上买吗?这需要面谈,特别是服务方案。像我们私人银行业务,是国际化综合金融,讲求全球配置,一对一、面对面为客户提供服务。互联网没有颠覆银行的基本模式,只是提供便利化。

《中国经济周刊》:不仅是互联网,这些年,银行业纷纷将汽车业作为新业务重心,平安银行成立交通金融事业部是否也是实践这一模式?

邵平:一直强调“跳出银行做银行”的平安银行,在去年8月成立了交通金融事业部,进一步强化基于金融全牌照优势在交通行业的资源整合能力,例如通过对平安好车、平安产险、平安融资租赁、甚至是养老险等业务板块的整合,提供更符合客户需求的金融创新服务。

平安银行看重的是未来汽车行业转型升级的加速、兼并重组的增多和市场的蓬勃发展。我们希望突破银行传统意义上仅是作为生态圈资金流的主要载体形象,充分发挥平安银行供应链金融、综合金融、互联网金融的优势,引领行业交易模式创新、提供咨询服务等。

对公业务

通俗点说就是“银行对单位的业务”,包括企业电子银行、单位存款、批量信贷、国际贸易结算、资金清算、资金存托管等等。

零售业务

即面向个人、家庭和小微企业提供的综合性金融服务,包括存取款、个人贷款、转账汇兑、信用卡、投资理财等业务。endprint