那些领先余额宝30年获5~10倍收益的基金

2014-04-29

经过10~15年的努力,共有12只基金取得5~10倍的收益,而余额宝要达此目标,则需30年~50年

《投资者报》记者 罗雪峰

余额宝像吸金魔盒,短短数月,卷走数千亿“屌丝”们的钱。你问他们买基金吗?纷纷摇头。其实,如果买入好基金,收益率远领先于余额宝。领先多少?近30年!

4月1日,余额宝的7日年化收益率为5.36%,据此计算,1万元的本金进入,到年尾能挣500元钱左右。就算持有10年,按年复合增长率5%计算,也就能挣到6289元左右。接着持有下去,到第15年末,1万元的收益能到10789元,刚刚翻倍。那么,像这样一直拿下去,多少年能涨5倍呢?33年!涨10倍则需要48年!

而买入优秀股基,则结果远胜于此。最伟大的价值投资大师沃伦·巴菲特有句名言,“重要的是发现够湿的雪,和一道够长的山坡。”那么,中国到底有没有远远领先于余额宝收益率的、并可长期持有的优秀基金呢?也就是说,中国到底存不存在能让投资人踏实变身“够长的山坡”的“够湿的雪”?

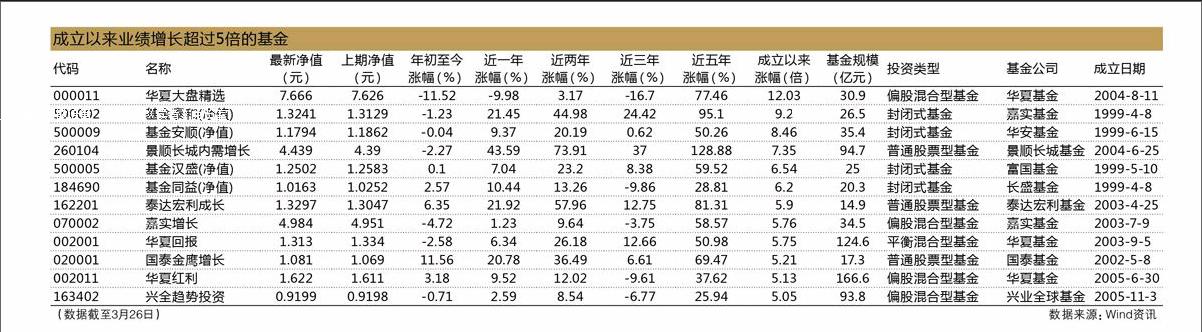

答案是:有!据Wind数据,截至2014年3月26日(以下数据如无特别说明,均截至此时),全市场共有多达12只基金成立以来带给了投资人超5倍的绝对回报。其中,华夏大盘精选自2004年成立以来上涨了1200%,10年10倍位居首位。基金泰和上涨994%,15年10倍紧随其后。基金安顺、泰达宏利成长等基金经过10~15年的努力,业绩回报也均在5倍以上,按余额宝要翻5-10倍所需要的平均年头40年计算,这些产品的复合增长率已领先余额宝近30年!

品牌基金公司

更易出现“够湿的雪”

具体来看,截至3月26日,据Wind数据,成立以来业绩绝对回报在5倍以上的12只基金中,华夏基金公司囊括了3只,分别是华夏大盘精选基金(1200%)、华夏回报基金(575%)、华夏红利基金(513%);嘉实基金公司也占据了2个席位,分别是基金泰和(994%)、嘉实增长基金(576%);其余7只分属7家基金公司,分别是华安基金公司的基金安顺(846%)、景顺长城基金公司的景顺长城内需增长基金(735%)、富国基金公司的基金汉盛(654%)、长盛基金公司的基金同益(620%)、泰达宏利基金公司的泰达宏利成长基金(590%)、国泰基金公司的国泰金鹰增长基金(521%)、兴业全球基金公司的兴全趋势投资基金(505%)。

《投资者报》记者的统计还显示,成立以来业绩绝对回报在5倍以上的12只基金,目前的基金规模都在10亿元以上,并且成立时间均已接近或超过10年。

显然,要寻找“够湿的雪”,关注这类基金存续时间长、有着明星接力及优秀传承的老品牌基金公司是个正确的选择。这就像社会上小孩上学都想去名校。虽然进了名校并不意味着就能考第一,但长期来看,重点名校相对普通学校而言,无论是升学率,还是考取名牌院校的概率总要大很多。对于基金来说,同样如此。尽管基金的过往业绩并不绝对预示其未来表现,基金管理人管理的其他基金的业绩也不能构成基金业绩表现的保证。但是,久经牛熊考验、投资理念成熟、团队成员资深、投资氛围浓厚的基金公司涌现出绩优基金的概率也要大很多。

以封闭式基金为例,晨星数据显示,截至2014年3月14日,基金泰和成立15年来总回报率994%,稳居封基之首,不经意间成就 “投一报十”的传奇。而与基金泰和同龄的另外11只封闭基金两极分化明显:其中8只成立以来总回报率在500%之下,排名末尾的总回报率还不足180%,与泰和首尾差距达800%。

2013年末,一份海外咨询机构的报告显示,嘉实基金代表中国基金公司首次跻身全球资产管理公司200强,在中国80余家基金公司中仅有两家榜上有名。据Wind资讯显示,截至2013年末,嘉实公募业务、社保、年金和专户等,以及海外资产管理规模、直投子公司管理规模等合计超过3500亿元,其中非公募资产管理规模位居89家基金公司之首,为近千万的投资者提供全方位的财富管理服务。

类似的例子也体现在华安基金公司身上。银河证券数据显示,截至2013年12月31日,华安基金公司共有47只公募基金。公募基金管理规模达到838亿元,15年稳居行业前10。从业绩上来看,股票投资能力有12年居行业前1/2,7年居前1/3,5年居前1/4。其旗下的封闭式基金——基金安顺成立以来的业绩绝对回报为846%。

基金公司协同管理能力保障穿越牛熊挣钱

1993.48点!这是2014年3月20日上证指数的收盘点数。而2001年3月20日,上证综指收于2045.79点。15年时间过去了,尽管市场上的股票在不断地增加,可是上证指数仍然原地踏步甚至倒退了52.31点。而且在这过去的15年里,仅有2006年、2007年、2009年三年是大牛市。显然,投资人要想在A股市场通过买卖股票赚钱的难度不是一般的大。

Wind数据显示,成立以来业绩绝对回报在5倍以上的12只基金,从其投资类型来看,多为主动管理型股票基金,其中,偏股混合型基金4只,分别是华夏大盘精选基金、嘉实增长基金、华夏红利基金和兴全趋势投资基金;普通股票型基金3只,分别是景顺长城内需增长基金、泰达宏利成长基金、国泰金鹰成长基金;封闭式基金4只,分别是基金泰和、基金安顺、基金汉盛、基金同益。平衡混合型基金1只,是华夏基金公司的华夏回报基金。

无论是主动操作型股基,还是封闭基金,长达近15年的长跑,指望某位基金管理人的个人能力估计是句空话。毕竟铁打的营盘流水的兵,没有谁能在一个基金管理人的职位上一呆就是15年。

事实上,上述绝对回报在5倍以上的基金大多经历了3位以上的基金管理人。以泰达宏利成长基金为例。据Wind数据,泰达宏利成长基金于2003年4月25日成立,先后历经刘青山、王勇、李源、梁辉、邓艺颖5位基金管理人。尽管基金管理人一换再换,可是依靠着团队协同作战,成立10多年来给投资人的绝对业绩回报仍然达到了590%。

再如封基“收益王”泰和,也历经了11位基金管理人。但同样在团队协同作战的强大支持下,不但以17%的年化收益率赶超著名投资大师彼得·林奇,而且在已经举办了十届的金牛基金评选中,七次荣膺“金牛基金管理公司”称号;在《上海证券报》“金基金”评选中,嘉实基金连续三年蝉联“TOP公司奖”,正值金基金奖十年之际,又摘得“金基金十年·卓越公司奖”的桂冠。

由此可见,专业的事情交给专业的团队去做,才能够更加容易成功。对于投资人来说,与其辛辛苦苦地天天盯着大盘,在上证指数的上蹿下跳中寻找A股有限的获利机会,倒不如认真地选择一些品牌好、过往业绩优良的基金长期持有,这样反而更容易穿越牛熊赚取超回报。

在长达15年的长跑中,家住北京海淀区的张红梅(化名)女士就是这样的幸运者。4月27日,她参加完基金泰和持有人大会后就兴冲冲地给《投资者报》记者打电话。原来,1997年她辞职带着100万入市进入了证券公司的大户室,然而,想在股市上赚钱谈何容易,仅仅三年不到的时间,到1999年4月,100万就只剩下50万,而且自己的身心均让股市的涨涨跌跌弄得精疲力尽,家庭也面临破裂的危险。

但就此远离股市认赔也是极不甘心。这时,正值封闭式基金基金泰和发行。经过认真考察,最终她选择了相信专业的基金管理人,用股市仅剩下的50万元在1999年4月4日申购了50万的基金泰和。自己去找了一份工作踏实上班。

“如今,我已做到了公司的副总。基金泰和不但帮我挽回了损失,也让我赚到了数百万的利润。最重要的,它还让我保住了自己满意的工作和家庭。”如今儿子已能买酱油的她满面笑容地告诉《投资者报》记者:“4月8日-28日是基金泰和封转开的集中申购期,我将继续申购50万份再度持有15年,等到儿子结婚时作为他的结婚礼物。”

显然,在张红梅们的心里,这些久经牛熊考验、业绩优良的基金,就是“够湿的雪”。张红梅们惟一要做的,就是甘当那段“够长的山坡”。