我国粮食期货市场与股票市场的联合有效性检验

2014-04-25辛娜

辛 娜

(宜春学院 经济与管理学院,江西 宜春 336000)

0 引言

金融市场的有效性反映了金融市场的开放程度,是指金融市场公平、公开程度以及资金配置的效率。金融市场公平、公开程度越高、以及资金配置效率越高,其市场的有效性也就越高。以往的研究主要是单独局限于股票市场或期货市场两大市场中一个市场的研究,并未同时针对两个市场进行联合有效性研究,且研究方法较为单一。随着我国证券市场市场化制度的逐渐完善,证券市场的市场化程度将越来越高,那么期货市场和股票市场的有效性又如何呢?本文通过构建我国粮食期货价格指数和粮食股票价格指数,运用动态自回归检验、动态游程检验和单位根检验等多种方法来检验我国粮食期货市场和粮食股票市场的有效性,然后进一步通过协整检验和非线性格兰杰因果检验来考察我国粮食期货市场和粮食股票市场是否达到联合有效性,这将为我国证券市场化改革提供有益参考。

1 粮食期货价格指数与粮食股票价格指数的构建、数据来源与处理

1.1 粮食期货价格指数的构建方法

本文以粮食期货日均价格指数作为数据序列,为了使粮食期货日均价格指数具可操作性和连贯性,本文借鉴CRB指数的构建方法,以等权重计算粮食期货价格指数。方法如下:1、样本选取:籼稻、小麦、玉米、大豆、豆粕五个期货品种。2、基期设置:由于考虑到籼稻期货2009年4月20日上市,因此本文以2009年4月20日为基期,样本区间为2009年4月20日至2013年5月31日。3、数据选择:为了构建连续期货价格指数时间序列,选取最近交割月的期货合约构造连续时间序列数据,而且每进入下一个月,均选择最近期货合约(华仁海,2002)。4、粮食期货日价格指数(I)计算:I=单品种粮食期货价格指数之和÷5。

1.2 粮食股票价格指数的构建方法

粮食股票综合价格指数的构建方法,本文借鉴上证综合指数构建法。具体方法如下:第一,确定样本:基于文华财经期货软件提供的与粮食期货品种相关股票,本文选取登海种业(002041)、万向德农(600371)、丰乐种业(000713)、隆平高科(000998)、金健米业(600127)、天津松江(600225)、哈高科(600095)、新赛股份(600540)、兰州黄河(000929)、亚盛集团(600108)共10种股票作为构建粮食股票综合价格指数样本股。第二,确定基期:粮食股票综合价格指数的基期与粮食期货基期一致,并设基期指数为100。第三,粮食股票综合价格指数计算:粮食股票综合价格指数=(粮食股票市值÷基期市值)×基期指数。粮食股票市值=粮食股票市值=∑(收盘价×总股数)。第四,修正指数:本文运用“除数修正法”对粮食股票综合价格指数进行修正,从而确保指数是连续的。其修正公式为:粮食股票修正后总市场值÷新基期=粮食股票修正前总市值÷修正前基期。(股本变动等在除权基准日前修正指数,但除息不修正指数,对于停牌的股票,以最后收盘价计算指数。)

1.3 数据处理

为了分析粮食期货市场与股票市场的收益率,本文数据进行以下处理:

Rt代表粮食期货价格与股票价格收益率序列。

2 我国粮食期货市场与股票市场有效性实证分析

2.1 我国粮食期货市场与股票市场统计性描述

从2009年4月20日到2013年5月31日,排除节假日,我国粮食期货市场与股票市场共计1000个交易日,因此共得到1000个样本数据。根据样本期内我国粮食期货价格指数和相关上市股票价格指数走势,可以看出,从2009年4月到2013年5月,我国粮食期货价格指数与相关粮食股票价格指数在总体上呈现出上升的趋势,两者表现出较强的同步性与联动性,但粮食股票价格指数波动性较期货价格指数的波动性要更大。

本文以我国粮食期货价格与股票价格的对数差额来表示其收益率,即Rt=lnPIt-lnPIt-1(其中Rt表示t期收益率,PIt表示t期价格,PIt-1表示t-1期价格),从我国粮食期货价格与相关股票价格日收益率图(图略)可以看出,我国粮食期货价格收益率时间序列与相关粮食股票价格收益率序列具有较明显的非对称集簇性特征,从而表明其收益率时间序列是非平稳序列。

2.2 单变量检验

2.2.1 动态自回归检验

若粮食期货价格或相关股票价格序列表现为随机游走过程,则其对数序列也必然为随机游走过程。即有

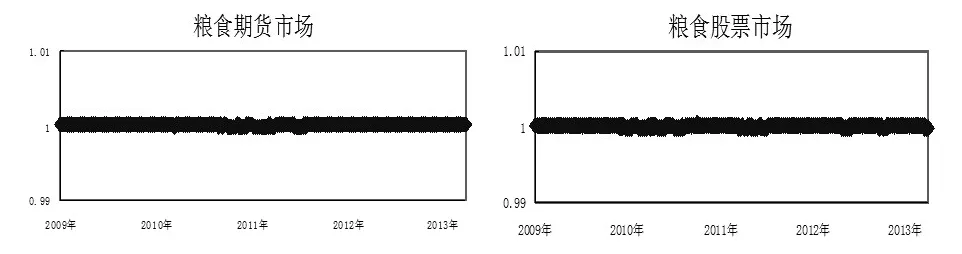

本文采用动态模拟随机游走模型,并以300为小样本,采用动态模拟,则可以得到700个自回归参数估计值,由检测可知,每个自回归参数估计值通过了1%的显著性检验,图1是自回参数的估计值曲线图,由图1可以看出,自回归参数估计值曲线几乎与1是重合的,因此,本文可以基本认为300天粮食期货市场和股票市场均具有弱有效性。

图1 粮食期货与股票市场300天随机游走模型自回归参数估计值走势图

2.2.2 动态游程检验

为了进一步判断粮食期货价格和股票价格是否符合随机游走,本文接下来进行游程检验。游程检验又叫连贯检验,设粮食期货市场收益率(股票市场收益率)为R,由上文知道,Rt=lnPIt-lnPIt-1,若收益率大于零,叫正游程,收益率小于零叫负游程,收益率等于零,叫零游程。通常零游程出现的概率很少,因此,游程长度一般是指正负游程的顺序数。游程长度短表明粮食期货价格(股票价格)时间序列存在着某一特定倾向,游程长度长则说粮食期货价格(股票价格)有混合倾向。游程长度长短具有随机性特点。

若用x表示游程数,一般来说,当观测值大于20时,游程数呈近似正态分布。游程数的均值可表示为:

(1)固定基期的动态游程检验

所谓固定基期的动态游程检验,是指基期固定(本文以2009年4月20日为基期),具体来讲,第一次确定样本数为20,相应的时间区间为:2009年4月20日至5月18日(刚好20个交易日),然后算出该区间的统计量Z;第二次确定样本数为21,相应样本区间为:2009年4月20日至2009年5月19日(刚好21个交易日),并算出此样本区间的检验统计量Z,此后样本容量每次均递增1,但基期固定。本文利用SPSS17软件,以2009年4月20日至2013年5月31日为样本区间进行游程检验,下图2是检验统计量Z在0.95的置信水平上的走势图。两个临界值(1.96与至1.96)分别用水平粗线表示,两临界值之间的区域表示游程数x累计量服从正态分布,代表粮食期货市场和股票市场的有效性区域。图2显示,粮食期货价格检验统计量Z的最大值为1.286,最小值为-1.877,因此,Z∈[-Z0.025,Z0.025],即 Z∈[-1.96,1.96],粮食期货市场游程数统计量在样本区间完全位于两临界值范围内,表明粮食期货价格符合随机游走,从而进一步说明粮食期货市场具有有效性,这说明我国的粮食期货投资者已变得越来越理性。同时,从相关粮食股票价格游程检验可以看出,粮食股票价格检验统计量Z的最大值为0.486,最小值为2.199,且绝大部分数值均落入[-1.96,1.96]区间,因此,相关股票价格基本上符合随机游走,表明相关粮食股票市场也达到了弱式有效。

图2 固定基期条件下粮食期货、股票价格指数的游程检验

(2)固定样本容量的动态游程检验

上述固定基期的动态游程检验有一个缺限:当样本容量越来越大时,模型拟合一般会随着样本容量的递增从而变得越来越好,从而检验统计量Z位于两临界值(有效区域)的可能性将变得越来越大。为了克服该缺限,本文认为有必要采用固定样本容量的动态游程检验。所谓固定样本容量的动态游程检验是指每次检验样本容量是固定的(本文固定为300),具体来讲,第一次游程检验的样本时间区间为:2009年4月20日至2010年7月9日(样本容量为300),第二次游程检验的样本时间区间为2009年4月21日至2010年7月12日(样本容量依然为300),其余以此类推。检验结果如图3所示。

图3 固定样本容量条件下粮食期货价、股票格指数的游程检验

固定样本容量动态游程检验表明,检验统计量Z绝大多数位于临界值区间[-1.96,1.96]内,这一结果与固定基期动态游程检验是一致的,从而进一步验证了固定基期动态游程检验的结论。

通过动态游程检验,可以得出这样的结论:在2009年4月至2013年5月,我国粮食期货价格和相关股票价格符合随机游走特征,粮食期货市场和相关股票市场均已达到弱式有效,我国的粮食期货投资者和股票投资者已逐步变得理性。

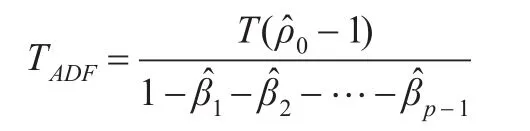

2.2.3 单位根检验

Kwiatkowski、Phillips、Schmidt和Shin于1992年提出了KPSS检验法,该方法是从时间序列中削除截距项和时间趋势项,并构造统计量LM。设

该检验原假设为:时间序列是平稳的,备择假设为:时间序列是非平稳的。当统计量LM>3个临界值时,拒绝原假设,否则接受原假设。

若拒绝KPSS而接受ADF,则说明金融时间序列为非平稳序列,序列符合随机游走特征。若接受KPSS拒绝ADF,则说明金融时间序列为平稳序列;若同时接受KPSS和ADF,则说明金融时间序列为低频数据,具有非信息性;若同时拒绝KPSS和ADF,则说明金融时间序列具有长记忆性特征。

表1 ADF-KPSS联合检验结果

ADF检验显示,粮食期货AFD统计量为-1.4889,大于其5%的临界值-2.8642,这说明在5%的显著性水平上,ADF检验接受原假设,因此,粮食期货价格指数时间序列存在着单位根,为非平稳时间序列;同时,粮食股票价格指数ADF统计量为-2.3385,也大于其5%的临界值-2.8642,这表明在5%的显著性水平上,ADF检验接受原假设,因此,粮食股票价格指数时间序列同样存在着单位根,为非平稳时间序列。同时,KPSS检验表明,粮食期货价格指数LM统计量为3.2509,大于5%的临界值0.4630,因此拒绝原假设,从而进一步验证粮食期货价格指数时间序列为非平稳序列,有单位根;粮食股票价格指数LM统计量为0.7784,大于其5%临界值0.4630,从而同样进一步验证粮食股票价格指数时间序列为非平稳序列,有单位根。综合来看,ADF-KPSS联合检验表明,我国粮食期货、股票市场在2009年4月至2013年5月已符合弱式有效特征。

2.3 粮食期货市场与粮食股票市场联合有效性检验

上面分别单独检验了我国粮食期货市场与股票市场的有效性,通过上述分析表明,在2009年4月至2013年5月,我国粮食期货市场和粮食股票市场基本上达到了弱式有效。为了进一步验证我国粮食期货市场与股票市场是否存在着相互影响,接下来进一步通过协整检验和非线性Granger因果检验对两个市场进行联合有效性检验,以探讨两个市场之间的相互关系。

(1)协整检验

通过表2可以看出,无论是特征根迹检验还是最大特征根检验,其统计量均小于5%的临界值,其概率值均大于10%,这表明在5%的显著性水平下,我国粮食期货市场与股票市场不存在协整关系,即长期稳定的均衡关系,从而表明我国粮食期货市场和股票市场具有联合弱式有效性。

表2 协整检验

(2)非线性Granger因果检验

为了检验我国粮食期货市场与相关粮食股票市场的联动性,本文将进一步运用Granger因果检验来验证两市场的是否具有联动性,Granger因果检验通常用来考察一个经济变量的滞后项是否对另一个经济变量的当期值产生显著影响。若它们之间影响显著,那么说明该经济变量是另一经济变量的Granger原因;如果不存在显著影响,那么表明该经济变量并非另一个经济变量的Granger原因。Granger因果关系检验通常又分为线性检验和非线性检验。根据表3我们发现,所有的统计量均拒绝了原线性假设,这表明我国粮食期货价格收益率与粮食股票价格收益率两者之间并不呈现一般的线性变动关系,从而很有可能它们之间会存在着较为复杂的非线性变动关系。

表3 粮食期货价格收益率与粮食股票收益率关系的非线性检验

因此,本文运用Diks and Panchenko的非线性Granger因果检验来考察两个市场的联动性,并利用最优的VAR模型对有关变量的关系进行相应估计,通过过滤相关变量间的线性依赖关系,进一步对相关残差序列做非线性Granger因果检验,其检验结果如表4所示。

表4 基于VAR线性过滤的收益率序列非线性Granger因果检验

从表4发现,我国粮食期货价格收益率与股票价格收益率具有单向的非线性Grnager因果关系,即股票价格收益率是期货价格收益率滞后2、3、4、5、6期的非线性Grnager原因。这表明在滞后2-6期,我国粮食股票价格收益率的变化对当期粮食期货价格收益率的变化具有很强的解释能力,但随着滞后期的逐步增大,其解释能力也在逐渐减弱。因此,通过非线性格兰杰因果检验,我国粮食期货市场与股票市场具有联合有效性。这与上述协整检验的结果是吻合的。

3 结论

本文对我国粮食期货市场与相关股票市场的有效性及两市场是否具有联合有效性分别进行了实证分析,通过分析得出以下结论:

(1)通过对我国粮食期货价格和股票价格动态自回归检验发现,从2009年4月至2013年5月,其自回归参数估计值曲线几乎与1是重合的,表明我国粮食期货市场和股票市场均具有弱有效性。

(2)通过固定基期和固定样本两种动态游程检验发现,从2009年4月至2013年5月,我国粮食期货价格和相关股票价格均符合随机游走特征,这进一步表明我国粮食期货市场和相关股票市场都达到了弱式有效性,从而反映我国的粮食期货投资者和相关股票投资者已变得越来越理性。

(3)ADF-KPSS单位根联合检验进一步表明,我国粮食期货价格和相关股票价格时间序列存在着单位根,均为非平稳时间序列,从而表明从2009年4月至2013年5月我国粮食期货价格和股票价格符合随机游走特征,符合弱式有效特性。

(4)协整检验表明,在95%的置性水平下,我国粮食期货价格与股票价格不存在长期均衡的协整关系,从而表明我国粮食期货市场和股票市场具有联合弱式有效性。

(5)我国粮食期货收益率与相关股票收益率不具有线性格兰杰因果关系,但具有非线性格兰杰因果关系,通过Diks and Panchenko的非线性Granger因果检验发现,我国股票收益率是期货收益率滞后2-6期的非线性Grnager原因,两者的非线性关系更加表明我国粮食期货市场与股票市场具有联合有效性,两市场的有效性得到了进一步验证。

[1]Fama E F.The Behavior of stock Market Prices[J].Journal of Busness,1965,(1).

[2]骆祚炎.中国股票市场有效性研究综述[J].经济学动态,2003,(5).

[3]范龙振,张子刚.深圳股票市场的弱有效性[J].管理工程学报,1998,(1).

[4]张兆国,桂志斌,黄玮.深圳股票市场有效性实证研究[J].武汉大学学报(哲学社会科学版),1999,(6).

[5]胡畏,范龙振.上海股票市场有效性实证检验[J].预测,2000,(2).