环境信息披露质量与股权融资成本——来自沪市A 股重污染行业的经验证据

2014-04-06袁洋

袁 洋

(1.复旦大学 管理学院博士后流动站,上海 200433;2.中国华融资产管理股份有限公司 博士后工作站,北京 100033)

近年来我国上市公司重大污染事故频发且呈上升态势,这些污染事故不仅对生态环境造成严重破坏,而且对上市公司的生产经营与股票表现产生了负面影响。我国政府为了保护投资者权益与生态环境,陆续出台了《环境信息公开办法(试行)》等政策加强对环境履责信息的监管。上市公司披露环境履责信息的要求在提高,但现实中上市公司的环境信息披露质量普遍较低。信息披露的经济后果之一是公司的股权融资成本的降低,随着“我国股票市场已具备信息披露质量影响股权融资成本”的条件成立[1],本文在前人研究的基础上,进一步探讨财务性信息与非财务性信息对股权融资成本影响的差异。

一、文献综述

环境信息是社会责任信息的重要组成部分,“社会责任信息披露包括环境信息披露和社会信息披露”①,环境信息披露的研究逐步独立于社会责任信息披露的研究,并拓展到非财务信息披露领域。当前围绕该问题的研究主要有以下观点:

(一)环境信息披露质量的提高会有效降低股权融资成本

Richardson等设计了一个反映模型,提出了社会责任信息产生作用的三个要点:投资者的预测风险、信息不对称和交易成本、投资者的社会责任偏好。他们发现,在一定条件下,企业有效履行社会责任的行为会降低其股权融资成本[2]。Aerts等选取来自比利时、法国、德国、荷兰、加拿大和美国等上市公司的样本,通过研究发现,提高环境信息披露质量有助于帮助分析师更加准确地预测未来收益,从而降低股权融资成本[3]。Plumlee等以选取美国五大重污染行业上市公司为样本,通过构建环境信息披露指数作为自愿性环境信息披露质量的代理变量,研究认为,环境信息披露质量越高,股权融资成本越低,从而企业价值越高[4]。Dhaliwal等发现前一年股权融资成本较高的公司倾向于在当年披露履行社会责任的信息,以便降低下一期的股权融资成本,详细地披露企业履行社会责任信息的上市公司更容易筹集股权资本,且筹集的股权量更大[5]。

孟晓俊等认为,通过减少企业与投资者之间的信息不对称,降低了投资者在做决策时的预测风险,降低其要求的回报率,从而使得资本成本得到一定程度的降低[6]。沈洪涛等把研究的范围限定在我国上市公司重污染行业,也得出了环境信息披露质量的提高能显著降低股权融资成本的结论[7]。

(二)环境信息披露质量与股权融资成本的正向或不相关关系

Richardson和Welker最早开始用多元回归的分析方法检验股权融资成本与社会责任信息披露的关系,他们选取了1990~1992年间加拿大的上市公司为样本,发现两者的正向相关关系,当上市公司财务绩效较好时,这种正相关关系的显著性将降低。作者认为,该结果可能与选取的样本期间正好是加拿大经济衰退期有关[8]。Connors研究得出TR1排放量与股权融资成本正相关的结论,即企业对环境的污染越严重,其股权融资成本越高[9]。Clarkson等研究发现自愿性环境信息披露与Janis-Fadner系数(J-F)②正相关,环境信息披露质量的提高有助于提高外部利益相关者(股票投资者除外)对公司的总体评价,但是此举并不会对股权融资成本产生显著的影响[10]。向志平研究了重污染企业环境信息披露的市场反应,发现我国股市能对上市公司的正面环境信息做出反应,但反应速度较慢[11]。

上述绝大部分研究成果都显示,提高财务信息披露质量通过减少信息不对称而增强股票流动性、降低投资者的预测风险,从而降低了股权融资成本,但还存在一些问题:第一,没有对环境信息披露质量做出完整的定义,仅从充分性这一个维度衡量环境信息披露质量;第二,没有考虑公司治理水平的影响。随着证券市场投资者素质的提高,综合治理水平有利于降低企业的权益融资成本;第三,环境信息中包括了类似财务信息的部分和非财务信息的内容,但两者对于股权融资成本影响的差异没有进行研究。

三、假设提出与研究设计

(一)假设提出

环境信息披露质量的提高可以降低公司和投资者之间的信息不对称问题所产生的负面影响,继而通过两个途径——提高公司股票流动性与降低投资者的预测风险,从而降低了投资者要求的回报率,也就是上市公司面临的股权融资成本。因此提出假设一:环境信息披露质量越高,股权融资成本越低。

环境信息包括企业的环保投资支出、排污费、节能减排奖励、环境目标、环境管理制度和环境管理体系认证情况等,由此可见,环境信息既包括类似财务性环境信息部分,也包括非财务性环境信息部分。财务性环境信息由于与企业的经营业绩直接相关,其与股权融资成本的关系也更直观,将通过减少信息不对称而降低股权融资成本[1][12],由此提出假设二:其他情况一定时,财务性环境信息披露质量越高,股权融资成本越低。

非财务性的环境信息披露质量的提高也可以通过降低公司与投资者之间的信息不对称程度而使投资者面临的预测风险降低,其要求的回报率随之降低,从而降低股权融资成本[6][7],由此提出假设三:其他情况一定时,非财务性的环境信息披露质量越高,股权融资成本越低。

(二)变量的选择与模型的建立

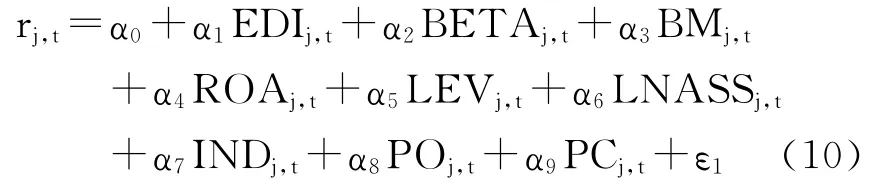

本文采用多元回归的分析方法研究环境信息披露质量对股权融资成本的影响,根据提出的假设,建立模型如下:

其中,a0是常数项,a1是解释变量的回归系数,ai是控制变量的回归系数,ε是误差项,i=2,3,…。

1.被解释变量——股权融资成本

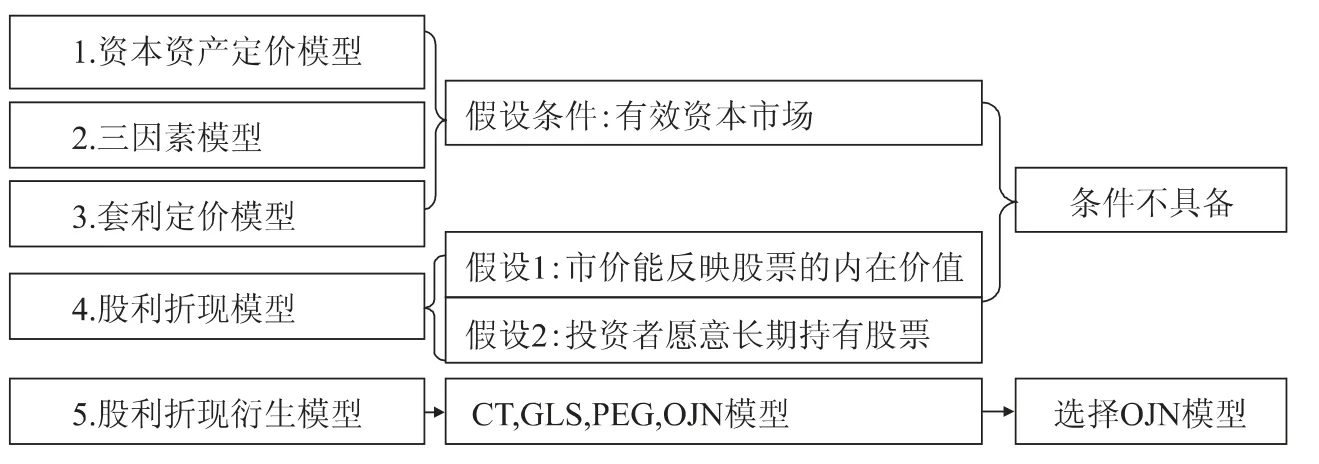

股权融资成本是指公司获取股权资本而必须付出的代价,也就是股票投资者要求的回报率,是基于未来的一种潜在资本成本。股权融资成本的估计方法常用的主要有以下五种,见下图1:

图1 股权融资成本定价模型的选择

本文经过比较选择了Ohlson和Juettner-Nauroth提出的经济增长模型(OJN 模型)来估计样本公司的股权融资成本[13]。OJN 模型的优点有,一方面利用分析师对公司未来收益的预测数据估计股权融资成本,充分体现了事前风险管理原则;另一方面,模型本身的限制条件相对较少,不需要预测股利,模型构成简单易懂,所需数据资料容易获得,实际可操作性较强[14]。毛新述等检验了国外各种股权融资成本估计方法在我国的适用性和统计、经济有效性,通过实证分析他们发现事前股权融资成本估计模型③(如OJN 模型和PEG 模型等)比事后股权融资成本估计模型④更适用于估计我国上市公司的股权融资成本,统计效果和经济效果更佳[15]。

假设股利全部支付,即每股股利等于每股收益,每股股利的增长率就等于收益的增长率,并假设它为g=γ-1,这是一个固定值,一般取值在3%~5%之间(Ohlson和Juettner-Nauroth[13]),根据股利折现模型得到:

其中的r即为股权融资成本,g表示每股收益增长率,eps1表示分析师预测的目标年度后一年的每股收益,将式(2)加以变形并重新组合后得到:

Ohlson和Juettner-Nauroth 修改了股利全部支付的假设条件,并用(eps2-eps1-r(eps1-dps1))来代替式(3)中的(eps2-eps1)后得到式(4)如下[13]:

其中dps1表示分析师预测的目标年度后一年的每股股利。

由式(4)就可以反解出股权融资成本r如下:

其中:P0表示目标年度前一年末的股票收盘价;eps1表示分析师预测的目标年度后一年的每股收益;eps2表示分析师预测的目标年度后第二年的每股收益;γ-1表示长期盈余增长率;δ表示股票过去三年平均股利支付率。

式(5)和式(6)就是本文用来估计我国重污染行业上市公司的股权融资成本的最终模型。其中P0、eps1、eps2的数据都来自CSMAR 数据库中的分析师预测数据库;γ-1表示长期盈余增长率,其值一般在3%~5%之间,根据以前研究的经验,在股权融资成本的计算中将其设定为5%;δ表示股票过去三年平均股利支付率。

2.解释变量——环境信息披露质量

关于信息披露质量的衡量,本文通过内容分析法中的指数法构建社会责任信息(包括环境信息)披露质量的代理变量进行研究,指数法是评价我国社会责任信息披露的最佳方法[16][17]。

美国证券交易委员会于1996年4月提出的信息披露质量标准是可比性、充分性和透明度。我国证券监督管理委员会在2007年发布的《上市公司信息披露管理办法》中规定的信息披露质量评价特征是及时性、准确性、完整性和合规性。本文在此基础上对所研究的环境信息披露质量的概念做出如下界定:环境信息披露质量是指企业披露出的环境信息能够满足信息使用者所有需求的特征总和,具体包括显著性、可比性、充分性和可靠性。由于我国还没有上市公司聘请第三方权威机构对其披露的环境信息进行专门的鉴证,本文只通过显著性、可比性和充分性三个维度来判断上市公司环境信息披露质量的高低。(1)对于显著性的衡量,本文的做法是当上市公司通过独立的社会责任报告或者环境报告披露环境信息时赋值为1分,否则为0分。(2)对于可比性的衡量,本文根据环境信息是否具备横向或纵向可比特征来判定,当上市公司披露的环境信息提供了当年和往年同类指标的对比信息或者提供了与行业内其他公司的对比信息时,赋值为1分,否则为0分。(3)对于充分性的衡量,本文根据《环境信息公开办法(试行)》等政策对环境信息披露内容的规定,共设计了19个细分指标。每一项指标的评分标准是,若未披露相关信息则该指标取值为0分,披露的是定性信息则为1分,若披露的是定性信息与定量信息相结合则为2分。由于公司披露的环境信息内容中既包括了财务性质的部分又包括了非财务性质的部分,为了识别出两种不同性质的环境信息的披露对股权融资成本的影响是否存在差异,本文将充分性特征中的环境信息指标分为了财务性环境信息指标和非财务性环境信息指标两大类。财务性环境信息指标共11个,非财务性环境信息指标共8个。

将量化显著性、可比性和充分性三个质量特征的细分指标汇总到一个表格中就形成了环境信息披露质量的多维度评分体系,详细情况如表1所示。由表1可知,首先,总计最优披露质量得分为40分,将某公司某年所得总分除以最优披露得分即得到总的环境信息披露指数EDI,用公式表示为:

式(7)中,分子表示某公司环境信息披露质量的显著性特征、可比性特征和充分性特征的得分总数,本文用环境信息披露指数EDI作为环境信息披露质量的代理变量,EDI值的高低就代表了环境信息披露质量的高低。

其次,充分性特征中的财务性环境信息指标为11个,最优得分为22分,再加上显著性特征和可比性特征的最优披露得分得到财务性环境信息披露质量最优得分为24分,将某公司某年披露得分除以24分得到财务性环境信息披露指数EDIF如式(8)所示:

最后,充分性特征中的非财务性环境信息指标为8个,最优得分为16分,再加上显著性特征和可比性特征的最优披露得分得到非财务性环境信息披露最优得分为18分。将某公司某年披露得分除以18分得到非财务性环境信息披露指数EDINF如式(9)所示:

表1 环境信息披露指数指标体系设计

EDIF与EDINF指标值越高,表明财务性环境信息与非财务性环境信息质量越高。

3.控制变量的选择

影响股权融资成本还可能包括股票市场波动性、盈利能力、偿债能力、公司规模等。蒋琰等认为,公司综合治理水平的提高有助于降低股权融资成本[18]。本文需要控制以下变量:

(1)β系数(BETA)表示系统风险,即股票的市场波动性。当β系数越高时,即公司的系统风险越高,股权融资成本越高[10][19][20];(2)账面市值比(BM)代表了公司的成长性,其值越高表示公司的成长潜力越大,股价越容易被低估,从而股权融资成本越低[21];(3)总资产收益率(ROA),公司盈利水平越高,导致经营风险降低,投资者预期未来收益时的预测风险降低,也就使得股权融资成本降低[18][22];(4)资产负债率(LEV)Modigliani和Miller提出的MM 理论认为,公司的资产负债率越高,那么公司面临破产的机会更大,结果就是投资者会要求更高的回报率以补偿其承担的更高的不确定性,而最后就使得公司股权融资成本越来越高[23][24];(5)公司规模(LNASS),规模更大的公司其相关信息越多,投资者和公司之间的信息不对称程度越低,再加上规模更大的公司发展更加成熟,经营更加稳定,对抗不确定性的能力更强,使得公司的股权融资成本降低对于公司规模的衡量,本文采用的是年末总资产的自然对数[25][26];(6)独立董事比例(IND),独立董事在董事会中的占比越高,越能有效地监督上市公司,维护投资者的利益,继而降低公司的股权融资成本;(7)两职合一情况(PO),指上市公司的董事长和总经理是否由一人担任,根据CSMAR 数据库的赋值标准,如果董事长与总经理由一人担任,赋值为1,否则为2;(8)政治联系(PC),公司的政治联系情况对其股权融资成本有重大影响,必须将这一因素的影响考虑在内才能得到更加可靠的结果,因此,本文引入了政治联系作为另一控制变量[27][28][29][30]。依据雷光勇等的做法,当公司董事长或总经理在研究年度当年及以前是县级以上人大代表、政协委员或党政官员时取值为1,否则为0,本文不预计其符号[31]。参数的相关说明见表2。

表2 变量的说明

4.多元回归模型的建立

在变量选择的基础上,本文将基本模型式(1)扩展为如下具体形式。

(1)为检验第一个假设将基本模型扩展为模型一:

该模型中,rj,t表示j公司第t年的股权融资成本;EDIj,t表示环境信息披露质量。为了检验不同性质的环境信息披露质量对股权融资成本的影响是否存在差异,以考察投资者对两种环境信息的关注程度是否存在差异,本文将所有的环境信息分为财务性环境信息和非财务性环境信息,分别检验两者与股权融资成本的关系,由此本文建立了模型二和模型三。

(2)为检验第二个假设将基本模型扩展为模型二:

该模型中,EDIFj,t表示财务性环境信息披露质量;控制变量的含义与模型一相同。

(3)为检验第三个假设将基本模型扩展为模型三:

该模型中,EDINFj,t表示非财务性环境信息披露质量;控制变量的含义与模型一相同。

(三)样本的选择与数据来源

1.样本的选择

本文将研究范围限定在重污染行业,选择2008年以前在上交所上市的A 股重污染行业上市公司为样本公司是基于“上海证交所上市公司的社会责任信息披露明显优于深圳证交所上市公司”的考虑[32],本文为了保证结论的可靠性选择披露情况更优的沪市公司作为研究样本。本文根据《上市公司行业分类指引》将16个重污染行业归入采掘业、制造业以及电力、煤气及水的生产和供应业,具体情况如表3:

表3 样本公司的行业分布情况

选择了初始样本后,本文通过剔除ST 或PT 公司、不再归属于重污染行业的公司等,得到最终的样本公司268家。

2.数据来源

本文的数据主要来自于CSMAR 数据库、上海证券交易所官方网站、巨潮资讯网、东方财富网。

四、实证检验及结果分析

在进行实证分析之前,本文首先借助Stata 11.0的Winsorize功能将本文的连续变量进行缩尾处理,以消除异常值对结果的不利影响。

(一)描述性统计分析

为了更加全面地了解我国重污染行业上市公司2008~2010年环境信息披露的具体情况,本文分别从披露途径、年度趋势、行业差异共三个角度对重污染行业上市公司来进行描述性统计分析。

1.披露途径

本文以重污染行业上市公司为研究的对象,截至2010年12月31日,沪市A 股重污染行业上市公司共有351家,经过剔除不符合要求的上市公司,最终得到了268家作为最终的样本公司。样本公司对外公布其环境信息的途径主要有:在年报的董事会报告部分和附注部分披露、通过年报中的社会责任报告披露、通过独立的社会责任报告披露和通过独立的环境报告披露。具体情况见表4。

表4 通过不同途径披露环境信息的公司数

从表4可以看出,年报仍然是上市公司披露环境信息的主要途径,但社会责任报告披露形式到2010年升高到93上市公司。说明环保部门2010年发布的政策收到一定的效果。但仍然有上市公司未披露环境信息,披露独立环境报告的上市公司极少,说明我国上市公司环境信息披露现状有待改善。这些情况表明有必要对改善环境信息披露质量的经济后果进行研究,以促进上市公司主动改善环境管理和此类信息的披露质量,维护投资者利益。

2.年度趋势

本文采用Stata 11.0对样本公司2008~2010年的环境信息披露情况进行了描述性统计,结果如表5所示:

表5 2008~2010年重污染行业上市公司的环境信息披露质量

从表5可以看出,从2008~2010年,环境信息披露质量从0.307 7 上升到了0.358 3,上升了16.4%。环境信息披露的最优质量也从0.6上升到了0.75,上升了25%。由此可知,随着时间的推移,上市公司环境信息披露的质量不断提高,为本文的研究提供了现实的可行性。

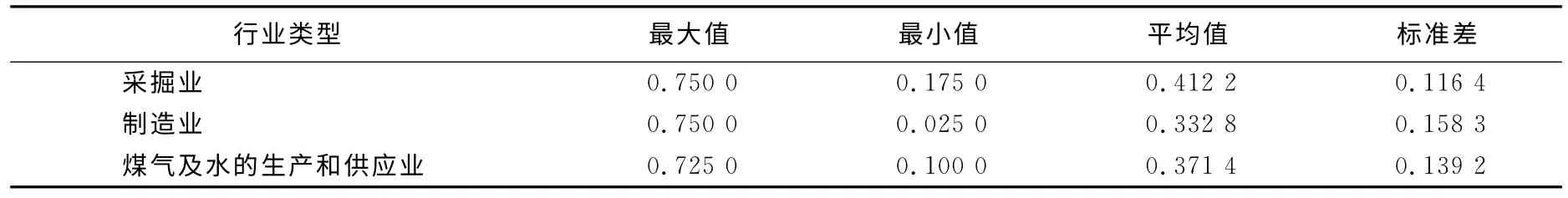

3.行业差异

由于不同行业的上市公司其环境风险差异较大,再加上政府对环境风险等级不同的行业的环境信息披露监管严厉程度不同,因此,各行业的环境信息披露质量可能存在较大差异,如果差异较大就应分行业进行回归分析(见表6)。从表6可以看出,采掘业的环境信息披露质量要高于其他两个行业,但各个行业之间的环境信息披露质量差异并不明显,说明本文没有区分行业差异而是把所有重污染行业上市公司作为研究样本进行回归是比较合理的。

(二)其他变量的描述性统计分析

为了初步了解被解释变量和控制变量的总体特征,说明样本数据的合理性,本文做了描述性统计分析,结果如下表7:

表6 不同行业的环境信息披露质量差异

表7 被解释变量和控制变量的描述性统计分析

由表8可以看出,股权融资成本平均值为12.53%,该值大于曾颖和陆正飞用GLS模型估计出的值[1],原因可能是OJN 模型本身的假设是盈余增长率一直大于0,这在现实中不太可能,再加上模型采用分析师预测数据估算股权融资成本,具有一定主观性,可能导致了股权融资成本偏高,不过也是在可接受的范围之内。但为了结果的可靠性,有必要在回归分析后采用其他方法估计的股权融资成本对结果进行稳健性检验。从表中还可以看出,除了公司规模(LNASS)这一变量的标准差为1.340 2之外,其他变量的标准差都远远小于1,离散程度均比较低,数据波动性较小,稳定性较高,用于回归所得结果比较可信。

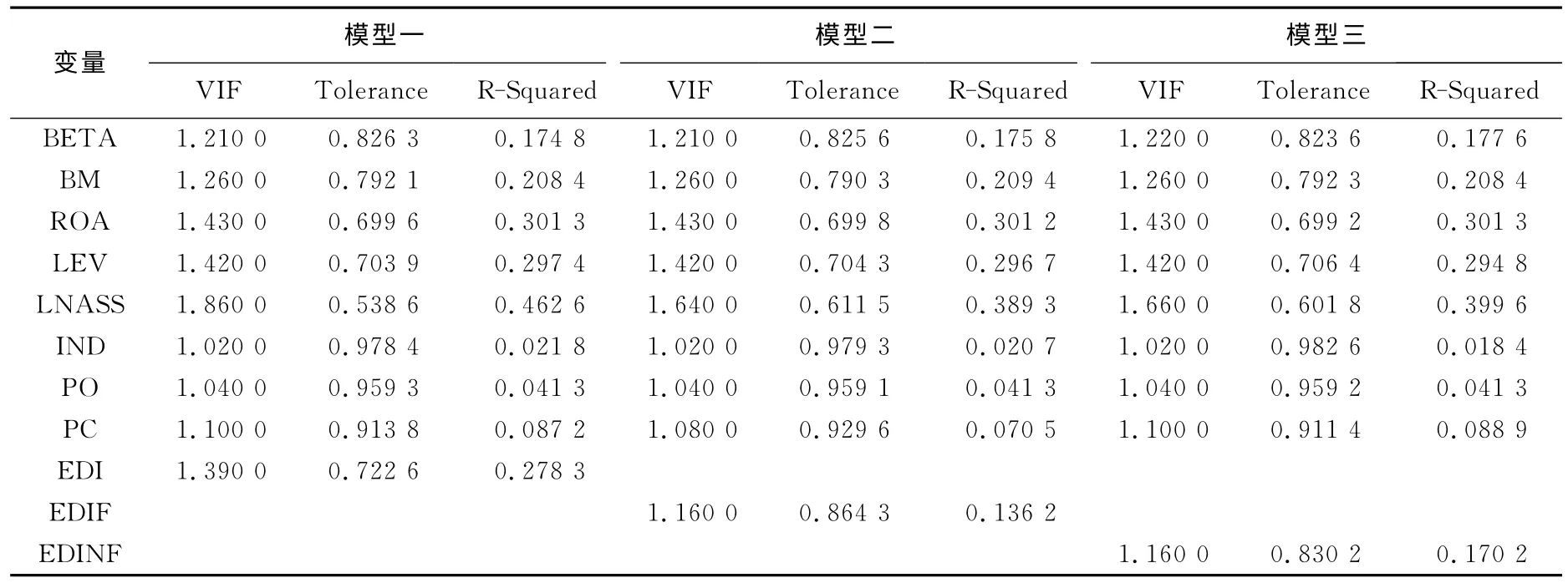

本文进行Pearson相关性检验,发现有一些解释变量之间具有显著的相关性,于是本文采用Stata11.0中的collin命令来做方差膨胀因子分析和容忍度分析以检验解释变量之间是否存在严重的多重共线性问题,结果见表8:

表8 模型解释变量的多重共线性检验

由表8可知,各解释变量的方差膨胀因子(VIF)都远远小于10,容忍度(Tolerance)都远远大于0.1,因此,各模型中的解释变量之间不存在严重的多重共线性问题.

(三)多元回归分析

本文选择了2008年以前在上海证券交易所上市的A 股重污染行业上市公司2008~2010年的有关数据,采用最小二乘估计法,运用Stata11.0检验我国重污染行业上市公司的环境信息披露质量对股权融资成本将产生何种影响。本文对面板数据进行Hausman 检验,最后选择固定效应模型进行回归分析,结果见表9。

表9 模型的回归结果

由表9可知,三个模型的P值远远小于0.05,模型拟合得比较好。模型一与模型二中的解释变量EDI与EDIF符号均为负,且都通过了1%水平的显著性检验,说明在控制了公司的系统风险、公司规模、盈利水平、公司治理情况等因素后,EDI(EDIF)每上升1 个单位,股权融资成本将降低0.136 2(0.131 1)单位,股权融资的假设一与假设二得到证实。从模型三的结果可以看出,非财务性环境信息披露质量对股权融资成本的影响不具显著性,实证结果与预测不符,这说明投资者在投资决策时对非财务性环境信息的披露不敏感。

控制变量方面部分预测得到验证,如模型一中,贝塔系数(BETA)、总资产的自然对数(LNASS)、账面市值比(BM)的分析结果与预测相符,总资产收益率(ROA)的系数符号为负,但没有通过显著性检验。资产负债率(LEV)的系数为负,与预期相反,可能是因为贝塔系数代表的公司系统风险中已经包含了公司的财务风险,把这两个变量放在一个模型里进行回归,削弱了资产负债率对股权融资成本的影响力度。独立董事占比(IND)和两职合一(PO)的系数方向都与预期的相反,可能的原因是我国的独立董事还没有真正发挥作用,两职合一则可能提高办事的效率,能更快地应对问题。政治联系(PC)的符号为正,但没有通过显著性检验,说明上市公司是否有政治背景对投资行为的影响并不大。

(四)稳健性检验

本文采用的是OJN 模型估计股权融资成本,其缺陷是假设盈余增长率一直大于0,导致估计结果可能偏高。本文为了检验回归结果的稳健性,选择PEG 方法估计的股权融资成本重新进行回归。Easton最早提出了PEG 比率法,可以用公式表示为[33]:

式(13)中的变量含义与OJN 模型中的相同,r表示待估计的股权融资成本,eps1表示一年后的预期收益,eps2表示两年后的预期收益,P0表示公司当前股价。稳健性检验结果如表10:

模型一的稳健性检验结果显示,股权融资成本仍然与环境信息披露质量显著负相关,且其他变量的回归结果与前文的大体一致。用PEG 方法估计的股权融资成本代入模型二和模型三进行回归后得到的结果也与之前的大体一致,说明了本文的研究结果具有较好的稳健性。

表10 对模型稳健性检验结果

五、研究结论

本文在控制了公司股票的市场波动性、财务风险、成长性、治理水平等因素的影响后,验证了环境信息披露质量的提高会降低股权融资成本的假设,并得出以下结论:第一,上市公司环境信息披露质量越高,股票的流动性越强,上市公司与投资者之间的环境信息不对称程度越低,使得未来的交易成本与制定决策时面临的风险降低,最终是公司的股权融资成本得到降低。这说明了我国股票投资者在进行投资风险评估和决策制定的时候已经将上市公司的环境表现和环境信息披露情况纳入了考虑范围;第二,研究发现我国投资者在做决策时更加关注上市公司披露的财务性环境信息,而非财务性环境信息对投资决策的影响不大。

面对日益严峻的环境问题,本文从以下三方面提出政策建议:第一,政府层面要增加环境业绩目标与环境信息第三方鉴证,同时将政策性的“方法”与“意见”提升到法律层面,完善相关法律法规;第二,公司层面要构建我国上市公司环境信息披露质量的标准评价体系,在企业业绩评价中引入环境业绩评价内容。在公司内部建立全面且规范的环境信息披露制度,以量化指标代替定性的描述,以形象的图表对比代替纯数字的排列,并建立健全环境管理制度,敦促上市公司不断改善其环境信息披露质量;第三,社会公众层面要充分认识到环境信息披露质量的改善对制定正确投资决策的重要作用,投资者还应意识到舆论压力对上市公司环境信息披露行为会产生监督与促进作用。

注释:

①Gray R.H.,Kouhy R.,Lavers S.Corporate Social and Envioronmental Reporting:A Review of the Literature and A Longitudinal Study of UK Disclosure[J].Accounting,Auditing and Accountability Journal,1995,(8):47-77.

②Janis-Fadner系数(J-F)是Janis和Fadner(1965)提出的,它是内容分析法中常用的一个指标,代表企业面临的舆论监督压力,其值域为(-1,1),当该指标取值趋向于1时表示企业面临的舆论监督压力越小,当其值趋向于-1时表示企业面临的舆论监督压力越大。

③事前股权融资成本估计模型用预测的收益数据估计公司的股权融资成本。

④事后股权融资成本估计模型用已经实现的股票收益为基础估计公司的股权融资成本。

[1]曾颖,陆正飞.信息披露质量与股权融资成本[J].经济研究,2006,(2):69—79.

[2]Richardson A.J.,Welker M.,Hutchinson I R.Managing Capital Market Reactions To Corporate Social Responsibility[J].International Journal of Management Reviews,1999,(l):17—43.

[3]Aerts W.,Cormier D,Magnan M.Corporate Environmental Disclosure,Financial Markets and the Media:An International Perspective[J].Ecological Economics,2008,(64):643—659.

[4]Plumlee M.,Brown D.,Marshall S.Voluntary Environmental Disclosure Quality and Firm Value:Role of Venue and Industry Type[Z].Working Paper.University of Utah,2009.

[5]Dhaliwal D.,et al.Voluntary Non-financial Disclosure and the Cost of Equity Capital:The Initiation of Corpo-rate Social Responsibility Reporting[J].The Accounting Review,2011,86(1):59—100.

[6]孟晓俊,肖作平,曲佳莉.企业社会责任信息披露与资本成本的互动关系——基于信息不对称视角的一个分析框架[J].会计研究,2010,(9):25—29.

[7]沈洪涛,李余晓璐.我国重污染行业上市公司环境信息披露现状分析[J].证券市场导报,2010,(6):51—57.

[8]Richardson A.J.,Welker M.Social Disclosure,Financial Disclosure and the Cost of Equity Capital[J].Accounting,Organizations and Society,2001,(26):597—616.

[9]邹江英.环境信息披露机制与企业发展——以日常耐用品生产企业为例[J].经济与管理,2013,(3):58—63.

[10]吴德军.责任指数、公司性质与环境信息披露[J].中南财经政法大学学报,2011,(5):49—54.

[11]向志平,孔祥峰,张先美.我国股市对重污染行业环境信息披露的市场反应研究[J].金融与经济,2011,(7):72—75.

[12]晏艳阳,刘弢,彭敏.信息披露质量对股权融资成本的影响分析[J].证券市场导报,2008,(4):24—33.

[13]Ohlson J,A.,Juettner-Nauroth B E.Expected EPS and EPS Growth As Determinants of Value[J].Review of Accounting Studies,2005,(10):349—365

[14]徐浩萍,吕长江.政府角色、所有权性质与权益资本成本[J].会计研究,2007,(6):61—67.

[15]毛新述,叶康涛,张頔.上市公司权益资本成本的测度与评价——基于我国证券市场的经验检验[J].会计研究,2012,(11):12—22.

[16]汤亚莉,陈自力,刘星.我国上市公司环境信息披露状况及影响因素的实证研究[J].管理世界.2006,(1):158—159.

[17]李正,向锐.中国企业社会责任信息披露的内容界定、计量方法和现状研究[J].会计研究,2007,(7):3—11.

[18]蒋琰,陆正飞.公司治理与股权融资成本——单一与综合机制的治理效应研究[J].数量经济与技术经济研究,2009,(2):60—73.

[19]Sharpe W.Capital Asset Prices:A Theory of Market Equilibrium under Conditions of Risk[J].Journal of Finance,1964,(19):425—442.

[20]Gebhardt,W.R.,Lee,C.M.C.,Swaminathan,B.Toward an Implied Cost of Capital[J].Journal of Accounting Research,2001,(39):135—176.

[21]Fama E.F.,French K.The Cross-Section of Expected Stock Return[J].Journal of Finance,1992,(47):427—465.

[22]Francis et al.Disclosure Incentives and Effects on Cost of Capital Around the World[J].Accounting Review,2005,(4):1125—1162.

[23]Modigliani Franco,Miller,M.H.The Cost of Capital,Corporation Finance and the Theory of Investment[J].American Economic Review,1958,(48):267—297.

[24]唐国正,刘力,利率管制对我国上市公司资本结构的影响[J].管理世界,2005,(2):50—58

[25]Botosan C.A.Disclosure Level and the Cost of Equity Capital[J].The Accounting Review,1997,(72):323—350.

[26]于李胜,王艳艳.信息风险与市场定价[J].管理世界,2007,(2):76—85.

[27]胡旭阳.民营企业家的政治身份与民营企业的融资便利——以浙江省民营百强企业为例[J].管理世界,2006,(5):107—114.

[28]Faccio M.Politically Connected Firms[J].American Economic Review,2006,(96):369—386.

[29]郑军,钟林高,彭琳,章铁生.政治关系能实现审计意见购买吗?——基于投资者保护视角的检验[J].财经研究,2010,(36):104—114.

[30]Chaney,P.,Faccio,M.,Parsley,D.The Quality of Accounting Information In Politically Connected Firms[J].Journal of Accounting and Economics,2011,(51):58—76.

[31]雷光勇,李书锋,王秀娟.政治关联、审计师选择与公司价值[J].管理世界,2009,(7):145—155.

[32]沈洪涛,金婷婷.我国上市公司社会责任信息披露的现状分析[J].审计与经济研究,2006,(6):84—87.

[33]Easton P.PE Ratios,PEG Ratios and Estimating the Implied Expected Rate of Return on Equity Capital[J].The Accounting Review,2004,(79):73—95.