加快推进税制结构改革

2014-03-24蒋震

◎ 文/蒋震

加快推进税制结构改革

◎ 文/蒋震

《中共中央关于全面深化改革若干重大问题的决定》(简称“决定”)吹响了全面深化改革的号角。“决定”指出,财政是国家治理的基础和重要支柱,科学的财税体制是优化资源配置、维护市场统一、促进社会公平、实现国家长治久安的制度保障。我国面临着社会经济运行中的新问题与新矛盾,需要在全面深化改革中得到根本解决。在历次重大改革中,财税体制改革都成为重要突破口,本次改革也不例外。“决定”将“完善税收制度”作为深化财税体制改革的重要内容,直指“逐步提高直接税比重”,这意味着转变税制结构已经“蓄势待发”。

税制结构现状与问题

税制结构是指不同税种在整体税制中的比例及其相互关系,通常的分类方法是分析间接税和直接税在全部税收收入的比例。

1.我国整体税制结构中,一个显著特征是间接税为主体,直接税比重不高

2012年国内增值税、国内消费税、进口货物增值税和消费税、营业税等4项收入分别达到26415.51亿元、7875.58亿元、14802.16亿元、15747.64亿元,4项收入之和占当年税收收入总额100614.28亿元的比重高达64.45%。同年,企业所得税、个人所得税、房产税收入分别为19654.53亿元、5820.28亿元、1372.49亿元,两项所得税、房产税占税收收入总额的比重为25.32%、1.36%。表明我国整体税制结构中,呈现出间接税为主体,直接税不高的特征。

2.即使在直接税中,收入大部分也是通过“单位”上缴或者代扣代缴实现的,直接税的“间接化”趋势十分明显所得税收入的比重高达62.66%。相当比例的工薪所得税是通过单位代扣代缴实现的,税务机关直接面向自然人纳税人的征管机制还有待于进一步完善。

以个人所得税为例,2013年个人所得税收入达到6531亿元,其中,工薪所得税4092亿元,占个人

幽雅兴凯湖

陈宝林/摄

3.部分税收政策没有发挥转变税制结构的作用

如2006年、2008年、2011年,我国曾3次提高工资、薪金所得的个人所得税免征额。每次免征额的提高均不同程度地减少个税纳税人数量,这与逐步提高直接税比重的改革目标并不完全一致,没有发挥转变税制结构的作用。

4.当前的税制结构特征引发了一系列问题

(1)增值税、消费税和营业税等间接税具有累退性特征,不利于收入分配。

(2)大量的间接税转嫁到商品价格之中,一定程度上对物价水平造成影响,而且往往越是生活必需品,间接税负越容易转嫁,这会对居民消费行为产生一定程度的抑制作用。

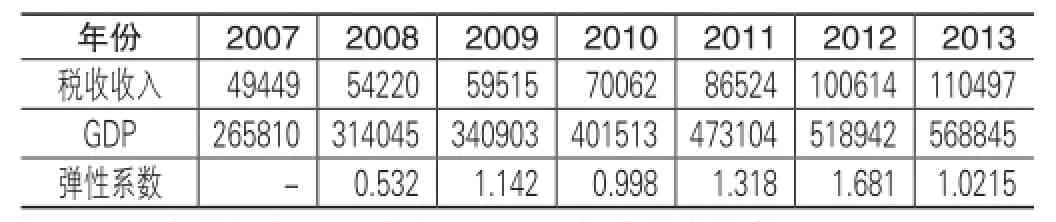

(3)虽然当前税制结构在过去10多年间保障了税收收入的快速增长,但一旦经济增速放缓,会导致税收收入增速更大幅度地下滑,不利于税收收入增长保持稳定性。计算2007-2013年7年间的税收收入弹性系数发现,大部分年份的弹性系数值大于1,7年间的弹性系数平均值为1.115。它是指,如果GDP增长率上升(下降)1个百分点,那么税收收入增长率将上升(下降)1.115个百分点(见表)。

表 税收收入弹性系数单位:亿元

转变税制结构的思路与方向

未来一段时期,应将转变税制结构作为完善税收制度的重要目标之一,在推进税制改革过程中加以实现。总体思路是∶推动实施“营改增”,缓解整个税制的累退性;同时推动个人所得税和房地产税制等直接税改革,强化税制的收入分配调节功能。

1.实施“营改增”试点

目前,试点减税效应不断显现,服务业的重复征税问题得到初步解决,产业结构升级进程显著加快。如果抓住当前的有利时机,继续将“营改增”范围不断扩大,相信减税效果及其带来的转变税制结构效应会更加显现。“营改增”将成为转变税制结构的“牛鼻子”。

2.加快推进直接税体系建设

在推进间接税改革的同时,加快推进直接税体系建设,如个人所得税和房产税,与间接税改革相得益彰,互相配合。同时,还要继续推进其他税种的改革,如消费税、资源税。

(1)推动个人所得税由“分类制”向“分类与综合相结合”的课征模式转变。个税综合制最能体现税收的量能负担原则,有效发挥调节收入差距的作用,并通过引入差异化的费用扣除标准降低中低收入阶层的税收负担,实现个人所得税收入占全部税收收入比重的稳步提高。

(2)以房地产税改革为契机不断完善我国的财产税制度。应该以建立规范的房地产税为目标,尽快推动房产税扩大试点范围,完善财产保有环节的税收制度。

(3)其他领域的税制改革。继续扩大消费税的征收范围,伴随着“营改增”改革的推进,增值税中性作用更加强化。适时扩大消费征税范围,将更多奢侈消费品和生活性服务业中的高档服务纳入征税范围,这将在一定程度上强化引导居民消费行为、促进资源节约、保护环境的作用;加快推动资源税改革,完善资源产品的定价机制,继续推动从量计征向从价计征转变,进一步将滩涂、地热、地下水、草原等不可再生资源或者再生周期较长的资源纳入征税范围等。

转变税制结构需要深入考虑的若干问题

转变税制结构不能“单兵推进”,而要“协同作战”。它涉及到多方面的税制调整,彼此之间需要协调配合,更须深入考虑多方面的问题,以顺利推动改革,实现改革目标。

1.坚持稳定宏观税负

十八届三中全会作出了“稳定税负”的重要部署,转变税制结构一定要以此为基本原则,在转变税制结构的同时,各项税制改革并行推进,彼此之间相互配合,保持宏观税负处于一个稳定水平。

2.转变税制结构一定要注重转变社会管理方式

当前,我国税收管理模式大多依托于单位来实现税收征缴,以企事业单位的现金流为征税客体,税务机关与自然人之间的联系呈现割裂状态。事实上,现行税收管理模式植根于社会管理方式,是社会管理方式在税收领域的延伸,反映了目前我国社会管理方式存在的问题。如一旦某些人脱离了单位约束,就难以对该群体实施有效管理。

随着我国经济主体多元化的趋势愈加明显,这种管理方式已经难以适应现实社会管理的需要。在转变税制结构过程中,如果顺利推进个人所得税、房产税等直接税改革,就必须建立起税务机关直接面向自然人纳税人的征管机制,这是税收管理模式乃至社会管理方式的重大变革。所以,转变税制结构需要与转变社会管理方式相结合,这是一个根本性变革,也是一项非常艰巨的工作。

3.坚持稳健原则,采取“小步快走”的渐进式改革路径

转变税制结构本身就具有很强的再分配功能,一旦直接税体系得到不断完善,我国税制整体的收入调控功能将大大增强。然而,它必然会影响到不同群体的利益,且个人所得税、房产税需采取增值税等不同的征管模式,广大人民群众会直接面对税务机关,使得税收负担显性化。为了顺利推进转变税制结构的改革,必须注重化解不同群体的矛盾,不主张采用过激的改革措施将过多的群体纳入直接税税基,而是要采取“小步快走”的渐进式改革路径,依赖于现有征管手段,谋求税收征管模式的转变,即“先落户、再拓展”。同时,各项税制改革不宜“一蹴而就”,需要给其他税制改革留出充分的时间和空间。以房地产税改革为例,房地产领域的现有税负水平至少要保持稳定,将现有房地产开发、交易、保有环节的税费进行归类、清理、整合,将之平移至房地产税制度,对房地产开发、交易环节实行轻税,提高保有环节税负等。

4.转变税制结构须考虑到财税体制调整的问题

在转变税制结构过程中,不可避免对中央和地方之间的财税体制造成影响。以营改增为例,由于营业税是地方税的主体税种,一旦纳入增值税征税范围,成为共享税,地方政府将失去一个重要的税源,势必对中央和地方的收入划分产生重大影响,原有的地方政府收支缺口将更加扩大,这就需要为地方政府寻找新的主体税种以替代营业税。当然,房地产税必然会归属于地方,但由于改革的渐进性,地方的财力缺口不可能短期就能得到弥补,这需要对现有的中央税作出调整,如可以将消费税征收环节由生产转变为批发、零售环节,全部归地方。同时,中央政府对地方的均衡性转移支付中,要考虑转变税制结构对地方政府财力带来的影响。

5.注重配套改革措施

以个人所得税为例,在推进个税综合制过程中,必须要解决信息不对称问题,而这个问题的解决不是税务机关自己就能胜任的,必须推动建立由社会多方(如银行、海关、税务、财政、证券等)互通互联的个人收入信息共享系统,重点加强对收入来源多元化的高收入阶层的征管。再以房地产税为例,如果住房租赁处于供不应求的状态,个人房地产税改革推动之后,可能只会导致税负转嫁给租房人,租房者福利受损,需要考虑如何对租房市场作出配套调控措施,帮助改革顺利实现既定目标。参考文献

[1]《中共中央关于全面深化改革若干重大问题的决定》(2013年11月12日中国共产党第十八届中央委员会第三次全体会议通过).

[2]高培勇.继续调控宏观经济 推行结构性减税[N].经济日报,2012-12-05.

[3]高培勇.筑牢国家治理的财政基础和财政支柱[N].光明日报,2013-11-15.

(作者单位:中国社会科学院财经战略研究院)

编辑:云霞