中国股市遭遇“完美风暴”

2014-03-13王庆

王庆

在二月份的最后一周,中国A股市场出现较大幅度的调整:一周之内,上证综指、沪深300和创业板股指分别下跌2.72%,3.77%和5.58%。本轮调整由几个新闻事件触发,包括媒体报道杭州个别地产开发商降价促销,兴业银行减少对房地产的放贷,以及人民币兑美元汇率出现一个相对较大幅度的贬值等。

在一些市场人士看来,这几重因素在短期内叠加,促使中国系统性的风险上升。如果杭州房地产降价标志着中国房地产价格向下调整的开始,如果兴业银行减少对房地产的放贷标志着中国整个银行业对房地产行业“惜贷”的开始,则会进一步加速房价的调整,进而引起“房地产泡沫”的破裂;鉴于房地产行业之于宏观经济的重要性,这将会引起中国经济的“硬着陆”;如果中国经济出了这样大的问题,将会引起资本外逃;如果资本外逃发生,则会引起人民币汇率的贬值;如果对人民币汇率的贬值预期一旦形成,则会进一步对中国的资产价格形成向下的压力。

这一系列“如果”如果成立,那么一个楼盘降价这一看似孤立的事件,产生的“ 蝴蝶效应”就会导致生成一个看空中国的“完美风暴”。

尽管上述调整路径看似很有逻辑,毕竟是纸上谈兵。在同一周内,有关方面包括杭州地区、含兴业银行在内的十几家大中型银行,中国人民银行、国家外汇管理局等在那一周内陆续发布声明,对相关政策做了澄清:杭州房价下调是孤立事件,银行并没有对房地产业“惜贷”。

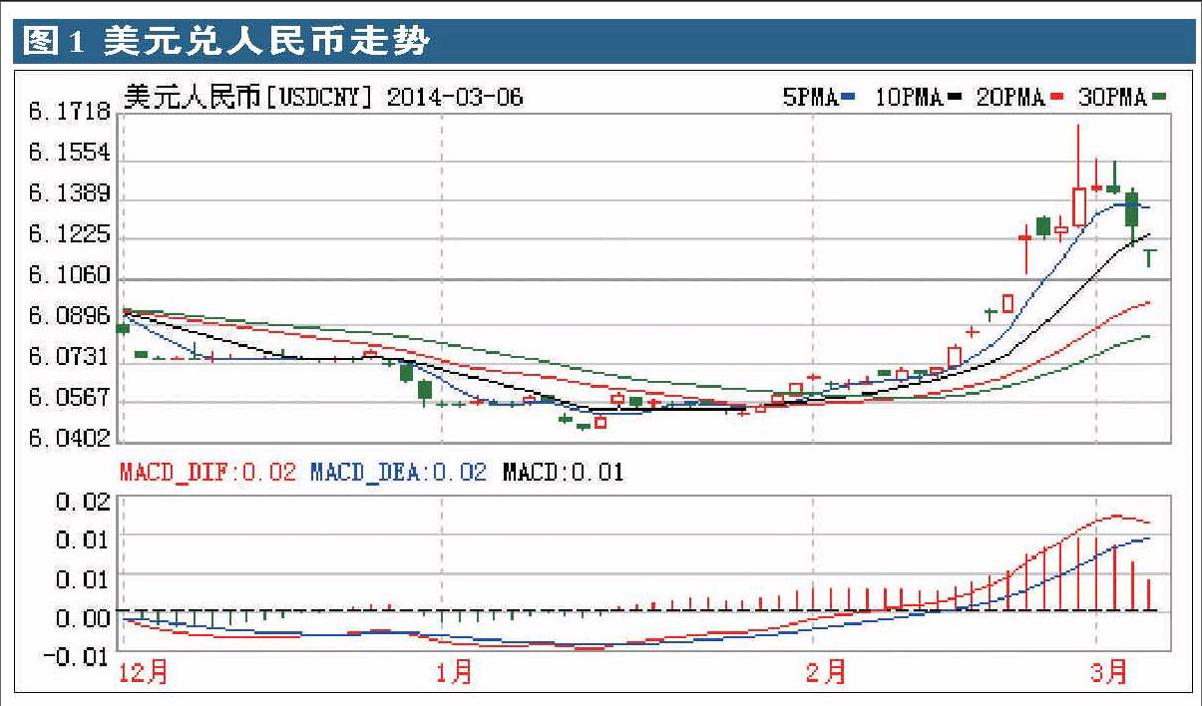

至于人民币兑美元汇率出现相对较大贬值,其实央行在2月9日发布的《2013年四季度货币政策执行报告》中,多年来首次提出将通过“加大市场供求决定汇率的力度”来增强汇率双向浮动弹性,这实际上是提前发出了较明确的政策调整信号。

央行以2月22-23日召开的二十国集团(G20)财长央行行长会议为契机,有意制造的汇率更大幅度的双向波动,一方面旨在向国际社会和资本市场彰显人民币汇率的灵活性,另一方面, 阻击利用境内外短期利率之差进行套利的“热钱”。因此,我们认为这根本不是人民币汇率趋势性贬值的开始。

受“完美风暴”的影响,投资者风险厌恶情绪集中在股票市场上得以释放,在短期内对股市表现产生负面影响。但随着“完美风暴”的消逝,对于系统性风险的过度担心降低,前瞻地看,相关正面影响会逐渐显现,从而给股票市场带来更有利的投资机会。

首先,来自地方政府融资平台和房地产企业对资金的“刚性需求”是造成去年以来市场利率居高不下的两大重要因素。如果房价的调整和银行贷款行为的趋于谨慎,有助于减弱房地产企业的资金需求,帮助市场利率从高位回落,从而有利于股市。

其次,房价出现调整会改变房价单边上涨的预期,弱化房地产的投资属性,降低居民在资产组合中配置不动产的意愿;同时利率的走低也使固定收益类产品的吸引力下降,两者合力作用的结果使投资者在资产组合中配置权益类资产的意愿上升,从而有利于股市。

第三,“完美风暴”下股市调整的方式更清楚地表明在系统性收敛的同时,而市场结构将更加发散。引领和受益于经济转型的、有核心竞争力的、低估的优势企业,以及以优质银行、地产为代表的具有明显估值修复空间的大盘蓝筹股的投资价值将更加突现。同时,经过此次调整之后,沪深300等指数存在中级上行机会的概率进一步上升, 而曾因供给不足导致高估的企业所承受的向下调整压力将挥之不去。

第四,由于信托产品和债券市场仍然普遍存在的“刚性兑付”现象,股票市场市场事实上已经成为“风险洼地”:A股市场过度地、显性地反映了系统性风险,具体表现为当前股票市场的风险溢价过高。本轮“完美风暴”导致的股市调整是这方面的又一例证。

近来一个重要的积极变化是,信托等类固定收益产品的“刚性兑付”正在被打破,“完美风暴”的发生虽然不会引发系统性危机爆发,但会帮助加速打破“刚性兑付”进程。这将有利于全资本市场风险定价效率的提升,尤其是起到降低股票市场上被扭曲的风险溢价的效果。 值得关注的是,债券市场似乎已先知先觉,最近长期高等级债的价格明显反弹,同时信用利差也在扩大,预示着债券和股票市场之间的风险溢价扭曲开始被修正。

最后我们强调,重阳投资认为2014年和2015年将是A股迈向成熟的弯道,理性只会来迟,永远不会缺席。