可转换债券收益率与基础股票收益率的动态关系研究

2014-03-01耿文博刘晓明

耿文博 刘晓明

(中央财经大学,北京 100081)

一、我国可转债市场发展情况

可转换债券市场是金融市场的一部分,对于整个金融市场具有重要意义。我国的可转债市场起步于1992 年底,深交所上市公司深宝安在A 股发行了5 亿元人民币的可转债债券,之后一些重点改制的国企相继发行可转债,并取得成功,之后,我国可转债市场进入了发展的初期。2001 年4 月28 日,中国证监会发布了《上市公司发行可转债实施办法》,这正式拉开了我国可转债发行的序幕。据wind统计,2001 年共有17 家上市公司提出了发行可转债的申请,到2003 年,上市公司通过发行可转债募集了180.6 亿元资金,接近了当年A 股市场配股和增发的总规模。至此,我国我转账市场进入了快速发展期。截止2013 年7 月,包括中国银行、工商银行、民生银行、中国石化等17 家公司的可转债在上海证券交易所流通,为可转债市场注入了新的活力。另外还有多只分离交易可转债上市流通,因此,可以认为我国发行的可转债已经初步形成了一个小市场,而且对股票市场及现实经济产生了一定影响。

二、文献综述

通过文献梳理,可以发现,目前国内学者对于可转债研究主要集中于定价、两个市场之间价格的波动性,以及宏观经济因素等对波动性的影响,对于可转债收益率与基础股票收益率之间的动态关系研究较少。本文将在前人研究在基础上,分转股期前和进入转股期后两个阶段,对比分析可转债收益率与基础股票收益率之间的动态关系,并以中国银行可转债与工商银行可转债为例,进行实证检验,分析可转债收益率与基础股票收益率之间的长期均衡关系。

三、研究内容及数据选择

本文从收益率的角度着手,分转股前和转股后两阶段,对比研究我国可转债市场与股票市场的传导机制。将采用协整检验、Granger 因果检验、误差修正模型等方法进行实证研究。

目前我国上证市场上有17 只可转债,除了双良转债和重工转债处于停牌外,其余的15 只可转债均处于流通状态。由于民生转债的转股期从2013 年9 月16 日开始,目前还未进入转股期。因此,本文的样本包含了上证市场上除了双良转债、重工转债和民生转债以外的14 只可转债。每只可转债选取了其自发行日至2013 年7 月5日的收盘价,基础股票对应日期的收盘价,并计算了可转债和股票的收益率,分转股期前和转股期后两个阶段,对可转债收益率与基础股票收益率进行全面对比分析。

四、实证分析

(一)可转债收益率与基础股票收益率的基本统计数据分析

1.相关性分析。从表1 中可以看出,可转债收益率与基础股票收益率在转股期前后两个阶段都存在显著的正相关关系。其中转股期开始前,国电转债的收益率与其基础股票收益率的相关性水平最高,达到了75.18%,川投转债的收益率与基础股票收益类的相关性最低,只有36.75%。进入转股期后,南山转债的收益率与基础股票的收益率水平最高,达到了73.47%,川投转债的收益率与基础股票收益率的相关性最低,只有23.61%。

此外,从两个阶段的变化来看,除南山转债和新钢转债之外,其他12 只转债,可转债与基础股票收益率的相关性在进入转股期后均有所下降,降幅最大的是国投转债,相关性水平从转股期前的61.65%,骤降至转股期后的36.24%。这是因为,可转债在进入转股期后,可以根据市场行情,自由选择转股或不转股,因此可转债的收益率与基础股票的收益率相关性相对会有所下降。

2.收益率水平分析。首先,进入转股期之前,博汇转债、工行转债、国电转债、海运转债、同仁转债这5 只可转债的收益率小于基础股票的收益率,但进入转股期后,只有同仁转债的收益率小于基础股票收益率,其余的13 只可转债的收益率均大于基础股票收益率。

其次,与转股期前对比,进入转股期后,博汇转债、川投转债、歌华转债、国投转债、石化转债、中海转债这6 只可转债的收益率上升,其余的8 只可转债的收益率有所下降。

此外,进入转股期后,博汇转债、工行转债、国电转债、国投转债、海运转债、恒丰转债、南山转债、同仁转债、新钢转债、中海转债这10 只可转债基础股票收益率有所下降,与可转债的转股的稀释作用有一定的关系。

3.波动性分析。波动性方面,进入转股期后,歌华转债、国电转债、国投转债、海运转债、石化转债、同仁转债、新钢转债这7 只可转债的收益率的波动性升高;川投转债、歌华转债、国投转债、海运转债、恒丰转债、南山转债、石化转债、同仁转债这8 只可转债基础股票收益率的波动性上升。

表1 14只可转债两个阶段的基本统计指标

为了进一步分析可转债收益率与基础股票收益率之间的长期动态关系,本文后面将以金融业为例进行分析。目前上证市场上金融行业的可转债有工行转债、中行转债和民生转债,由于民生转债还未进入转股期,因此剔除民生转债后,本文将以工行转债和中行转债为代表,分转股期前和转股期后两阶段,研究可转债收益率与基础股票收益率之间的动态关系。

(二)单位根检验

为了避免出现伪回归,首先对工行银行、中国银行的可转债收益率与股票收益率进行ADF 检验,本文所有的数据分析采用软件SAS 9.2。

实证结果显示,工行、中行可转债收益率与股票收益率的Tau对应的P 值均小于0.0001,拒绝了有单位根的原假设,因此,这两只可转债收益率与基础股票收益率均是平稳序列。

(三)协整检验

本文采用Johansen 的特征根迹检验方法,分别对工行、中行的可转债收益率与基础股票收益率之间进行协整检验,分转股期前和转股期后两个阶段。

根据实证结果,工行可转债收益率与股票收益率无论在转股期前,还是转股期后,均存在协整关系;中行可转债收益率与股票收益率,在转股期前后也均存在协整关系。因此结果表明,中行、工行可转债收益率与股票收益率之间存在长期均衡关系,这种长期均衡关系对可转债收益率的波动有一定的约束机制。

(四)Granger因果检验

Granger 指出,如果变量之间是协整的,那么至少存在一个方向上的格兰杰原因,而在非协整情况下,任何原因的推断都是无效的。本文首先用SAS 9.2 分别对工行、中行可转债收益率DR 与基础股票收益率SR 进行Granger 因果检验。

根据结果,工行转债在转股期前,DR 只受自身滞后值的影响,不受SR 影响,但SR 受DR 影响;但进入转股期后,DR 与SR 之间在一定程度上互为因果,两者之间相互影响。

中行可转债在转股期前,DR 受SR 影响,即股票的收益率领先于可转债的收益率,股票收益率的变化对可转债收益率变化有一定的预测作用;进入转股期后,DR 与SR 在一定程度想互为因果,即可转债收益率与基础股票收益率之间相互影响。

(五)误差修正模型(ECM)

变量之间具有协整关系,说明两者之间具有长期稳定的均衡关系,但在短期内也会出现失衡,可通过建立误差修正模型(ECM)对短期失衡加以纠正。

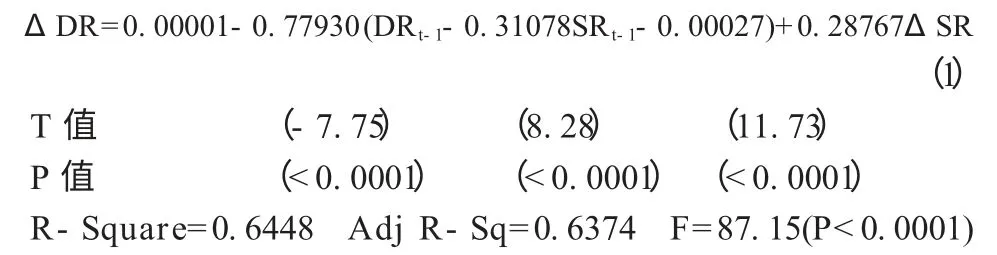

1.工行转债转股期前的误差修正模型。

从模型的各项似乎来看,估计得到参数均是显著的,而且误差修正项的系数为负,比较符合经济意义。根据模型,股票收益率当期变动的28.767%传递到了可转债收益率,误差修正项的系数为-0.77930,表明当可转债收益率正偏离长期均衡水平时,误差修正项为负值,可转债收益率下降,进而使其对长期均衡水平的正偏离减少;当可转债收益率负偏离长期均衡水平时,误差修正项将以77.930%的比例反向影响下一期转债收益率的变动,从而使其对长期均衡水平的负偏离减少。

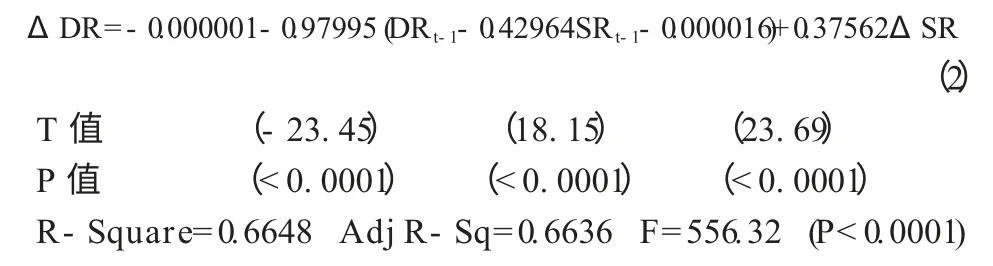

2.工行转债转股期后的误差修正模型。

从模型的各项似乎来看,估计得到参数均是显著的,而且误差修正项的系数为负,比较符合经济意义。根据模型,股票收益率当期变动的37.562%传递到了可转债收益率,误差修正项的系数为-0.97995,表明当可转债收益率正偏离长期均衡水平时,误差修正项为负值,可转债收益率下降,进而使其对长期均衡水平的正偏离减少;当可转债收益率负偏离长期均衡水平时,误差修正项将以97.995%的比例反向影响下一期转债收益率的变动,从而使其对长期均衡水平的负偏离减少。

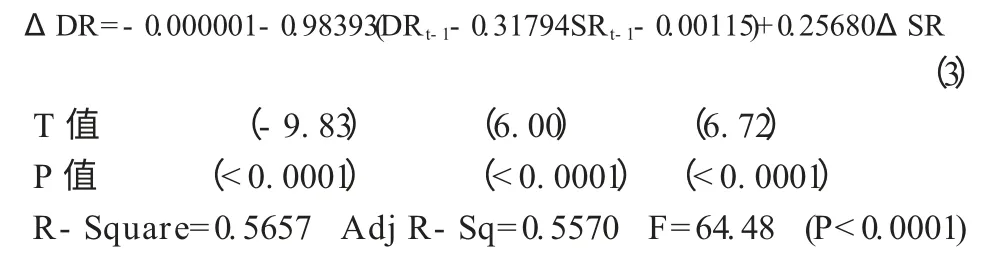

3.中行转债转股期前的误差修正模型。

从模型的各项似乎来看,估计得到参数均是显著的,而且误差修正项的系数为负,比较符合经济意义。根据模型,股票收益率当期变动的25.680%传递到了可转债收益率,误差修正项的系数为-0.98393,表明当可转债收益率正偏离长期均衡水平时,误差修正项为负值,可转债收益率下降,进而使其对长期均衡水平的正偏离减少;当可转债收益率负偏离长期均衡水平时,误差修正项将以98.393%的比例反向影响下一期转债收益率的变动,从而使其对长期均衡水平的负偏离减少。

4.中行转债转股期后的误差修正模型。

从模型的各项似乎来看,估计得到参数均是显著的,而且误差修正项的系数为负,比较符合经济意义。根据模型,股票收益率当期变动的20.523%传递到了可转债收益率,误差修正项的系数为-0.93888,表明当可转债收益率正偏离长期均衡水平时,误差修正项为负值,可转债收益率下降,进而使其对长期均衡水平的正偏离减少;当可转债收益率负偏离长期均衡水平时,误差修正项将以93.888%的比例反向影响下一期转债收益率的变动,从而使其对长期均衡水平的负偏离减少。

根据上述四个误差修正模型:首先,股票收益率的当期变动均能以一定比例传递到可转债收益率,其中,工行可转债在转股期后,股票收益率当期变动的37.562%传递到可转债收益率,大于转股期前的28.767%。而中行在转股期后,股票收益率当期变动仅有20.523%传递到可转债收益率,小于转股期前的25.680%。

其次,误差修正项均能以较大幅度进行逆向调节,使得可转债收益率对长期均衡水平的正负偏离减少,保持长期均衡。其中,工行可转债在进入转股期后,误差修正逆向调节幅度为97.995%,明显大于转股期前的77.930%。而中行可转债在进入转股期后,误差修正逆向调节幅度为93.888%,小于转股期前的98.393%,然而,转股期前后这一指标都大于90%,修正作用显著。

五、结论

通过以上实证分析,得出以下结论:

第一,可转债收益率与基础股票收益率在转股期前后,均存在显著的正相关关系。除南山转债和新钢转债以外,其余的12 只转债在进入转股期后,可转债收益率与股票收益率的相关性均有所下降。其次,相比转股期前,转股期后可转债收益率波动情况迥异,6 只可转债收益率在转股期后上升,另外8 只收益率下降。其中10 只可转债的基础股票收益率在转股期后均有所下降。除同仁转债外,其余13 只可转债收益率在转股期后均高于基础股票收益率。此外,波动性方面,7 只可转债收益率的波动性在转股期后上升,8 只可转债的基础股票收益率的波动性在进入转股期后上升。

第二,在转股期前后,工行、中行可转债收益率与股票收益率之间存在协整关系。其中,在进入转股期后开始,工行、中行可转债收益率与股票收益率之间在一定程度上互为因果关系,相互影响。

第三,通过误差修正模型发现,股票收益率的当期变动均能以一定比例传递到可转债收益率,其中,工行可转债在进入转股期后,这一传递比例上升,中行可转债有所下降。其次,两只可转债的误差修正项的绝对值都较大,尤其是进入转股期后,两只可转债的误差修正逆向调节作用在90%以上,工行可转债的修正作用上升,中行可转债有所下降,但仍在90%以上。这使得可转债的收益率保持在长期均衡水平。

[1]黄建兵.《中国的可转换债券与市场价格有效性研究》.《系统工程理论方法应用》,第1 期,2002,63-67.

[2]唐康德,尹华阳.《可转债融资与公司股价长期表现实证研究》.《湖北工业大学学报》,第1 期,2006,104-108.

[3]王慧煜,夏新平.《发行可转换债券对股票价格影响的实证研究》.《中南民族大学学报》,第2 期,2004,106-109.

[4]吴谦.《可转换公司债券价格与基础股票价格之间协整关系的实证研究》.《数理统计与管理》,第4 期,2007,726-732.

[5]吴谦.《可转债价格与股票价格动态传导关系实证研究》.《财经研究》.第5 期,2007,134-143.

[6]杨如彦,魏刚,刘孝红,孟辉.《可转换债券及绩效评价》.中国人民大学出版社,2002.

[7]张秀艳,张敏,闵丹.《我国可转债市场与股票市场动态传导关系实证研究》.《当代经济研究》,第8 期,2009,52-55.