我国上市公司股权激励绩效研究综述

2014-02-10闫妍

闫妍

我国上市公司股权激励绩效研究综述

闫妍

股权激励能否成功规避原本委托代理关系的一些问题,作为提高公司业绩的一种激励政策,已经成为国内外研究的热点。本文以2000年至2010年之间发表在CSSCI来源期刊关于上市公司股权激励与公司业绩实证研究的13篇代表性文献为研究样本,对国内上市公司股权激励绩效的研究现状进行综述,并进一步分析了研究结果出现不一致的原因。

股权激励;公司业绩;综述

一、研究背景

随着企业所有权和经营权的分离,企业的所有者和管理者之间就形成了委托代理关系。根据委托代理理论,委托人和代理人之间会存在信息不对称的现象。管理者由于掌握了比所有者更多的企业相关消息,又可以为了追求更多的自身利益而利用手中权力造成所有者信息不对称,处于信息弱势的企业所有者的利益受到严重威胁。因此,需要一种能够从客观上将委托人与代理人的利益绑定在一起的激励制度来协调这种信息不对称造成的矛盾关系。而股权激励,将公司股票分配给代理人,促使其成为公司的另一种股东,自然而然地与委托人都成为依托公司绩效而受益的群体。这种激励方法也因而得到诸多上市企业的青睐。股权激励能否成功规避委托代理关系中出现的一些问题,本文对我国上市公司股权激励的研究成果进行综述。

二、样本选取

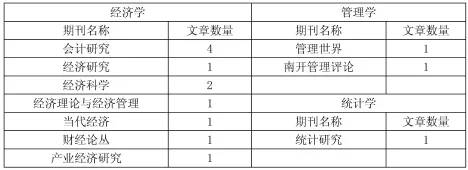

本文选取CSSCI来源的权威期刊作为研究对象,代表了国内最新的研究动态和研究方向。关于上市公司股权激励与公司绩效实证研究的文献主要集中在2000年至2010年之间,本文选取在此期间发表的13篇代表性文献为样本。其中经济学类10篇,管理学类2篇,统计学类1篇,具体期刊名称和文章数量见下表:

表1 上市公司股权激励与公司业绩实证研究的文献统计

三、上市公司股权激励与公司业绩的研究综述

(一)不相关或不显著

李增泉(2000)选取799家上市公司为样本进行回归分析,分别从资产规模、竞争因素、股权结构和区域因素对公司绩效的影响进行分组检验,发现我国上市公司高级管理人员的持股比例偏低,与公司业绩不相关,不能发挥其应有的激励作用。魏刚(2000)以816家A股上市公司作为研究对象进行回归分析,实证结果表明,上市公司高管人员持股水平偏低,“零持股”现象比较普遍。高管人员的持股数量与上市公司的经营业绩并不存在显著的正相关关系,而且高级管理层持股比例越高,与公司经营绩效呈现的相关性越差。管理层持有的股权并没有达到预期的激励效果,它仅仅是一种福利制度安排。陈勇,廖冠民,王霆(2005)选取所有实施过股权激励的上市公司为研究样本,对其实施股权激励前后的绩效变化进行实证分析,结果表明实施股权激励后,上市公司的经营业绩总体上略有提升,但并不显著。并对股权激励形式的业绩激励效应差异进行统计检验,证明股权激励与上市公司业绩不显著相关。俞鸿琳(2006)采用FE模型对上市公司管理层股权激励与公司价值之间的关系进行检验,研究结果表明:对于全部上市公司和非国有上市公司而言,管理层的持股比例与公司价值正相关,但并不显著;而国有上市公司的管理层持股比例与公司价值负相关。顾斌,周立烨(2007)通过对剔除行业影响后的上市公司管理层股权激励效果进行实证分析,指出上市公司在实施管理层股权激励之后其业绩变化并不显著,目前我国上市公司高管人员股权激励的长期效应不明显。夏宁(2008)采用回归分析方法,以企业规模为控制变量,主要研究了股权激励与企业风险、产权比率、净资产收益率等变量之间的关系。结果表示企业绩效除了与产权比例正相关以外,与其他的因素特别是高管人员的股权激励无关,而且高管人员持股数量与总经理持股数量与其他变量的关联程度也不大。

(二)正相关

刘国亮,王加胜(2000)研究了上市公司的经营绩效与股权的分散性、国家股的大小、经理人员持股的比例、是否存在职工持股、经理人员的薪金等因素的关系。认为上市公司的管理层持股与职工持股,无论在理论上还是在实践中,都表明这种制度设计对提高企业经营绩效产生了积极的激励作用。张俊瑞,赵进文,张建(2003)采用随机抽样的方式确定了127家上市公司作为样本,通过提出的四个假设来研究上市公司高级管理人员激励手段与公司经营绩效、公司规模、持股比例、国有控股比例等之间的相关关系,并指出高管人员持股比例与公司业绩呈现正相关关系。周建波、孙菊生(2003)选取34家已经对经营管理者进行股权激励的上市公司为样本,运用实证分析检验公司治理特征、管理层股权激励与公司经营绩效提高的关系,结果表明:对于成长性较高的公司,公司经营绩效的提高与管理层因股权激励增加的持股数量呈现显著正相关的关系。谢军(2005)利用2003年度截面数据的分析发现,股权激励对公司绩效具有显著的积极影响,即使在控制了经理现金报酬、企业规模和行业属性的影响之后,这种显著性依然存在。袁燕,于海莹(2007)通过对我国沪、深两市上市公司2003-2005年的数据进行实证分析,得出我国上市公司经管层股权激励水平与公司业绩之间呈倒N型关系,说明我国上市公司在经管层股权激励方面得到了改善。

(三)区间效应

李维安,李汉军(2006)选取了1999年至2003年之间的民营上市公司作为样本,回避国有上市公司的非市场因素,进一步研究民营上市公司的股权结构、管理层持股对公司业绩产生的影响。研究结果表明股权激励与公司业绩呈现出区间效应:当第一大股东绝对控股时,其持股比例越高公司实现的业绩越好,但这时高管人员的股权激励不能发挥作用;当第一大股东的持股比例小于20%时,高级管理层的股权激励对公司业绩也没有效果;只有当第一大股东持股比例处于20%至40%之间时,其持股比例和公司业绩呈现倒U型关系,高管的股权激励对公司业绩能发挥显著的效果。即不同的股权结构对股权激励与公司业绩的关系产生不同的影响。孙堂港(2009)选取了2008年9月30日前在境内两个股票交易所上市并且实施了股权激励的63个公司作为样本进行实证研究,采用最小二乘法对股权激励和公司业绩的相关性进行整体回归。研究结果表明采用不同激励标的物对公司业绩的影响出现差异,期权比股票对公司业绩产生更显著的影响;不同股权激励比例也会对公司绩效产生不同的区间效应,当股权比例处于4%至7%之间时,股权激励与公司绩效呈正相关关系,而当股权比例低于4%或者处于7%至10%之间时,股权激励程度与公司绩效负相关。

四、结语

上述13篇文献中,认为股权激励与公司业绩不相关或不显著的文献占到6篇,认为两者呈正相关关系的有5篇,产生区间效应的2篇。从数量上来看,认为股权激励与公司业绩相关与否的观点所占比例基本持平。从时间上来看,不同的研究观点在2000年至2010年之间分布均匀,并没有时间集中性。也就是说上市公司股权激励与公司业绩之间的关系还没有一致性或倾向性的结论。

本文认为导致结论不一致主要有以下原因:第一,从上述文献的研究结果发现,目前我国实施股权激励的上市公司数量还比较少,上市公司高管人员持股比例普遍偏低,这也是导致研究结论不一致的原因之一。第二,指标衡量标准不同。例如,公司业绩的指标有总资产收益率(ROA)、净资产收益率(ROE)、托宾值(Tobin’Q)、每股盈余(EPS)、股票价格等等。而这些指标是否具有代表性,谁最具有代表性仍是学者们争论的焦点。第三,我国上市公司实施股权激励还处于起步阶段,国内学者对股权激励的研究目前也还处在早期,深入研究股权激励效果的文献数量并不多,尤其近两年也没有出现新的研究成果。期待在上市公司股权激励进一步实施和完善中,有更多更新的研究成果。

研究成果:

本文是2012年度黄淮学院《会计学专业综合改革试点项目》阶段性研究成果。

[1]李增泉.激励机制与企业绩效——一项基于上市公司的实证研究[J].会计研究,2000(1):24-30.

[2]魏刚.高级管理层激励与上市公司经营绩效[J].经济研究,2000(3):32-39.

[3]张俊瑞,赵进文,张建.高级管理层激励与上市公司经营绩效相关性的实证分析[J].会计研究,2003(9):29-34.

[4]周建波,孙菊生.经营者股权激励的治理效应研究——来自中国上市公司的经验证据[J].会计研究,2003(5):74-82.

[5]谢军.经理持股和经营绩效:经理持股激励功能的实证评价[J].财经论丛,2005(6).

[6]俞鸿琳.国有上市公司管理层股权激励效应的实证检验[J].经济科学,2006(1).

[7]李维安,李汉军.股权结构、高管持股与公司绩效——来自民营上市公司的证据[J].南开管理评论,2006(5):4-10.

[8]顾斌,周立烨.我国上市公司股权激励实施效果的研究[J].会计研究,2007(2)79:92.

[9]夏宁.高管人员股权激励与上市公司业绩的实证研究[J].统计研究,2008(9):106-109.

[10]孙堂港.股权激励与上市公司绩效的实证研究[J].产业经济研究,2009(3):44-50.

(作者单位:黄淮学院经济管理系)