产权市场:多层次资本市场体系中不可或缺的基础性服务市场与坚实基座

2014-01-09周雪飞四川成都市西南财经大学财税学院成都611130

◎ 周雪飞(四川成都市西南财经大学财税学院,成都 611130)

产权市场:多层次资本市场体系中不可或缺的基础性服务市场与坚实基座

◎ 周雪飞(四川成都市西南财经大学财税学院,成都 611130)

多层次资本市场体系的建立和完善,源于经济社会发展要求的演变过程,且没有一成不变的固定模式。虽然西方发达市场已有上百年的历史,但时至今日这个过程仍在进行之中、并未终结。循着中国多层次资本市场体系的构建与发展,多层次资本市场体系从“倒三角”、“正三角”到“有基座支撑的金字塔形”的演进,也正是国有企业市场化改革、发展方式转型与经济结构调整、积极发展混合所有制经济的集中反映和客观要求。

与国外成熟、规范市场相比,我国资本市场发展只有短短几十年时间,因此基础建设显得尤为重要。在促进发展方式转型与经济结构调整、积极发展混合所有制经济的大背景下,面对占据绝对主导的非上市公司、非标准化资产,唯有汇聚特色,夯实基础,进一步发展壮大产权市场,方能使其为实体经济提供更为宽广、稳固的平台支撑和金融服务。从这个意义上讲,我国产权市场作为基础性服务市场,理应成为构建“金字塔形”资本市场体系的坚实基座。

1 多层次资本市场体系的市场功能观点与维度划分

1.1 多层次资本市场体系的市场功能观点

多层次资本市场作为现代资本市场复杂形态的一种表述,是资本市场有机联系的各要素总和,具有丰富的内涵。在资本市场上,投资者和融资者基于自身规模与主体特征的不同,对资本市场金融服务存在着差异化需求。投资者与融资者对投融资金融服务的多样化需求,决定了资本市场应该也必须是一个多层次的市场体系。

基于市场功能观点理论,资本市场需要体现差异性,需要不同层次、不同功能的内在市场结构与市场体系来服务于不同的融资者和投资者,进而满足不同层次的资本供给和需求:不同发展阶段、不同规模企业多样性的融资需求,决定了资本市场的多功能性;投资者的复杂性也决定了资本市场的多功能性;不同所有制经济形式的并存与融合同样决定了资本市场的多功能性。

1.2 资本市场的两种维度划分

按照“资产存在形式”维度,资本市场可以划分为证券资本市场和非证券资本市场。前者是指证券化的产权交易场所,以多层次的股票市场(如主板、二板、全国中小企业股份转让系统、区域性股权交易市场)为代表,后者是指资产尚未实现单元化、证券化的企业进行整体性产权交易的场所,即为企业产权交易提供平台与服务的产权市场。

按照“市场交易方式”维度,资本市场可以划分为标准化交易的资本市场和非标准化交易的资本市场。多层次股票市场中,主板、中小板、创业板、新三板均为标准化交易,四板则为非标准化交易。而产权市场主要采取非标准化的产权交易方式,如协议转让、竞价交易、招标转让、合作开发等等。

2 中国多层次资本市场体系从“倒三角”到“正三角”的演进

2.1 在服务“国企改革改制与解危脱困” 中形成的“倒三角”资本市场体系:以主板为主的场内市场

中国资本市场的建立和完善,从一开始便定位于“为国企改革提供配套服务”。这种为“国企改革改制、解危脱困”服务的目标诉求,也为“倒三角”资本市场体系的形成埋下了伏笔。

在此过程中,大批国有企业通过改制上市、兼并重组,依托资本市场成为公众公司,向国有企业市场化和国有资产资本化方向路径不断迈进。

从上市家数和市值来看。截至2012年底,沪深两市上市公司达2494家。其中主板1438家,中小板701家,创业板355家。①沪深两市总市值23.04万亿元,流通市值18.17万亿元。其中,中小板总市值28804.03亿元,流通市值16244.15亿元;创业板总市值8731.20亿元,流通市值3335.29亿元。②与此同时,截至2012年底,场外市场的代办股份转让系统挂牌公司仅有200家。③

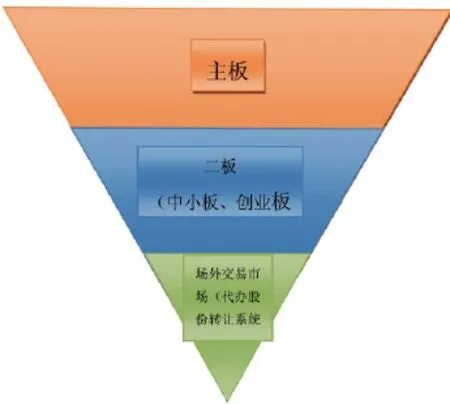

就整个资本市场体系的上市家数与流通市值而言,这是典型的“倒三角”结构。因为按照国外成熟资本市场的体系设计,场外市场挂牌公司数量应多于创业板公司,创业板公司数量应多于中小板公司,而中小板公司数量应多于主板公司。目前中国市场的情况正好相反(参见图一)。

图一 “倒三角”的多层次资本市场体系

然而,国内资本市场体系这种“倒三角”格局既不稳固、也不完善,存在明显结构性缺失:注重发展场内交易市场,但忽略了场外交易市场的发展。

与此同时,国内中小企业、小微企业融资难现象日益突出,大量民间资金迫切需要寻找新的投资或投机出口,因此资本市场体系的“倒三角”格局亟待改变。

2.2 转型升级中的“正三角”资本市场体系:从场内市场到场外市场

“十二五”规划的主线,就是加快转变经济发展方式。发展方式转型和经济结构调整,为我国资本市场发展提出了更高目标要求:从主要服务于国企改革改制,转向服务于经济发展方式的转型、支持经济结构的调整和科技创新型企业的发展,必然需要多层次、多元化、多功能资本市场体系的支撑,需要中介机构提供各类差异化的金融服务。

国际经验表明,一个高效而健全的多层次资本市场体系对于经济成功转型具有重要推动作用。从中国的发展实践来看,每当经济面临结构变化挑战时,证券市场估值都会呈现分化局面:既有的成熟行业相对衰落,一大批新兴行业从无到有、从中小市值转为大市值,并逐步在证券市场中占据相对主导地位。在此过程中,证券市场通过赋予新兴行业以更高估值,通过价格机制引导民间私人资本流向这些行业,从而引领经济转型、结构调整。

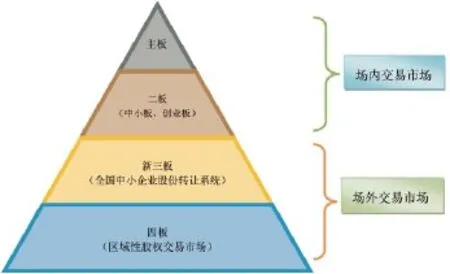

在这种背景下,一种自然而然的思路便是:在不断扩充主板、中小板、创业板等场内交易市场规模的同时,加快发展全国性和区域性场外交易市场,将资本市场体系的“倒三角”扭转为“正三角”,以满足众多中小企业、小微企业长期发展的融资需求(参见图二)。

图二 多层次资本市场体系的“正三角”架构

但必须正视的现实是:截至2013年底,全国各类企业总数为1527.84万户。其中小微企业1169.87万户,占企业总数的76.57%。④而目前主板、中小板、创业板等场内交易市场上市公司加在一起不到3000家。更何况,今后每年能够进入资本市场发行上市的企业同样较为有限,绝大多数企业短时期内无法在场内市场甚至场外市场获得融资需求。由此,从“倒三角”到“正三角”的演进虽是一种进步,堪称“帕累托改进”,但还不够,远不能满足实际需要,资本市场体系结构依然需要由“正三角”向“有基座支撑的金字塔形”拓展、延伸。

3 积极发展混合所有制经济的资本市场路径选择:依托产权市场实现各类资本的融合

十八届三中全会审议通过的《中共中央关于全面深化改革若干重大问题的决定》明确提出:产权是所有制的核心。积极发展混合所有制经济,“有利于国有资本放大功能、保值增值、提高竞争力”,有利于各种所有制资本取长补短、相互促进、共同发展。允许更多国有经济和其他所有制经济发展成为混合所有制经济。

凡此种种,掀起了新一轮国企改革的序幕。而当前急需研究推进混合所有制经济的实现途径,也就是国有资本、集体资本、非公有资本等相互融合的路径选择。事实上,无论是国企改革“管资产向管资本转变”的主方向还是积极发展混合所有制经济,本质上都与产权流转密切相关:随着混合所有制经济发展步伐的加快,更多非上市企业需要通过并购重组来实现资源的优化配置。而国有资产的保值增值,同样需要通过主动参与多层次资本市场体系中的产权交易来得以实现。

市场的“优选法则与需求表达”机制充分表明:在推进混合所有制经济发展的进程中,因应实体经济的需要,为各类所有制资本的融合提供公开、透明的交易平台,让市场更好地发挥其资源配置的决定性作用。可以说,在积极发展混合所有制经济的大背景下,国有企业与市场经济实现融合的最直接、有效的路径应当是:依托多层次资本市场体系进一步深化改革,实现企业资本结构的多元化和国有资产的资本化。

而伴随国有企业改革改制成长起来的产权市场,无疑具有承担这一重要使命的基础性服务功能和作用:企业国有产权进入产权交易机构挂牌交易的制度安排,使国有企业除了通过证券市场上市实现混合所有制之外,又有了更具操作性的合法途径与现实选择,即通过非证券资本市场的产权市场来实现产权多元化、资产资本化:大多数国有企业由于规模实力、行业限制、发展阶段等诸多原因,无法通过标准化的证券市场实现混合所有制。而产权市场由于其资本介入的非标准化,同时具有证券市场公开透明的交易环境和制度保障,成为国有企业走向混合所有制最可行、最稳妥的路径选择。

不难看出,产权市场可以充分利用其在企业国有产权转让领域的优势,成为混合所有制的实现平台,以及国资监管部门对持有的混合所有制企业国有股权、混合所有制企业的法人财产进行监管的平台。概言之,产权市场是实现产权多元化的“搅拌机”,能够为推进混合所有制经济提供流转服务;是实现“双向”产权保护的“稻草人”,能够防止“国有资产的流失”和“民营资产被侵吞剥夺”。

4 产权市场是构建“金字塔形”资本市场体系不可或缺的坚实基座

4.1 产权市场的基础性服务功能

从市场功能角度讲,产权市场是多层次资本市场体系中“非标准化、非公众”的非证券资本市场,是最贴近实体经济的、为证券资本市场提供基础性服务的市场,居于多层次资本市场体系的基座位置,是地方金融体系的重要有机组成。

产权市场的基础性服务功能主要体现在:为中国的产权制度改革和各类所有制资本融合提供平台服务;为众多非上市公司优化企业股权结构、资产结构提供投融资服务;为上市公司法人财产处置提供市场监管服务;为大量非标准化资产交易提供流转服务;为包括场内市场和场外市场在内的证券资本市场提供上市资源的输送服务。

4.2 产权市场是中国独有的、多层次资本市场体系不可或缺的坚实基座

以产权交易机构为代表的产权市场,应国有企业改革需要产生、不断成熟,是中国独有的,在多层次资本市场体系中具有不可或缺的地位和作用。

与国外成熟、规范的市场相比,我国资本市场发展只有短短几十年时间,要想赶超、融入全球资本市场,构建具有中国特色的资本市场体系,加强基础建设既是现实需要,更是一条可靠的捷径。在促进发展方式转型与经济结构调整、积极发展混合所有制经济的大背景下,面对占据绝对主导的非上市公司、非标准化资产,唯有汇聚特色,夯实基础,进一步发展壮大产权市场,方能使其为实体经济提供更宽广、稳固的平台支撑和金融服务。

从这个意义上讲,我国产权市场理应成为构建“金字塔形”资本市场体系的坚实基座(参见图三)。

注释:

①中国证监会编:《中国证券监督管理委员会年报2012》,中国财政经济出版社,2013年6月

②中国证监会编:《中国证券监督管理委员会年报2012》,中国财政经济出版社,2013年6月

③《中小企业股份转让系统揭牌 场外市场步入正轨》,中国经济网,2013年1月17日

④国家工商行政管理总局:《全国小微企业发展报告》