基于GARCH类模型的外汇风险度量研究

2013-12-31苏州大学东吴商学院

■周 渊 苏州大学东吴商学院

一、引言

在人民币汇率形成市场化机制的过程中,外汇风险成为了一种不可低估的风险,是金融风险度量研究的重要部分,特别是2005年我国人民币汇率机制改革之后,人民币汇率波动越来越频繁,造成了与此相关的各种外汇金融资产、价值收入、股本负债等均会随汇率变动而产生波动,从而造成外汇风险。我国汇率主要是以人民币兑美元为主的双边汇率,而我国大多数对外贸易以美元为结算单位,又通过我国的“双顺差”现象,以及外汇储备大部分持有美元资产,汇率的频繁波动会造成我国企业与国家资产的巨大风险,即外汇风险。同时,随着我国贸易结构不断发展变化,贸易总量的增长,以及外汇储备规模扩大,汇率风险日益被各方重视,为了防范外汇风险,控制风险的影响,对于其风险的度量与预测及其准确性要求越来越高。本文利用G A R C H模型的实证估计和分析,通过时间序列规律的探析,来预测外汇风险波动的变化规律,同时选取五种外汇汇率,旨在更全面的反应外汇汇率波动情况,力求为各金融机构减少金融风险及监管部门调控宏观经济,以及外汇使用者、投资者规避外汇风险提供一定的参考依据。

二、GARCH类模型简介

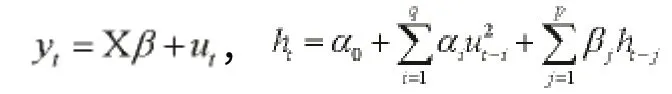

广义自回归条件异方差模型,即GARCH模型,由于ARCH存在αi难以限定其非负的条件,使得结果难以精确,所以通过GARCH模型来做调整,要考虑两个条件均值和条件方差的假定。标准的GARCH(p,q)模型如下式:

一般而言,对于金融时间序列GARCH(1,1)模型能够反映数据的长期记忆特性,通常可以用GARCH(1,1)模型来简化参数的估计。该模型要求三个参数均为非负。

GARCH模型中引入标准差来表示预期风险从而得出GARCH-M模型,多应用于金融资产预期收益与风险关系的问题中。同时,EGARCH和PARCH模型的产生是为了解决时间序列波动非对称性问题,本文的实证分析部分大致会应用到这几个模型。

三、实证分析

1.样本数据的选择

本 文 分 别 以USD/RMB,EUR/RMB,JPY/RMB,HKD/RMB,GBP/RMB五种汇率作为研究对象,由于英镑汇率数据从2006年8月1日开始公布,故数据选取2006年8月1日至2011年12月30日外汇汇率中间牌价共5组,每组1321个。

2.实证

(1)从数据的散点图分析看来,美元、港币汇率在不断的贬值,欧元和英镑汇率也在保持震荡中的贬值过程,只有日元汇率是震荡上行趋势。

(2)从外汇汇率的相关性可知,美元汇率和港币汇率之间存在高度的正相关性,日元与其它汇率间均存在一定程度的负相关性,其它汇率间有一定程度的正相关性。

(3)GARCH类模型的选择与估计。

以下以美元对人民币汇率为例进行分析:

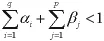

首先,该组波动率序列有如下统计特征:

Mean Median Maxmum Minmum Std.Dev Skewness Kurtosis Jarque-Bera-0.000178 -2.93E-05 0.003638 -0.004330 0.000878 -0.537698 5.580182 429.7599

根据一般统计分析经验,对各组时间序列变量进行对数处理,并做一阶差分外汇汇率日波动率序列rt=lnyt-lnyt-1,其中,yt为t时刻外汇汇率,rt为t时刻外汇汇率波动率。

峰度5.580182大于3,表明汇率波动不服从正态分布,偏度-0.537698<0,说明人民币对美元的汇率收益时间呈现长的左厚尾特征,可以看出其厚尾性比较大,则对于汇率预测的历史信息要求更高,汇率波动会集中于某些时段,并以其幅度大小而区分,有一定的集群效应。J-B统计量为429.7599,表示该汇率波动率也不符合正态分布,会使正态分布下模型拟合的准确性降低,可以选择时间序列的t分布来构建模型。

其次,对于rt的平稳性进行检验结果显示,ADF值在1%、5%、10%条件下均拒绝了存在单位根的假设,故该序列是相对平稳的。

其次DW检验,其统计量的值为1.991771,非常接近2,表示残差序列相关性不通过检验,即不存在。

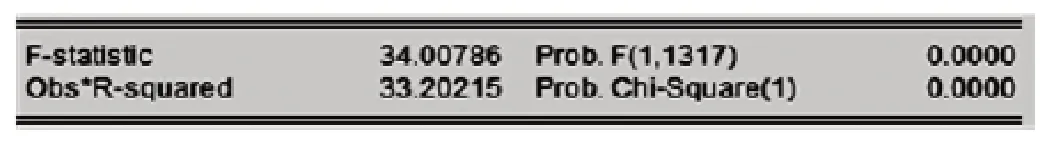

最后进行ARCH-LM检验,是对残差序列的检验即异方差的检验,结果如下显示p值为零表示该序列存在异方差。

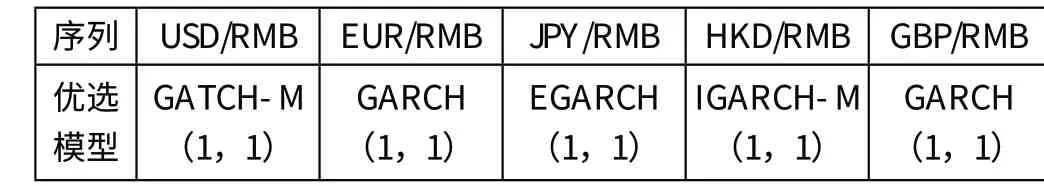

根据以上检验分析可知:人民币对美元的汇率日收益率rt为平稳数列,不存在自相关,但存在条件异方差,符合建立GARCH模型的条件,并依据AIC和SIC准则构建阶数为(1,1)的模型,同时对其它四种汇率也进行测试,考虑其它因素包括显著性、拟合度等,分别选择模型如下表所示:

序列 USD/RMB EUR/RMB JPY/RMB HKD/RMB GBP/RMB优选模型GATCH-M(1,1)GARCH(1,1)EGARCH(1,1)IGARCH-M(1,1)GARCH(1,1)

接下来运用Eviews软件对上述所选的模型进行在三种不同分布n-分布,t-分布,g-分布假设下对相应的汇率对数序列进行拟合分析。

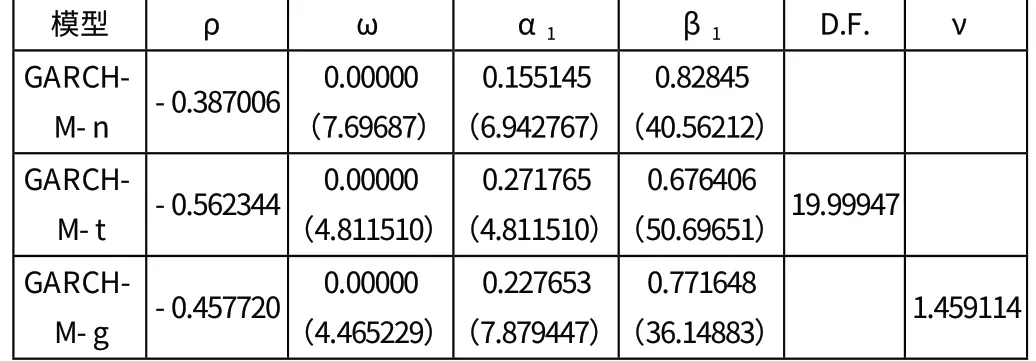

USD/RMB序列波动率估计结果

其它图表略

从上述图表中可以看出,选择模型参数为5%水平结果均为显著,忽略常数项,可以认为拟合结果较好,并通过ARCH的LM检验,不存在明显的条件异方差现象,模型对于各项汇率波动率的波动性反映较为良好。同时,g分布下参数υ的值大多为1~2之间,则在该分布下金融数据的厚尾性特征可以得到更好地反映。

接下来看汇率波动的持续性,主要是α1与β1的和来反映,USD/RMB和JPY/RMB波动的持续性高于EUR/RMB、HKD/RMB和GBP/RMB的持续性,但是过高的持续性使得残差增长过快,破坏了原模型的平稳性要求。再分别看α1与β1,五组数据的α1均大于零,表示外部冲击对五组汇率波动序列均产生影响,并依据α1的大小可以判断其冲击所造成的影响效果大小;对于β1而言,表示汇率波动的稳定性,五组数据β1均小于1,表示受历史信息影响较小,稳定性较强。

通过上述模型分析,可以在HKD/RMB和JPY/RMB中发现了显著的非对称效应。在HKD/RMB和JPY/RMB模型估计表中,各模型中杠杆因子系数γ1不等于零,并且通过了显著性检验,说明其波动率序列存在显著的非对称效应,并且其波动性的向上波动幅度大于向下,说明日元与港币的升值预期的普遍性挤退了市场上关于其贬值的信息。风险溢价参数ρ在USD/RMB和HKD/RMB中显著存在,说明美元以及港币存在风险补偿效应即市场将受益与风险同时综合考虑,其值为负表示两者的波动预期是再次贬值。

四、结论

首先,美元、港币汇率在不断的贬值,欧元和英镑汇率也在保持震荡中的贬值过程,只有日元汇率是震荡上行趋势。美元汇率和港币汇率之间存在高度的正相关性,日元与其它汇率间均存在一定程度的负相关性,其它汇率间有一定程度的正相关性。

第二,五种汇率波动率序列都存在金融数据左厚尾性特征,非平稳性,残差不存在序列相关性,条件异方差显著,具有一定的集群性特征,也称羊群效应,也就是人们会跟随市场对汇率上升与贬值的预期而产生的群体性效应,市场认为其贬值,人们就也认为其贬值,并且这种效应还带有持久性,不易改变。

第三,经过反复的测试演算讨论,分别对五种汇率选取不同的GARCH模型,以求达到高的拟合度,并有效地刻画外汇汇率的非线性动态波动特性反映外汇汇率日波动率序列的异方差现象,力求确切反映五种汇率波动特征。五种汇率受历史信息影响较小,自我稳定功能良好。美元日元波动持续性较高,且两者均存在显非对称效应,向上波动幅度明显大于向下的波动,利好消息的影响较大;同时美元与港币受外部冲击在五种汇率中较大且主要为前期,但是两者的波动的耗散性不错。

在金融领域,投资定价等方面均离不开波动率的影响和预测,汇率波动率的变化又有其复杂的各项原因,基于任何模型都很难准确地解释其中的原因。本文利用GARCH类模型对五种汇率波动率进行特征识别和判断,为更全面地了解我国外汇市场的风险特征做了一定地研究,其结论可以为我国金融机构和各方投资者等提供一定的理论依据和参考。

[1]刘瑾,施建淮.《基于ARCH类模型的VaR方法在外汇风险计量中的应用》[J].国际金融研究,2008年8月

[2]龚妮.《GARCH模型与VaR法在外汇风险度量中的应用》[J].黑龙江对外经贸,2006年第6期

[3]王德全.《外汇风险度量研究—基于GARCH类模型及VaR方法》[J].南方金融,2009年第8期

[4]于玲玲,倪秀君.《GARCH模型在我国外汇风险度量中的应用》[J].现代商业,2004年第4期