中国B2C电子商务税收流失带来的不公平竞争问题及其解决对策研究

2013-12-23张杨娜岚云南民族大学

■张杨娜岚 云南民族大学

中国电子商务从1997年发展至今已满十六年,从举步维艰到艰难探索再到现在多元化发展,B2C电子商务已成为21世纪主流的消费模式之一。过去的十六年是中国电子商务发展的起步阶段,为了扶持其发展,我国并未制定完善的税收政策,然而,随着网络技术日新月异的发展,B2C电子商务给社会带来了巨大的经济增长,但其税收流失现状也带来了国家财政收入减少和不公平竞争等问题。

一、B2C电子商务税收流失给传统企业带来的不公平竞争

1.中国B2C电子商务税收流失严重

由于网络消费便宜、方便、快捷,越来越多的消费者倾向于网上购物。B2C不断高速发展,营业额不断成倍攀升,一定程度上抢占了传统企业的市场。而B2C企业之所以价廉物美,很大程度上得益于税收政策的不健全。艾瑞网数据显示,2012中国电子商务交易规模达8.1万亿。如果按营业额4%的税率征收交易增值税[1],理论上税收流失约为3200亿元。虽然B2C电子商务是整个电子商务市场的一部分,但其高速发展使得其年销售额也相当可观。

2.电子商务交易使消费者剩余增加引起不公平竞争

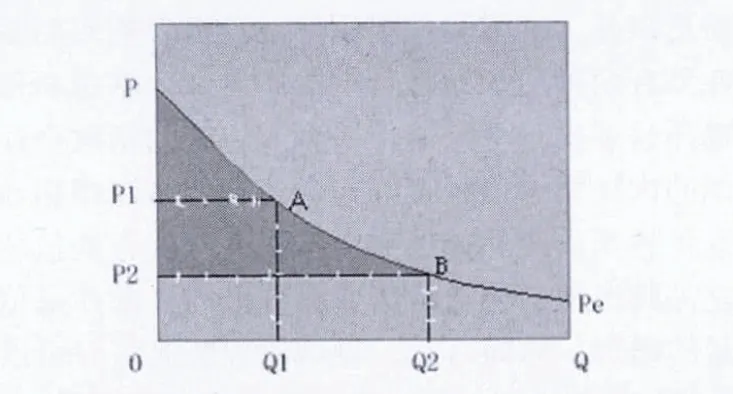

假设市场上有一家电子商务企业和一家传统企业同时提供同一种A商品,且商品毫无差异,所有消费者均为理性经济人,且不存在对购物方式的偏好。如果按现有规定,从企业收取营业额中4%的增值税,两个企业的定价就可以有区别,传统企业定价X元一单位A商品时,电子商务企业就可以定价0.96X元。设消费者预期的商品价格,即其在未购买商品时的心理预期价格为Y元(Y>X)。如下图所示,假设消费者购买数量为Q的A商品,选择传统企业提供的A商品时,得到的消费者剩余为(Y-X)*Q,而选择电子商务企业提供的A商品时,得到的消费者剩余为(Y-0.96X)*Q。显然,(Y-0.96X)*Q>(Y-X)*Q,作为理性经济人,消费者会选择电子商务企业提供的商品而完全放弃传统企业提供的商品。如下图所示,曲线PPe为消费者预期价格曲线,P1为传统企业A商品的价格,P2为电子商务企业A商品的价格,购买传统企业产品,消费者获得的消费者剩余为图形中PAP1阴影部分,购买电子商务企业消费者获得的消费者剩余为图形中PBP2阴影部分,显然PBP2>PAP1。

图 消费者选择不同的商品得到不同的消费者剩余

由上述分析可知,作为消费者,在理性经济人的假设下,一定会选择购买电子商务企业的产品而放弃传统企业的产品。电子商务企业给传统企业带来了不公平的竞争。

二、征税的难度所在

1.无工商注册导致纳税主体难以确定

包括B2C在内的任何以电子商务形势开展的贸易都是在虚拟的网络上进行的,没有统一的工商注册,政府无法获知商家的信息,包括数据流、交易量、交易额甚至经营者的个人基本信息或经营企业的单位基本信息,也就是说,政府连是谁在做电子商务贸易都不知道,更不用说针对贸易主体征税了。另外,电子商务交易中的合同、单证甚至资金都以虚拟的形式出现,经营者只要拥有一台电脑、一个调制解调器、一个即时通讯工具就可以轻而易举的改变经营地点,从一个高税率国家转移到一个低税率甚至不对电子商务交易征收任何税金的国家。[2]所以,在这样的情况下纳税主体究竟是在国内还是国外很难判断,交易者身份也难以确定。

2.交易过程难以追溯,税务稽查难

电子商务交易是无纸化交易,虽然在和谐发展、保护地球生态的大环境下是一种十分值得提倡的交易方式,但这种交易形式的数字化全程记录也给电子商务征税带来了实施的难题。所有的交易信息和交易过程都是数字记录,缺乏像传统企业的账本、发票等书面凭证,传统的纳税申报制度已经无法实行。同时,以中国现有的技术检测企业交易的原始信息获得交易额数据。即便政府能通过信息技术获得交易信息,但电子商务交易过程的电子凭证如订单、买卖双方的合同、作为销售凭证等,可以被轻易的篡改而不留任何痕迹,导致传统的凭证追踪审计失去了基础。[3]所以,征税实施的难度大。

3.税收管辖权的难以确定

我国税法采用的是居民管辖权与地域管辖权并重的的征税原则,但由于网络交易的虚拟性化、隐蔽化、数字化[4]导致“经营场所”和经营者居住地的概念难以界定,或者使经营所得来源地无法确认,从而导致税收管辖权的难以确定[5]。

三、防止B2C电子商务税收流失的对策

由于电子商务税收确实收到上述各方面的制约,所以虽然可以采取措施,但客观的来说,只能部分挽回流失的税收。

1.颁布专门针对电子商务交易的新税收政策

(1)颁布只征收增值税的B2C电子商务税收政策

网上经营的企业大体分两种,一种是有实体店,在网络上拓展业务,成交后发出的货物均是实体店的货物,即这种企业会按时上报上缴企业所得税;另一种是没有实体店做依托,只是以网络作为交易平台,发出的货物时临时从其他企业购买的。由于各方面的限制因素,可制定政策,只征收电子商务交易的增值税,这样既可以挽回部分流失税收,又避免了对原本有实体店支撑的企业的重复税收。

(2)新政策规定的增值税率需小于传统企业缴纳的增值税率

其原因有二,第一是要在一定程度上扶持还未发展成熟的B2C电子商务;第二,对于有实体店的B2C企业来说,较传统交易低的增值税会让经营者自愿选择交纳网络交易的税金,这样可以有效的防止这一部分电子商务交易的税收流失,而对于没有实体店的B2C企业来说,低额税收既不会让企业背负太多税收负担,也让其能保持电子商务的低价竞争优势。

2.政府建立一个税收第三方平台

(1)第三方平台运行流程及作用

这一平台类似于现在C2C企业淘宝网上支付宝。其操作流程如下:买方订货后将货款打入第三方平台,平台自动按规定的税率扣除增值税,然后生成一次信用好评率,作为诚信企业的依据。政府作出规定,信用等级达到一定数额后这一B2C电子商务企业可以向政府制定的银行进行无抵押贷款,以此吸引B2C企业自愿加入这一平台,并保证销售信用。生成的信用评级将自动显示在这一企业的网页,供后来的消费者参考其信用。在买方确认收货后,第三方平台就将已经扣除了增值税的交易额打入卖方账户。这样政府无需花很大的成本检测企业的资金流和数据流,企业也不可能因为篡改电子交易凭证和不上报交易额而逃税,同时解决了税务主体难以确定和税务稽查难两大问题。另外,消费者可以在第三方平台扣除税金后直接在网上下载购物发票,更好的保证了消费者的权益。

(2)政府制定罚款政策以确保第三方平台的可行性

为确定企业都能进入第三方平台,可规定企业必须注册这一平台才可以实施交易,并且政府实行严格的罚款制度确保企业越过第三方平台实行交易。我们通过一个简单的博弈分析这一方法的可行性。

设:I=未缴纳增值税的企业营业额

P=已收增值税的政府财政收入

T=增值税

F=政府发现企业未注册第三方平台的罚款金额

C=政府稽查及罚款的成本支出

F>T>C

各种情况下政府的财政收入或企业的收入如下表所示。在这一分析中政府和企业都面临两个选择,政府可选择罚款或不罚款,企业可以选择注册或不注册。

表 政府与电子商务企业的博弈

政府的选择分析:如果企业选择注册,那么政府就不存在罚款的问题,其财政收入为P。如果企业选择不注册,政府罚款,则财政收入为P+F-C,如果不罚款政府财政收入为P-T,所以在C

企业的选择分析:在政府选择罚款之后,企业如果选择注册,则其营业额收入为I-T,如果企业选择不注册,则其营业额收入为I-T-F,显然,I-T>I-T-F,且F额度越大,差距越大。所以,企业会选择注册。

由以上博弈分析可得,政府会选择罚款方式保证第三方税收平台的监管作用,且企业也会主动在第三方平台注册,缴纳增值税。

四、结论

B2C电子商务是电子商务商业模式的主体,运用这类商业模式的企业作为数字时代的国家经济主体之一,有义务向国家缴纳应缴税款以保证市场的公平竞争。但由于电子商务灵活多变的特点,要完全挽回这一领域流失的税收是难以实现的。所以,只征收增值税和建立第三方税收平台两个对策交互应用,能在政府技术、资金能力所及的范围内挽回部分流失税收,一定程度上解决我国B2C税收政策问题,保证让社会主义市场经济健康、有序的发展。

[1]樊静.《中国税制新论》[M]:北京大学出版社,2004.5-35.

[2]徐旻,杨路明.C2C电子商务税收问题探讨[J].财会月刊,2009,(1),42-43.

[3]郑晨.试论电子商务中涉及的税收问题[J].中国商界,2010,(8)25-26.

[4]张瑶.试论电子商务对税收的冲击及对策[J].经济师,2004,(10)110-111.

[5]辛华.税收政策不明晰影响电子商务发展[N]中国税务报,2004-08-10(11).