当代全球银行产业竞争格局的板块变迁分析

2013-12-19李欢丽李石凯

李欢丽 李石凯

引 言

全球银行产业竞争格局是全球金融竞争格局和全球经济竞争格局的重要组成部分,它既决定于全球金融竞争格局和全球经济竞争格局,也反过来影响全球金融竞争格局和全球经济竞争格局。对全球银行产业竞争格局进行分析研究有利于我们把握全球金融和全球经济的运行现实与未来走势。

全球银行产业竞争格局是指全球银行产业的市场竞争结构,可以从两个不同的层次进行分析:第一个层次是将单一的商业银行作为研究单位,通过单一指标或综合指标的排名描述全球银行产业的竞争格局,考虑到全球前20强银行对全球银行产业的竞争格局具有决定性的意义,所以一般的研究文献主要集中于分析全球前20大银行的排名、份额与国别的构成;第二层次是将同一板块内部的银行进行合并,通过聚类的方式研究银行产业竞争的板块构成。按照惯例,人们一般以英国《银行家》杂志“全球银行1000排行榜”作为研究全球银行产业板块构成的基础,并将上榜银行数量超过10%、一级资本份额超过10%、资产份额超过10%的板块作为独立的板块进行研究。①英国《银行家》杂志从1970年开始编制“全球银行300排行榜”,1980年扩张到“全球银行500排行榜”,1988年扩展到“全球银行1000排行榜”。

目前,英国《银行家》杂志的“全球银行1000排行榜”一级指标是一级资本,二级指标包括总资产、税前利润、资本充足率、不良贷款率、利润增长率、资本回报率、资产收益率、成本收益比例、不良贷款率。由于“全球银行1000排行榜”几乎囊括了全球所有大中型银行的数据,成为业界了解全球银行产业竞争格局的主要参考,也是学界研究全球银行产业竞争格局的主要依据。

我国学者巴曙松(1996)最早应用“全球银行1000排行榜”对全球银行产业竞争格局进行研究,其结论说明当时的全球银行产业由欧洲、美国和日本的主流银行主导。王晓雷(2006)运用“全球银行1000排行榜”对20世纪70年代至本世纪第一个10年的全球银行竞争格局的演进进行了分析,其结论说明全球银行产业竞争格局并不稳定,是一个动态演进的过程。李石凯(2009,2010)的跟踪研究显示,国际金融危机对全球银行产业竞争格局产生了显著冲击,具体表现在美欧主流银行全球竞争力的下降和中国主流银行全球竞争力的崛起,胡雪琴(2010)、路妍(2011)、王胜(2012)等的研究也得出了类似结论。

与传统的仅仅采用单一银行作为研究单位对全球银行产业竞争格局进行分析的模式不同,本文对英国《银行家》杂志“全球银行1000排行榜”数据进行聚类,分析全球银行竞争格局的板块变迁。我们认为,板块分析有助于我们更深层次地了解全球银行产业的竞争格局。

20 世纪90年代之前全球银行产业竞争格局简要回顾

欧洲是现代银行产业的发源地,历史上欧洲的经济强国往往同时也是金融强国,所以全球银行产业中最早出现的具有国际影响力的银行品牌也出现在欧洲,如英国的苏格兰皇家银行成立于1727年,国民西敏寺银行成立于1833年,伯明翰米德兰银行成立于1836年,劳埃德银行成立于1884年,巴克莱银行成立于1896年;法国农业信贷集团成立于1885年,巴黎国民银行成立于1889年,法国兴业银行成立于1864年;德国的德意志银行成立于1870年,德累斯顿银行成立于1872年,德国商业银行成立于1870年,都有超过100年甚至长达300年的历史,是世界银行中的老牌劲旅。实际上,一战之前银行产业的竞争主要是欧洲金融强国银行之间的竞争。

美国的主流银行也有相当长的发展历史,如美国银行成立于1784年,花旗集团的成立于1812年,摩根大通银行成立于1799年,但早期即使是美国主流银行,其全球竞争力也无法与欧洲抗衡。美国银行产业的发展得益于两次世界大战中美国经济的崛起以及1944年布雷顿森林体系建立的美元全球霸权地位。到20世纪70年代初期布雷顿森林体系崩溃之前,美国银行产业的全球竞争力达到了顶峰。

20世纪70年代之前,全球银行产业竞争格局的板块变化大致上遵循两条主线,其一是欧洲板块的衰退,其二是美国板块的崛起。这一演变的结果集中反映在1970年的英国《银行家》杂志“全球银行300排行榜”上。数据显示,1970年全球银行前20强依次是:① 美国银行;② 花旗银行;③ 大通曼哈顿银行;④巴克莱银行;⑤汉华银行;⑥摩根银行;⑦国民西敏寺银行;⑧ 美国西部银行;⑨ 国民劳工银行;⑩ 纽约化学银行;[11]纽约信托银行;[12]加拿大皇家银行;[13]富士银行;[14]西德意志银行;[15]巴黎国民银行;[16]三菱银行;[17]住友银行;[18]三和银行;[19]加拿大商业银行;[20]美国中部银行。在前10强银行中,美国占7家;在前20强银行中,美国占9家,而且前三强全部是美国的银行,美国板块毫无疑问是当时全球银行产业的第一大板块。包括英国、法国、德国、意大利在内的欧洲板块在前10强中占3席,在前20强中占5席,说明在美欧板块的竞争中欧洲处于劣势,但仍然保持了第二板块的位置。1970年的全球银行前20强中,虽然已经有4家日本银行上榜,但仍然没有形成独立的板块,无法与美欧板块抗衡。在全球前20强中,虽然也有两家加拿大银行上榜,但加拿大银行体系的整体实力比较薄弱,而且在此后的排行榜上再也没有见到这两家加拿大银行,所以加拿大板块大致上可以忽略不计。

20世纪70年代影响全球银行产业竞争格局演变的最重要变量是欧洲经济的复苏和日本经济的起飞。由于欧洲经济的复苏,欧洲板块重拾强势并显著超越美国板块。由于日本经济的起飞,日本板块快速崛起并由此打破美、欧两强争霸格局,形成美、欧、日三强鼎立格局。20世纪70年代全球银行产业竞争格局演变的最终成果集中体现在1980年的英国《银行家》杂志“全球银行500排行榜”上,当年的全球银行前20强依次是① 法国农业信贷银行;② 美国银行;③花旗银行;④巴黎国民银行;⑤德意志银行;⑥里昂信贷银行;⑦ 法国兴业银行;⑧德累斯顿银行;⑨巴克莱银行;⑩第一劝业银行;国民西敏寺;大通曼哈顿银行;西德意志银行;富士银行;德国商业银行;住友银行;三菱银行;三和银行;农林中央金库;巴西银行。在前10大银行中,包括英国、德国、法国在内的欧洲板块有7家银行上榜;在前20强中,有10家银行上榜,基本上与1970年的美国板块一致,无疑是全球银行产业的第一大板块。在前10强中,日本板块有1家;在前20强中,日本板块有6家,已经成功地超越了美国,成为全球银行产业的第二大板块。在前10强中,美国板块只剩下2家银行上榜,在前20前美国板块也只剩下3家,已经明显落后于欧洲板块和日本板块。

20世纪80年代全球银行产业竞争格局的演变具有三个特点:其一是日本板块的继续成长,其二是欧洲板块的相对稳定,其三是美国板块的沉沦。20世纪80年代全球银行产业竞争格局的演变成果直接体现在1990年的“全球银行1000排行榜”上,我们可以从当年的全球银行前20强和前1000强两个层次对三大板块进行分析。

1990年全球银行前20强排名依次是:①住友银行;②第一劝业银行;③富士银行;④农业信贷银行;⑤三和银行;⑥三菱银行;⑦巴克莱银行;⑧国民西敏寺银行;⑨ 德意志银行;⑩ 日本兴业银行;瑞士联合银行;花旗银行;巴黎巴银行;东海银行;汇丰银行;中国银行;日本长期信贷银行;巴黎国民银行;瑞士银行东京银行。数据显示,在前10强中,日本有6家银行上榜;在前20强中,日本有9家银行上榜,说明日本板块已经成功超越美国板块和欧洲板块。在前10强中,欧洲有4家银行上榜,前20强中,欧洲有8家银行上榜,说明欧洲板块大致上仍然基本维持了竞争优势。在前10强中,没有一家美国的银行;在前20强中,也只有1家美国的银行,说明至少在全球主流银行层次上,美国板块与日本板块和欧洲板块相比,已经处于相对的竞争劣势。虽然在前20强中已经有1家中国银行和1家中国香港银行,但总体上尚未形成独立的板块,无法与日本板块、欧洲板块和美国板块抗衡。

如果仅仅只考察全球银行前10强或者是前20强,我们得出1990年全球银行产业竞争格局是日本板块最强,欧洲板块次之,美国板块最差。但是,如果对当年“全球银行1000排行榜”的上榜银行进行分析,得出的结论会稍有差异。图1描述的是1990年全球银行1000排行榜上榜银行的板块构成。图1显示,在1990年的全球银行1000强中,有444家来源于欧洲,占44.4%,说明欧洲仍然是最重要的板块;有222家来源于美国,占22.2%,说明美国是仅次于欧洲的第二大板块;有112家来源于日本,占11.2%,说明在上榜银行数量上,日本仍然不及欧洲和美国,整体实力仍然存在差距。由于三大板块以外的所有国家的上榜银行总数也只有222家,所以用欧洲、美国、日本三足鼎立来描述1990年的全球银行产业竞争格局是有道理的。在1990年的“全球银行1000排行榜”中,欧洲板块的一级资本全球份额为38.2%,美国板块一级资本全球份额为17.5%,日本板块全球份额为22.6%,这一组数据也支持上述结论。

20 世纪90年代全球银行产业竞争格局的板块变迁

影响20世纪90年代全球银行产业板块变迁的因素主要有三个:其一是“失去的10年”导致日本板块全球竞争力的下降;其二是金融大爆炸改变了全球银行产业竞争的制度环境;其三是全球银行并购浪潮加剧了全球银行产业竞争的程度。

20世纪90年代由于经济泡沫破裂,日本经历了第一个失去的10年,国际货币基金组织的统计数据显示,1990年日本的实际GDP为4 244 942.55亿日元,2000年日本的实际GDP为4 748 472.00亿日元,10年年均增速仅仅只有1.12%,已经大大低于70年代和80年代的年均增速,尤其是1998和1999两年还连续出现2.03%和0.19%的负增长,经济泡沫破裂,对银行产业的影响更加明显。日本中央银行日本银行的数据显示,1993年日本银行体系的总资产为7 319 561亿日元,2000年日本银行体系的总资产为7 515 957亿日元,年均增速仅仅只有0.37%,又远低于实际GDP的年均增速。①日本银行的资产统计缺1990—1992年的数据,所以我们的计算只能以1993年作为基期。经济泡沫破裂导致大量的不良债权,所以日本银行产业的盈利状况比资产的表现更为槽糕,以日本的主流银行为例,住友银行1995年已经出现巨额亏损;三和银行1994年实际利润收缩50.6%,1995年继续下降 47.1%;第一劝业银行1995年实际利润下降42.3%,税前利润不过9.60亿美元;富士银行1994年实际利润下降39.4%,1995年又进一步下降38.7% ,税前利润只有4.45亿美元;1995年樱花银行的税前利润也只剩下7.21亿美元;三菱银行1994年实际利润下降46.1%,1995年再下降28.1%,税前利润仅有6.46亿美元。实际上,从1996年开始,日本银行产业连续5年出现全行业亏损。由于资产规模的停滞和盈利水平的下降,日本银行产业的全球竞争力显著下降,主流银行先后退出全球银行产业第一方阵(王晓雷,2008)。

20世纪90年代中期先后在欧洲和美国掀起了以金融自由化为核心的金融大爆炸,改变了全球银行产业竞争的制度环境,也影响了全球银行产业竞争格局的板块构成(李佳,2013)。金融大爆炸首先改变了全球银行产业的制度环境,比如1997年英国成立金融服务局,金融监管权利由英格兰银行转移至金融服务局,形成了不按机构监管而按功能监管的格局,建立了混业经营和混业监管的制度。1999年美国《金融服务现代化》法案正式签署生效,允许商业银行、证券公司、保险公司跨界经营,这标志着自1933年的《格拉丝-斯第格尔法》实施以来维持了近70年的分业经营、分业监管制度的结束和混业经营、分业监管制度的开始。在金融大爆炸之前,银行之间的竞争集中于传统的商业银行业务,金融大爆炸之后,商业银行纷纷改组成金融集团,或者银行控股公司,银行之间的竞争在商业银行、投资银行、信托、租赁和保险业务等方面全面展开,竞争形势日趋多元,竞争程度日趋激烈。

自20世纪90年代,全球银行产业掀起了一轮并购浪潮。并购浪潮使全球银行产业竞争的质与量都发生了重大改变,所以并购浪潮对全球银行产业竞争格局的影响比日本经济的衰退和金融大爆炸更为直接也更为显著。1991年日本的三井银行与太阳神户银行合并成樱花银行,美国的化学银行和汉化银行合并成新的化学银行,荷兰阿莫罗银行与ABN银行合并成荷兰银行,掀起了20世纪90年代全球银行产业并购浪潮的序幕。1994年,汇丰银行收购米德兰银行,不仅改变了英国原有的四大清算银行格局,也造就了全球银行产业中屈指可数的银行品牌汇丰控股。1995年,东京银行、三菱银行合并成东京三菱银行,显著地改变了日本和全球银行产业的竞争格局。1996年,化学银行与大通曼哈顿银行合并成新的大通曼哈顿银行拉开了此后持续多年的美国银行产业并购重组的序幕。1997年,瑞士联合银行与瑞士银行的合并、瑞士信贷银行与人民银行的合并,形成了瑞士具有垄断性质的两大金融集团瑞银集团和瑞士信贷集团。1998年,花旗银行与旅行者集团合并成花旗集团,美国银行与国民银行合并成新的美国银行,掀起了美国主流银行并购重组的高潮。1999年德意志银行收购美国信孚银行,是20世纪90年代银行跨国并购的第一大事件,也重塑了德国银行的全球竞争力。1999年巴黎国民银行收购巴黎巴银行,新的巴黎国民银行成为法国的龙头老大。虽然全球银行产业历史上也经历过几轮并购浪潮,但最新一轮并购浪潮显然与前几轮并购浪潮有巨大的差别,最主要的特征是强强联合。历史上的银行并购绝大部分发生在“好银行”和“坏银行”之间或“大银行”与“小银行”之间,由于反垄断法的约束,监管部门对银行的强强联合多持否定态度。然而本轮并购浪潮不同,绝大部分银行并购案例参与方均为各国最主要的金融机构,是典型的强强联合。全球银行并购浪潮对全球银行产业竞争格局的影响主要表现在以下几个方面:其一,由于是强强联合,每一宗并购案例都会制造出一个金融航母,改变全球银行的排名次序,所以整个20世纪90年代没有一家银行能够连续两年蝉联全球第一,全球前10强和前20强的排名也很不稳定;其二,由于银行并购,全球银行产业的集中度大幅提升,根据英国《银行家》杂志的“全球银行1000排行榜”数据,我们可以计算出前25大银行的资产占所有上榜银行资产的份额,反映全球银行产业的集中程度,数据显示,这一比例在1990年还不足25%,到2000年已经超过32%,10年间上升了7个百分点;其三,由于全球银行产业集中程度的提高,为争夺全球银行产业的领导地位,全球银行产业的竞争也日趋直接和激烈。

总体上考察,20世纪90年代全球产业竞争格局的板块变化大致上可以归纳成日本板块的衰落、美国板块的复苏与欧洲板块的稳定,我们可以通过2000年英国《银行家》杂志的“全球银行1000排行榜”,从前20强和前1000强的构成进行描述。2000年“全球银行1000排行榜”中,前20强的上榜银行分别是:①花旗集团;②美国银行;③汇丰控股;④东京三菱银行;⑤大通曼哈顿银行;⑥第一劝业银行;⑦农业信贷集团;⑧ 樱花银行;⑨ 富士银行;⑩ 中国工商银行;[11]三和银行;[12]住友银行;[13]第一银行;[14]巴黎国民银行;[15]瑞银集团;[16]荷兰银行;[17]瑞士信贷集团;[18]德意志银行;[19]日本兴业银行;[20]中国农业银行。数据显示,与1990年美国仅仅只有1家银行进入全球前20强相比,2000年,美国已经有4家银行进入前20强,而且排名第一的花旗集团和排名第二的美国银行都来源于美国,足以说明美国银行产业的复苏。2000年上榜的日本银行虽然在前20强中仍然有7家,但进入前10强的只剩下4家,不仅比10年前少了,而且排名都大大后退,已经显示出显著的竞争劣势。进入全球前10强的欧洲银行比1990年减少了2家,但是进入20强的仅仅只少了1家,大致上保持了稳定。虽然中国工商银行和中国农业银行已经进入全球前20强,但是中国进入1000强的银行仍然只有9家,还不足以形成独立的板块。

图2描述的是2000年“全球银行1000排行榜”的板块结构。图2显示,与1990年相比,欧洲的上榜银行已经从444家下降到388家,虽然减少了56家,但仍然是全球银行产业中最强的板块;美国的上榜银行由1990年的222家减少至2000年的199家,减少了23家,上榜银行数仅仅次于欧洲,还是维持了全球第二大板块的地位;上榜的日本银行虽然比1990年112家增加了4家,保持了全球第三大板块的地位,但是几乎所有上榜银行的排名都有下降,资产规模收缩,盈利水平下降,不良资产增加,全球竞争力明显衰退。其他地区的上榜银行数量虽然从222家上升至297家,增加了75家,但增加的银行分布在众多国家,还没有一个国家的上榜银行数量能够与美、欧、日抗衡。

21 世纪头10年全球银行产业竞争格局的板块变迁

21世纪的头10年全球银行产业竞争的板块显示出更加剧烈的变化,引起这些变化的主要因素有三个:其一是全球银行并购浪潮的继续和深化,其二是国际金融危机的冲击,其三是中国银行产业的崛起。

全球银行产业并购浪潮并没有因为20世纪的结束而停止,反而在21世纪初的头几年变得更加波澜壮阔。并购的第一波高潮出现在美国。2000年摩根银行与大通曼哈顿银行合并成摩根大通,富国银行收购第一证券,2001年美联银行收购第一联盟公司,加上1998年已经完成并购的花旗银行和美国银行,形成了21世纪初由花旗集团、美国银行、摩根大通、美联银行、富国银行组成的美国银行产业第一方阵。并购的第二波高潮出现在日本。2000年三和银行、东海银行和旭日银行合并成日联控股,2001年住友银行与樱花银行合并成三井住友金融集团,2001年东京三菱银行与三菱信托合并成三菱日联金融集团,2003年第一劝业银行、富士银行、日本兴业银行合并成瑞穗金融集团,加上2005年三菱东京金融集团收购日联控股,日本的银行体系完成了重组。20世纪90年代统治全球银行产业的日本前20大银行品牌几乎全部消失,取而代之的是由三菱日联金融集团、三井住友金融集团和瑞穗金融集团构成的第一方阵。欧洲的银行也没有停止并购的步伐,2000年苏格兰皇家银行收购国民西敏寺银行,2000年巴克莱银行收购伍尔维奇银行,2001年劳埃德银行收购阿比国民银行,至此英国形成了由汇丰控股、苏格拉皇家银行、巴克莱银行和劳埃德银行主导的新的银行体系。2003年法国的农业信贷银行与里昂信贷银行合并成农业信贷集团,也是当时引起全球轰动的银行并购案例。21世纪初期全球银行并购中更引人注目的是跨国并购,2000年汇丰控股收购法国商业银行,2001年花旗集团收购墨西哥国民银行,2004年汇丰控股收购百慕大金融公司,2004年花旗集团收购韩美银行,2005年意大利银行联合信贷银行收购德国裕宝银行,2005年巴克莱银行收购南非艾伯萨银行,都是银行跨国并购的重大案例。虽然2008年美欧也出现了一些重大并购,但这些并购与国际金融危机有关,与全球银行并购浪潮无关,所以到2005年,20世纪90年代初开始的全球银行产业并购浪潮基本结束。

本轮国际金融危机直接冲击的是美欧银行产业,受冲击最大的也是美欧主流银行,所以国际金融危机对全球银行产业竞争格局也产生了一定的影响。英国《银行家》杂志的数据显示,2008年,有6家银行因次贷危机造成的损失超过100亿美元,其中苏格兰皇家银行损失592.81亿美元、花旗集团损失530.55亿美元、富国银行损失477.88亿美元、富通银行损失282.48亿美元、瑞银集团损失196.36亿美元、瑞士信贷银行损失140.10亿美元。逻辑上讲,这些银行都已经资不抵债,应该破产清算,如果这些银行破产,全球银行产业竞争格局会重新改写,但是这些银行都是具有全球影响的金融巨头,他们之间任何一家的倒闭对全球经济的冲击都会远远超过雷曼兄弟的破产。为了稳定金融市场也为了稳定其金融产业的全球竞争力,美欧各国政府对主流银行均实施了大力救助,比如苏格拉皇家银行获得了政府的直接注资达到960亿美元,实际上苏格拉皇家银行已经完全被国有化,瑞银集团获得的政府救助达到650亿美元,花旗集团获得的政府注资也达到450亿美元,美国银行、摩根大通得到的政府直接注资也都有250亿美元。正是由于政府对不良资产的收购和直接注资才使这些银行免遭破产。为了稳定金融体系,美欧各国也出现了众多政府主导的银行并购,2008年,摩根大通收购贝尔斯登和华盛顿互惠银行,美国银行收购美林证券,富国银行收购美联银行,劳埃德银行收购苏格兰哈利法克斯银行,法国的人民银行和储蓄银行合并成法国BPCE银行集团,这些并购也显著地影响了后危机时代的全球银行产业竞争格局。

21世纪头10年,撬动银行板块格局变化的重要动力还来源于中国银行产业的崛起。历史回顾显示,中国银行产业在全球银行产业竞争格局中的地位曾经长期微不足道,即使改革开放后,中国经济持续快速稳定增长,中国银行产业竞争力却明显滞后于中国经济的全球竞争力。从建国开始直到20世纪70年代末期,中国只有作为中央银行同时经营居民储蓄存款的中国人民银行,专营外汇业务的中国银行,隶属于财政部、经营基建拨款的中国人民建设银行,不存在严格意义上的商业银行体系。1979年中国农业银行恢复,1979年中国银行从中国人民银行分离,1979年中国人民建设银行改制,1984年中国工商银行成立,中国的专业银行体系形成,并开始了商业银行体系的建设。1987年深圳发展银行成立、1987年招商银行成立、1987年中信实业银行成立、1988年广发银行成立,中国才形成现代商业银行体系的雏形。到1990年,中国银行产业中第一次有5家商业银行进入“全球银行1000排行榜”,分别是中国银行、中国工商银行、中国人民建设银行、中国农业银行和交通银行。进入90年代,中国的商业银行体系建设的步伐有一定的加速,1992年光大银行成立、1992年浦发银行成立、1992年华夏银行成立、1995年上海银行成立、1996年民生银行成立、1996年北京银行成立,但整体上银行体系的改革严重滞后于经济体制的改革。到20世纪末期,中国银行产业在全球银行产业中仍然无足轻重,虽然2000年有中国工商银行进入全球前10强,中国农业银行进入全球前20强,但进入全球1000强的银行仍然只有9家。进入21世纪后,中国的银行体系改革显著加速。2004-2007年中国建设银行、中国银行、中国工商银行、中国农业银行先后完成股份制改造上市,完成了向国有股份制商业银行的转变。同时,城市商业银行和农村商业银行的改制基本完成,并相继登上“全球银行1000排行榜”,尤其是在国际金融危机之后,中国新增的上榜银行成为改写“全球银行1000排行榜”的最重要因素,被《银行家》杂志的编辑团队多次称为“中国奇迹”。

表1 “全球银行1000排行榜”中中国上榜银行份额的变化 单位:百分比

为了凸显中国银行产业近几年全球竞争力的崛起,我们根据英国《银行家》杂志的数据对中国上榜银行全球份额的有关数据进行整理并编制成表1。表1显示,1990年中国的上榜银行仅有5家,一级资本、资产规模和税前利润的全球份额均只有1%左右。1995年中国的上榜银行仍然只有5家,一级资本的全球份额略高于2%,资产规模的全球份额也不到3%,税前利润的全球份额不足2%。改革开放20年后的2000年,中国的上榜银行仍然只有9家,一级资本的全球份额只有4.1%,资产规模全球份额也只有3.7%,税前利润全球份额更只有0.8%。进入21世纪后的头5年,中国银行产业全球竞争力的增长并不显著,到2005年中国的上榜银行有19家,一级资本的全球份额只有4.2%,资产规模的全球份额也只有4.5%,税前利润的全球份额为2.8%。2005年后,中国银行产业的全球竞争力显著增强。2010年,中国的上榜银行已经达到84家,是2000年上榜银行数的9.3倍,是2005年上榜银行数的4.4倍;一级资本的全球份额达到8.9%,比2005年翻了一番;资产规模的全球份额达到9.0%,也比2005年翻了一番;税前利润的全球份额的上升更加引人注目,高达26.3%,是“全球银行1000排行榜”利润的最重要贡献者。①中国上榜银行对“全球银行1000排行榜”利润贡献最多的还不是2010年而是2009年,当年中国上榜银行的利润份额高达85.7%。

虽然21世纪的头10年中国银行产业的竞争力有显著的上升,但是上榜银行数仍不够100家,一级资本和资产规模的全球份额仍然低于10%,尚不能构成独立的板块,所以2010年全球银行产业竞争格局仍然由欧洲、美国和日本板块主导,2010年的全球银行前20强和全球银行1000强的构成能够说明我们的

这一观点。2010年全球银行前20强的上榜银行依次是:① 美国银行;② 摩根大通;③花旗集团;④苏格兰皇家银行;⑤汇丰控股;⑥富国银行;⑦中国工商银行;⑧巴黎国民银行;⑨ 桑坦德银行;⑩巴克莱银行;三菱日联金融集团;劳埃德银行;法国农业信贷集团;中国银行;中国建设银行;高盛集团;意大利联合信贷银行;BPCE;法国兴业银行;德意志银行。在前10强中,欧洲银行有5家;在前20强中,欧洲的银行有11家,仍然在全球银行产业中占据绝对的优势。在前10强中,美国的银行有4家;在前20前中,美国的银行有5家,而且美国的银行占据前3强,显示出明显的比较优势。但是对2010年美欧银行全球竞争力的分析应该考虑到政府的直接注资,由于上榜前20强的美欧银行几乎都得到了规模不等的政府直接注资,如果扣除政府的直接注资,则美欧上榜银行的一级资本会大大减少,其全球排名也会显著地后退,比如如果扣除450亿美元的美国政府直接注资,花旗集团的全球排名将会退出全球前20,如果扣除960亿美元的英国政府直接注资,苏格兰皇家银行的全球排名将会退出全球前100。虽然日本的银行体系经过了重大的重组,但进入前20强的日本银行仅仅剩下三菱日联金融集团,说明日本的银行全球竞争力在21世纪的头10年有显著的衰退。进入全球前20强的除欧洲、美国、日本板块以外,只有中国的3家主流银行,在全球前20强的层次上,中国已经成功超越日本。但是,如果考察全球银行前1000强,则欧洲、美国、日本三大板块主导全球银行产业的结论仍然成立。《银行家》杂志的数据显示,2010年,欧洲有319家银行上榜,虽然与20年前的444家上榜银行相比几乎丢到了一半的份额,但仍然维持了全球第一的位置;美国有169家银行上榜,虽然与20年前的222家上榜银行相比损失了1/4的份额,但仍然维持了全球第二的位置;日本有100家银行上榜,勉强维持了独立板块的资格。对2010年,全球银行产业竞争格局的板块进行分析,有两点值得我们特别注意:其一,欧美日三大板块上榜银行的总数首次低于500家,说明发达国家与发展中国家银行产业的竞争已经发生了质的变化,导致这种变化的根本原因在于发达国家与发展中国家经济增长的差异。最近20年,以金砖国家为代表的发展中国家经济高速增长,但发达国家的经济却一直在低速运行。其二,中国的上榜银行数量、一级资本和资产规模全球份额都已经接近日本,说明日本全球第三板块的地位已经岌岌可危,中国全面超过日本只是时间问题。

全球银行产业竞争新格局

2012年7月英国《银行家》杂志公布了最新年度的“全球银行1000排行榜”,虽然21世纪的第二个10年仅仅只过去两年,但是无论从全球前20强银行的构成还是从全球前1000强银行的构成考察,全球银行产业的竞争格局都已经发生了革命性的变化,欧洲、美国、日本三大板块三强鼎立的竞争格局已经成为过去,欧洲、美国、中国、日本四大板块四强争霸的竞争格局已经形成。

表2描述的是2012年全球一级资本前20强银行、全球总资产前20大银行和全球税前利润前20强银行的基本情况。从资本实力前20强考察,欧洲8家,美国5家,中国4家,日本3家,全部来源于四大板块。值得注意的是,历史上在全球资本实力前20强中占绝对优势的欧洲,尽管在2012年全球前20强中仍然占据8个席位,但在全球前10强中只剩下英国汇丰控股一家,这是自英国《银行家》杂志“全球银行1000排行榜”有记录以来还从未出现过的现象。即使在国际金融危机前的2007年,欧洲仍然有英国汇丰控股、法国农业信贷集团、苏格兰皇家银行和西班牙桑坦德银行4家进入全球资本实力前10强之列,说明主权债务危机对欧洲主流银行已经形成显着冲击。从总资产前20强考察,欧洲10家,美国3家,中国4家,日本3家,也全部来源于四大板块。总资产前20强银行排名与一级资本前20强银行排名比较,上榜的银行基本一致,但是排名次序有较大的差异。与一级资本前10强主要来源于美国和中国不同,总资产前10强银行主要来源于欧洲,差异形成的基本原因在于中国和美国的金融监管强调资本充足率管理,而欧洲的金融监管强调流动性管理,所以欧洲主流银行的资本充足率普遍低于中国和美国的主流银行。从税前利润前20强考察,欧洲4家,美国3家,中国5家,日本3家,其他5家。中国主流银行自2007年以来主导“全球银行1000排行榜”的利润排行榜,2012年这一格局仍然没有改变,而且中国工商银行、中国建设银行、中国银行仍然排名全球银行利润前3强。

表2 2012年全球资本实力、资产规模、税前利润前20强银行 单位:亿美元

对表2的分析有下列几点值得我们特别关注:其一,在全球银行产业竞争格局相对稳定的时期,全球一级资本前20强、资产规模前20强、税前利润前20强的上榜银行及其排序基本一致。但2012年一级资本前20强、资产规模前20强、税前利润前20强的上榜银行及其排序差异显著,说明在全球银行产业竞争旧格局解构之后,全球银行产业竞争新格局并没有定型,仍然在不断的重构之中。其二,历史的经验告诉我们,银行全球竞争力下降基本遵循税前利润减少、资本实力减弱、资产规模收缩这一次序,银行竞争力上升基本遵循税前利润增加、资本实力增强、资产规模扩张这一次序。按照这种逻辑判断,欧洲主流银行的全球竞争力还会继续下降,中国主流银行的全球竞争力还会继续增强。因为欧洲主流银行持续的税前利润减少必然会导致他们的资本实力减弱和资产规模收缩,中国主流银行的税前利润增加将带来资本实力的增强和资产规模的扩张。其三,未来全球银行产业竞争格局解构的主要动力可能来自“金砖国家”中的中国、巴西、俄罗斯和印度。中国的金融改革正在不断深化,我们有理由相信中国金融改革的深化过程将进一步提升中信实业银行、中国招商银行、上海浦东发展银行、中国民生银行、兴业银行、中国光大银行等一批股份制商业银行的全球竞争力。巴西和俄罗斯的主流银行虽然没有进入资本实力和资产规模全球前20强之列,但巴西的伊塔乌联合银行和巴西银行以及俄罗斯的俄罗斯联邦储蓄银行已经进入税前利润前20强银行之列,这是一个积极的信号,说明巴西和俄罗斯的银行也正在崛起。“金砖国家”中的印度银行改革相对滞后,影响了印度银行产业的全球竞争力,但到目前印度最大的银行印度国家银行也已经进入全球银行前60强,而且印度有32个银行上榜,说明印度的银行产业仍具有一定的发展潜力。

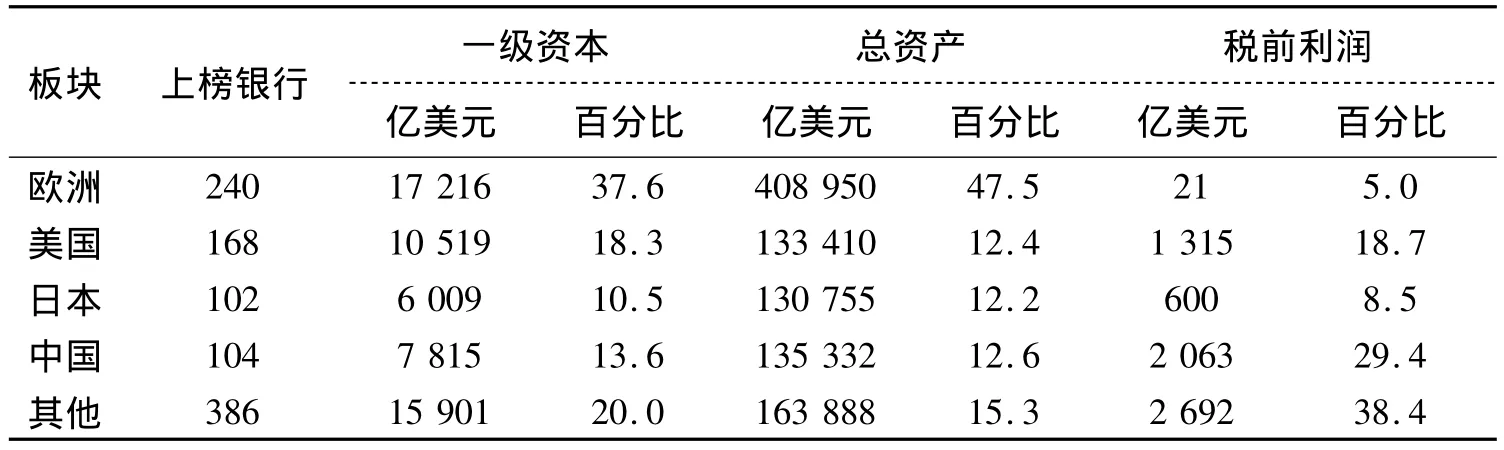

表3 2012年“全球银行1000排行榜”基本结构

表3描述的是2012年全球银行1000排行榜中上榜银行、一级资本、总资产和税前利润的板块构成。表3显示,2012年上榜银行一级资本总和为57 460亿美元,比上年的54 340亿美元增长5.7%;上榜银行总资产总和为1 072 330亿美元,比上年的1 016 410亿美元增长5.5%;税前利润总和为7 020亿美元,比上年的7 090亿美元下降1.0%。这说明尽管遭受欧洲主权债务危机的冲击,全球上榜银行税前利润略有下降,但全球上榜银行的资本实力仍然有所增强、资产规模仍然有所扩张。欧洲仍然是全球银行产业竞争格局的最重要组成部分。首先是它的上榜银行数量最多。240家的上榜银行占所有上榜银行的份额达到24.0%,超过中国和日本上榜银行数量的总和。其二是它的一级资本份额最大。欧洲上榜银行的一级资本总和为17 216亿美元,占同期全球上榜银行一级资本份额达37.6%。其三是它的总资产最多。欧洲上榜银行总资产总和为408 950亿美元,占同期全球上榜银行总资产份额高达47.5%。但是欧洲上榜银行的税前利润总和只有350亿美元,占同期全球银行税前利润份额只有5.0%。如果剔除上榜的英国银行,欧洲上榜银行的税前利润更只有21亿美元,仅仅只有中国工商银行税前利润432.18亿美元的4.9%,仅与世界排名第97、中国排名第12的平安银行的税前利润相当,这说明欧洲银行产业已经受到欧洲主权债务危机的严重冲击。欧洲上榜银行的总资产份额远远超过上榜银行数量份额,是当前全球超大规模银行主要集中在欧洲的结果。美国同样也是全球银行产业竞争格局的重要组成部分。2012年美国的上榜银行有168家,仅次于欧洲,全球排名第二。美国上榜银行的一级资本总和为10 519亿美元,占同期全球上榜银行一级资本份额达18.3%;美国上榜银行总资产总和为133 410亿美元,占同期全球上榜银行总资产份额达12.4%。尤其值得注意的是美国上榜银行的盈利能力,美国上榜银行税前利润总和为1 315亿美元,占同期全球上榜银行利润份额达18.7%,说明美国银行体系具有较强的自我修复能力,已经基本上从金融危机中恢复。日本银行产业对全球银行产业竞争格局的影响也不可小觑。2012年日本的上榜银行数量102家,全球排名第四。日本上榜银行的一级资本总和为6 009亿美元,占同期全球上榜银行一级资本份额达10.5%;日本上榜银行总资产总和为130 755亿美元,占同期全球上榜银行总资产份额为12.2%;日本上榜银行税前利润总和为600亿美元,占同期全球上榜银行利润份额为8.5%。无论是上榜银行数量还是一级资本、总资产和税前利润,日本的份额都在10%左右,说明日本仍然是全球银行产业竞争格局中的重要板块。中国是全球银行产业竞争格局中快速崛起的板块。2012年中国的上榜银行数量104家,全球排名第三。中国上榜银行的一级资本总和为7 815亿美元,占同期全球上榜银行一级资本份额达13.6%;中国上榜银行总资产总和为135 332亿美元,占同期全球上榜银行总资产份额达12.6%;中国上榜银行税前利润总和为2 063亿美元,占同期全球上榜银行利润份额达29.4%。继2008年中国上榜银行的税前利润份额超过10%、2011年中国上榜银行的数量和一级资本份额超过10%之后,2012年的数据中有两点值得我们特别关注:其一是连续两年上榜银行的数量超过100家,而且2012年还首次超过日本的上榜银行数量位列世界第三;其二是中国上榜银行的总资产全球份额首次超过10%。如果说2011年中国已经成为全球银行产业竞争格局中的重要一员,那么2012年的数据显示中国银行产业在全球银行产业竞争格局中的重要地位已经得到进一步的和全面的确认。全球银行产业竞争格局历来由欧洲、美国和日本主导,2011年和2012年的数据显示,这种全球银行产业竞争旧格局已经被中国银行产业的崛起所打破,取而代之的是欧洲、美国、中国、日本主导的全球银行产业竞争新格局。

简要结论

全球银行产业竞争格局是全球金融竞争格局和经济竞争格局的重要组成部分,它既然决定于全球金融竞争格局和全球经济竞争格局,反过来也影响全球金融竞争格局和全球经济竞争格局。长期以来,虽然板块结构并不稳定,但全球银行产业一直由欧洲、美国和日本板块主导。

20世纪的第二个10年虽然仅仅只过去两年,但全球银行产业的竞争格局已经发生革命性改变,由欧洲、美国、中国和日本四大板块四强争霸的全球银行产业竞争新格局已经成功替代欧洲、美国和日本三大板块三足鼎立的旧格局。

当代全球银行产业竞争格局的演进存在两条明显的主线,其一是集中趋势,由于超大规模银行的并购重组,全球金融市场正在不断向全球少数主流银行集中;其二是扩散趋势,欧洲、美国和日本三大传统板块全球份额持续下降,金砖国家尤其是中国板块的全球份额不断上升,全球银行产业正在走向板块的多元化。

中国银行产业已经成为全球银行产业竞争格局中的重要板块,但中国的主流银行仍然缺乏国际品牌价值和国际影响力,只有中国银行一家入选全球系统性重要银行就是证明。因此,中国的主流银行应该加快国际化进程,拓展全球市场份额,培育品牌的国际价值,提升品牌的国际竞争能力,积极应对未来的国际竞争。

[1]巴曙松.国际银行界重排座次:英国《银行家》一九九六年“世界一千家大银行新排名”评述.城市金融论坛,1996(10):58-60

[2]王晓雷.20世纪70年代以来全球银行产业竞争格局的演变.国际金融研究,2006(12):18-26

[3]李石凯.2009年度“全球银行1000排行榜”述评.新金融,2009(9):25-30

[4]李石凯.国际金融危机对全球银行产业竞争格局的影响.世界经济研究,2010(2):14-20

[5]胡雪琴.后危机时代国际大型商业银行的战略变化及启示.中国金融,2010(15):25-26

[6]路妍.危机后的国际银行业竞争格局新变化及对中国的启示.宏观经济研究,2011(4):67-73

[7]王胜.金融危机后国际银行业发展趋势研究.武汉金融,2012(3):36-38

[8]李佳.金融衍生工具监管的缺陷、改进及框架构建.金融经济学研究,2013(1):16-24

[9]王晓雷.日本银行全球竞争力的演变分析.现代日本经济,2008(3):16-19