应用实物期权理论修正矿业权评估中的折现金流法:以山东某金矿投资项目为例

2013-11-20黎斌林单胜召

黎斌林,申 维,单胜召

(中国地质大学(北京)地球科学与资源学院,北京100083)

中国的工业化进程伴随的是对矿产资源的巨大消耗,2000~2010年,中国累计粗钢、精炼铜、原铝、水泥消费量在分别为39亿t、43亿t、91亿t、62亿t,是过去50年间累计消费量的1.9倍、2.5倍、3.1倍、2倍[1]。中国的矿产资源消费量的峰值点并未到来,需求量仍在上涨。随着对矿产资源需求量的增大以及矿产品价格的增长,中国的矿业权市场也迅速膨胀,2010年,中国的各级政府通过招拍挂竞争方式出让矿权价款高达493.6亿元。而且矿业权拍卖成交屡创天价,如在2011年青洽会上,某煤矿普查探矿权最后以起拍价的13倍的价格成交。同样在2011年,江西一铁矿最终以起拍价的4倍成交。这些案例一方面反映了当前的矿业权市场的繁荣,另一方面也反映了当前普遍被使用的矿业权价值评估理论存在缺陷,低估了实际矿业权的价值。

1 矿业权极其价值评估

矿业权是矿业权主体(自然人、法人和其他社会组织)依据法律规定享有的勘探、开发的矿产资源使用权[2],以及建立在这种占有、使用、收益基础上的主动承担环境保护、资源节约等的义务。包括探矿权、采矿权以及介于两者之间的边际矿权。之所以存在边际矿权,是因为在一些矿业类资产中,会有一些矿业资产随着环境的改善,包括商品价格的提升,技术的进步,以及那些权责明确的矿业权因为价格过低等因素暂时而关停的一些矿业资产,最终会变成经济资源储量,这些经济储量是边际的,是介于探矿权与采矿权之间的矿权,称之为边际矿权(Marginal Mineral Rights)[3]。从矿业权的属性来看,不仅仅矿业权具有资产属性,而且矿业权的金融属性日渐凸显。

矿业权价值评估是矿业权主体通过在矿产资源的勘探和开发的投入等各个环节评估,而计算得出的预期投资收益。矿业权的价值评估属于资产评估,并把矿业权的各种特征按照一定的规律进行量化。矿业权的价值评估的核心是计算矿业权本身的公允价值(Fair Market value)。

2 矿业权价值评估理论对比研究

矿业权价值评估方法可以分为收益、市场和成本三种途径。三种途径在不同阶段的矿业权价值评估中各有优势和劣势,但都共同遵守四个原则(Dermine,Wildberger 2001):一是均估算未来的收益;二是与现金流有关;三是资金的时间价值,当前所持有的一定数量的货币比未来获得的等量货币具有更高的价值;四是风险越高,回报越是丰厚[4]。

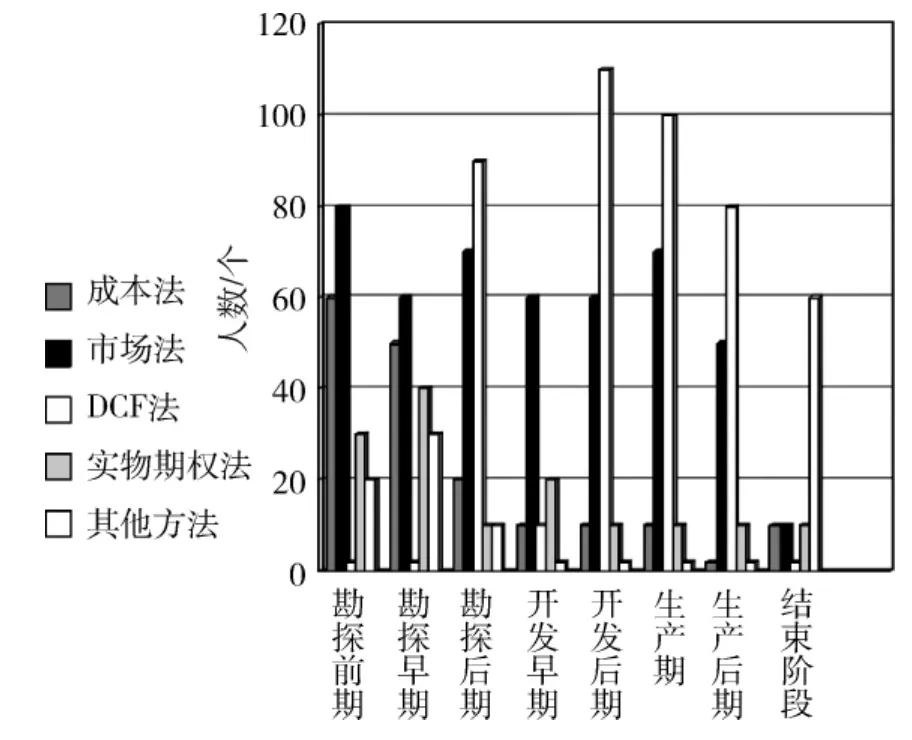

2.1 折现金流量法(Discounted Cash Flow Approach,DCF)

收益途径中的折现金流法(DCF法)由于其评估结果精确和较为客观,参数明确而被广泛使用[5]。处于详查阶段及其上的探矿权,新建的或者正在建设的矿山的采矿权,普查勘查区的探矿权,具备现金流使用条件的生产矿山采矿权的评估,都可使用这种方法。Spence,Keith曾对加拿大的评估师在实际的矿业权评估中这些方法的应用进行统计,在勘探的后期,开发的早期以及生产阶段中,DCF法应用最为广泛,市场方法也在矿业项目开发的各个阶段都占有重要的地位。总体来看,收益法特别是DCF法在实际中矿产资源项目的评估中占有最重要的位置[6],如图1所示。

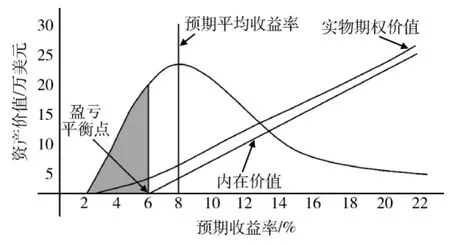

折现金流法(DCF)是通过估算资产未来预期收益的现值来确定被评估资产价值的一种评估办法,是基于预期现金流的收入途径方法。其基本原理是折现金流法是将矿业权对应的矿产资源勘查、开发作为一个现金流量项目系统,将评估计算年限内各年净现金流量,以与净现金流量口径相匹配的折现率,折现到评估基准日的现值之和,作为矿业权评估价值[7]。其计算公式为:

图1 矿业不同阶段评估方法的应用[4]

式中:WP为矿业权评估价值;CI为年现金流入量;CO为年现金流出量;r为折现率;i为年序号(i=1,2,3,…,n);n为计算年限。

2.2 实物期权法(Real Option Valuation,ROV)

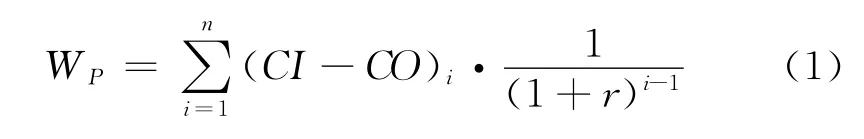

实物期权法是基于Black-Scholes公式的金融期权理论(Mauboussin,1999)。期权定价理论是以执行价格赋予权利而非责任,一份看涨(看跌)期权赋予购买者在到期日之前以执行价格优先买入(卖出)基础 资产(Damodaran,2001)。Brennan and Schwartz(1985)首次运用 Black-Scholes模型来评估自然资源的价值。Glanville(1990)以及Roscoe(1998)使用这一方法来评估矿业资产。随着这一理论的逐渐完善也使得实物期权法在国外的矿业资产的价值评估中,逐步推广使用。但大多数使用实物期权法去评估矿业权资产的论文都使用假设的或者简单的案例来进行价值评估(McKnight,2000)[7]。实物期权原理可用图2来说明。

无论是预期收益率还是资产价格,都存在不确定性(uncertainty),这一不确定性服从正态分布,资产的价值服从对数正态分布(如图2)。实物期权价值、内在价值(指内在价值是指持有人如果立刻行权可以获得的收益)与预期收益率呈正相关关系,预期收益率越大,实物期权价值与内在价值越大。蓝色的阴影表示期权性风险(Optionality Risk),也就是期权性工具因具有不对称的支付特征而给期权出售方带来的风险[8]。

图2 实物期权原理图[6]

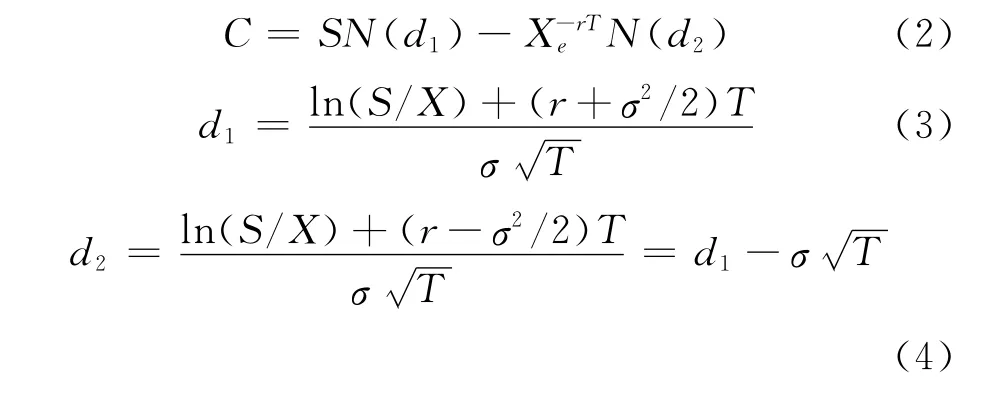

期权定价模型是一种基于对未来现金流以及对未来风险的的分析而估算出现金的方法,与折现金流法类似,是收益法的一种[9]。但与DCF法最主要的不同之处在于,期权定价所涉及的是动态的现金流,对未来现金流影响的所有因素都会在估值时考虑。矿业权的实物期权,其价值是买入期权的价格,而获得未来预期的收益以及具选择性的开发利用的权利。实物期权的主要定价模型有Black-Scholes模型,二叉树模型和蒙特卡洛模型等。这些模型能够有效把各种不确定因素运用到期权定价模型中,其中使用最广的是 Black-Scholes模型[10]。Black-Scholes模型通过对未来现金流不确定性的调整而不是对贴现率的调整来对未来的风险进行预测,其表达式为:

式中:C为期权价值;S为标的资产价格;X为期权执行价格;r为无风险利率;T为距到期日的期限(年);σ为标的资产年回报率标准差[11-12]。 在通过Black-Scholes模型对矿业权价值评估时,参数定义将修正为:S为矿产资源的总价值,X为勘探或开发矿业权的总成本,σ的平方表示矿产资源储量估算价值的方差,t为评估期。

结合实物期权期权定价模型与折现金流法,考虑到未来的不确定性,那么通过实物期权法所计算的矿业权的价值为通过折现金流法计算得出的净现值与矿业权的期权价值之和,用公式表示:

2.3 折现金流法与实物期权法比较研究

大部分矿业权项目都有以下三个特点:部分的或者完全的不可逆的投资;由于商品价格、矿体的特征以及经营成本等变动影响而导致的回报的不确定性;决策和投资之间存在着一定的延迟。也就是说:不确定性(uncertainty)贯穿与始终。折现金流法与实物期权法相比,主要的优势在于方便计算,估算结果能一定程度反应项目的价值,但我国矿业权价值评估中DCF法的缺陷有以下几方面。

2.3.1 折现率确定不合理

《矿业权评估指南》(2006年修订)中对折现率的定义为:折现率=无风险报酬率+风险报酬率+通货膨胀率,其中无风险报酬率和风险报酬率中含有社会平均投资收益率。指南中对折现率推荐采用区间指标8%~10%。这与国外矿业权评估中的折现率的内容不同,Lawrence(2010)将折现率包括了三个部分,无风险利率,矿业项目的风险率和国家风险率,其中无风险利率为2.5%,矿业的风险率在3%~16%,国家风险率在0%~14%,因此折现率的范围在5.5%~32.86%[13]。折现率与矿业项目的风险的高低有着直接相关的关系。Svetlana Baurens(2010)更是认为,依据项目的生命周期所处的阶段不同,不同的折现率会引起价值发生超过50%的变化,估算出合理的折现率至关重要,而合理的折现率是以项目的预期内部回报率为基础[14]。

2.3.2 忽视不确定性(uncertainty)和缺乏决策弹性(flexibility)

在实际的矿业项目中,有许多的影响因素会影响到矿业权的价值,包括技术,地质条件,法律,金融,商品价格等,而折现金流法单一的风险调整折现率来代表项目的不确定性显然不符合实际情况。并且在实际的矿产资源的开发中,不确定性管理者可以需要根据当前的实际情形进行推迟或提前,引进先进技术,实行更先进的管理策略等具弹性的管理的措施,而折现金流法从根本上无法避免忽视不确定性和缺乏决策弹性的缺陷,也就是折现金流法忽视了资源的期权价值,忽视了不确定性以及弹性,因此会低估本身的资源的价值。

实物期权法是折现金流法的最有效和合理的补充,这是因为:其一,实物期权法估算的项目价值更接近于矿业权的实际价值;其二,实物期权法考虑到了矿业权项目的不确定性和经营弹性尽管实物期权法拥有很大的优势,但其局限性在于,其计算价值过程比较复杂,不易于被使用。

3 实例计算

该金矿地处胶东地区,是我国重要的金矿集中区,拥有全国近占全国近四分之一的黄金资源储量,资源储量超过50t的特大型金矿7处。胶东金矿床具有区域集中、规模大、富集强度高和成矿期短的特点。经过评估,该金矿可利用资源矿石量135.74万t,金金属量15.74t,平均品位11.60g/t,矿区的服务年限为9年。探明的或控制的内蕴经济资源量(331)和(332),全部参与评估计算。内蕴经济资源量(333)和(334)可信度系数取0.8和0.5。

假设未来生产期生产的产品全部销售,精矿销售损失按0.5%考虑,矿区的服务年限为9年,金精矿的价格为金锭价格的85%左右,本次评估中黄金价格按照300元/g来计算。本次评估取评估对象的固定资产投资总额为16265.41万元,建设投资在第一年投入64.4%,即10474.92万元,在第二年投入35.6%,即5790.49万元。回收的固定资产残值按照固定资产原值的3%~5%确定。流动资金金为2037.33万元,在生产期第一年全部投入。

评估基准日后的地质勘查投资即后续地质勘查投资初步估算为3200万元,经营成本为7566.81万元。销售税金及附加为198.64万元,企业所得税以利润总额为基数的25%的税率计算。折现率取10%,计算得出净现值:

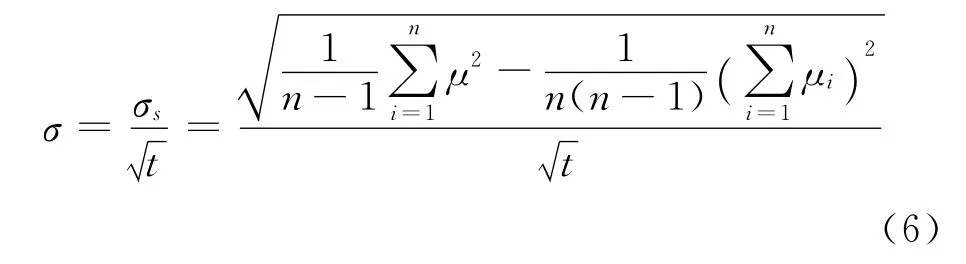

对黄金价格的波动率的计算,主要方法有广义自回归条件异方差模型(GARCH),指数加权滑动平均模型(EWMA),随机波动率模型(SV),利用期权的价格来推断资产的波动率的隐含波动率方法[15]。本文所依照的方法是使用公式:

式中:σ为标准差,t为时间间隔周期。以1年作为时间周期,数据来源为1980~2011年的年均国际黄金现货价格,依照式(6)计算出黄金的波动率σ=0.19。

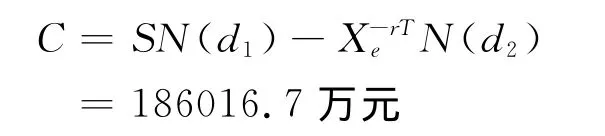

根据参数计算矿产资源总价值(S)=现金流量的现值=267400.79万元,总成本(X)=84712.026万元,无风险利率(r)=3%。运用期权定价模型计算如下:

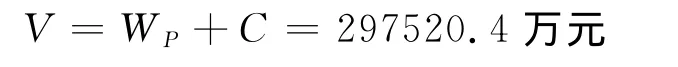

依据实物期权法最后计算出的该金矿的总价值为:

根据从后续该项目的最终成交结果来看,实物期权法更接近于最终的成交价格。

4 结论与讨论

矿业权不仅是矿业权主体享有的使用和开发的权利,而且还有建立在这种权利之上的,对矿区环境保护和资源节约的义务。矿业权不仅仅包括探矿权和采矿权,还有第三种类型,边际矿权(Marginal Mineral Rights)。从矿业权的属性上来看,不仅仅具有资产属性,而且其金融属性日渐凸显。

通过对矿业权价值评估理论的分析及实际对山东某金矿的矿业权价值的分析和计算,得出了DCF法忽视了矿业权项目的不确定性和决策弹性,因此使用DCF法对矿业权价值的评估会低估评估对象的价值。引入实物期权法(ROV)能够更多的考量到不确定性和弹性,使最终的评价结果更为准确和贴近现实。尽管实物期权法有着以上的优点,但由于模型相对复杂,为评估行为带来了难度。

通过我国现行的折现率的标准与国外采用的折现率的对比发现,我国现阶段的8%~10%的折现率与国外采用的5.5%~32.86%之间有很大的差距,所涉及的内容也有很大的不同,合理的折现率应该是以项目的预期内部回报率为基础的。在后续的研究中,对于合理折现率的确定方面还需要更深层次的探讨。

[1]王安建.认识资源消费规律,把握国家资源需求[J].科学新闻,2012(2):48-53.

[2]郑金鑫.我国矿业权市场建设探析[J].中国矿业,2012,21(5):20-22.

[3]Roscoe,William E.Valuation of Mineral Exploration Properties Using the Cost Approach[EB/OL].http:∥www.cim.org/mes/pdf/VALDAYBill_Roscoe.pdf 2007.02.

[4]Dermine J,Wildberger K.Blase am Neuen Markt ist eine Folge des Bewertungsansatzes[J].Frankfurter Allgemeine Zeitung,2001(1):24.

[5]袁怀雨,刘宝顺,李克庆,等.矿业权评估的若干理论和方法问题[J].中国国土资源经济,2011(6):41-44.

[6]Spence,Keith.An Overview of Valuation Practices and the Development of a Canadian Code for the Valuation of Mineral Properties[EB/OL].http:∥ www.cim.org/mes/pdf/valdaykeithspence.pdf 2002.09.

[7]Shafiee S,Topal E,Nehring M.Adjusted real option valuation to maximise mining project value—a case study using century mine[ED/OL].Project Evaluation 2009:Moving Forward in Challenging Time,2009:125-131.

[8]Davis,James B.Insights from a Real Options Approach to Evaluate IT Sourcing Decisions[EB/OL].AMCIS 2005 Proceedings.2005:416.

[9]刘育民.矿业权评估收益法与资产评估收益法模型比较[J].中国国土资源经济,2009(9):31-35.

[10]Grasselli,M.R.Getting real with real options:A utility-based approach for finitetime investment in incomplete markets[J].Journal of Business Finance and Accounting,2011,38(5-6):740-764.

[11]解秀芬,王明,王翔,等.实物期权定价理论在矿业权价值评估中的应用[J].价值工程,2009(3):57-60.

[12]田宇.基于Black-Scholes模型的采矿权价值评估方法研究[J].现代矿业,2011(10):7-10.

[13]Lawrence,Devon Smith.Discounted Cash Flow Analysis Methodology and Discount Rates[EB/OL].http:∥www.cim.org/mes/pdf/VALDAYLarrySmith.pdf,2010,05.

[14]Svetlana Baurens.Valuation of Metals and Mining Companies[EB/OL].http:∥www.basinvest.ch/upload/pdf/Valuation_of_Metals_and_Mining_Companies.pdf.

[15]张苏林.我国黄金现货波动率预测能力分析——基于GARCH模型与CARR模型的比较[J].金融理论与实践,2011(8):47-50.