基于信用评级角度的财务分析研究

2013-09-10天津财经大学马文霞

天津财经大学 马文霞

1 研究背景

1.1 国际背景

自1909年John Moody出版的《铁路投资分析》一书中发表了债券资信评级的观点,对美国铁路债券评级开拓了现代信用评级先河以来,国际信用评级业已走过近100年的发展历程,其中穆迪投资者服务公司、标准普尔评级服务公司、惠誉国际信用评级有限公司(以下分别简称“穆迪”、“标普”、“惠誉”)脱颖而出,逐渐发展成为权威的国际评级机构。

信用评级的产生缘于经济中客观存在的信息不对称,通过对影响受评对象偿债能力和偿债意愿信息的收集,评级机构对其违约概率进行分析评价,并向外界提供信用风险或相对信用风险的信息。事实上,信用评级对信用风险较为准确地揭示,降低了市场参与各方的信息不对称,从而得到市场的广泛认可。然而,由于信用评级是基于历史信息对受评主体未来偿付能力做出判断,其评价不可能百分之百精确,尤其在近年重大金融危机中的反应迟缓,使得被市场奉若神明的信用评级行业受到了严重质疑。2008年,评级机构在美国“次贷危机”中的“次级”表现被推到风口浪尖。时隔不长,2009年12月,全球三大评级公司标普、穆迪和惠誉分别下调希腊的主权债务评级。此后,欧洲多个国家也开始陷入危机,“欧猪五国”的信用评级被调低,欧洲主权债务危机开始大范围蔓延。伴随着债务危机在欧洲愈演愈烈,国际信用评级机构的评级技术和影响力再次引起人们的关注。

1.2 国内背景

长期以来,我国金融体系存在发展不平衡、直接融资比例过低的问题。在直接融资中,却又存在“股市相对发达,债市相对落后”的状况。与不发达的债券市场相对应的是我国年轻的资信评级行业,如果从建国后国内第一家独立于金融系统的资信评级机构——上海远东资信评估有限公司成立(1988年3月)算起,国内资信评级行业发展也就不到20年的时间,主要机构只有大公国际,中诚信国际,联合信用等几家。2012年12月26日,国务院第228次常务会议通过了《征信业管理条例》,这样更加重视了信用评级在我国的作用。随着我国证券市场化程度越来越高,对资信评级的要求也越来越高。

2 信用评级与财务分析

2.1 财务分析体系

2.1.1 传统的“四要素”分析框架

财务分析基础是企业提供的报表,通过采用一定的分析方法(如比率分析法、结构分析法和趋势分析法),对企业过去、现在以及未来的经营状况做出评价和预测。虽然西方理论界对于财务分析体系的描述并不完全一致,但财务分析框架的内核或基本要素其实并无差别,无一例外的包括企业的偿债能力、资产营运能力、盈利能力和发展能力“四要素”,有差别的只是衍生性或派生性分析的要素[4]。

2.1.2 财务分析框架的发展

事实上,“四要素”分析在财务分析早期阶段就已存在并被广泛运用,这一传统性的财务分析框架人为地将财务与经营割裂开来,导致其反映的信息总是“向后看”的,所能揭示的风险也只能是财务风险,且还不是完整的财务风险,经营风险以及越来越受重视的战略风险就只能到框架之外去寻找。

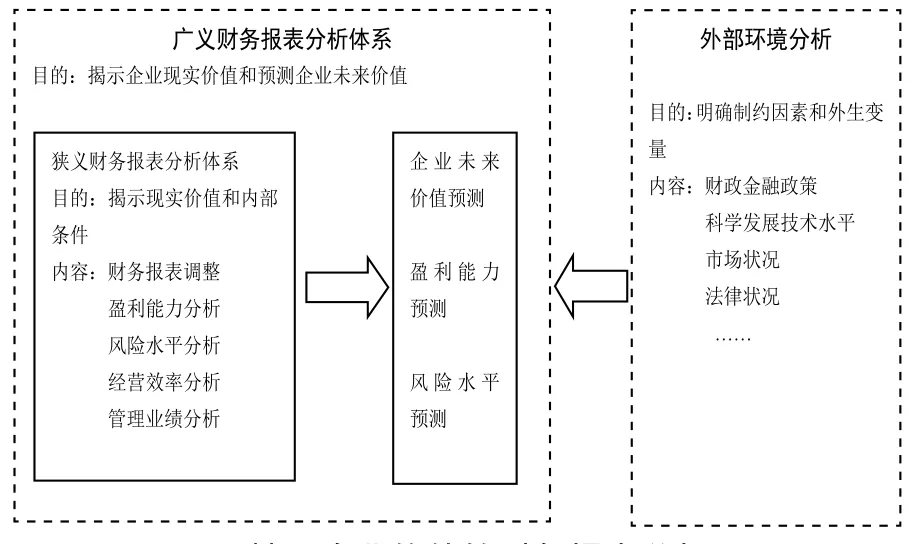

国内学者熊楚熊以企业价值为导向,考虑将管理业绩考核纳入财务分析框架(见图1)。

图1 基于企业价值的财务报表分析

进一步的,国内学者李心合以公司价值及其创造为目标,以战略分析为起点,以价值驱动因素分析和价值源泉分析为主体构建了新的财务分析架构[6],该分析框架融合了财务学、价值创造、战略、生态化、价值网等一系列内容,在价值驱动因素引入“五种状态”模型,价值源泉分析使用利益相关者价值网络模型,两种模型均内含财务、经营和生态的一体化运作,并将预测性分析寓于其中,且所有分析模块基本上都以会计报表为主要依据并结合其他相关资料。

实际上,不论是传统的“四要素”财务分析框架,还是试图突破传统框架而提出的新框架,都是以价值分析或企业综合分析为目的的。

2.2 信用评级与财务分析的关系

2.2.1 评级技术是评级公司发展的命脉

评级信息质量不仅依赖于评级机构独立、客观、公正的立场,更取决于其自身所拥有的评级技术。评级技术是在掌握公开信息和收集私人信息的基础上,对信息进行加工、整理和挖掘的过程,以及将上述信息抽象成决定信用质量的关键性变量或因素,并对这些变量的影响程度进行分析,最后得出表征风险高低的信用等级的过程。

2.2.2 财务分析是评级技术中不可忽视的重要因素

虽然各评级机构的评级技术、评级方法可能并不相同,但在评级过程中均采用定性与定量分析相结合的办法,并以定性分析为主,定量分析作为重要参考。

一是古典的信用风险度量模型,包括专家制度模型、Z评分模型和营运资产分析模型等;二是现代信用风险度量模型,如:J.P.摩根的信用度量制模型(Credit Metrics Model)、KMV公司的信用监测模型(Credit Monitor Model)、瑞士信贷银行的CreditRisk+模型以及麦肯锡公司的Credit Portfolio View模型等。

3 国内外主要评级机构的财务分析框架及案例分析研究

3.1 古典信用分析中的财务分析

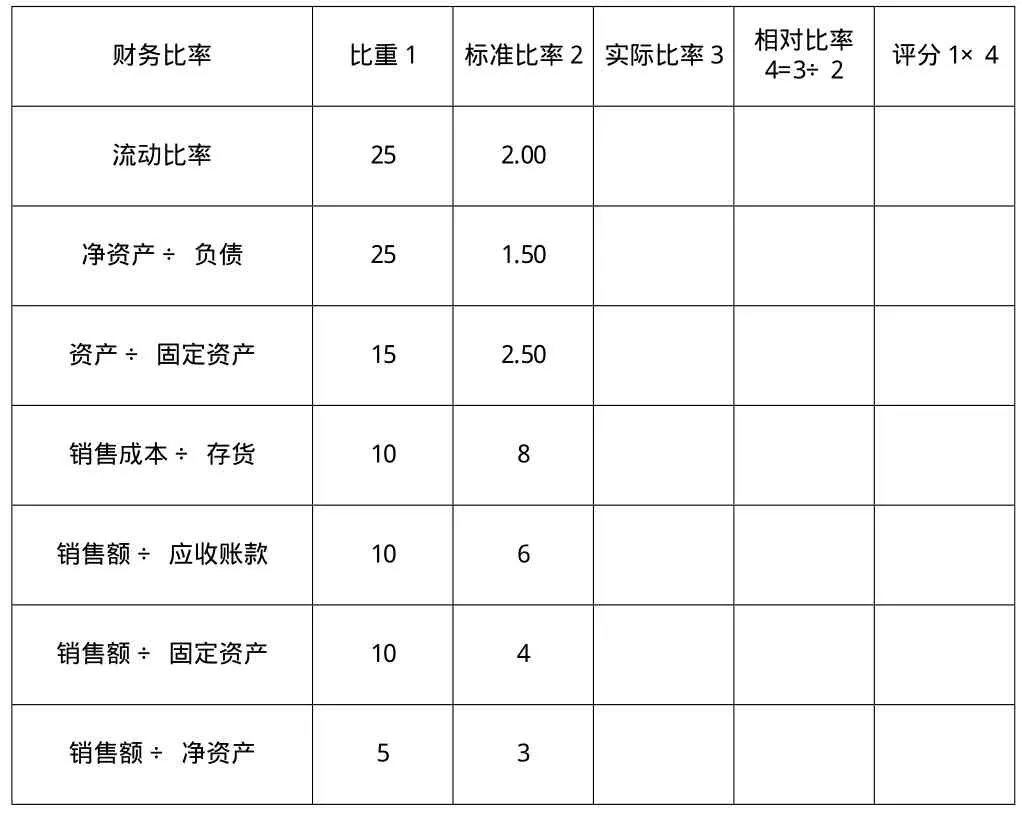

最早应用财务分析的是银行职业信贷分析人员,关注资产负债表,尤其关注企业偿还短期债务的能力以及与其有关的营运资本和短期负债的比率,对损益表却置若罔闻。1928年,亚历山大·沃尔出版的《信用晴雨表研究》和《财务报表比率分析》提出了信用能力指数概念,该指数通过将若干个财务比率用线性关系结合起来,以此评价企业的信用水平(详见表1)。如120分以上可判定为高品质企业,偿债能力很强,违约的风险较小,而60分以下的企业属高风险企业,债务违约的可能性很大,或已经处于财务危机之中。

表1 沃尔评分表

3.2 现代信用分析中的财务分析

3.2.1 标普、穆迪和惠誉三大国际评级机构的财务分析框架

(1)标普信用评级的财务分析框架。标普信用评级的财务分析以评级对象的资本结构、盈利能力及现金流对债务的保障为核心,并考虑流动性以及财务弹性对评级对象偿债的支持。

(2)穆迪信用评级的财务分析框架。穆迪评级关注影响评级对象长期偿债能力的基本因素,信用等级不会跟随业务或供需周期性变化而变动,也不会反映短期市场波动,此外,在确定评级对象信用等级时,穆迪更为关注其未来获得现金的可预测性和持续性。

(3)惠誉信用评级的财务分析框架。惠誉评级以对评级对象现有偿债能力的静态分析作为线索,侧重分析评级对象的未来偿债能力。

3.2.2 国内大公国际信用评级的财务分析框架

大公国际评级方法借鉴了穆迪的评级技术并结合了中国的实践,以现金流为核心,通过对有关财务指标的定量分析,并结合影响受评对象未来偿付能力各种因素的定性分析,对受评对象未来现金流量、其他现金来源和债务结构进行预测。大公国际财务分析一般包括盈利能力、现金流量充足性、资产质量、资产流动性、债务结构和财务弹性等方面。

3.3 对上市企业进行信用评级过程的财务分析案例——天津劝业场(集团)股份有限公司

天津劝业场(集团)股份有限公司主要经营范围包括百货商场、便利超市、汽车货运等。1994年1月28日,公司股票——津劝业(600821)在上海证券交易所上市。截至2005年12月31日,公司股本总额为292,520,958.00元。所有财务数据均来自于上市公司公开财务报表。

3.3.1 财务比率综合分析法

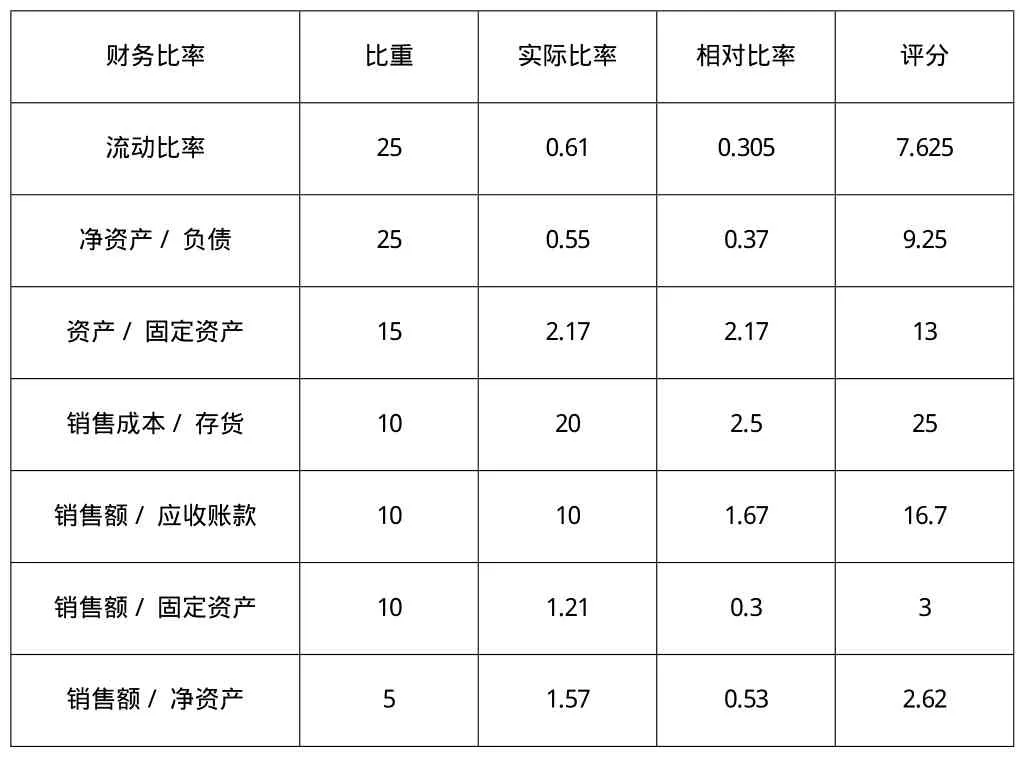

财务比率综合分析法就是将各项财务分析指标作为一个整休,系统、安全、综合地对企业财务状况和经营情况进行剖析、解释和评价。本文主要采用沃尔比重法进行分析(见表2)。

表2

最后,根据权重合计得到总评分:77分。这个评分既没有上120分,也没有下60,说明津劝业不是高品质企业也没有达到财务危机的情况。

3.3.2 多元判别分析法

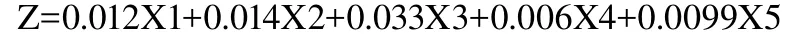

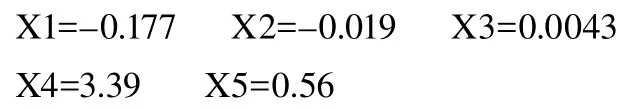

多元判别分析法的开拓者是美国的爱德华·阿尔特曼博士(Edward I. Altman),他认为,影响借款人违约概率的因素主要有五个:流动性、盈利性、杠杆比率、偿债能力和活跃性。阿尔特曼选择了下面列举的五个财务指标来综合反映上述五个因素,得出的Z计分函数为:

其中,X1=(流动资产–流动负债)/总资产

X2=留存收益/总资产

X3=息税前利润/总资产

X4=股票市场价值/债务账面价值

X5=销售额/总资产

作为违约风险的指标,Z值越高,违约概率越低。现在算津劝业的Z值:

最后得出Z值=0.025,从这个模型结果来看,津劝业有高度的财务风险。两种模型得出的结论不同,说明单纯靠财务分析作出的评级缺乏一定的正确性。

综合以上内容,国内外评级机构评级方法中的财务分析框架具有极大的趋同性,且缺乏理论基础,更明确地说,它是一个多因素的集合体,这样使财务分析更多的是停留在历史数据的静态统计分析上,侧重于短期绩效的评价,不能反映企业“本质”的长期动态财务绩效。

4 透视企业竞争优势是信用评级中财务分析的起点

竞争优势是竞争性市场中企业绩效的核心。信用评级关注评级对象在同行业中的相对地位,拥有持续竞争优势的企业由于能够比同行业竞争对手获得更为稳定的收益和现金流,因此,具有更好的信用质量。从这一层面而言,信用评级过程就是一个比较的过程,竞争优势可以作为信用评级分析的逻辑起点。

4.1 财务信息应该体现企业的发展增值性

首先,企业能够健康发展是以拥有持续的竞争优势为前提,并在增值中发展;其次,企业拥有竞争优势并非意味着其在各个业务领域都优于竞争对手,通过财务质量的分析可以识别是否具有竞争优势,如通过核心业务收入占总收入的比重、核心业务利润占利润总额的比重,以及上述比重的变化趋势来进行判断;最后,在确定财务分析的评价标准时,应首先考虑选择既定范围内的竞争对手,而不是所谓的行业平均水平。

4.2 财务信息应该体现企业的“整合能力、协调能力和平衡能力”

竞争优势源于企业核心技能、技术和管理能力的有机结合,源于企业内部可支配的各种资源、团队及个人能力的整合,以及内、外部资源的有效整合[9]。在企业各种优势资源转化为竞争优势的过程中,整合能力至关重要。竞争优势的这一特性可以通过财务分析得以体现,如资产内部的结构质量,利润的结构质量、现金流量的结构质量、利润结构与资产结构的匹配质量、资产结构与资本结构匹配质量以及筹资活动现金流与经营活动、投资活动现金流的匹配质量等。

4.3 财务信息应体现企业竞争优势的持续性

财务分析不应仅仅偏重短期指标的考核,更应注重对企业发展趋势的评价。具体可以通过对过程分析、趋势分析来评价竞争优势的动态变化和持续性,如通过考察利润的实现过程、经营活动现金流的形成过程判断其利润、现金流的波动性,通过多期历史数据对比,分析其持续性。

5 结论与展望

本文是针对现行信用评级中僵化的财务分析框架展开的,在这一分析框架下,财务分析容易导致定性分析与定量分析的割裂,甚至可能得到错误的结论,本文的研究目的在于解决这一问题,即如何更好地使财务分析提供更精确的信息含量。然而,作为信用评级中的关键内容之一,财务分析可研究的内容还很多,还可以结合财务风险与经营风险对信用级别的影响作为新的研究方向。

[1]Standard& Poor’s.Annual 2005 Global Corporate Default Study And Rating Transitions[R].Global Fixed Income Research,January 2006.

[2]韦艳华.行业间风险比较及其在信用评级中的应用(博士后工作报告)[R].北京:大公国际资信评估有限公司,2007.

[3]张先治.财务分析理论发展与定位研究[J].财经问题研究,2007(4).

[4]孙森,翟淑萍.信用管理[M].中国金融出版社,2012.

[5]巨潮资讯网.http://www.cninfo.com.cn.

[6]李心合,蔡蕾.公司财务分析:框架与超越[J].财经问题研究,2006(10).

[7]大公国际资信评估有限公司:大公信用评级方法总论.http://www.sac.net.cn/.2012-12-2.

[8]Clyde P,Stickney著.财务报告与报表分析:战略的观点(第4版)[M].张志强等,译.北京:中信出版社,2004.

[9]张新民,王秀丽.以透视核心竞争力为目标的财务分析体系的建立[J].管理世界,2006(11).

[10]张先志.财务分析(第二版)[M].东北财经大学出版社,2005.

[11]王云琪,韦艳华,戴卫平.信用评级技术与信用风险揭示[N].金融时报,2006-02-07.

[12]袁敏.国外资信评级研究综述.http://www.shxsj.com/.