基于信息不对称性反应的股票市场有效性实证研究

2013-09-07马鑫杰云南师范大学昆明650500

■ 马鑫杰(云南师范大学 昆明 650500)

1970年,Fama在《有效资本市场:理论和实证研究回顾》这篇经典文献中提出了得到普遍接受的有效市场的定义:有效市场是这样一个市场:投资者都利用可获得的信息力图获得更高的报酬,证券价格对新的市场信息的反应是迅速而准确的,证券价格能完全反映全部信息,市场竞争使证券价格从一个均衡水平过渡到另一个均衡水平。信息是影响股市价格波动的最主要因素,价格是否能有效反应股票的价值也是市场有效性最为关键的因素。因此信息对于股价的波动起着很大的影响,研究信息对股市的冲击是研究股市有效性的一个重要方面。信息又分为利好信息和利坏信息。顾名思义,利好信息指的是有利于股票价格上涨的消息,而利坏信息则指不利于股票价格上涨的消息。两种信息对股市的影响不但方向相反,而且程度不同。也就是说,利好信息和利坏信息对股市的冲击是不对称的。对于这种不对称性的研究,国内外专家学者大多是并没有注意文章中的数据所处的股市周期。因此,本文将以分别选取牛市、熊市的数据进行对比分析,最终发现在不同股市周期下股市利好、利坏信息冲击的不对称性反应截然不同。

王敏和张萍(2010)取沪市1998年1月1日至 2007年12月28日的日收盘价作为样本进行分析,提出沪市股价存在非对称性。杨仁美和王靖(2010)以2006年1月4日至2009年5月5日的沪深综合指数日收益率为研究样本,研究表明利坏消息对股票价格的冲击大于利好消息对股票价格的冲击。方璐(2010)提出不同见解,以金融危机为划分点,金融危机发生前(2005年8月10日至2007年10月31日),利好信息对股票价格的冲击大于利坏信息,金融危机发生后(2008年5月5日至2009年12月4日),利坏信息对股票价格的冲击大于利好信息。

仔细对比以上学者的论文,选取的数据时间段的不同是导致他们结论不同的根本原因。因此本文从股市周期分析利好、利坏信息冲击程度。本文分别对熊市和牛市数据进行分析,比较利好信息与利坏信息对股市冲击程度。

实证分析

(一)数据选择

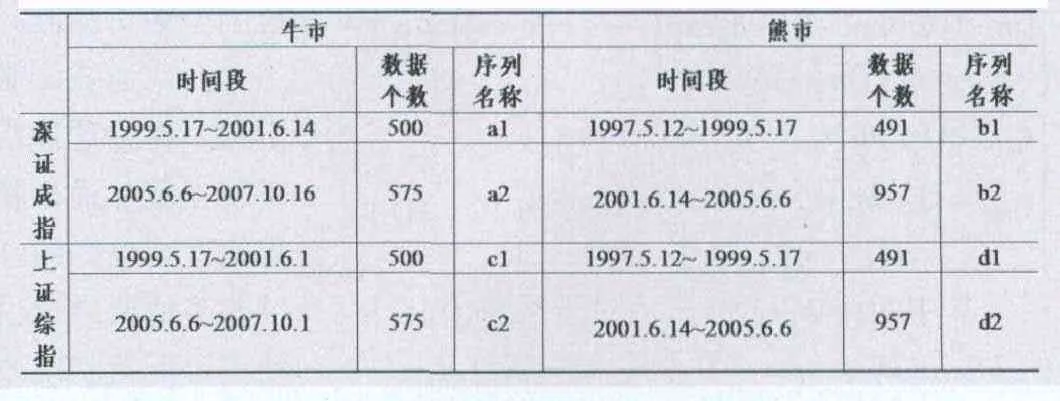

本文选择上海、深圳交易所的日收盘指数作为衡量股市波动的标准。划分出的牛市、熊市数据进行筛选,选取样本量在400以上的数据集合作为本次分析的原始数据。为了方便叙述,对各个不同时段的序列分别命名,具体时间段与命名如表1所示。

(二)平稳性检验

序列的平稳性是分析的基础。对序列a1,a2,b1,b2,c1,c2,d1,d2及其一阶差分作ADF检验(α=0.01), 通过检验可以看出一阶差分后的各序列都是平稳的。本文将对差分序列da1,da2,db1,db2,dc1,dc2,dd1,dd2做时间序列分析。

(三)ARCH效应检验

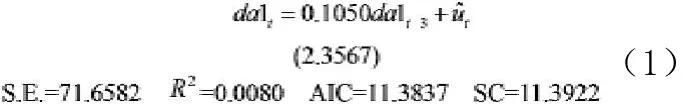

对差分序列da1,首先做简单的AR模型拟合。取p=3,经检验,在α=0.05下,常数项,一期滞后项,二期滞后项均不显著。拟合结果为:

对拟和结果进行ARCH-LM检验。同时对其他的差分序列da2,db1,db2,dc1,dc2,dd1,dd2也进行ARCH效应检验,所有序列ARCH效应的拉格朗日乘子检验的p值都小于0.05,因此差分序列da1,da2,db1,db2,dc1,dc2,dd1,dd2都存在ARCH效应。

(四)TARCH模型分析

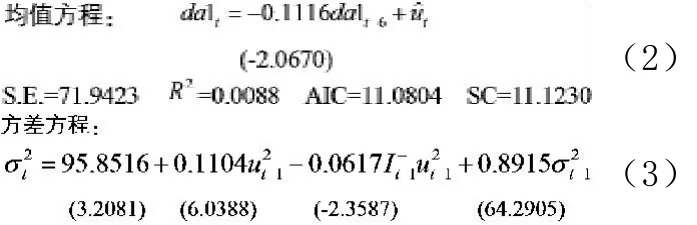

对差分序列da1,先进行TARCH模型拟合,结果为:

γ=-0.0617,其t检验统计量为-2.36,说明γ显著不为0,因此存在非对称效应。当出现利好信息时,对条件价格指数有一个0.1104倍的冲击;出现利坏信息时,对条件价格指数的冲击为0.0487倍。这说明利好信息对股市的冲击大于利坏信息。

对其他差分序列da2,db1,db2,dc1,dc2,dd1,dd2也进行TARCH模型拟合,其模型参数ω,α,γ,β估计值及显著性检验结果见表2。从表2中可以看出,序列da1,da2,dc1,dc2的TARCH模型拟合结果中的γ都小于0,而序列db1,db2,dd1,dd2的TARCH模型中的γ都大于0。这说明序列da1,da2,dc1,dc2中利好信息对股市的冲击大于利坏信息,而序列db1,db2,dd1,dd2中利坏信息对股市的冲击大于利好信息。再结合各组数据对应的股市周期,可以得出结论:中国股市存在非对称性,且在牛市中利好信息的冲击大于利坏信息,而在熊市中利坏信息的冲击大于利好信息。

表1 股市周期划分及序列名称

(五)EGARCH模型分析

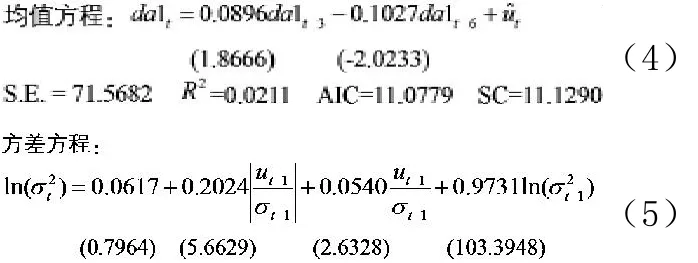

对差分序列da1,进行EGARCH模型拟合,结果为:

因为参数γ=0.0540,其t检验统计量为-2.63,说明γ显著不为0,因此存在非对称效应。当出现利好信息(即ut-1> 0)时,对价格指数有一个0.2564倍的冲击;出现利坏信息(即ut-1< 0)时,对价格指数的冲击为0.1484倍。说明利好信息对股市的冲击大于利坏信息。

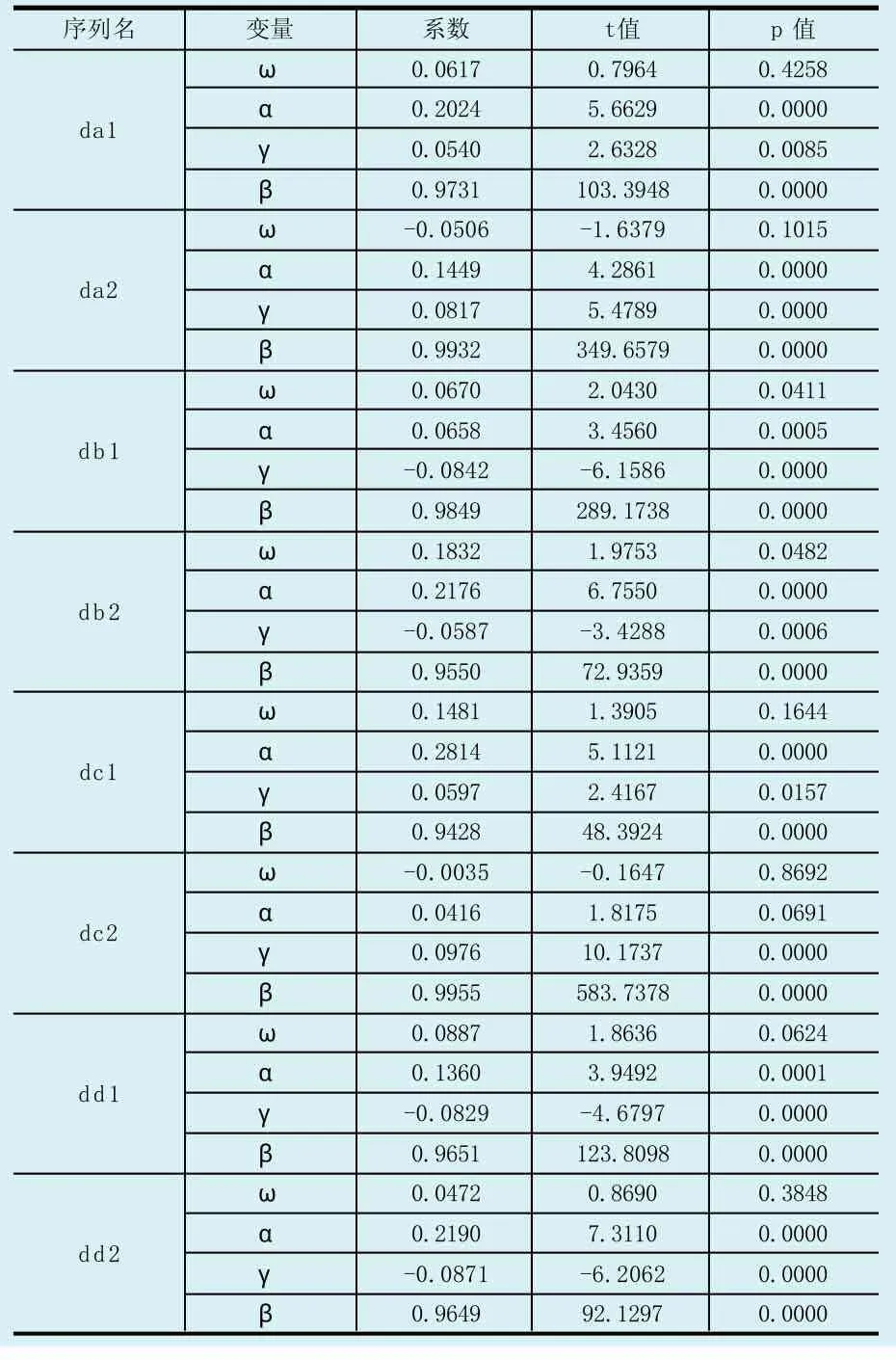

同样地,对其他差分序列da2,db1,db2,dc1,dc2,dd1,dd2也进行EGARCH模型拟合,模型参数ω,α,γ,β估计值及显著性检验结果见表3。由表3可以看出,序列da1,da2,dc1,dc2的EGARCH模型拟合结果中的γ都大于0,而序列db1,db2,dd1,dd2的EGARCH模型拟合结果中的γ都小于0。在EGARCH模型中,若γ> 0,说明利好信息对股市的冲击大于利坏信息,若γ<0,说明利坏信息对股市的冲击大于利好信息。再结合各组数据对应的股市周期,可以得出与TARCH模型相同的结论。

表3 ω,α,γ,β 值及显著性检验结果

表2 ω,α,γ,β 值及显著性检验结果

结论

得股票价格不能真正反应股票的真正价值,进而影响了中国股票市场的有效性。

因此,面对不同周期信息不对称反应而导致的股市价格非有效性的价格波动,我国的股票投资者要尽可能地克服思维定势,尝试逆势而为。克服思维定势,就需要正确认识、对待自己的心理暗示,更加理性地整合股市相关的信息并作出回应,避免一时冲动的投资行为。逆势而为,就需要投资者既要有精准的眼光,又要有过人的胆识和魄力。投资者需要尽力提高自己的投资分析能力。尽可能最大程度的利用已有信息,作出正确的投资决策。

实证研究中,先对原始数据做一阶差分,保证序列的平稳性。再对数据作ARCH效应的LM检验,证明这八个序列的数据都具有ARCH效应。然后又用描述非对称性的模型-TARCH模型和EGARCH模型对数据进行拟合,得到拟合模型后的方差方程。最后,对方差方程的系数进行比较分析,得到一致结论:中国股市存在非对称性,且在牛市中利好信息的冲击大于利坏信息,而在熊市中利坏信息的冲击大于利好信息。

从投资者预期看,牛市时股价持续上涨,投资者产生了股价会进一步上涨的预期,投资者更倾向于接受该利好信息,作出股价会上涨的判断,积极跟进。而牛市时利坏信息的出现,往往被认为是股票价格的偶然变化,不足以改变投资者的决定。因此,在牛市时,利好信息对股市的冲击大于利坏信息。同理,在熊市时,利坏信息对股市的冲击大于利好信息。因此由其引起的盲目投机行为导致价格的非理性波动严重影响了我国股票市场的有效性,使其不能真正反应股票的内在价值。从投资者构成看,中国股市的投资者多为散户,散户投资者信息获得的准确性和及时性都不高,他们的投资行为大多带有“追涨杀跌”式的风格,盲目跟风现象严重,从而加剧股市的波动,也使得股市波动的不对称性更加明显,从而使

1.关华.基于GARCH族模型的深证成指价格波动研究[J].湖南大学学报(社会科学版),2011(3)

2.杨仁美,王靖.中国股票市场价格波动非对称性效应研究[J].市场经济与价格,2010(2)

3.朱鹏飞.股票价格波动与投资者心理分析[J].现代商业,2011(32)

4.Ferreira, Nuno B.,Menezes, Rui,Mendes, Diana A.等.Asymmetric Conditional Volatility in International Stock Markets[J].2006,. DOI:"10.1016/j.physa.2007.02.010"