中国企业盈余管理方法选择与企业价值关系的实证研究——基于沪市A股的数据

2013-09-05张斌成白少卫

张斌成,白少卫,黄 谦

(1.西安交通大学 经济与金融学院,陕西 西安 710061;2.西安体育学院,陕西 西安 710068)

一、引 言

一直以来,企业所披露的盈余信息都是资本市场上投资人所关注的焦点。企业的管理者对于公司财务报导的政策具有很强的影响力,因此企业管理者可通过会计政策的选用或实质性地操纵(例如研发与广告费用、资本资产的购置与处分时点等)会计应计项目,使财务盈余达到某一特定水平,这就是盈余管理[1-2]。有关盈余管理的研究指出:衍生性金融商品与操纵性应计项目是企业进行盈余管理的两大工具,且两者具有抵换(trade off)关系[3-4],同时市场对于两者的评价也有所不同[5-6]。目前许多研究多是盈余管理工具的市场评价,而同时采用两种盈余管理方法(衍生性金融商品/操纵性应计项目)是否对公司价值会有不同影响的相关研究,目前尚不多见。

然而,实际情况是企业在财务报导的过程中,可能同时使用两种盈余管理工具以达到特定的盈余水平。也就是说,两者使用的比例是多少?两者使用的相对程度?市场是否给予不同的评价?为此,本研究也就是想通过实证来验证:若公司使用较高程度的衍生性金融商品从事盈余管理时,对公司价值是否会有正面影响?若公司运用操纵性应计项目从事盈余管理时,对公司价值是否会有负面影响?

二、文献述评、理论分析与研究假设

现有研究指出:公司使用衍生性金融商品从事风险管理的活动,能降低现金流量的波动性和提升公司价值[7-9]。过去的研究大多证实公司管理者通过操纵性应计项目改变企业报导的盈余,造成了市场给予负面的评价[5,8,10],而这些实证结果表明隐含的应计管理存在着投机之目的。

同时还有研究表明:公司可以透过衍生性金融商品与操纵性应计项目进行盈余管理[3]。应计项目的操纵直接影响公司报表中呈现的会计盈余,而衍生性金融商品不但影响现金流量的波动,而且还间接影响企业的盈余。公司的经理人可以基于投机或规避风险之目的来从事衍生性金融商品的操作 若基于投机之目的,衍生性金融商品的操作将增加公司盈余的波动性,使市场对公司经营状况的评价发后偏差;若基于规避风险之目的,可以减缓现金流量的波动性、降低财务危机的可能性、解决投资不足的问题、提高举债能力以及减少自由现金流量所衍生的代理问题[10],较多研究文献的成果多认为:规避风险目的的衍生性金融商品操作可以提高公司的价值。例如:Barton指出衍生性金融商品能减缓现金流量的波动性,平稳的现金流量降低了盈余的波动性,进而提高公司股票与选择权的价值[3];Allayannis等人和Barton分别以外汇衍生性商品与利率衍生性商品来评估公司的价值,研究认为避险目的衍生性金融商品确实对于公司价值有正面的影响[6,3];Carter等人以航空产业为研究对象,认为以航空煤油为目标产品的规避风险活动对公司具有正面的评价效果[9]。虽然理论上公司对衍生性金融商品的操作可能出于投机动机或规避风险的动机,但国外的大量实证研究多支持公司从事衍生性金融商品是基于避险之目的[8]。同时,公司管理者可能会基于信息传递动机或投机动机管理应计项目[5,8]。公司的管理当局可以由应计项目向市场传达其私有的信息(信息传递的目的),也可以基于自利动机投机性地操纵应计项目(投机目的)。但是在信息传递的动机下,应计项目(操纵性应计项目)与公司价值呈正相关;在投机动机下,操纵性应计项目则与公司价值呈负相关。虽然理论上公司的管理者们对应计项目的管理可能存有两种动机,但实证研究大多支持了投机动机的假说,公司多会基于投机性的动机来使用操纵性应计项目,以达到其特殊的目的和要求。例如:Hunt等人探讨盈余与股价的关联性,以间接的方式证实市场对于应计项目会有负面的评价[11];Deangelo等人和Dechow认为某一特殊应计项目与股价呈负相关[12,10];Barth等人则使用Ohlson模型,认为应计项目对未来盈余以及股价呈负向关系[5];Sloan认为应计项目与未来股票报酬呈负相关[13]。

国内的研究成果中:有关盈余管理方法的选择主要集中在资本市场的预期和估价方面;有关盈余管理方法与企业价值方面的研究主要是以会计数据的契约规定,包括报酬契约和债务契约;衍生性金融商品与应计项目的操纵对公司价值影响的研究成果还没有看到。

综上所述,在过去的大量研究中,多是个别探讨衍生性金融商品与应计项目的操纵对于公司价值的影响。对许多公司而言,衍生性金融商品与应计项目是从事盈余管理与损益平稳化的替代工具,而目前却很少有文献探讨两者的相互关系对公司价值的影响。笔者认为:公司使用衍生性金融商品从事规避风险活动与公司价值呈正相关,而应计项目与公司价值呈负相关,故建立研究假设:

如果公司财务采用较大程度的衍生性金融商品进行盈余管理,则公司价值较大;反之,如果公司采用较大程度的操纵性应计项目进行盈余管理,则公司价值较小。

三、研究方法

(一)数据来源

本研究的数据主要采用深圳国泰安有限公司和香港大学共同开发的《CSMAR中国上市公司财务年报数据库》,《中国上市公司治理结构研究数据库》和《CSMAR中国股票市场交易数据库》;研究所需数据,由中国证监会官方网站公布的上市公司的数据以及有关上市公司网上发布的数据整理而得;本研究采用2008—2011年的沪市A股上市公司的数据,共取得满足研究的公司样本数为312个。

(二)变量的确定和测量

1.公司价值。以Tobin’s Q来衡量公司价值(Q),由于计算Tobin’s Q必须获得各公司资产的重置成本(replacement cost),故借鉴其它研究方法,以 Proxy Q 代替[3][14-15],计算方式为:

其中OSTit指i公司t年底流通的股数,Pit指i公司t年底每股市价,LBit指i公司t年底总负债账面值,BVit指i公司t年底总资产账面值。

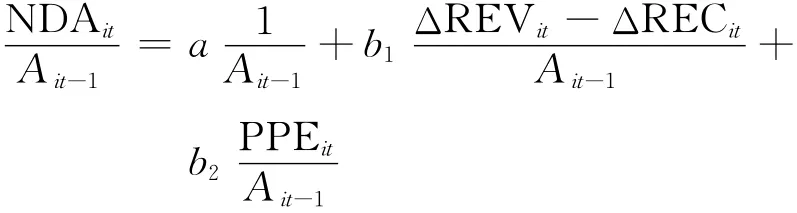

2.盈余管理组合变量(IN1)。使用衍生性金融商品的名目金额(DER)与操纵性应计项目绝对值(|DA|)衡量盈余管理组合变量(IN1)。因为衍生性金融商品与操纵性应计项目测量的基础并不一致,对净利的影响程度也不同,参考Balkin等人的方法,分别算出两个变量标准化后的数值,即先计算样本期间各年度衍生性金融商品名目金额的平均数与标准差,将个别公司—年(firm-year)的衍生性金融商品名目金额扣除平均数后,再除以标准差来获得标准化的数值;操纵性应计项目标准化的过程也相同;盈余管理组合变量(IN1)为标准化的衍生性金融商品名目金额除以标准化的操纵性应计项目绝对值,其中DER指公司每年揭露在财务报表上、以规避汇率或利率为目的的衍生性金融商品名目金额的合计数,包括远期契约(forward 交换避险(swap 选择权(option)及期货(future)避险之名目金额。同时,在国内外有关异常应计估计的文献研究中,计算非随意应计的方法有很多种,包括 Healy、DeAngelo、Jones、Modified Jones以及Industry模型方法。文献中许多研究均指出修正的Jones模型较能降低衡量误差。本研究基于 modified Jones’(1991)model(Dechow1995)来测量操纵性应计项目(DA)。估计模型如下:

其中NDAit为第i公司第t期的非操纵应计;ΔREVit为第i公司第t期与第t-1期的主营收入差额;ΔRECit为第i公司第t期与第t-1期的应收账款净值的差额;PPEit为第i公司第t期的固定资产价值;Ait-1为第i公司第t-1期的总资产;a、b1、b2为特征参数。

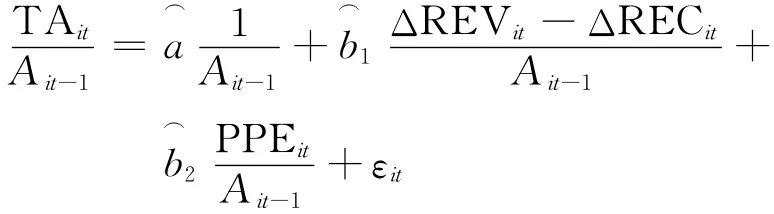

确定特征参数a、b1、b2可应用以下模型,并通过对以下模型的回归分析,估计特征参数的值:

其中TAit为第i公司第t期的总体应计;ΔREVit为第i公司第t期与第t-1期的主营收入差额;ΔREC为第i公司第t期与第t-1期的应收账款净值的差额;PPEit为第i公司第t期的固定资产价值;Ait-1为第i公司第t-1期的总资产;、为a、b1、b2的估计值。

可见,根据总体应计模型的设计方法,盈余管理程度可定为总体应计与非随意应计二者之差,具体可用DA变量表示。

3.控制变量。Lang等人和Claessens等人指出:规模越小的公司,由于具有比较好的成长前景,市场评价因而也比较高。以资产取自然对数测量公司规模(SIZE),SIZE系数应小于0。一般而言,公司的获利性越高,市场给予的评价也越高。本文以总资产报酬率(ROA),即继续营业活动的税后净利除以平均总资产作为获利性指标,同时预期ROA系数应大于0;Allayannis等人发现成长机会较大的公司有较高的未来获利能力,公司价值也比较高。本文以资本支出除以销售收入的净值作为公司成长机会(CAPSALE)的替代变量,同时预期CAPSALE系数大于0Pincus等人指出机构投资者是有效的外部监督机制,有助于提升公司的价值。本研究以国内外金融机构、法人、信托基金以及政府机构持有公司股权比率的合计数,衡量机构持股(INST),并预期INST系数大于0,同是也纳入产业别(IND)与年度别(YEAR)作为虚拟变量。

4.建立实证模型。Qit=α0+α1IN1+α2SIZEit+α3ROAit+α4CAPSALEit+α5INSTit+αn∑IND+αmYEAR+εit,其中Q指公司价值;IN1指衍生性金融商品名目金额的标准化数值、除以操纵性应计项目标准化数值;SIZE指公司规模,为期初总资产取自然对数;ROA指公司的获利率,为税后净利除以平均总资产;CAPSALE指公司成长机会,为资本支出除以营业收入净额;INST指机构投资者的持股比例;IND为产业类别;YEAR为年度别。

四、实证结果分析

(一)变量的描述性统计

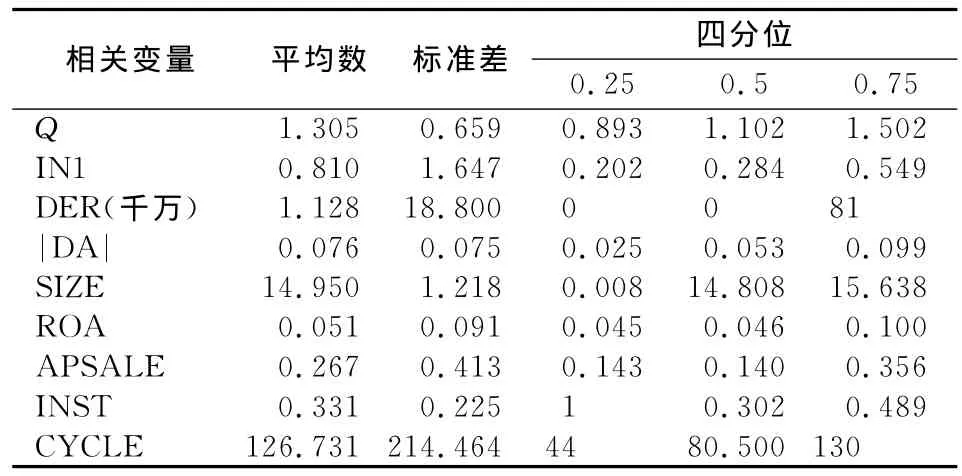

变量的描述性统计值见表1,从表1中可以看到:公司价值(Q)平均数(中位数)为1.305(1.102);盈余管理组合变量(IN1)的平均数(中位数)为0.810(0.284);衍生性金融商品金额合计数(DER)的平均数(中位数)为1.128(0)千万元;异常应计(|DA|)的平均数(中位数)为0.076(0.053)。

就控制变量而言,公司规模(SIZE)平均数为14.950,显示样本公司取对数前的平均资产为9.237百万元;总资产报酬率(ROA)平均为5.10%;成长机会(CAPSALE)平均为0.267;机构持股比率(INST)平均为33.10%。

表1 变量的描述性统计量表

(二)实证检验结果

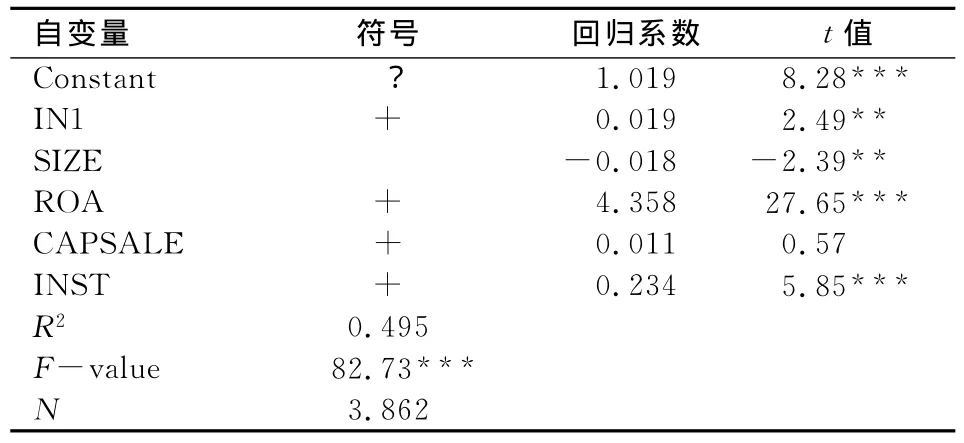

表2是实证检验结果,盈余管理组合变量(IN1)对公司价值(Q)的影响,即是否使用衍生性金融商品相对于应计管理的程度较高时,对公司价值有正向的影响性。实证检验结果发现:盈余管理组合变量与公司价值呈现显著为正的关系(P<0.05 这与过去相关的研究结果是相符的。公司使用衍生性金融商品进行避险性的活动,能有效降低盈余的波动性,同时提升公司价值;当公司使用操纵性应计项目进行盈余管理时,对公司价值将产生负面的影响。因此,当公司同时使用衍生性金融商品与操纵性应计项目进行盈余管理时,衍生性金融商品的相对程度越高,表示公司规避风险的程度也较高,因而有助于平稳公司的盈余波动风险,提升公司的市场评价,所以本研究假设获得了支持。

表2 实证检验结果表

至于控制变量,公司规模(SIZE)显著为负(P<0.05),表示规模越小的公司未来成长潜能越高,因此市场评价较高;资产报酬率(ROA)显著为正(P<0.01),是绩效较好的公司,公司的价值也较大;机构持股比例(INST 显著为正(P<0.01 表示机构持股比例也越高、外部监督能力也较大、公司的价值也较高。

五、研究结论

过去研究指出:操纵性应计项目与衍生性金融商品可同时作为公司盈余管理的工具,但两者之间存在抵换(trade off)的关系。因此,本文以这两种工具建构一个盈余管理组合变量,以测量使用相对程度。本研究以2008年和2011年的沪市A股上市公司的数据为样本数据,实证结果说明:若公司使用较大程度的衍生性金融商品(操纵性应计项目)从事盈余管理时,则对公司价值的影响是正面(负面)的,说明在中国的公司和企业中为了规避风险目的进行盈余管理时,利用衍生性金融商品进行盈余管理确实对公司价值有正面的影响;若公司运用操纵性应计项目从事盈余管理时,则对公司价值的影响是负面的,这也说明了衍生性金融商品能减缓现金流量的波动性;平稳的现金流量降低了盈余的波动性,进而提高公司的价值,这也说明目前中国的企业在盈余管理过程中的手段和方式,也正慢慢转向利用衍生性金融商品来进行。

[1] Schipper K.Commentary on Earnings Management[J].Accounting Horizons,1989(5).

[2] Healy P M,Wahlen J M.A Review of the Earnings Management Literature and Its Implications for Standard Setting[J].Accounting Horizons,1999(3).

[3] Barton J.Does the Use of Financial Derivatives Affect Earnings Management Decisions?[J].The Accounting Review,2001(3).

[4] Pincus M,Rajgopal S.The Interaction of Accrual Management and Hedging:Evidence From Oil and Gas Dirms[J].The Accounting Review,2002(4).

[5] Barth M E,Beaver W H,Hand J R M,Landsman W R.Accruals,Cash Flows and Equity Values[J].Review of Accounting and Studies,1999(4).

[6] Allayannis G,Weston J P.The Use of Foreign Currency Derivatives and Firm Market Value[J].The Review of Financial Studies,2001(1).

[7] Graham J R,Rogers D A.Do Firms Hedge in Response to Tax Incentives?[J].The Journal of Finance,2002(5).

[8] Guay W,Kothari S P.How Much Do Firms Hedge With Derivatives?[J].Journal of Financial Economics,2003(5).

[9] Carter D A,Rogers D A,Simkins B J.Does Hedging Affect Firm Value?[J].Evidence from the US Airline Industry Financial Management,2006(3).

[10]Dechow P M.Accounting Earnings and Cash Flows as Measures of Firm Performance:The Role of Accounting Accruals[J].Journal of Accounting and Economics,1994(1).

[11]Hunt A,Moyer S E,Shevlin T.Earnings Smoothing and Equity Value[R].Working Paper,University of Washington,1995.

[12]Deangelo H L,Skinner D J.Accounting Choice in Troubled Companies[J].Journal of Accounting and Economics,1994(5).

[13]Sloan R G.Do Stock Prices Fully Reflect Information in Accruals and Cash Flows About Future Earnings?[J].The Accounting Review,1996(2).

[14]黄谦.企业盈余管理的实证研究——以美国体育产业为主营业务的上市公司为例[J].统计与信息论坛,2010(3).

[15]黄谦.体育健身休闲市场服务质量及测量的理论与方法研究[J].西安体育学院学报,2012(4).