机构投资者持股、未来盈余与股价信息含量——兼论证券投资基金和QFII的影响差异

2013-08-15范敏虹

宋 玉,范敏虹

(1.南京理工大学 经济管理学院,江苏 南京 210094;2.南京大学 商学院,江苏 南京 210093)

一、引 言

20世纪60年代末Ball和Brown开创了股价与会计盈余关系实证研究的先河。学者们发现,相较于会计盈余信息,股价更早地吸收了公司众多方面的信息,对于未来盈余信息的预测具有信息含量(Beaver等,1980;Beaver等,1987)[1-2]。Roll(1988)[3]研究发现,同期的公开信息仅能解释股价波动的一小部分,收益的波动很可能是投资者依据非公开的公司特质信息而引起的,因此股价中所包含的信息比公开披露的会计信息更为丰富。

那么,究竟有哪些具体因素影响了股价的信息含量,一些学者从上市公司自身的信息环境出发进行了实证检验。例如,大规模公司的股价更及时地反映了公司盈余的变化(Collins等,1987)[4],众多的分析师跟随加快了股价对各种信息的吸收(Chan和Hameed,2006;朱红军等,2007)[5-6],机构投资者的持股决策同样影响了信息在股价中的反应速度(Bartov等,2000;Jiambalvo等,2002;Ayers和 Freeman,2003;Piotroski和Roulstone,2004)[7-10]。我国证券市场经过了二十年的发展,机构投资者的市场影响力与日俱增,机构投资者是否会影响股价的信息含量?相关学者从机构投资者对财务信息(特别是会计盈余)的决策有用性(胡志勇、魏明海,2005;程书强,2006;夏冬林、李刚,2008)[11-13]、股价波动的同步性(游家兴,2007;王亚平等,2009;尹雷,2010)[14-16]等角度进行了理论分析和实证检验,但是缺乏机构投资者对不同时期会计盈余在股价中反映程度影响的直接经验证据。

本文以年度为研究时窗,考察了不同时期会计盈余信息在股票定价中的作用,并在此基础上考察了机构投资者持股对不同时期会计盈余信息在股价中反映程度的影响,以及不同类型机构投资者的影响差异。实证研究发现:机构投资者持股比例越高,股价中反映的当期盈余信息越少,未来盈余信息越多,机构投资者的持股加速了未来盈余信息在股价中的反应速度。而对机构投资者类别影响差异的实证检验结果表明,QFII对股价中未来盈余信息反映程度的影响略高于证券投资基金,但是该种差异不具有统计上的显著性。总体而言,现阶段我国的机构投资者在投资决策中已在一定程度上考虑了持股公司的未来信息,丰富了股价的信息含量。

二、文献回顾与假说提出

股价与会计盈余的关系研究始终是会计学和财务学共同关注的重要话题之一。随着各国证券市场成熟度的不断变化,众多学者在单纯考察二者关系的基础上,引入公司自身特征以及公司所处的外在信息环境变量,考察其对股价与盈余关系的交互影响。例如,Atiase(1985)[17]研究发现,当上市公司正式披露盈余信息时,大公司会计盈余对其股价产生的影响较小。因为在盈余信息披露之前,相对于小规模的公司而言,规模大的公司相关信息的生产和传播更为广泛,进而降低了会计盈余信息含量。Collins等(1987)[4]以盈余变化作为因变量,公司累计超额回报CAR作为自变量,考察了不同公司规模下CAR对于盈余变化的解释能力,发现公司规模越大,股价的变化能够为盈余变化提供更为准确和有效的估计。同时,基于降低私有信息成本和法律诉讼风险,以及建立良好关系的考虑,企业管理当局往往会向机构投资者披露更多的信息,从而使得知情交易者的交易行为与各类信息的含量紧密联系在一起。Holden和Subrahmanyam(1992)[18]研究指出,股价对新信息的反应速度与知情交易者数量的增加密切相关。Piotroski和Roulstone(2004)[10]发现,证券分析师有助于提升宏观市场层面和行业层面信息在股价中的反映。Chan和Hameed(2006)[5]同样研究发现,股价的波动性与分析师跟随数量有关。朱红军等(2007)[6]通过考察证券分析师行为对股价同步性和股价信息含量的影响,支持了在我国这样的新兴市场国家,证券分析师对于提高股票价格信息含量,降低股价同步性,进而提高资本市场效率的积极影响。D’Souza等(2010)[19]研究发现,基于套利风险和交易成本的考虑,信息传播速度较快的股票易吸引短期投资型(transient)和准指数型(quasi-indexers)机构投资者。

鉴于机构投资者在信息搜集和处理等方面的特征,部分学者开始探讨机构投资者的行为特点与其对股价信息含量的影响。例如,El-Gazzar(1998)[20]考察了盈余宣告时的市场反应,结果发现,机构投资者持股越高的公司,盈余宣告时市场反应越小。Bartov等(2000)[7]研究了机构投资者的持股比例与季度盈余宣告后股价反应的关系,发现机构持股比例与盈余宣告后的超额回报负相关;在控制机构影响的情况下,公司规模、交易量等指标有微弱的增量解释力。Ayers和Freeman(2003)[9]考察了机构投资者和财务分析师对美国公众公司股价内涵(以股票累计超额回报CAR衡量)的影响,发现机构投资者持股比例越高,公司当期盈余释放的时间越早,股价反映未来盈余信息的程度越大。而财务分析师跟随变量同样表现了相似的回归结果,支持了前人关于财务分析师作用的研究结论。Jiambalvo等(2002)[8]研究结果发现,机构投资者很可能利用了非盈余信息对公司价格进行了预测,其持股比例越高的公司股价中吸收的未来盈余信息的程度也越高。Piotroski和Roulstone(2004)[10]发现,大的机构投资者有助于提升公司特质信息在股价中的反映程度。

根据国外有关机构投资者持股对股价反映未来盈余信息影响的研究成果,发现机构投资者的类型和成熟度对股价信息含量有很大的影响。那么,我国机构投资者是否真正有别于个人投资者,拥有较为成熟的投资理念,判断更为专业,能够获取和利用更为丰富的信息,真正考虑上市公司的未来发展情况,进而对股价信息含量产生影响呢?学者们从机构投资者与证券市场波动性、上市公司治理质量和资源配置的关系等方面进行了探讨,研究结论日趋支持了机构投资者对证券市场发展的积极影响。例如,王琨、肖星(2005)[21]检验了机构投资者持股对降低上市公司资金被关联方占用程度的有效性,研究结果表明,机构投资者的存在性(前十大股东中是否存在机构投资者)和机构投资者的持股比例高低对降低上市公司被关联方占用的资金具有显著的积极影响。吴晓辉、姜彦福(2006)[22]研究发现机构投资者持股比例上升,后一期独立董事比例会显著增加;而且存在机构投资者时,独立董事与绩效存在显著的正相关关系,证实了机构投资者通过独董实现参与公司内部治理的可能路径。李维安、李滨(2008)[23]基于南开公司治理指数CCGINK分析了机构投资者对提升公司治理水平、降低代理成本、改善公司业绩和提高市场价值的影响,研究结果支持了机构投资者介入公司治理的积极效果。但是,有关我国机构投资者持股与股价中未来盈余信息反映程度的研究却比较缺乏,只有相关的研究成果,欠缺直接的经验证据。例如,胡志勇、魏明海(2005)[11]以封闭式基金重仓股为对象,采用分组检验的方法,考察不同组别中真实盈余和管理盈余在股价中的反映差异,支持了基金重仓持股的股价信息含量更为丰富。程书强(2006)[12]研究发现,上市公司盈余信息的及时性是吸引机构投资者持股的一大动因。夏冬林、李刚(2008)[13]的研究结果显示,机构投资者持股有助于改善会计盈余的质量。游家兴(2007)[14]、尹雷(2010)[16]发现机构投资者利用公司特质信息进行的基于信息的交易提高了股价中的信息含量,降低了股价同步性。王亚平等(2009)[15]发现,随着机构投资者持股比例的提高,股价同步性与信息透明度的正向关系而减弱,机构投资者提高了股票市场的定价效率。唐跃军、宋渊洋(2010)[24]实证研究结果显示,机构投资者持股变动对公司业绩具有显著的正面影响,但对公司中长期业绩的影响较弱,表明我国机构投资者的价值选择能力较强,但价值创造能力较弱。

综上而言,相较于公司会计信息,股价的信息含量更为丰富。随着我国证券市场的不断发展,机构投资者对证券市场的积极影响日趋凸显,特别是对上市公司各种信息能够进行及时地获取和正确解读,并且有助于公司未来发展信息的挖掘。据此,本文提出如下假设:

H1:机构投资者持股增强了股价中未来盈余信息的反映程度。

此外,机构投资者因其面临的市场监管、受托责任的大小、风险承担方式与发展阶段的早晚差异,不同类型机构投资者的行为表现也可能存在差异。例如,Bushee(2001)[25]研究发现,高估近期盈余,而低估长期盈余在价格形成中作用的往往是短期投资型或是信托责任较大的机构投资者。唐跃军、宋渊洋(2010)[24]研究发现,证券投资基金和合格境外机构投资者(简称QFII)具有较强的价值选择能力,而且证券投资基金还表现出一定程度的价值创造能力;而券商、社保基金和信托公司在价值选择和价值创造方面的能力较弱。那么我国不同类型的机构投资者在股价引导盈余中会起到不同的作用吗?本文基于各类机构投资者市场地位、发展历史和投资理念差异,以及基于实证研究样本量的考虑,选择证券市场主要的机构投资者——证券投资基金和QFII持股决策的影响进行对比分析。

近年来,我国证券市场监管当局先后出台了一系列的政策支持机构投资者的发展,机构投资者的类型日趋多样化。2000年10月发布的《开放式证券投资基金试点办法》规范了开放式证券投资基金的运作,现阶段基金已占据机构投资者在证券市场投资的主导地位。2003年QFII正式入市。QFII制度是新兴市场国家和地区本着金融安全的宗旨发展本国(地区)资本市场的制度创新。在QFII制度下,境外机构投资者的资格是经过严格的挑选和限制,基本上是一些长期投资、稳健投资的理性机构投资者,他们在我国证券市场上的操作很可能对股市整体的投资理念产生良性影响,有助于改变目前高度投机的市场理念,渐次形成一个稳健、理性的投资策略和投资理念。同时,还有助于对上市公司法人治理结构、信息披露的及时性等方面产生积极的影响。鉴于QFII的特点,笔者认为其在信息利用方面可能更加充分,投资决策过程中更有可能挖掘公司未来发展的信息,因此本文还提出如下假设:

H2:相较于证券投资基金,QFII持股更有助于增强股价中未来盈余信息的反映程度。

三、研究设计

(一)样本选择和数据来源

笔者以2004-2010年我国机构投资者所持有的上市公司为研究对象。在具体选择样本的过程中,笔者剔除了金融保险类上市公司、数据不齐备的公司,以及每股净资产为负的公司。机构投资者持股变量和财务数据来自上海万得资讯科技有限公司开发的WIND资讯,回报数据从CCER数据库获取。

(二)研究模型与变量

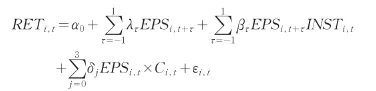

本文用如下模型来检验机构投资者持股对不同时期会计盈余与市场回报关系的影响。

其中,因变量RETi,t为i公司在t年的回报率;ri,T为公司i在T月考虑现金红利再投资的回报率,考虑到我国年报的公布时间,笔者使用t期5月份到t+1期4月份的月回报率,其中T的取值采用从5到16的方式表示。

自变量的定义如下:INSTi,t为机构投资者持股比例(包括构投资者总体持股比例、证券投资基金持股比例和QFII持股比例三种指标)。EPSi,t为经过前一年年末收盘价平减后的公司i在t期的每股收益;Ci,t为控制变量,具体包括公司财务杠杆LEV(用资产负债率来衡量),成长机会PB(用市净率来表示),公司的系统风险BETA。在混合样本回归中,我们还控制了年份变量的影响,共加入6个年份哑变量。其定义方法为:当数据所属年份分别属于2005-2010年时,取值为1,否则为0。

模型中的系数β1是需要着重分析的对象。如果随着机构投资者持股比例的增加,价格引导盈余现象而增强,那么下期会计盈余与机构投资者持股比例的交乘项(即系数β1)应显著为正;且模型中的INST为基金持股时的β1显著小于当模型中的INST为QFII持股时的β1。若是系数β0同时显著为负,则表明本文的假设得到了更好的实证支持。

四、实证检验结果

(一)描述性统计结果

主要变量的描述性统计结果如表1所示。我国上市公司2004-2010年的股票年回报率平均值为38.8%,每股收益均值为0.263,两个指标的最小值和最大值之间存在显著的差异,表明上市公司之间的收益存在很大的不同。机构投资者总体持股的均值为24.7%,证券投资基金平均持股比例为11.1%,明显高于QFII平均持股比例2.7%,它们的最小值和最大值之间也存在显著的差异。样本公司的资产负债率均值为49.7%,最大的负债比率超过100%,总体负债水平比较高。

表1 主要变量的描述性统计结果

(二)变量相关性分析

根据变量的相关性分析结果,笔者发现,机构投资者总体(证券投资基金和QFII)与股票回报存在显著的正相关关系,且在1%的水平上显著,表明机构投资者在持股决策过程中偏好持有高回报的股票。上一期会计盈余与股票回报存在显著负相关关系,表明上期盈余信息已经被反映在前面几期的股票价格中;当期会计盈余和下期会计盈余与股票回报存在显著正相关关系,而表明股价中包含了当期盈余和下期盈余信息。但是,若是同时考虑各期会计盈余对股票回报的影响,是否仍存在该种相关性,需要根据后文的多元回归结果进行分析。变量的相关系数基本都在0.6以下,变量间不存在严重的多重共线性问题。

(三)回归分析检验结果

表2列示了机构投资者总体对会计盈余与股票回报关系的影响。其中,前三列考察了不同时期的会计盈余在股票回报中的反映程度,后三列则考察了机构投资者持股比例的影响。根据前三列的回归结果发现,前一期和当期会计盈余对当期股票回报有显著负向影响,而下一期盈余始终对当期股票回报有显著正向影响,这表明我国证券市场的股票价格在一定程度上更多地反映了上市公司未来盈余的信息,而当期盈余信息的作用可能被其他信息所替代,对当期回报影响力较弱,甚至出现反转。当仅考虑机构投资者对当期盈余与回报关系的影响时,第(4)列回归结果表明机构投资者与当期盈余交乘项的系数β0为1.830,显著为正,表明随着机构投资者持股比例的增加,当期盈余在回报中的反映程度也随之增加。但是,当考虑下一期盈余的影响时,第(5)列的结果表明,当期盈余与机构投资者持股变量交乘项的系数β0不再显著为正,而下一期盈余的系数λ1显著为正,下一期盈余与机构投资者持股变量交乘项的系数β1显著为正,这说明股价中更多地反映了上市公司未来盈余的信息,而机构投资者持股比例的增加提升了未来盈余信息在股价中的反映程度,与假设1相一致。为了控制会计盈余漂移可能造成的影响,第(6)列加入前期会计盈余,以及其与机构投资者持股比例的交乘项EPSt-1×INSTt。回归结果依然支持未来盈余对股票回报的显著正向影响,同时机构投资者持股增强了该种正向影响关系,同样支持了假设1。

综合上述分析可见,机构投资者持股在信息的利用方面体现了一定的前瞻性,能够更好地获取和理解其持股公司的信息。

表2 机构投资者总体对不同时期会计盈余与股票回报RET关系的影响

表3则列示了机构投资者类别(证券投资基金和QFII)对会计盈余与股票回报关系的影响。其中,证券投资基金对不同时期盈余-回报关系的影响与表2中机构投资者总体的影响相似。即基金持股比例越高,股价中反映未来盈余信息的程度也越高。以表3中的第(2)列和第(3)列为例,下期盈余与基金持股变量交乘项的系数β1分别为3.921和3.929,且均在1%的水平上显著。QFII对盈余-回报关系的影响也呈现出如表2相似的结果,但是显著性水平有明显下降。而且对于QFII持股比例而言,与当期盈余的交乘项显著为负,与下期盈余的交乘项为正,体现了QFII对股价反映未来盈余信息的影响。表3第(2)列未考虑上一期盈余影响的情况下,下期盈余与QFII持股变量交乘项的系数β1为18.13,第(3)列考虑上一期盈余影响的情况下,下一期盈余与QFII持股变量交乘项的系数β1为18.14,但是不存在显著性水平。总体来看,对于QFII持股的公司,测试股票回报中反映其与未来盈余信息交乘项的系数大于证券投资基金的影响,但是该种差异不存在统计上的显著性。假设2未得到经验证据支持。

表3 机构投资者类别对不同时期会计盈余与股票回报RET关系的影响

(四)附加测试

(1)为了考察各年度和新会计准则实施前后的差异,笔者将样本按照年份,2004-2006年、2007-2010年两个子样本,分别进行回归,研究结论与前文一致。以机构投资者总体持股的影响为例,当加入三期盈余变量时,下期盈余与机构投资者持股比例的交乘项系数仍然显著为正,在年度回归分析中只有2009年该交乘项的系数为-0.386,但是不具有统计显著性;2004-2006年和2007-2010年样本的系数β1为分别6.293和3.511,且均在1%的水平上显著。

(2)笔者以累计超额回报CAR为因变量进行了实证检验,以此考察变量的不同计量方法可能对研究结论的影响。其中,CARi,t为i公司在t年的累计超额收益率,,ri,T和rm,T分别为考虑现金红利再投资下公司i和市场在T月的回报率。结果表明,回报率计算的差异并未影响机构投资者对未来盈余与股票回报的关系,支持了前文的研究结论。

五、研究结论

机构投资者作为专业的投资者,具有信息搜集和分析等信息优势,那么他们是否会在投资决策时更多地考虑公司未来的信息?本文以备受关注的会计盈余信息为切入点,实证分析了机构投资者持股对于股价反映未来盈余信息程度的影响,以及不同类型机构投资者的影响差异,以期为近年来我国证券市场上大力发展机构投资者的监管政策提供客观评价依据。结果发现:机构投资者的持股比例与股价反映未来盈余信息的程度正相关,机构投资者的持股加速了未来盈余信息在股价中的反应速度;而机构投资者类别影响差异分析表明,在证券市场投资占主导地位的证券投资基金和具备相对成熟投资理念的QFII均对股价中未来盈余的反映程度起到积极的影响作用,而且QFII的影响略高于证券投资基金,但是该种差异不具有统计上的显著性。

[1]Beaver W,Lambert R,Morse D.The information content of security prices[J].Journal of Accounting and Economics,1980(2):3-28.

[2]Beaver W,Lambert R,Ryan R.The information content of security prices:A second look[J].Journal of Accounting and Economics,1987(9):139-157.

[3]Roll R.R2[J].Journal of Finance,1988(43):541-566.

[4]Collins D,SKothari,JRayburn.Firm size and the information content of prices with respect to earnings[J].Journal of Accounting and Economics,1987(9):111-138.

[5]Chan K,A Hameed.Stock price synchronicity and analyst coverage in emerging markets[J].Journal of Accounting and Economics,2006(80):115-147.

[6]朱红军,何贤杰,陶林.中国的证券分析师能够提高资本市场的效率吗——基于股价同步性和股价信息含量的经验证据[J].金融研究,2007(2):110-121.

[7]Bartov E,SRadhakrishnan,I Krinsky.Investor Sophistication and Patterns in Stock Returns after Earnings Announcements[J].The Accounting Review,2000,75(1):43-63.

[8]Jiambalvo J,SRajgopal,M Venkatachalam.Institutional Ownership and the Extent to which Stock Prices Reflect Future Earnings[J].Contemporary Accounting Research,2002(1):117-145.

[9]Ayers B,R N Freeman.Evidence that Analyst Following and Institutional Ownership Accelerate the Pricing of Future Earnings[J].Review of Accounting Studies,2003(8):47-67.

[10]Piotroski J,D Roulstone.The influence of analysts,institutional investors,and insiders on the incorporation of market,industry,and firm-specific information into stock prices[J].The Accounting Review,2004(4):1119-1151.

[11]胡志勇,魏明海.财务信息解释能力对价格发现机制的影响:基于封闭式证券投资基金的研究[J].金融研究,2005(7):67-75.

[12]程书强.机构投资者持股与上市公司会计盈余信息关系实证研究[J].管理世界,2006(9):129-136.

[13]夏冬林,李刚.机构投资者持股和会计盈余质量[J].当代财经,2008(2):111-118.

[14]游家兴.中国证券市场股价波动同步性研究——基于R2的研究视角[D].厦门:厦门大学,2007.

[15]王亚平,刘惠龙,吴联生.信息透明度、机构投资者与股价波动同步性[J].金融研究,2009(12):164-174.

[16]尹雷.机构投资者持股与股价同步性分析[J].证券市场导报,2010(3):72-77.

[17]Atiase R.Predisclosure information,firm capitalization and security price behavior around earnings announcements[J].Journal of Accounting Research,1985(Spring):21-35.

[18]Holden C,A Subrahmanyam.Long-Lived Private Information and Imperfect Competition[J].Journal of Finance,1992(1):247-270.

[19]D’SouzaJM,K Ramesh,Min Shen.The Interdependence between Institutional Ownership and Information Dissemination by Data Aggregators[J].The Accounting Review,2010(1):159-193.

[20]El-Gazzar S M.Predisclosure Information and Institutional Ownership:A Cross-sectional Examination of Market Revaluations During Earnings Announcement Periods[J].The Accounting Review,1998(1):119-129.

[21]王琨,肖星.机构投资者持股与关联方占用的实证研究[J].南开管理评论,2005(2):27-33.

[22]吴晓辉,姜彦福.机构投资者影响下独立董事治理效率变化研究[J].中国工业经济,2006(5):105-111.

[23]李维安,李滨.机构投资者介入公司治理效果的实证研究——基于CCGINK的经验研究[J].南开管理评论,2008(1):4-14.

[24]唐跃军,宋渊洋.价值选择VS.价值创造——来自中国市场机构投资者的证据[J].经济学(季刊),2010(2):609-632.

[25]Bushee B.Doinvestorsprefer near-termearningover long-run value?[J].Contemporary Accounting Research,2001(18):207-246.